取引

EBCについて

公開日: 2025-06-17

コモディティETFは、ポートフォリオの分散化とインフレヘッジを目指すトレーダーや投資家にとって、頼りになるツールとなっています。2025年には世界市場が継続的なボラティリティと変化するマクロ経済トレンドに直面する中、これらのETFをどのように活用し、どのETFが最も優れた分散効果をもたらすのかを理解することが、これまで以上に重要になります。

本記事では、分散投資に最適なコモディティETFと、トレーダー向けの実用的なヒントをご紹介します。

なぜコモディティETFが分散投資に適するのか?

コモディティETFは、エネルギー、金属、農産物などの原材料に投資します。株式や債券とは異なり、コモディティは伝統的な資産クラスとは独立して変動することがよくあります。この負の相関性、または低い相関性により、コモディティETFをポートフォリオに組み込むことで、特にインフレ率が高い時期や地政学的不確実性の高い時期に、全体的なリスクを軽減し、リターンを安定させることができます。

コモディティへの少額(多くの場合わずか5%)の配分は、ポートフォリオのパフォーマンスと回復力を向上させる可能性があります。ETFは、コモディティの直接取引、保管、先物契約といった複雑な手続きを経ることなく、容易にコモディティへのエクスポージャーを獲得することを可能にします。

コモディティETFの種類

幅広いコモディティETF:エネルギー、金属、農業などのセクターにわたるさまざまなコモディティの価格動向を追跡し、単一コモディティファンドに比べて固有の分散化と低いリスクを実現します。

特定コモディティETF:金、石油、農産物など、特定のコモディティまたはセクターに投資します。これらのETFは高いリターンが期待できますが、ボラティリティと集中リスクが高くなります。

分散投資を求めるほとんどのトレーダーにとって、幅広いコモディティを扱うETF が好ましい選択肢です。

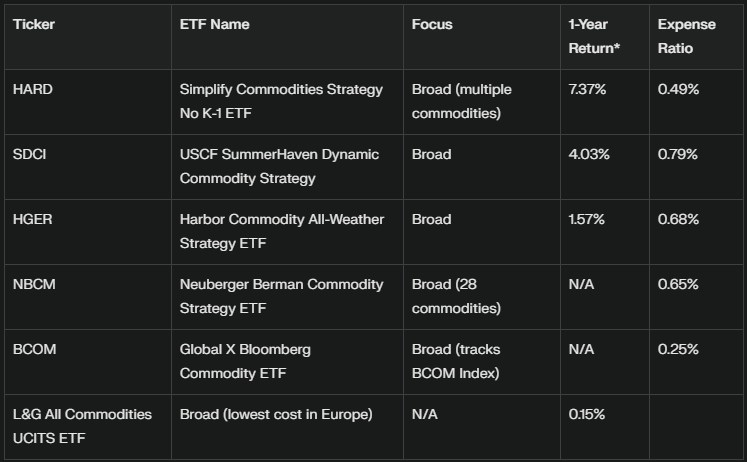

2025年の分散投資に最適なコモディティETF

以下は、最近の収益、ファンド規模、セクターカバレッジに基づいて、最も優れたパフォーマンスと最も分散化されたコモディティETFの一部です。

※パフォーマンスデータは2025年6月時点のものです。

集中的なエクスポージャーに関する注目すべき言及:

FGDL (Franklin Responsibly Sourced Gold ETF):過去 1 年間で最高のパフォーマンスを達成 (43.64%)。

DBA (Invesco DB Agriculture):多角的な農業に焦点を当てており、年初来のリターンは 23.72% です。

適切なコモディティETFの選び方

多様化:

幅広いポートフォリオを保護するには、ブルームバーグコモディティ指数 (BCOM) などの主要な指数を追跡するETFや、幅広いコモディティを保有するETFを選択してください。

流動性と規模:

取引量が多く大規模なファンド(例:SDCI、HARD)では、スプレッドが狭く、取引執行が容易になります。

経費率:

手数料が低い(例:L&G All Commodities UCITS ETF は 0.15%)ため、特に長期保有の場合、純収益を最大化できます。

戦略と構造:

一部のETFは先物、スワップ、または現物資産を活用しています。ファンドの構造を理解し、自分の取引スタイルやリスク許容度に合っているかどうかを確認しましょう。

地理的アクセス:

EBCなどのブローカーを通じてアクセスできる取引所に上場されているETFを選択します。

コモディティETF取引戦略

トレンドフォロー:

テクニカル分析を使用して、エネルギー、金属、農業の現在の傾向に合わせて、幅広いコモディティETFまたは特定のコモディティETFを取引します。

インフレヘッジ:

インフレが上昇する時期には、ポートフォリオの一部をコモディティETFに割り当てます。このような環境では、コモディティのパフォーマンスが優れていることが多いためです。

バランス調整:

特に株式や債券が大きく変動した後は、希望するリスク プロファイルを維持するために、コモディティETFの配分を定期的に確認して調整してください。

イベントドリブン取引:

コモディティ価格に影響を及ぼす可能性のある経済データ、地政学的イベント、需給ショックを監視し、それに応じてETFのポジションを調整します。

リスクと考慮事項

ボラティリティ:

コモディティ、特に単一のコモディティまたはセクターに結び付けられた集中型 ETF は非常に変動しやすい場合があります。

コンタンゴ/バックワーデーション:

先物を使用するETFは、コモディティ市場の構造によりパフォーマンスが低下する可能性があります。

通貨リスク:

国際ETFはトレーダーを通貨変動の影響を受けさせ、収益に影響を及ぼす可能性があります。

EBCでETFにアクセスする

EBCは幅広いETFとETF CFDを提供しており、トレーダーはポートフォリオの分散、リスクヘッジ、そして世界的なトレンドの活用が可能になります。幅広いエクスポージャーを求める場合でも、特定のセクターをターゲットにする場合でも、EBCのプラットフォームは、効果的なコモディティ取引に必要なツールとアクセスを提供します。

結論

コモディティETFは、2025年のトレーダーや投資家にとって強力な分散投資ツールです。幅広いポートフォリオを持つ低コストのファンドを選択し、規律ある取引戦略を採用することで、ポートフォリオの回復力を高め、世界的な経済成長とインフレのトレンドを捉えることができます。EBCの豊富なETFラインナップから、お客様の取引目標に最適なETFを見つけてください。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。