Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-06-19

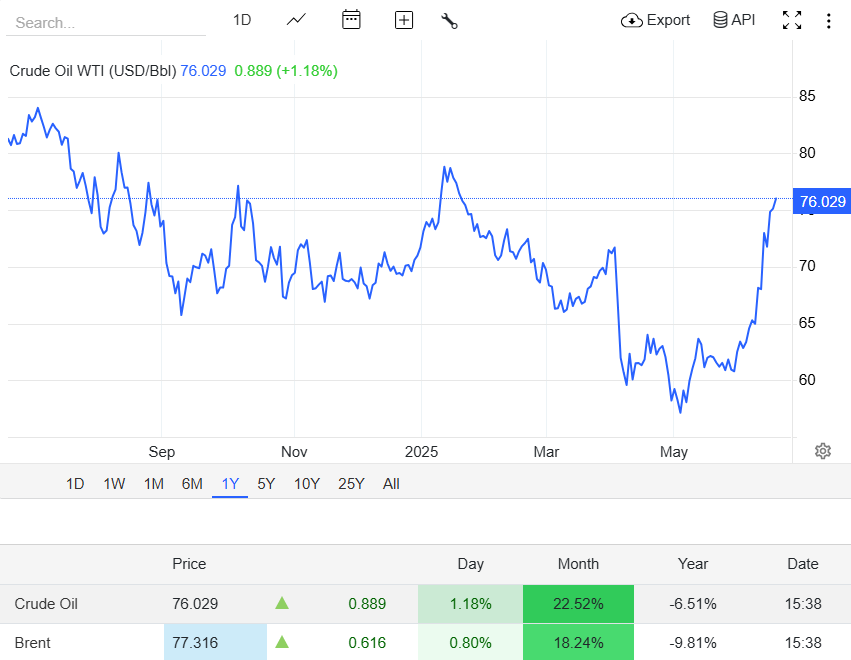

Harga minyak mentah, yang sering dikutip sebagai XTIUSD (Dolar AS per barel West Texas Intermediate), telah melonjak pada Juni 2025 di tengah meningkatnya ketegangan geopolitik. Saat ini diperdagangkan sekitar $76 per barel, minyak telah mengalami fluktuasi yang tidak menentu sebesar 4–11% dalam beberapa hari terakhir.

Mengingat risiko konflik di Timur Tengah, ancaman terhadap titik rawan penting seperti Selat Hormuz, dan berbagai faktor ekonomi makro global, penting bagi investor, konsumen, dan pembuat kebijakan untuk memahami sejauh mana harga XTIUSD dapat naik.

Pada tanggal 19 Juni, harga minyak mentah Brent melonjak ke $76–77 per barel, didorong oleh meningkatnya permusuhan Iran–Israel. Harga minyak mentah West Texas Intermediate (WTI) AS diperdagangkan sedikit lebih rendah, sekitar $74–75, setelah terjadi kekhawatiran baru-baru ini.

Untuk konteks tambahan:

Pada tanggal 16 Juni, penurunan WTI sebesar $1 menjadi $71,77 mencerminkan harapan akan terjadinya de-eskalasi.

Pada 17 Juni, Brent naik 4,4%, menetap di $76,45, menyusul serangan balasan Iran dan ancaman untuk memutus akses melalui Selat Hormuz—meskipun tidak ada gangguan fisik yang terjadi.

Pada tanggal 18 Juni, harga berada di sekitar $76,70 untuk Brent dan $75,14 untuk WTI karena meningkatnya kekhawatiran mengenai keterlibatan AS.

Meski demikian, tren umumnya meningkat, dengan Brent naik 4–11% setelah infrastruktur energi Iran menjadi sasaran.

Misalnya, pedagang secara agresif menempatkan opsi panggilan $80 pada WTI—volume mencapai level tertinggi tahun ini, menandakan ekspektasi volatilitas lebih lanjut.

Data Inventaris dan Produksi

Stok minyak mentah AS turun 11,5 juta barel minggu lalu, penurunan terbesar dalam setahun, meskipun terjadi perlambatan kilang.

Penawaran dan permintaan global: Laporan IEA bulan Juni menunjukkan bahwa pasokan melebihi permintaan sekitar 1 juta barel per hari, didukung oleh peningkatan 93 juta barel pada bulan Mei.

Pasokan berlebih ini akan menahan harga mendekati $60–65, dengan asumsi tekanan geopolitik mereda.

1. Konflik Timur Tengah & Serangan Infrastruktur

Serangan udara terhadap aset energi Iran—seperti ladang gas South Pars dan Pulau Kharg—memicu kembali ketakutan seputar kerentanan pasokan.

2. Risiko Selat Hormuz

Sebagai rute transit untuk hampir 20% minyak yang diangkut melalui laut, setiap eskalasi militer dapat memicu lonjakan harga yang tajam. Goldman mencatat skenario terburuk, mendorong Brent melewati $100–120/bbl.

3. Keterlibatan AS & Risiko Reaksi

Pasar saat ini memperkirakan peluang eskalasi militer AS sebesar 7% hingga 9%. Laporan Reuters mencatat bahwa tindakan AS yang baru dapat menaikkan harga hingga $85–100/bbl.

Skenario Dasar: $60–65 pada Q4

Goldman dan JP Morgan sepakat mempertahankan harga minyak pada kisaran $60-an rendah hingga menengah, dengan asumsi tidak ada gangguan lebih lanjut dan produksi OPEC+ seimbang.

Keuntungan dari Risiko Jangka Pendek

Jika konflik meningkat dan Selat Hormuz terancam, premi tambahan $10–20 dapat mendorong Brent sementara ke kisaran $90–120.

Keseimbangan Struktural hingga 2030

IEA memperkirakan permintaan akan meningkat secara bertahap sebesar 2,5 juta barel per hari pada tahun 2030, sementara pasokan diperkirakan akan tumbuh sekitar 5 juta barel per hari. Jika tidak ada gangguan yang konsisten, harga minyak kemungkinan akan stabil pada kisaran $60 hingga $70 selama lima tahun ke depan.

1. Dampak Inflasi

Naiknya harga minyak memicu inflasi konsumen—yang berpotensi menaikkan CPI kembali ke 5% di AS, membahayakan tujuan inflasi bank sentral.

2. Kebijakan Fed dan Suku Bunga

Federal Reserve AS telah menghentikan sementara kebijakannya pada 4,25% hingga 4,5%. Namun, keputusan ini dapat dipertimbangkan kembali jika harga minyak berfluktuasi secara signifikan, yang dapat memengaruhi pasar keuangan secara lebih luas.

3. Volatilitas Aset Berisiko

Pasar ekuitas dan mata uang sensitif terhadap pergerakan. Permintaan aset safe haven mendorong dolar AS dan emas saat terjadi gejolak.

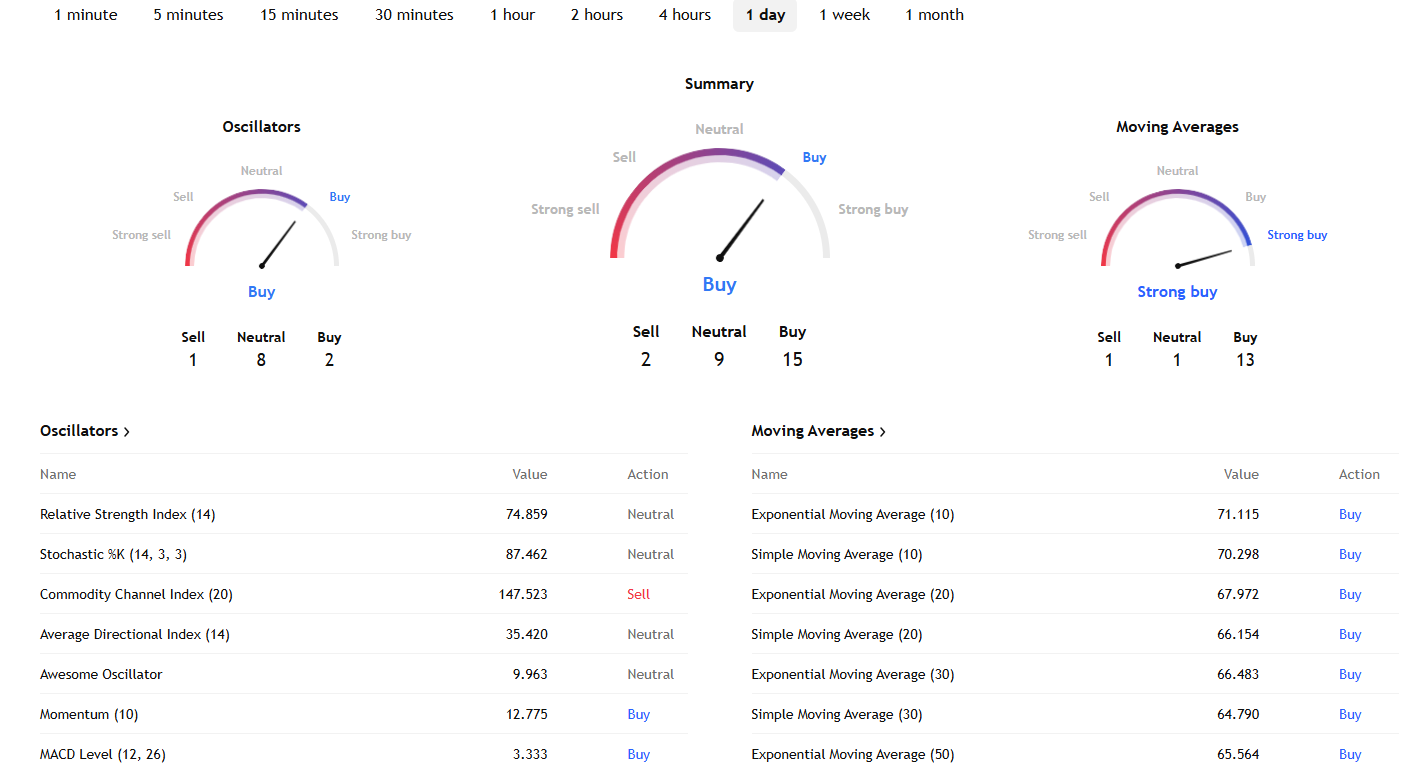

Grafik teknis jangka pendek menunjukkan XTIUSD sedang overbought, yang menyiapkan koreksi sekitar 5–10%. Namun, momentum tetap kuat di tengah volatilitas yang meningkat dan fundamental yang ketat. Namun, aliran opsi—terutama dalam call WTI senilai $80—mengindikasikan taruhan spekulatif yang kuat pada kenaikan lebih lanjut.

Terlepas dari itu, ada empat risiko utama yang harus dipantau oleh para pedagang dan investor, yaitu:

De-eskalasi di Timur Tengah yang membalikkan keuntungan minyak.

Pergeseran kebijakan AS, intervensi atau peningkatan sanksi.

Tanggapan OPEC+: peningkatan produksi dapat meredakan harga.

Perlambatan ekonomi global melemahkan permintaan, terutama di Tiongkok.

Sebagai kesimpulan, risiko geopolitik tetap menjadi kekuatan dominan yang membentuk XTIUSD dalam jangka pendek—menambah premi harga hingga $10/bbl. Jika tidak terjadi gangguan signifikan, surplus pasokan struktural kemungkinan akan membatasi harga mendekati $60–65 pada Q4 2025.

Namun, lonjakan serius, misalnya, kesaksian terhadap Hormuz yang diblokir—dapat mendorong Brent melampaui $90–120, dengan efek berantai pada inflasi global, pasar, dan kebijakan energi.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.