ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-09-09

नए उच्च स्तर पर तेजी से वृद्धि से बुलबुला चर्चा को बढ़ावा मिलता है, लेकिन वर्तमान साक्ष्य उन्मत्त स्थितियों के बजाय तनावपूर्ण स्थितियों की ओर इशारा करते हैं: समृद्ध प्रौद्योगिकी मूल्यांकन आसान नीतिगत आशाओं और लचीली आय पर निर्भर हैं, चौड़ाई मिश्रित है, और इस सप्ताह के मुद्रास्फीति के आंकड़े निर्णायक रूप से इस कदम की पुष्टि या परीक्षण कर सकते हैं।

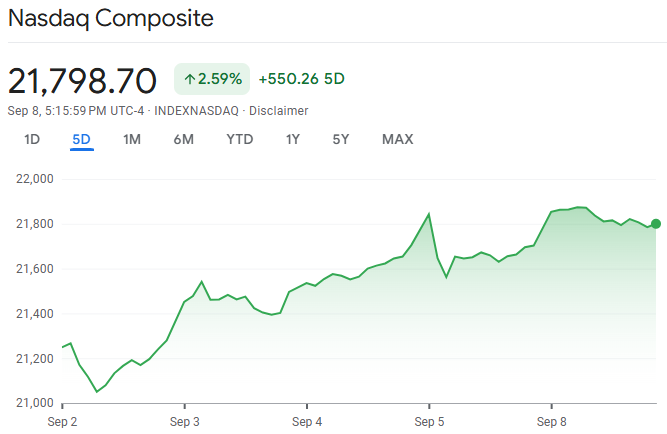

नैस्डैक कम्पोजिट 21,798.70 के रिकॉर्ड स्तर पर बंद हुआ, क्योंकि कम पैदावार और मजबूत प्रौद्योगिकी नेतृत्व ने अमेरिकी सीपीआई प्रिंट में जोखिम उठाने की क्षमता को बढ़ा दिया, जबकि डॉव लगभग 0.3 प्रतिशत बढ़कर 45,514.95 पर पहुंच गया और एसएंडपी 500 में भी बढ़त दर्ज की गई।

निवेशकों का मानना है कि फेडरल रिजर्व अगले सप्ताह नरम श्रम आंकड़ों के बाद दरों में कटौती शुरू कर देगा, तथा कई बैंक 2025 के लिए दरों में और अधिक ढील देने की ओर अग्रसर हो रहे हैं, क्योंकि व्यापारियों का रुख सप्ताह के अंत में सीपीआई और पेरोल संशोधनों पर है।

सरकारी बांड की प्राप्ति में कमी आई, 10 वर्षीय बांड की प्राप्ति 4.05-4.10 प्रतिशत के आसपास तथा 2 वर्षीय बांड की प्राप्ति 3.49-3.51 प्रतिशत के आसपास रही, जिससे वित्तीय स्थिति में नरमी आई तथा सीपीआई से पहले अवधि-संवेदनशील इक्विटी को लाभ हुआ।

बाजार में अधिक कटौती की उम्मीद के कारण डॉलर कई सप्ताह के निचले स्तर की ओर फिसल गया, फिर मुद्रास्फीति की ओर ध्यान केंद्रित होने के कारण डॉलर स्थिर हो गया, जिससे वैश्विक जोखिम परिसंपत्तियों और उभरते बाजारों के विदेशी मुद्रा बाजार को डेटा विंडो में मार्जिन पर मदद मिली।

| मीट्रिक | नवीनतम/दिशा | के माध्यम से पढ़ा |

|---|---|---|

| अमेरिका की 10-वर्षीय उपज | ~4.05–4.10% (कम) | अवधि और विकास का समर्थन करता है |

| अमेरिका की 2-वर्षीय उपज | ~3.49–3.51% (कम) | कटौती की उम्मीदों को बल |

| अमेरिकी डॉलर सूचकांक | सीपीआई में नरमी | ढीली वैश्विक स्थितियाँ |

| फेड कटौती की उम्मीदें | सितंबर में कीमतों में कटौती | जोखिम उठाने की क्षमता का समर्थन |

सोने की कीमत पहली बार 3,600 डॉलर प्रति औंस के पार पहुंच गई, क्योंकि वास्तविक दर की कम उम्मीदों और हेजिंग मांग के कारण मैक्रो इवेंट जोखिम पैदा हो गया, जिससे सूचकांकों में नई ऊंचाई के बावजूद इक्विटी रैली के तहत सावधानी बरतने का संकेत मिला।

पिछले सप्ताह की गिरावट के बाद ब्रेंट क्रूड 60 डॉलर के मध्य के आसपास मँडरा रहा है, ओपेक+ ने अक्टूबर से केवल मामूली उत्पादन वृद्धि की पुष्टि की है और भौतिक संकेतक निकट भविष्य में कम मांग की ओर इशारा कर रहे हैं, जो फिलहाल ऊर्जा-संचालित मुद्रास्फीति के दबाव को सीमित करता है।

अगले उत्प्रेरकों में अमेरिकी इन्वेंट्री डेटा और ओपेक+ अनुपालन शामिल हैं, जो दोनों ही समय-प्रसार और निकट-अवधि की दिशा को प्रभावित कर सकते हैं यदि वे आश्चर्यचकित करते हैं या अनुशासन करते हैं।

विदेशी मुद्रा बाजार सीपीआई के प्रति संवेदनशील बना हुआ है; नरम रुख से डॉलर की उपलब्धता बनी रहेगी, जबकि गर्म रुख से तिमाही के अंत तक तेजी आने और वैश्विक परिस्थितियां सख्त होने का खतरा है।

नेतृत्व मेगा-कैप प्रौद्योगिकी में केंद्रित है, जहां उन्नत गुणकों को मजबूत मुक्त नकदी प्रवाह और क्लाउड और एआई बुनियादी ढांचे से जुड़ी धर्मनिरपेक्ष मांग द्वारा समर्थित किया जाता है, जबकि चौड़ाई असमान है और चक्रीय विकास की चिंताओं पर पिछड़ गए हैं, जो अभी भी चयनात्मक प्रगति का संकेत देते हैं।

एशिया की स्थिति में सुधार हुआ, क्योंकि अमेरिका में आर्थिक नरमी की संभावना ने राजनीतिक शोर और मिश्रित वृद्धि संकेतों को मात दे दी, तथा आगे की प्रगति संभवतः सीपीआई के नतीजों और ईसीबी के रुख पर निर्भर करेगी, जिसका डॉलर और वैश्विक दरों पर प्रभाव पड़ेगा।

भारत का पूर्व-खुला पूर्वाग्रह वैश्विक व्यवस्था के अनुरूप है, जिसमें कटौती की उम्मीदों से सूचकांकों को समर्थन मिल रहा है तथा आंकड़ों में स्थिर मुद्रा पृष्ठभूमि है।

| संकेतक/क्षेत्र | नवीनतम/दिशा | टिप्पणी |

|---|---|---|

| नैस्डैक कंपोजिट (बंद) | 21,798.70 (रिकॉर्ड) | तकनीकी नेतृत्व दृढ़ बना हुआ है |

| चौड़ाई (सत्र स्वर) | मिश्रित; देर रात की भागीदारी | घटना-प्रेरित दृढ़ विश्वास उत्साह से अधिक |

| VIX (दिशात्मक पठन) | मंद बनाम डेटा जोखिम (गुणात्मक) | सतर्क लेकिन रचनात्मक स्वर |

| एशिया इक्विटीज (क्षेत्रीय स्वर) | उम्मीदें कम होने पर दृढ़ | CPI/USD पथ अनुवर्ती कार्रवाई के लिए महत्वपूर्ण है |

| भारत (पूर्व-खुला पूर्वाग्रह) | फेड-कटौती की पृष्ठभूमि में उच्चतर | दरों का विवरण भावना का समर्थन करता है |

निष्कर्ष: आंतरिक आंकड़े आश्वस्त लेकिन चयनात्मक जोखिम दर्शाते हैं, तथा व्यापक पुष्टि की संभावना है यदि CPI अवस्फीति को मान्य करता है तथा डॉलर गैर-अमेरिकी प्रवाह को समर्थन देने के लिए पर्याप्त रूप से नरम बना रहता है।

एआई से जुड़े मोमेंटम पॉकेट्स और संकीर्ण नेतृत्व में झाग के संकेत दिखाई दे रहे हैं, लेकिन क्रॉस-एसेट मार्कर उत्साहपूर्ण होने के बजाय संतुलित बने हुए हैं: रिकॉर्ड स्तर पर सोने का अर्थ है चल रही हेजिंग और कम वास्तविक दर की उम्मीदें, जबकि 60 डॉलर के मध्य में तेल का संकेत है कि विकास स्थिर है, अति-अतिशयोक्ति नहीं।

सबसे बड़े प्लेटफार्मों में उन्नत मूल्य-से-आय अनुपात इतिहास की तुलना में उच्च है, फिर भी क्लाउड और एआई से जुड़े मजबूत नकदी उत्पादन और पूंजीगत व्यय चक्रों द्वारा समर्थित होना जारी है, जो दर संवेदनशीलता को एक क्लासिक सट्टा झटका के बजाय प्राथमिक जोखिम के रूप में इंगित करता है।

| सीपीआई परिदृश्य | संभावित निकट-अवधि प्रभाव |

|---|---|

| नरम शीर्षक और कोर | पैदावार में गिरावट, डॉलर में नरमी, गुणवत्ता में वृद्धि और अवधि में विस्तार; ईएम एफएक्स और क्रेडिट में मजबूती। |

| चिपचिपा शीर्षक, नरम कोर | सेवा-उन्मुख शेयरों की ओर रुझान; ऊर्जा क्षेत्र में चतुराई से बोली; कुल मिलाकर मिश्रित रुख। |

| हॉट हेडलाइन और कोर | फ्रंट-एंड प्रतिफल में वृद्धि, डॉलर में मजबूती, दीर्घावधि इक्विटी में गिरावट; रक्षात्मक प्रतिफल में वृद्धि। |

सीपीआई रिलीज में इक्विटी की मजबूती अनियंत्रित अटकलों के बजाय नीति-समर्थित पुनर्मूल्यांकन के रूप में दिखती है, जिसमें नेतृत्व बड़े, नकदी-उत्पादक प्रौद्योगिकी और क्रॉस-एसेट संकेतों पर केंद्रित है जो अभी भी संतुलित हैं।

मुद्रास्फीति के आंकड़े और केंद्रीय बैंक के दिशानिर्देश यह तय करेंगे कि इसमें बढ़ोतरी होगी या रुक जाएगी, जबकि सोना रिकॉर्ड स्तर पर है और तेल स्थिर है, जिससे पता चलता है कि बाजार जोखिम के प्रति सतर्क रहेगा, भले ही सूचकांक उच्च स्तर पर पहुंच गए हों।

इस आधार पर, रिकॉर्ड बंद होना, देर से होने वाले चक्र का चरमोत्कर्ष कम और आंकड़ों पर निर्भर मार्ग-बिंदु अधिक प्रतीत होता है, जिसमें आगे का रास्ता इस बात पर निर्भर करता है कि विकास को कमजोर किए बिना अवस्फीति जारी रह सकती है या नहीं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसे वित्तीय, निवेश या अन्य सलाह के रूप में नहीं माना जाना चाहिए (और न ही ऐसा माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।