El volmagedón es un estado del mercado en el que la volatilidad deja de ser una medida de precio para convertirse en un factor determinante. Las carteras basadas en la volatilidad con reversión a la media podrían no experimentar la reversión a la media esperada.

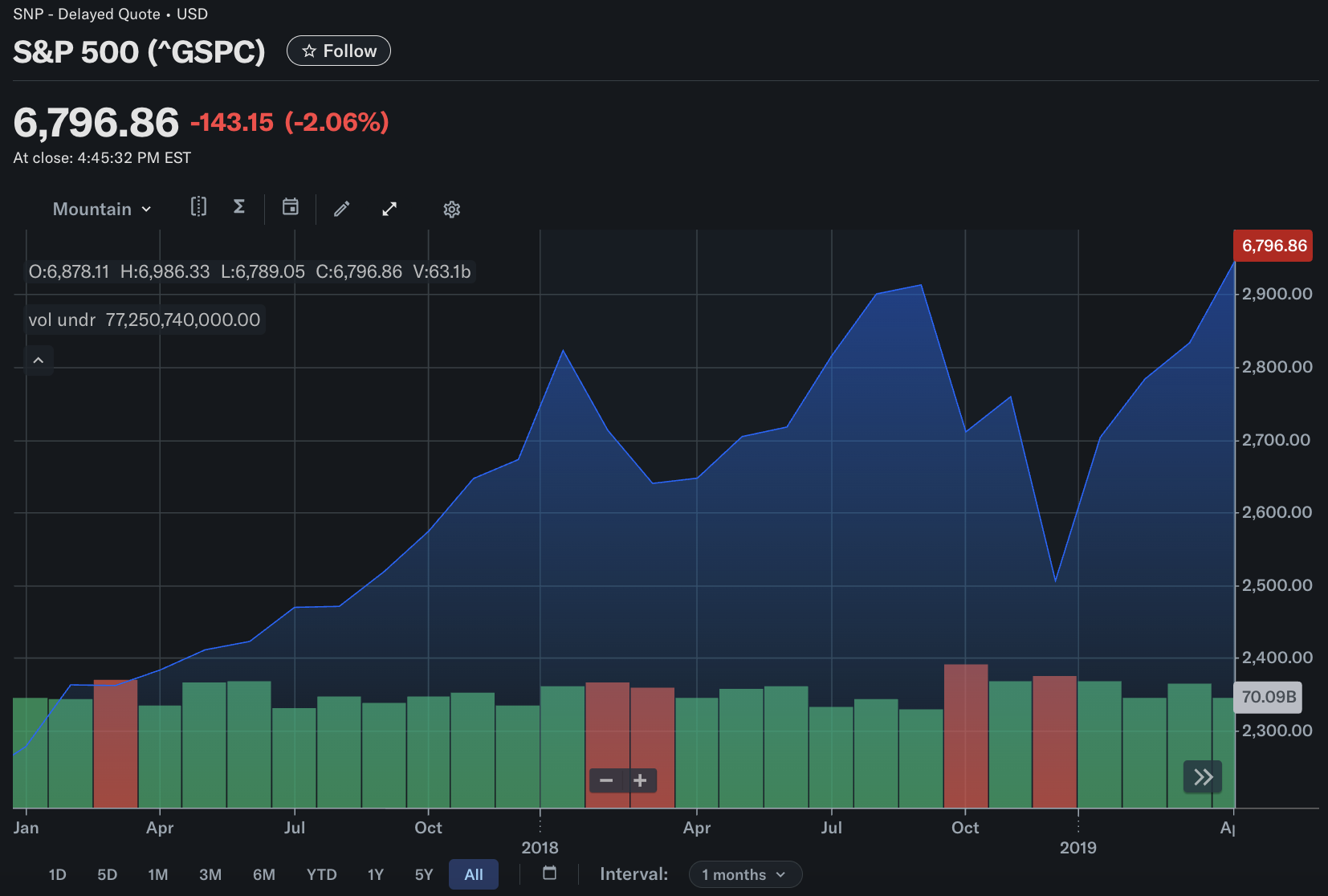

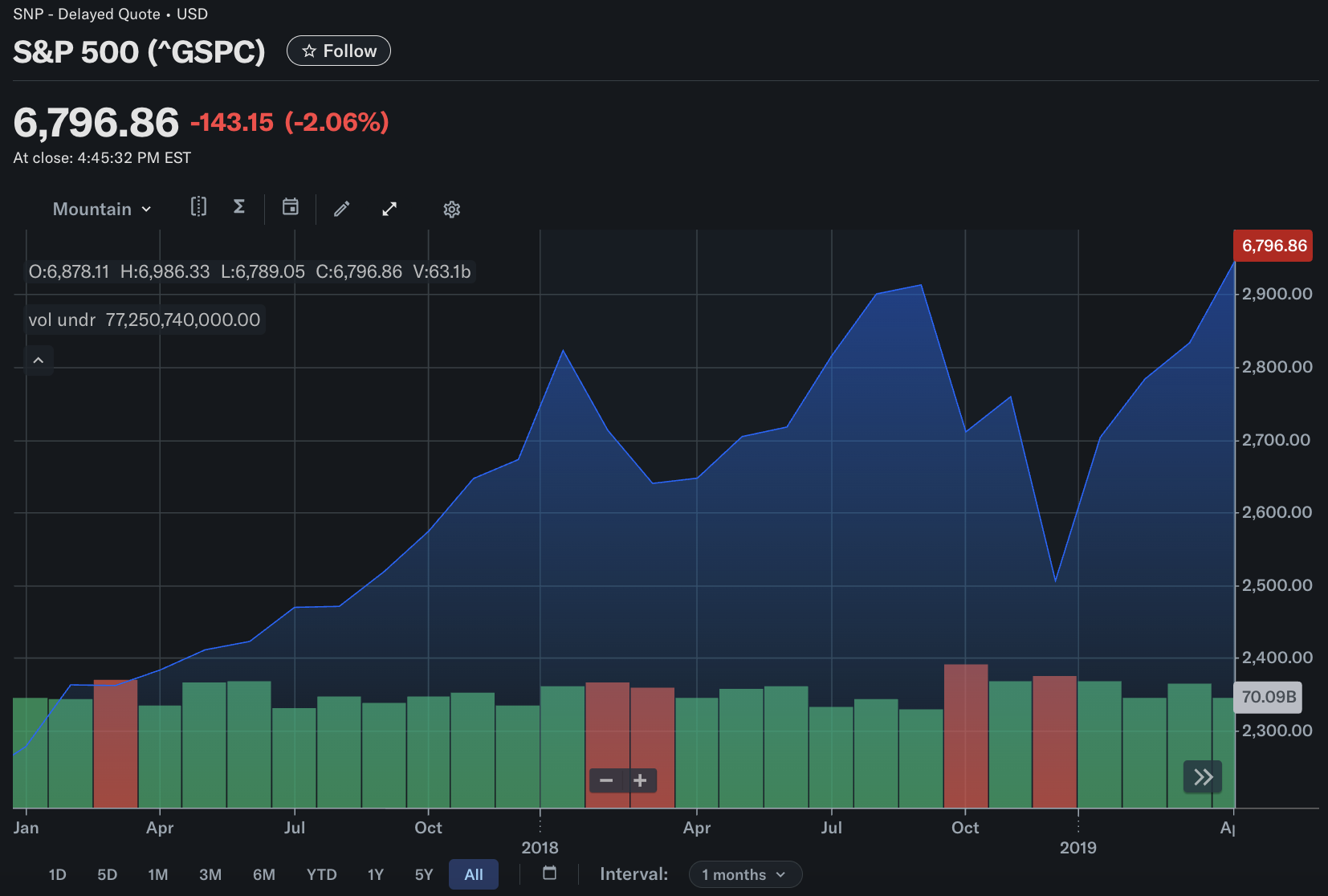

Los acontecimientos de enero de 2026 muestran cómo la estabilidad del mercado puede volverse volátil en cuestión de días. El 20 de enero, el S&P 500 cayó un 2,06 % y el VIX subió un 26,67 %, hasta 20,09. Estas fluctuaciones impulsan la reducción sistemática del riesgo y obligan a ajustar rápidamente las posiciones cortas en volatilidad.

Conclusiones clave:

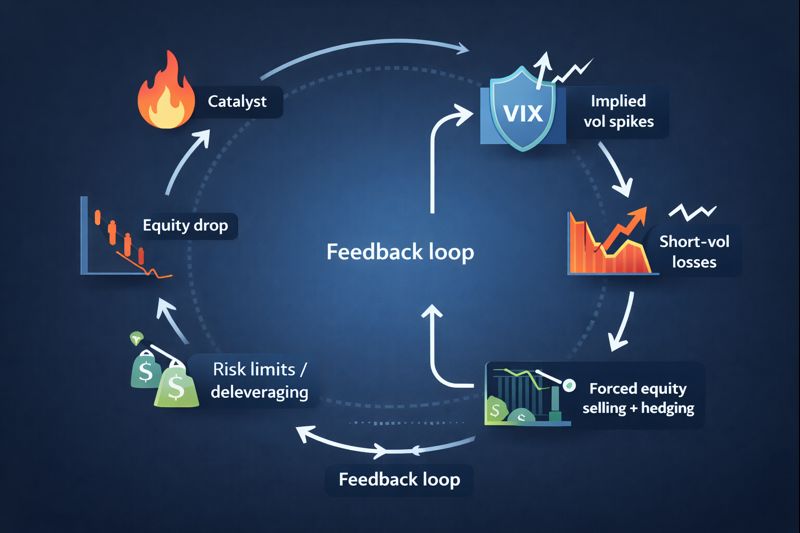

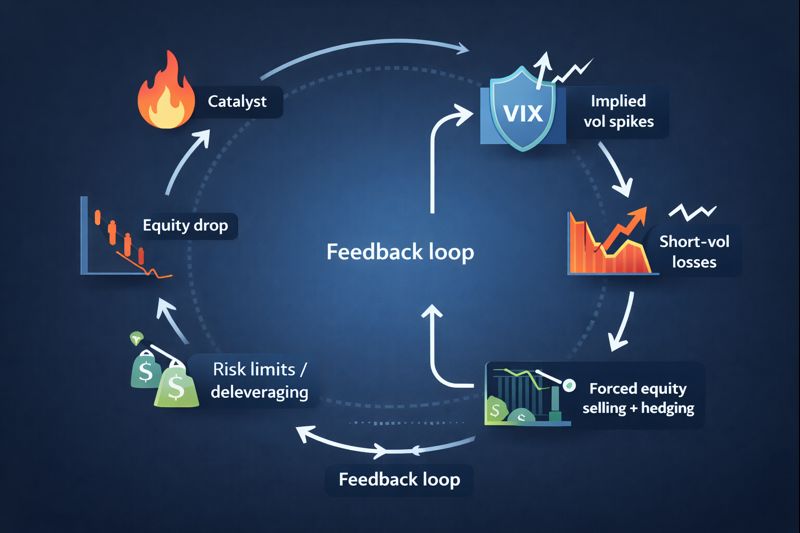

Volmagedón describe un ciclo de retroalimentación en el que la volatilidad, la presión de venta, la cobertura de la demanda y el desapalancamiento forzado se refuerzan y amplifican mutuamente, en lugar de representar un mero aumento en el VIX.

A principios de febrero de 2018, el VIX subió de 17,31 a 37,32 y los productos de volatilidad inversa se toparon con puntos críticos que aceleraron las pérdidas.

Los acontecimientos de enero de 2026 muestran las etapas iniciales de una dinámica de riesgo similar. Un solo titular relacionado con el riesgo puede elevar la volatilidad implícita lo suficiente como para presionar el posicionamiento del mercado, especialmente en entornos con liquidez limitada y cobertura asimétrica de opciones.

La volatilidad se cuantifica mediante el precio de las opciones, en lugar de la percepción subjetiva. El VIX mide la volatilidad esperada a corto plazo con base en los precios de las opciones sobre índices bursátiles, lo que le permite reajustarse con mayor rapidez que los mercados al contado.

Qué significa Volmagedón en lenguaje comercial sencillo

El Volmagedón se refiere a un evento de volatilidad severa en el que la estructura del mercado transforma una caída en cascada. Durante las típicas liquidaciones, la volatilidad aumenta a medida que los inversores buscan protección. En condiciones de Volmagedón, el aumento de la volatilidad obliga a realizar más ventas, lo que a su vez eleva aún más la volatilidad.

La distinción radica en el apalancamiento y la convexidad. Las posiciones cortas en volatilidad generan ganancias modestas y frecuentes mediante la venta de opciones, la gestión de notas de volatilidad inversa o el empleo de estrategias que asumen implícitamente la estabilidad del mercado.

Estas posiciones están expuestas a pérdidas no lineales cuando la volatilidad implícita se dispara. Cuando los límites de riesgo afectan, deben reducir la exposición rápidamente. Esta reducción se convierte en otro factor de volatilidad y otra fuente de presión sobre la renta variable.

Este ciclo de retroalimentación puede iniciarse por diversos catalizadores, como sorpresas inflacionarias, cambios de política, eventos geopolíticos o un posicionamiento concentrado en el mercado. La vulnerabilidad subyacente reside en la dependencia del mercado de una volatilidad persistentemente baja.

El Volmagedón original: la ruptura estructural de febrero de 2018

El Volmagedón de 2018 surgió tras un período prolongado de volatilidad persistentemente baja y de intensas operaciones de volatilidad a corto plazo. A principios de febrero, la volatilidad se revalorizó rápidamente. El VIX cerró en 17,31 el 2 de febrero y en 37,32 el 5 de febrero.

Lo que hizo memorable el episodio no fue solo el VIX. Fue el diseño del producto que se asienta sobre el complejo de futuros del VIX. El ejemplo más notorio fue el VelocityShares Daily Inverse VIX Short Term ETN (XIV). Credit Suisse reveló que XIV desencadenó un "evento de aceleración" porque su valor indicativo intradía cayó al 20 % o menos del valor indicativo de cierre del día anterior.

Luego, el emisor pasó a un cronograma de aceleración de eventos, que incluye un último día de negociación esperado y una liquidación en efectivo basada en el valor indicativo de cierre en la fecha de valoración acelerada.

Esto es importante porque los productos de volatilidad inversa no son simples apuestas cortas en el VIX. Suelen estar vinculados a futuros del VIX a corto plazo que extienden la exposición a lo largo del tramo inicial de la curva. Cuando la volatilidad se dispara, el tramo inicial de la curva de futuros del VIX puede abrirse al alza, y la exposición inversa puede volverse matemáticamente inestable. Si la estructura del producto también incluye detonantes duros, el mercado puede pasar de ordenado a mecánico en una sola sesión.

El episodio de 2018 demuestra que Volmagedón no fue accidental sino más bien el resultado previsible de una exposición concentrada a la volatilidad a corto plazo que se topó con un cambio repentino en la volatilidad implícita.

Volatilidad de enero de 2026: ¿Por qué la situación resulta familiar?

En enero de 2026, aunque la concentración de productos difiere de la de 2018, el reflejo persiste: la volatilidad fue moderada y luego se reajustó bruscamente debido a la incertidumbre política. La presión vendedora estuvo vinculada a las renovadas amenazas arancelarias, ya que los operadores respondieron a las cambiantes expectativas de crecimiento e inflación.

Las cifras reflejan el cambio. El 20 de enero, el S&P 500 cerró en 6.796,86, con una caída del 2,06 %. Durante la misma sesión, el VIX cerró en 20,09, con una subida del 26,67 %. El VIX también superó el nivel de 20, un nivel que muchos analistas consideran el límite entre el "riesgo ordenado" y el "riesgo frágil", y los analistas señalaron que era la primera vez que superaba el nivel de 20 desde finales de 2025.

El riesgo de Volmagedón comienza con un aumento repentino de la volatilidad, no con un desplome. Cuando la volatilidad implícita aumenta, los costos de cobertura aumentan, los presupuestos de riesgo se reducen y las estrategias sistemáticas de focalización de la volatilidad reducen la exposición.

Panorama de la volatilidad de las acciones de EE. UU.

| Fecha |

Cierre del S&P 500 |

Movimiento diario |

Cierre del VIX |

Movimiento diario |

| 13 de enero de 2026 |

6.963,74 |

-0,19% |

15,98 |

+5,69% |

| 14 de enero de 2026 |

6.926,60 |

-0,53% |

16.75 |

+4,82% |

| 15 de enero de 2026 |

6.944,47 |

+0,26% |

15.84 |

-5,43% |

| 16 de enero de 2026 |

6.940,01 |

-0,06% |

15.86 |

+0,13% |

| 20 de enero de 2026 |

6.796,86 |

-2,06% |

20.09 |

+26,67% |

Información bursátil sobre los futuros a corto plazo Barclays iPath Series B S&P 500 VIX ETN (VXX)

Barclays iPath Series B S&P 500 VIX Short-Term Futures ETN es un valor de acciones del mercado estadounidense.

El precio actual es de 29,38 USD, un aumento de 3,05 USD (0,12%) respecto del cierre anterior.

El último precio de apertura fue 28,73 USD y el volumen intradiario es 24210510.

El máximo intradiario es 29,88 USD y el mínimo intradiario es 27,7 USD.

La última hora de negociación es el miércoles 21 de enero a las 09:15:07 +0800.

La mecánica que convierte un pico de volatilidad en un Volmagedón

Un pico de volatilidad se intensifica y se convierte en Volmagedón cuando los participantes del mercado se ven obligados a tomar acciones similares al mismo tiempo.

1) La cobertura de los distribuidores y el problema gamma

Los operadores de opciones se cubren dinámicamente. Cuando los mercados caen y la demanda de opciones de venta aumenta, los operadores pueden quedar cortos en gamma. En ese contexto, una caída los obliga a vender más para mantener la cobertura, lo que puede profundizar el movimiento. Cuando el mercado se estabiliza, los mismos flujos pueden invertirse, por lo que las sesiones de Volmagedón a menudo se perciben como bolsas de aire seguidas de fuertes rebotes.

2) Objetivos de volatilidad y reducción sistemática de riesgos

Muchas estrategias institucionales ajustan la exposición en función de la volatilidad observada. Un aumento de la volatilidad reduce el apalancamiento objetivo, y la velocidad de este ajuste es crucial. Cuando la volatilidad aumenta rápidamente, las respuestas basadas en modelos pueden ocurrir en un plazo breve, lo que genera una reducción mecánica del riesgo en lugar de una reacción impulsada por el miedo.

3) Operaciones de carry trade de volatilidad corta y convexidad

Las estrategias de volatilidad a corto plazo generan carry durante períodos de volatilidad estable, pero incurren en pérdidas convexas cuando la volatilidad aumenta bruscamente. La transición de generar carry a experimentar pérdidas convexas caracteriza los eventos de Volmagedón. Las pérdidas se vuelven no lineales y la liquidez puede desaparecer cuando más se necesita.

4) La estructura del producto sigue siendo importante

El episodio de 2018 subrayó una dura verdad: el diseño de productos puede magnificar la tensión del mercado. La divulgación de Credit Suisse sobre el detonante de aceleración de XIV muestra cómo las normas integradas pueden forzar un reposicionamiento rápido e inevitable. Aunque el mercado actual esté menos concentrado en un solo producto, la estructura sigue siendo importante en los ETF apalancados, las notas vinculadas a la volatilidad y las superposiciones de opciones.

Qué observar en 2026: Fallas, no pronósticos

El riesgo de Volmagedón se conceptualiza más eficazmente como un mapeo de las vulnerabilidades del mercado.

Volatilidad implícita por encima de los umbrales clave. Cuando el VIX supera los 20 y se mantiene en ese nivel, aumentan los costos de cobertura y se ajustan los presupuestos de riesgo. Enero de 2026 ya puso a prueba ese límite.

La velocidad del movimiento, no el nivel. Un aumento del 25 % en la volatilidad implícita en un día suele ser más importante que el índice VIX absoluto, ya que obliga a cambiar el posicionamiento.

Confirmación entre activos. El volmagedón es más probable cuando los tipos, la volatilidad, los diferenciales de crédito y la volatilidad de la renta variable suben simultáneamente. Es entonces cuando la diversificación falla y el apalancamiento se hace visible.

Microestructura del mercado impulsada por opciones. El uso intensivo de opciones a corto plazo puede intensificar los flujos de cobertura intradía. El mercado puede fluctuar a una velocidad superior a la que la liquidez tradicional puede absorber.

El mercado no necesita repetir lo de 2018 para experimentar una dinámica similar a la del Volmagedón. Basta con un shock de volatilidad lo suficientemente fuerte como para desencadenar una reducción sincronizada del riesgo.

Preguntas frecuentes (FAQ)

1. ¿Qué es Volmagedón?

El Volmagedón es un shock repentino de volatilidad que desencadena un ciclo que se retroalimenta: la volatilidad implícita aumenta, la demanda de cobertura aumenta y el desapalancamiento forzado amplifica los movimientos del mercado. Se trata menos de un solo titular y más del posicionamiento y la estructura del mercado.

2. ¿Por qué ocurrió el Volmagedón en 2018?

A principios de febrero de 2018, la volatilidad aumentó drásticamente: el VIX cerró en 37,32 el 5 de febrero, frente a 17,31 el 2 de febrero. Los productos de volatilidad inversa alcanzaron detonantes estructurales, acelerando las pérdidas y forzando el reposicionamiento.

3. ¿El VIX es lo mismo que la volatilidad del mercado?

El VIX es una medida de la volatilidad esperada a corto plazo, implícita en los precios de las opciones sobre índices bursátiles. Es prospectivo y puede reajustarse más rápido que la volatilidad observada en el índice al contado.

4. ¿Por qué es importante el nivel “20” para el VIX?

El VIX 20 no es una ley financiera, pero sí un indicador de régimen muy observado. Por encima de este nivel, la demanda de cobertura tiende a aumentar, los modelos de riesgo suelen endurecerse y el comportamiento de los inversores puede volverse más defensivo. Comentarios recientes apuntaban a que el VIX volvería a superar el nivel 20 en enero de 2026.

5. ¿Puede ocurrir Volmagedón sin que haya una crisis?

Sí. El Volmagedón describe el ciclo de retroalimentación entre la volatilidad y el posicionamiento. Una brusca revalorización de la volatilidad implícita en un día puede ser suficiente para desencadenar una venta mecánica, incluso si el movimiento inicial de las acciones no es extremo.

6. ¿Qué es un ETN de volatilidad inversa?

Un ETN de volatilidad inversa es un instrumento de deuda que ofrece exposición diaria inversa a un índice vinculado a la volatilidad, a menudo vinculado a futuros del VIX a corto plazo. En 2018, XIV desencadenó un evento de aceleración después de que su valor indicativo cayera al 20 % o menos del nivel del día anterior.

Conclusión

El Volmagedón sirve como recordatorio de que la volatilidad abarca más que un valor numérico; refleja el apalancamiento, los flujos de cobertura y el apetito por el riesgo en un único precio. El episodio de 2018 demostró cómo el posicionamiento corto en volatilidad y la estructura del producto pueden transformar una liquidación rutinaria en un evento estructural. Si bien enero de 2026 no ha replicado ese shock, el reciente aumento de la volatilidad implícita y la fuerte caída de las acciones indican que persisten mecanismos de mercado similares.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.