El petróleo es uno de los productos básicos más comercializados a nivel mundial, y sus movimientos de precios suelen repercutir en los datos de inflación, la geopolítica y los mercados financieros más amplios, como divisas, acciones y tipos de interés.

Los precios del petróleo pueden fluctuar rápidamente, a menudo sin previo aviso. Las narrativas del mercado cambian con rapidez y el apalancamiento deja poco margen de error. Saber cómo invertir en petróleo implica ir más allá de una visión direccional y comprender cómo se estructura el mercado, qué instrumentos utilizar, qué impulsa realmente el precio y cómo controlar el riesgo.

Esta guía explica cómo los trader profesionales invierten en petróleo y cómo se pueden utilizar esos mismos marcos a nivel minorista.

Entendiendo la estructura del mercado petrolero

Antes de aprender cómo invertir en petróleo, debe comprender qué está negociando. El petróleo no es un activo único, sino un sistema global de índices de referencia, contratos y restricciones físicas.

Al invertir en petróleo en línea, no se compra ni se recibe crudo físico. En cambio, se obtiene exposición a través de instrumentos financieros como contratos por diferencia (CFD), futuros de petróleo, opciones y fondos cotizados en bolsa (ETF). Cada uno ofrece diferentes ventajas, costos y perfiles de riesgo según los objetivos y el horizonte temporal del operador.

Puntos de referencia clave del petróleo

Los precios del petróleo citados en los medios generalmente se refieren a grados de crudo de referencia, no a barriles físicos.

West Texas Intermediate (WTI) : el principal índice de referencia de EE. UU., cotizado en NYMEX

Aprox. $57,5-$59 por barril (enero de 2026)

Crudo Brent : el referente mundial dominante, que refleja el suministro del Mar del Norte

Aprox. $60-$62 por barril (enero de 2026)

El WTI tiende a ser más sensible a los datos de inventarios de EE. UU., la capacidad de los oleoductos y las tendencias de la producción nacional. El Brent, en cambio, refleja mejor la dinámica global de la oferta y la demanda y el riesgo geopolítico.

Futuros vs. precios al contado

El petróleo es un mercado prospectivo. Los precios suelen referirse al contrato de futuros del mes próximo, no a la entrega al contado. Los precios de futuros incorporan expectativas sobre:

Disponibilidad de almacenamiento

Tasas de interés

Condiciones futuras de suministro

Cambios previstos en la demanda

Es por esto que el petróleo puede recuperarse durante momentos de demanda débil, o caer a pesar de mercados spot ajustados.

Tipos de petróleo que puedes comercializar

El comercio del petróleo no es rígido. Si bien existen docenas de tipos de crudo físico, la mayoría de los operadores acceden al petróleo a través de instrumentos líquidos y estandarizados vinculados a índices de referencia globales.

Los traders profesionales y minoristas que utilizan corredores regulados como EBC Financial Group generalmente negocian petróleo a través de CFD vinculados a precios de futuros, evitando la entrega física, el almacenamiento o la complejidad de la transacción.

Descripción general de los instrumentos petroleros negociables

| Categoría |

Instrumento |

Ticker (Común) |

Lo que representa |

¿Por qué lo utilizan los traders? |

| Índices de referencia mundiales del crudo |

Crudo WTI |

CL (NYMEX) |

Petróleo crudo ligero dulce primario de EE. UU. |

Alta liquidez y fuerte sensibilidad a los datos de inventario y producción de EE. UU. |

| Índices de referencia mundiales del crudo |

Crudo Brent |

BRN / BZ (ICE) |

Índice de referencia internacional de precios del petróleo |

El mejor indicador de la dinámica global de la oferta y la demanda y del riesgo geopolítico |

| Exposición vinculada al índice |

CFD de petróleo |

CFD WTI/Brent (específico del bróker) |

Exposición al precio del petróleo vinculado a futuros |

Sin entrega física, precios transparentes y ejecución eficiente |

1. Índices de referencia mundiales del petróleo crudo (Enfoque principal)

West Texas Intermediate (WTI)

El WTI es un crudo ligero y dulce que constituye la piedra angular del precio del petróleo estadounidense. Es particularmente sensible a:

Datos semanales de inventarios de EE. UU.

Tendencias de producción de esquisto

Restricciones de tuberías y almacenamiento

El WTI suele reaccionar bruscamente a los informes de la Administración de Información Energética de Estados Unidos, lo que lo convierte en un instrumento preferido para estrategias a corto plazo y basadas en eventos.

Crudo Brent

El Brent es el principal índice de referencia para el petróleo comercializado fuera de Norteamérica. Refleja con mayor precisión los fundamentos globales y se ve fuertemente influenciado por:

El petróleo Brent suele ser el preferido para transacciones petroleras impulsadas por criterios macroeconómicos y de mediano plazo.

2. Exposición al precio del petróleo indexado (estructura de CFD)

El trading de petróleo basado en CFD ofrece un acceso eficiente a los movimientos de los precios del petróleo:

Sin asentamiento físico

Sin consideraciones de almacenamiento

Descubrimiento de precios basado en futuros

Especificaciones contractuales transparentes

Para los traders centrados en la acción del precio en lugar de la logística, esta estructura es óptima.

Cómo invertir en petróleo: factores clave que mueven sus precios

Los traders profesionales de petróleo organizan los impulsores del mercado en categorías claras para separar las señales estructurales del ruido de corto plazo.

Factores de oferta

La política de producción de la OPEP+ a menudo sirve de base a las tendencias de precios a mediano plazo.

La producción de esquisto estadounidense responde rápidamente a los cambios de precios, con frecuencia frenando los repuntes o acelerando las caídas.

Las perturbaciones geopolíticas, especialmente en Medio Oriente o que involucran a Rusia, agregan primas de riesgo cuando las exportaciones o las rutas de envío se ven amenazadas.

Factores de demanda

El crecimiento del PIB mundial define el consumo base de petróleo.

La actividad industrial china tiene una influencia descomunal a través de las importaciones, la producción manufacturera y el almacenamiento estratégico.

La demanda estacional importa: el verano impulsa el consumo de gasolina; el invierno incrementa la demanda de destilados.

Datos de inventario

Los inventarios semanales de crudo y productos de EE. UU. brindan información en tiempo real sobre el equilibrio del mercado.

Los precios reaccionan a las sorpresas frente a las expectativas, no a las cifras principales.

Las extracciones persistentes indican una restricción de la oferta; los aumentos sostenidos implican un exceso de oferta.

Fuerzas financieras y macroeconómicas

Un dólar estadounidense más fuerte generalmente presiona los precios del petróleo.

Las crecientes expectativas de inflación atraen flujos especulativos y de cobertura hacia el petróleo.

El sentimiento de riesgo impulsa el posicionamiento: el petróleo se beneficia en entornos de riesgo y sufre durante el estrés financiero.

Cómo calcular el tamaño del lote al invertir en petróleo

El dimensionamiento correcto de la posición es la base de la supervivencia en el comercio de petróleo.

El principio es simple: primero decide cuál es tu riesgo y luego dimensiona la operación de manera que tu stop loss defina ese riesgo.

La fórmula básica

Dónde:

Monto de riesgo = 1–2% del capital de la cuenta

Stop Loss = distancia desde la entrada (en dólares)

Valor por punto = valor en dólares de un movimiento de $1 por lote

Ejemplo paso a paso (CFD de WTI)

Asumir:

Tamaño de la cuenta: $10,000

Riesgo por operación: 1% → $100

Stop loss: $1.00

Valor por cada $1 movimiento (1 lote): $100

Tamaño del lote = $100 ÷ ($1.00 × $100) = 1.0 lote

Resultado:

Esta disciplina no es negociable para los traders serios.

Análisis de tendencias a largo plazo (WTI vs. Brent)

Otra forma de invertir en petróleo correctamente es analizar sus tendencias a largo plazo. Los gráficos de petróleo crudo a largo plazo revelan cómo las fuerzas macroeconómicas, las limitaciones de la oferta y las decisiones políticas se traducen en tendencias sostenidas de precios. Los gráficos semanales y mensuales son especialmente valiosos porque eliminan el ruido a corto plazo y resaltan el comportamiento estructural que rige los mercados petroleros durante períodos prolongados.

Ejemplo: Estructura de tendencia primaria

En un gráfico semanal del WTI, los operadores suelen anotar:

Máximos y mínimos más altos durante las fases de restricción de la oferta, a menudo impulsados por reducciones de inventarios en Estados Unidos o por el aumento de los puntos de equilibrio del esquisto.

Los máximos más bajos después de períodos de crecimiento agresivo de la producción o desaceleración de la demanda indican un exceso de oferta.

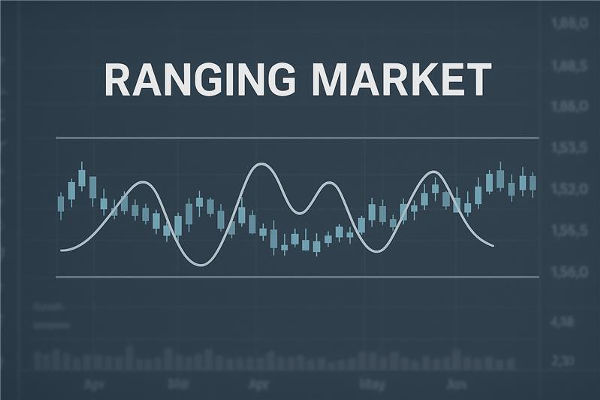

Largos rangos de consolidación que preceden a importantes rupturas, especialmente después de los cambios de política de la OPEP.

Los gráficos del Brent suelen mostrar tendencias más claras y suaves durante los mismos períodos, lo que refleja su mayor vínculo con el equilibrio entre la oferta y la demanda mundial en lugar de limitaciones de infraestructura específicas de Estados Unidos.

¿Por qué es popular invertir en petróleo?

La gente negocia con petróleo porque es uno de los mercados más líquidos y con mayor actividad comercial del mundo, que ofrece frecuentes movimientos de precios y precios ajustados.

Impulsado por factores del mundo real, como interrupciones del suministro, decisiones de producción, datos de inventario y crecimiento económico, el petróleo proporciona catalizadores fundamentales claros que crean oportunidades comerciales regulares en horizontes temporales de corto y mediano plazo.

El petróleo también está estrechamente vinculado a las tendencias macroeconómicas y la geopolítica, lo que lo convierte en un poderoso instrumento para expresar opiniones sobre la inflación, el crecimiento global o el riesgo político.

Con múltiples formas de obtener exposición, como CFD, futuros, opciones y ETF, los operadores pueden participar sin manipular crudo físico, mientras utilizan el petróleo para diversificar sus carteras o protegerse contra riesgos de mercado más amplios.

Cómo invertir en petróleo con CFD

1. Elija un bróker

Seleccione un bróker regulado y con buena reputación como EBC Financial Group, que ofrece acceso a CFD de petróleo, ejecución confiable y plataformas comerciales profesionales.

2. Abra una cuenta

Regístrese para obtener una cuenta comercial y complete el proceso de verificación requerido para poder acceder a los mercados de forma segura.

3. Aprenda cómo funcionan los CFD de petróleo

Comprenda cómo los CFD de petróleo siguen los precios, cómo funcionan el apalancamiento y el margen, y los riesgos que conlleva. Usar una cuenta demo es una buena manera de practicar sin arriesgar dinero real.

4. Crear un plan de trading

Decide cómo negociarás con el petróleo, cuánto riesgo asumirás por operación y dónde ubicarás los niveles de stop-loss y take-profit.

5. Deposite fondos en su cuenta

Deposite únicamente capital que pueda permitirse operar, según su tolerancia al riesgo y su nivel de experiencia.

6. Comience a operar y gestione el riesgo

Realice operaciones a través de la plataforma y gestione siempre el riesgo mediante órdenes stop-loss. Supervise sus posiciones y ajuste su estrategia según las condiciones del mercado.

Errores comunes que se deben evitar al invertir en petróleo

Negociar con los titulares sin evaluar el impacto real de la oferta y la demanda

Ignorar los efectos de rotación de futuros y contango en posiciones más largas

Uso excesivo de apalancamiento durante períodos de alta volatilidad

Tratar al WTI y al Brent como instrumentos intercambiables

Mantener posiciones completas ante riesgos de eventos conocidos (reuniones de la OPEP, publicaciones de inventarios)

Operar en exceso durante mercados de rango limitado y de baja convicción

Preguntas frecuentes

1. ¿Es el petróleo bueno para el day intradía?

Sí, el petróleo es una de las materias primas más negociadas del mundo, ofreciendo gran liquidez, diferenciales ajustados y frecuentes fluctuaciones de precios intradía. Los catalizadores habituales, como los informes de inventarios, los titulares geopolíticos y los datos macroeconómicos, generan oportunidades constantes, pero la misma volatilidad implica que el riesgo debe controlarse estrictamente con stops predefinidos y un tamaño de posición disciplinado.

2. ¿Cuál es el mejor petróleo para negociar: WTI o Brent?

El WTI generalmente es más adecuado para estrategias comerciales a corto plazo y centradas en EE. UU., ya que reacciona con fuerza a los datos de inventarios estadounidenses, las tendencias de producción de esquisto y los avances en la infraestructura nacional. El Brent, en cambio, se ve más influenciado por la dinámica global de la oferta y la demanda y la geopolítica, lo que lo hace preferible para operadores que expresan perspectivas macroeconómicas más amplias o a mediano plazo.

3. ¿Cuánto apalancamiento debo utilizar al invertir en petróleo?

Los operadores profesionales utilizan el apalancamiento de forma conservadora, a menudo muy por debajo del máximo permitido por los brókeres. Dado que el petróleo puede fluctuar bruscamente en períodos cortos, un apalancamiento excesivo aumenta el riesgo de salidas forzadas o pérdidas de capital, mientras que un apalancamiento menor permite a los operadores sobrevivir a la volatilidad y generar rentabilidades compuestas a lo largo del tiempo.

4. ¿Los precios del petróleo siempre se mueven con la inflación?

No. Si bien el petróleo puede contribuir a la inflación y, en ocasiones, actúa como cobertura contra ella, su precio se rige principalmente por el equilibrio físico entre la oferta y la demanda. Los períodos de baja demanda, el aumento de los inventarios o el aumento de la producción pueden hacer bajar el precio del petróleo incluso con una inflación elevada, lo que subraya la necesidad de analizar los fundamentos en lugar de basarse en simples correlaciones.

Resumen

Aprender cómo invertir en petróleo comienza por comprender cómo funciona el mercado, por ejemplo, qué impulsa los precios, qué instrumentos utilizar y cómo se comportan de forma diferente los índices de referencia como el WTI y el Brent. Para invertir en petróleo con éxito se requiere un marco claro que combine la estructura del mercado, los factores fundamentales, el análisis de gráficos y una ejecución rigurosa.

Mediante un dimensionamiento adecuado de las posiciones, una gestión cuidadosa del apalancamiento y la alineación de las operaciones con las condiciones macroeconómicas y las tendencias de precios, los operadores pueden abordar los mercados petroleros con consistencia en lugar de especular. El petróleo ofrece una oportunidad significativa, pero solo para quienes lo consideran un mercado estructurado en lugar de una apuesta direccional.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.