發布日期: 2025年10月13日

對台灣地區的投資人來說,投資美股是一種多元配置資產的方式,但在享受投資收益的同時,也需了解相關的稅務規定。

今天就帶大家來了解台灣投資人在投資美股時需要繳納的稅種,以及申請退回被預扣的股利稅的規章流程。

台灣地區的投資者在投資美股時,主要涉及以下兩種稅:

(一)股利稅

稅率:根據美國稅法,非美國居民的股利所得需繳納最高30%的預扣稅。由於台灣地區與美國之間尚未有正式的所得稅協定,台灣投資者需以30%的稅率繳納股利稅。

這筆稅款無需個人操作,在我們領股利之前,券商就會預先幫我們扣下30%的稅,剩下的70%才是實際發放獲利金額。

舉例:如果投資的美股一年派發1,000元新台幣的股息,投資人需繳納300元新台幣的稅款,實際到手金額為700元新台幣。

(二)資本利得稅

美國資本利得稅:台灣投資者投資美股的資本利得(即賣出股票獲得的利潤)通常無需向美國繳納資本利得稅。

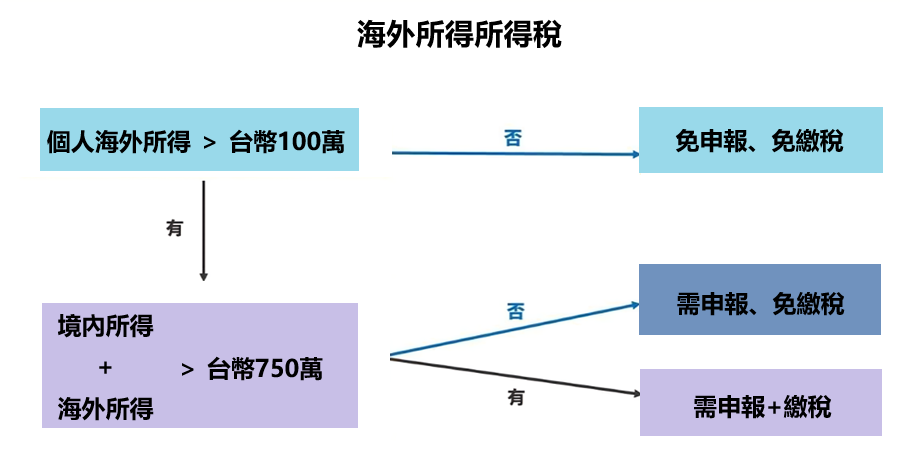

台灣地區資本利得稅:依台灣當地規定,海外證券交易所得(包括資本利得及股利)屬於海外所得。若一年內的海外所得超過750萬新台幣,需向稅務局申報並繳納相關稅金。

雖然台灣地區與美國之間沒有正式的避免雙重課稅協定,但台灣投資者仍有機會申請退回被預扣的30%股息稅。

(一)申請退稅的條件

必須是台灣地區居民:投資者需提供居住證明。

需在台灣申報稅務:投資者需在台灣完成個人所得稅申報。

投資標的要求:投資的美股必須是在符合協定規定的交易所(如紐約證券交易所或納斯達克)上市的股票。

退稅金額門檻:申請退稅的金額需超過一定標準(具體金額需依美國國稅局規定)。

(二)申請退稅的流程

①提交W-8BEN表格

作用:W-8BEN表格用於證明投資者的非美國稅務身份,確保享有協定降稅待遇。

填寫重點:需填寫永久居住地、稅務編號(台灣投資者可輸入統一編號),並親筆簽名。

提交時間:建議在開戶後、首次收到配息前提交。

②領取稅單/配息紀錄

所需文件:券商會在年度結束後提供“1042-S表單”或“1099-DIV”,其中詳細列出配息總額及已扣稅金額。

③填寫退稅申請表

Form 1040-NR:這是非居民外國人申報美國所得稅的表格,用於申請退回多扣的稅金。

Form 8833(如適用):用於陳述依協定減稅的法律依據。

④遞交文件至美國國稅局(IRS)

郵寄方式:建議使用掛號郵件,並保留所有回執與郵寄證明,以便後續查詢。

處理時間:IRS處理退稅申請的時間約6至12個月。

⑤領回退稅款

退款方式:IRS會以支票或電匯方式退還多扣的稅金。需要注意的是,國際匯費與匯率損耗可能導致實際到手金額略有差異。

(三)美股退稅台灣地區注意事項

申請期間:申請退稅的期限通常為3年,自預扣稅發生之日起算。

委託專業協助:如果投資人對流程不熟悉,可以委託專業的會計師或稅務師協助申請,以提高成功率。

儘早申請:符合資格者應盡快提交申請,避免因超過期限而無法退稅。

另外,30%的股利預扣稅對許多投資人來說也是比較在意的一點,所以也有很多台灣投資人在建構美股投資組合時,會主動避開那些會發放高股利的股票,轉而優先選擇專注於成長、很少甚至完全不發放股利的公司。

這類公司通常會將利潤再投資於業務發展,以追求資本增值(股價上漲)。由於美國對非居民投資者免徵資本利得稅,投資人透過股價上漲獲得的收益在賣出前無需繳稅,且最終獲利無需向美國報稅。

這種策略可以有效規避即時的股息稅負,將資金更有效率地用於複利增長,從長期稅務效率來看,也是比投資高股息股票並經歷繁瑣的退稅流程更為有利。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。