Thị trường biến động theo mô hình. Bằng cách đọc các đỉnh cao hơn và đáy thấp hơn, nhà giao dịch có thể đánh giá sức mạnh xu hướng, dự đoán sự đảo chiều và thời điểm vào lệnh và thoát lệnh một cách chính xác.

Những mô hình tăng-giảm này không chỉ là những dấu hiệu đơn giản trên biểu đồ, chúng còn tiết lộ tâm lý thị trường cơ bản, giúp các nhà giao dịch xác định xu hướng, dự đoán sự đảo chiều và thời điểm vào và thoát lệnh chính xác hơn.

Trong hướng dẫn này, chúng tôi sẽ phân tích cách nhận biết các mô hình đỉnh cao hơn và đáy thấp hơn, giải thích ý nghĩa của chúng trên thị trường ngoại hối, cổ phiếu và tiền điện tử, đồng thời chỉ ra các chiến lược thực tế để sử dụng chúng cho các giao dịch thông minh hơn và có lợi nhuận cao hơn.

Cho dù bạn là người mới bắt đầu hay là nhà giao dịch có kinh nghiệm, việc thành thạo các mô hình này có thể mang lại cho bạn lợi thế quan trọng trên thị trường biến động ngày nay.

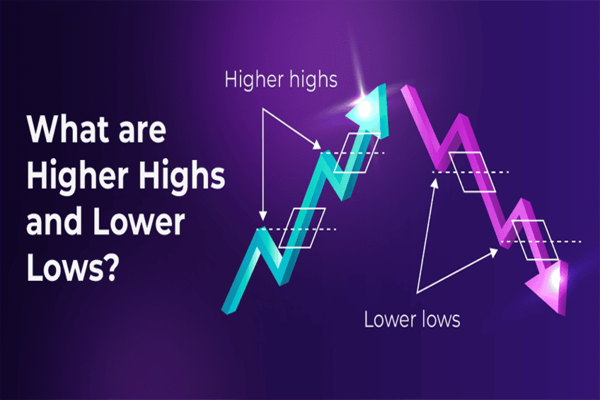

Đỉnh cao hơn và đáy thấp hơn trong giao dịch là gì?

Trong phân tích kỹ thuật, "đỉnh" là mức giá đạt đến trước khi giảm, trong khi "đáy" là mức giá thấp nhất trước khi giá tăng trở lại.

Chuỗi các mức cao và thấp này tạo thành nền tảng của cấu trúc thị trường, cho phép các nhà giao dịch đánh giá xem bên mua (bulls) hay bên bán (bears) đang kiểm soát thị trường.

Đỉnh cao hơn: Dấu hiệu của xu hướng tăng

"Đỉnh cao hơn" xảy ra khi giá đạt đến một đỉnh mới vượt qua đỉnh trước đó. Mô hình này báo hiệu rằng người mua sẵn sàng trả giá cao hơn, phản ánh đà tăng giá mạnh mẽ.

Khi một loạt các đỉnh cao hơn đi kèm với các đáy thấp hơn (mỗi đáy cao hơn đáy trước đó), điều này xác nhận xu hướng tăng.

Tại sao điều này lại quan trọng với các nhà giao dịch:

Xác nhận xu hướng: Nhiều đỉnh cao hơn và đáy cao hơn cho thấy thị trường đang có xu hướng tăng bền vững, lý tưởng cho các cơ hội mua.

Tín hiệu vào lệnh: Các nhà giao dịch thường vào lệnh mua sau khi giá thoái lui về mức đáy cao hơn, dự đoán mức đỉnh cao hơn tiếp theo.

Nguồn gốc của việc xác định xu hướng dựa trên các đỉnh và đáy có thể được tìm thấy trong nguyên lý nền tảng của Dow. Lý thuyết này nhấn mạnh rằng thị trường di chuyển theo xu hướng rõ ràng, được xác nhận bởi các chuỗi đỉnh và đáy liên tiếp.

Một xu hướng tăng được định nghĩa bởi các đỉnh cao hơn và đáy cao hơn, trong khi một xu hướng giảm được đặc trưng bởi các đỉnh thấp hơn và đáy thấp hơn. Việc này cho phép nhà giao dịch có cái nhìn sâu sắc về động lực cung cầu.

Mức thấp hơn: Dấu hiệu của xu hướng giảm

Một "đáy thấp hơn" hình thành khi giá giảm xuống một đáy mới bên dưới đáy trước đó. Mô hình này là một dấu hiệu rõ ràng của tâm lý giảm giá, khi bên bán đẩy giá xuống thấp hơn. Một loạt các đáy thấp hơn, đặc biệt khi kết hợp với các đỉnh thấp hơn, xác nhận một xu hướng giảm.

Tại sao điều này lại quan trọng với các nhà giao dịch:

Cấu trúc thị trường giảm giá: Mức thấp thấp hơn và mức cao thấp hơn liên tục cho thấy áp lực bán mạnh, ủng hộ các chiến lược bán khống.

Điểm thoát hoặc điểm vào: Các nhà giao dịch có thể thoát khỏi vị thế mua hoặc vào vị thế bán khi mức đỉnh thấp hơn tiếp theo là mức đáy thấp hơn mới.

Sự khác biệt giữa mức cao hơn và mức thấp hơn

| Tính năng |

Cao hơn Cao (HH) |

Thấp hơn (LL) |

| Sự định nghĩa |

Một đỉnh cao vượt qua đỉnh cao trước đó |

Một máng giảm xuống dưới mức thấp trước đó |

| Tâm lý thị trường |

Tăng giá; người mua đang kiểm soát |

Xu hướng giảm; người bán đang kiểm soát |

| Chỉ báo xu hướng |

Xu hướng tăng |

Xu hướng giảm |

| Mẫu đi kèm |

Thường kết hợp với mức thấp cao hơn |

Thường kết hợp với âm cao thấp hơn |

| Cơ hội giao dịch |

Vào vị thế mua khi giá thoái lui |

Vào lệnh bán khống khi giá tăng |

| Quản lý rủi ro |

Dừng lỗ dưới mức thấp cao hơn gần nhất |

Dừng lỗ trên mức cao thấp hơn gần nhất |

| Ví dụ |

Giá di chuyển từ $100 → $105 → $108 |

Giá di chuyển từ $108 → $105 → $102 |

Kết hợp đỉnh cao hơn và đáy thấp hơn: Đảo ngược xu hướng

Trong khi đỉnh cao hơn và đáy cao hơn cho thấy xu hướng tăng, còn đáy thấp hơn và đỉnh thấp hơn cho thấy xu hướng giảm, thì sự chuyển đổi giữa các mô hình này thường đánh dấu sự đảo ngược xu hướng.

Từ xu hướng tăng sang xu hướng giảm: Nếu thị trường không tạo được đỉnh cao mới mà thay vào đó lại hình thành đáy thấp hơn, điều này cho thấy xu hướng tăng đang yếu đi và có thể sắp xảy ra sự đảo ngược.

Từ xu hướng giảm sang xu hướng tăng: Ngược lại, khi thị trường ngừng tạo đáy thấp hơn và thay vào đó hình thành đỉnh cao hơn, điều này có thể báo hiệu sự bắt đầu của một xu hướng tăng mới.

Việc xác định sớm những thay đổi này có thể giúp các nhà giao dịch vào hoặc thoát khỏi vị thế vào thời điểm tối ưu.

Khái niệm về việc giá tạo ra các đỉnh mới cao hơn hoặc các đáy mới thấp hơn là một công cụ cốt lõi trong phân tích kỹ thuật, giúp nhà giao dịch nhận diện rõ ràng các xu hướng tăng và giảm của thị trường.

Việc hiểu và áp dụng nguyên lý này là bước đầu tiên để nắm bắt dòng chảy chung của thị trường, từ đó đưa ra các quyết định giao dịch sáng suốt hơn. Đây không chỉ là một kỹ thuật đơn lẻ mà còn là nền tảng cho nhiều phương pháp phân tích phức tạp khác.

Ứng dụng thực tế cho nhà giao dịch

1. Xác định điểm vào và điểm ra

Trong xu hướng tăng, việc vào lệnh sau khi thoái lui về mức thấp cao hơn có thể mang lại cơ hội có lợi về rủi ro-phần thưởng.

Trong xu hướng giảm, việc vào lệnh bán sau khi đạt đỉnh thấp hơn có thể tối đa hóa tiềm năng lợi nhuận khi đáy thấp hơn tiếp theo hình thành.

2. Quản lý rủi ro

Đặt lệnh dừng lỗ bên dưới mức thấp mới nhất trong xu hướng tăng để hạn chế xu hướng giảm.

Trong xu hướng giảm, lệnh dừng lỗ có thể được đặt ở mức cao hơn mức cao gần nhất.

3. Xác nhận sự đột phá và đảo ngược

Sự đột phá trên mức cao trước đó tạo thành mức cao mới cao hơn có thể xác nhận sự bắt đầu của một động thái tăng giá.

Việc không hình thành đỉnh cao hơn hoặc đáy thấp hơn có thể báo hiệu xu hướng yếu đi và có thể đảo ngược.

Kỹ thuật nâng cao: Nâng cao khả năng phân tích mẫu

Các nhà giao dịch có kinh nghiệm thường kết hợp phân tích đỉnh cao hơn và đáy thấp hơn với các công cụ khác:

Đường xu hướng: Vẽ các đường nối các mức cao hoặc thấp liên tiếp để làm rõ hướng xu hướng.

Âm lượng: Tăng âm lượng ở mức cao hơn hoặc thấp hơn sẽ tăng cường tín hiệu.

Các chỉ báo: Các công cụ như RSI , MACD hoặc đường trung bình động có thể xác thực sức mạnh của xu hướng hoặc phát hiện sự phân kỳ.

Sử dụng các chỉ báo này để xác nhận cấu trúc thị trường trước khi tham gia giao dịch. Một đỉnh cao hơn đi kèm với khối lượng giao dịch lớn, RSI xác nhận và đường xu hướng thẳng hàng sẽ đáng tin cậy hơn nhiều so với việc chỉ dựa vào giá.

Khung thời gian rất quan trọng:

Các nhà giao dịch trong ngày có thể sử dụng các mô hình này trên biểu đồ 1 phút hoặc 5 phút để giao dịch nhanh.

Các nhà đầu tư và giao dịch theo xu hướng thường tập trung vào biểu đồ hàng giờ, hàng ngày hoặc hàng tuần để biết xu hướng rộng hơn.

Mẹo: Kết hợp nhiều khung thời gian như xác nhận xu hướng hàng ngày với biểu đồ trong ngày 15 phút có thể cải thiện độ chính xác và thời điểm giao dịch.

Để ứng dụng hiệu quả việc nhận diện các mẫu hình đỉnh và đáy trong thực tế giao dịch, các nhà đầu tư thường kết hợp với phân tích hành động giá thuần túy.

Bên cạnh đó, việc kẻ đường xu hướng cũng là một phương pháp trực quan để kết nối các điểm này, giúp xác nhận và dự đoán hướng đi tiềm năng của giá. Sự kết hợp các công cụ này sẽ tăng cường khả năng xác định các điểm vào/ra hợp lý, tối ưu hóa chiến lược giao dịch.

Ví dụ thực tế

Hãy tưởng tượng một cổ phiếu tăng từ 100 đô la lên 110 đô la (đỉnh đầu tiên), giảm xuống 105 đô la (đáy đầu tiên), sau đó tăng lên 115 đô la (đỉnh cao hơn) và giảm xuống 108 đô la (đáy cao hơn). Chuỗi này báo hiệu một xu hướng tăng, và một nhà giao dịch có thể mua ở mức 108 đô la, kỳ vọng một đỉnh cao hơn nữa.

Nếu cổ phiếu sau đó giảm xuống 102 đô la (mức thấp hơn), điều này có thể báo hiệu sự đảo ngược xu hướng, khiến nhà giao dịch phải xem xét lại vị thế của mình.

Những câu hỏi thường gặp (FAQ)

1. Sự khác biệt giữa đỉnh cao hơn và đỉnh thấp hơn là gì?

Đỉnh cao hơn vượt đỉnh trước đó, báo hiệu đà tăng giá. Đỉnh thấp hơn không vượt qua được đỉnh trước đó, cho thấy lực mua yếu đi và tiềm ẩn xu hướng giảm.

2. Có thể sử dụng mức đỉnh cao hơn và mức đáy thấp hơn trong mọi thị trường không?

Có. Những mô hình này áp dụng cho ngoại hối, cổ phiếu, tiền điện tử, hàng hóa và chỉ số vì chúng phản ánh cấu trúc thị trường và hành vi giao dịch trên toàn cầu.

3. Làm sao tôi biết được mức đỉnh cao hơn có phải là đột phá giả không?

Hãy tìm kiếm các nến đảo chiều, bấc, khối lượng thấp hoặc không duy trì được trên ngưỡng kháng cự. Kết hợp với các chỉ báo như RSI hoặc MACD có thể xác nhận liệu động lượng có thực sự hay không.

4. Khung thời gian nào là tốt nhất để giao dịch HH/LL?

Điều này phụ thuộc vào chiến lược của bạn. Các nhà giao dịch trong ngày có thể sử dụng biểu đồ 1–15 phút, trong khi các nhà giao dịch lướt sóng hoặc nhà đầu tư thường sử dụng biểu đồ 1 giờ, 4 giờ, ngày hoặc tuần để có tín hiệu đáng tin cậy hơn.

Kết luận

Các mô hình đỉnh cao hơn và đáy thấp hơn là công cụ nền tảng cho các nhà giao dịch trên mọi thị trường. Bằng cách nhận biết các mô hình này, các nhà giao dịch có thể xác định xu hướng tốt hơn, dự đoán sự đảo chiều và tinh chỉnh chiến lược vào lệnh và thoát lệnh của mình.

Cho dù bạn là nhà giao dịch trong ngày hay nhà đầu tư dài hạn, việc nắm vững các mô hình này sẽ nâng cao khả năng phân tích kỹ thuật của bạn và hỗ trợ các quyết định giao dịch sáng suốt hơn.

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) tư vấn tài chính, đầu tư hoặc các hình thức tư vấn khác mà chúng ta nên tin cậy. Không có ý kiến nào trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào phù hợp với bất kỳ cá nhân cụ thể nào.