Trong phân tích kỹ thuật, các mô hình nến là công cụ thiết yếu cho các nhà giao dịch muốn dự đoán biến động giá. Hai mô hình như vậy thường bị nhầm lẫn với nhau là nến hanging man và shooting star. Mặc dù chúng có vẻ giống nhau về mặt thị giác, nhưng chúng báo hiệu các tâm lý thị trường khác nhau và xảy ra trong các điều kiện khác nhau.

Biết cách phân biệt chúng là chìa khóa để tránh các tín hiệu sai và củng cố các chiến lược giao dịch của bạn.

Nến Hanging Man là gì?

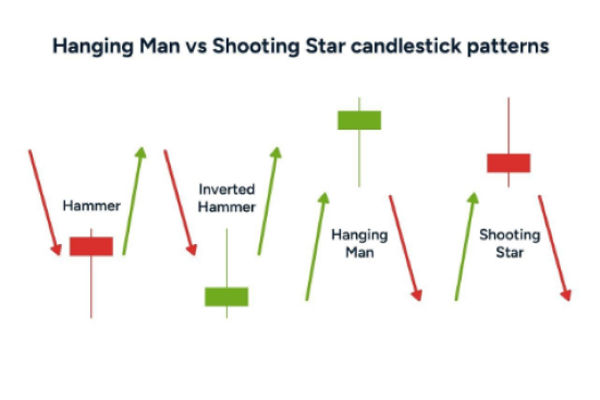

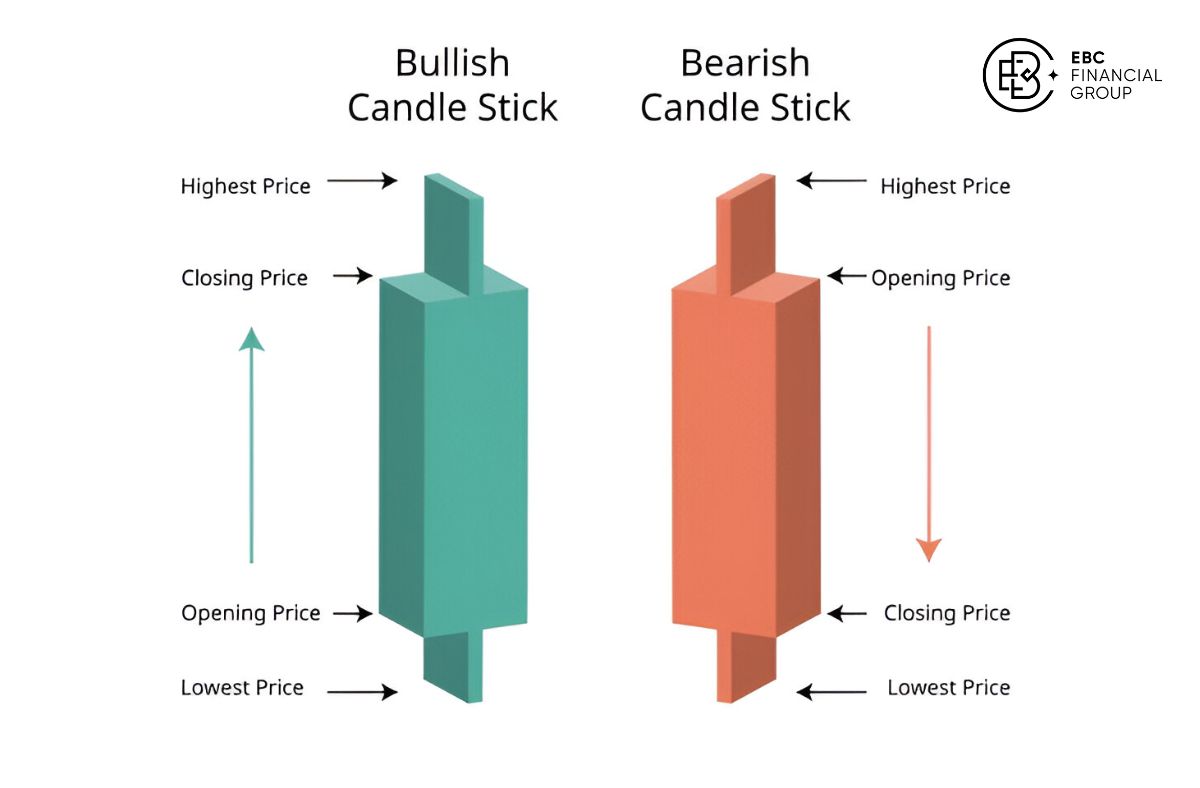

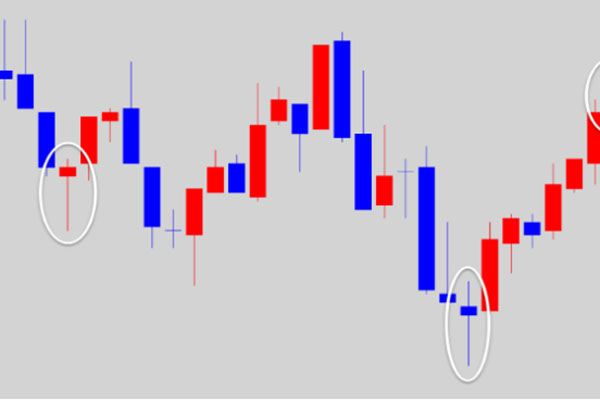

Nến hanging man là tín hiệu đảo chiều giảm giá xuất hiện gần đỉnh của xu hướng tăng. Nó cho thấy rằng mặc dù người mua vẫn có thể hiện diện, người bán đang bắt đầu tác động nhiều hơn đến thị trường.

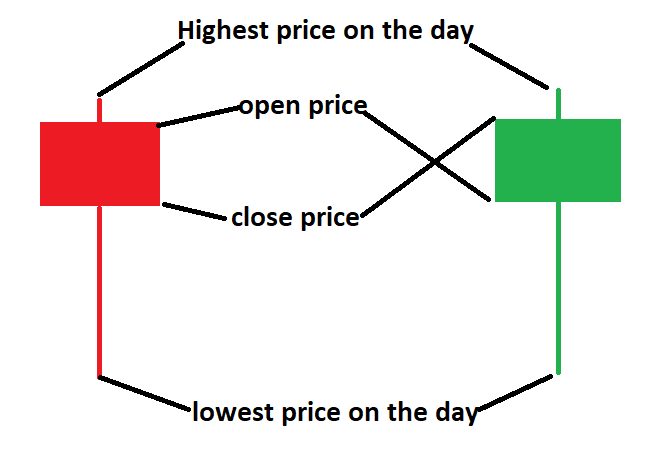

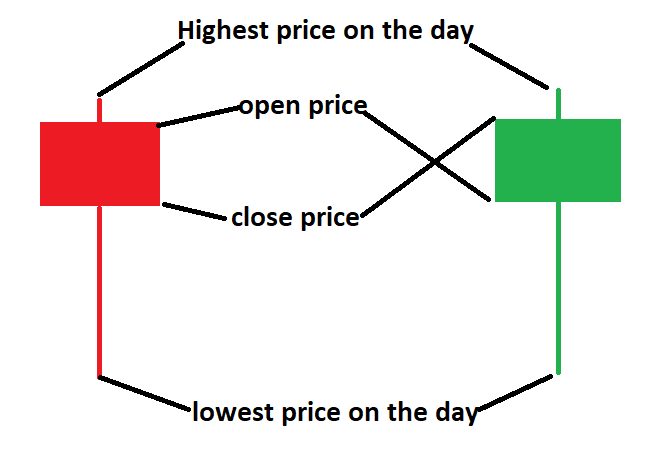

Nến hanging man điển hình có thân nhỏ nằm gần đỉnh của phạm vi giá, có ít hoặc không có bóng trên và bóng dưới dài. Bóng dưới này cho thấy giá đã bị đẩy xuống thấp đáng kể trong phiên, nhưng người mua đã xoay xở để đưa giá lên trở lại trước khi đóng cửa.

Tuy nhiên, thực tế là giá giảm cho đến nay trong phiên cho thấy sự yếu kém. Các nhà giao dịch giải thích đây là một bước ngoặt có thể xảy ra, đặc biệt nếu được xác nhận bởi một nến giảm giá trong phiên tiếp theo.

Nến Shooting Star là gì?

Shooting star là một mô hình đảo chiều giảm giá khác, nhưng hình dạng của nó khác. Nó cũng xuất hiện sau một xu hướng tăng, nhưng thay vì bóng dưới dài, nó có bóng trên dài và thân nhỏ gần đáy của phạm vi giá.

Sự hình thành này cho thấy người mua đã cố gắng đẩy giá lên cao hơn nhưng đã bị người bán áp đảo, những người đã đẩy giá xuống trước khi đóng cửa. Việc giá không thể giữ được mức cao hơn ngụ ý rằng sức mạnh tăng giá có thể đang suy yếu.

Vì vậy, trong khi cả nến người treo cổ và nến sao băng đều cảnh báo về khả năng đảo ngược, chúng báo hiệu điều này thông qua các hành vi khác nhau của thị trường.

Tại sao bối cảnh lại quan trọng

Cách chính để phân biệt giữa nến người treo cổ và các mẫu nến tương tự khác nằm ở bối cảnh.

Nến hanging man xuất hiện sau một đợt giá tăng, thường là gần mức kháng cự. Không nên nhầm lẫn với nến hammer, có hình dạng tương tự nhưng xuất hiện ở đáy của xu hướng giảm và báo hiệu sự đảo chiều tăng giá.

Ngôi sao băng cũng theo xu hướng tăng nhưng có cấu trúc nến khác. Không giống như nến hanging man, bóng trên dài của nó biểu thị nỗ lực không thành công của người mua trong việc tiếp tục đợt tăng giá, cho thấy sự kiệt sức và có thể có một bước ngoặt giảm giá.

Việc nhận ra nến xuất hiện ở đâu trong xu hướng rộng hơn là rất quan trọng. Nếu không có bối cảnh đó, bạn có thể hiểu sai hoàn toàn tín hiệu.

Tâm lý học đằng sau các mô hình

Để hiểu cách sử dụng các mô hình này một cách hiệu quả, chúng ta cần xem xét tâm lý đằng sau chúng.

Nến hanging man cho thấy người bán đã tham gia thị trường với lực trong phiên giao dịch, nhưng người mua đã xoay xở để phục hồi một số mặt bằng. Tuy nhiên, đợt bán tháo mạnh giữa phiên cho thấy sự yếu kém trong xu hướng tăng. Các nhà giao dịch coi đây là một lá cờ đỏ và thường chờ xác nhận trong nến tiếp theo.

Ngược lại, ngôi sao băng phản ánh sự nhiệt tình của người mua vào đầu phiên, đẩy giá lên cao hơn, chỉ để gặp phải lực bán mạnh khiến giá trở lại gần mức mở cửa. Điều này cho thấy người bán đang nắm quyền kiểm soát và các nhà giao dịch coi đây là cảnh báo tiềm tàng về đỉnh thị trường.

Cả hai mô hình đều là tín hiệu giảm giá, nhưng diễn biến của chúng lại khác nhau.

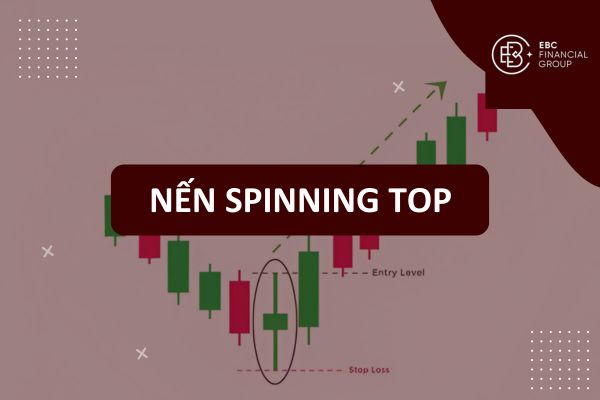

Giao dịch nến Hanging Man

Giao dịch dựa trên nến hanging man đòi hỏi sự kiên nhẫn và xác nhận. Hầu hết các nhà giao dịch tìm kiếm nến tiếp theo đóng cửa bên dưới thân nến hanging man để xác nhận sự đảo chiều giảm giá. Nếu không có xác nhận này, mô hình có thể là báo động giả.

Một số nhà giao dịch sử dụng khối lượng như một lớp phân tích bổ sung. Nếu nến hanging man hình thành trên khối lượng lớn, nó sẽ tăng thêm sức nặng cho cách giải thích giảm giá. Khối lượng cho biết mức độ nghiêm túc của những người tham gia thị trường về biến động giá và khối lượng cao hơn cho thấy sự tin tưởng lớn hơn.

Một cách tiếp cận phổ biến là đặt lệnh dừng lỗ ngay phía trên mức cao của hanging man và nhắm mục tiêu vào mức hỗ trợ gần nhất. Kỹ thuật quản lý rủi ro này giúp bảo vệ chống lại sự đảo ngược không thành công, điều này thường xảy ra trong các thị trường biến động.

Tuy nhiên, điều quan trọng là tránh đưa ra quyết định dựa trên một nến đơn lẻ. Luôn xem xét bức tranh kỹ thuật rộng hơn, bao gồm đường trung bình động, RSI hoặc MACD, để hỗ trợ vị thế của bạn.

Khi nào không nên tin vào mẫu

Mặc dù nến hanging man là tín hiệu giảm giá được công nhận, nhưng không phải lúc nào nó cũng dẫn đến sự đảo ngược. Trong xu hướng tăng giá mạnh, các mô hình này có thể được theo sau bởi nhiều chuyển động tăng hơn. Đây là lý do tại sao xác nhận và bối cảnh lại quan trọng đến vậy.

Để một nến hanging man có giá trị, bóng nến dưới phải dài ít nhất gấp đôi thân nến thực. Nếu bóng nến quá ngắn, nó có thể không đủ tiêu chuẩn là một hanging man thực sự và các nhà giao dịch nên thận trọng.

Ngoài ra, tránh nhầm lẫn nến hanging man với nến hammer. Mặc dù trông giống nhau, nhưng hammer hình thành vào cuối xu hướng giảm và báo hiệu khả năng tăng giá, khiến cho hàm ý của nó trái ngược với hanging man.

Suy nghĩ cuối cùng

Nến hanging man và nến shooting star có vẻ giống nhau, nhưng vị trí, cấu trúc và ý nghĩa tâm lý của chúng rất khác nhau. Việc hiểu sai các mô hình này có thể dẫn đến các giao dịch kém và bỏ lỡ cơ hội.

Hiểu được bối cảnh nến hanging man xuất hiện và chờ xác nhận trước khi hành động có thể làm tăng đáng kể độ tin cậy của phân tích của bạn. Bằng cách kết hợp nhận dạng nến với các công cụ kỹ thuật khác và quản lý rủi ro hợp lý, các nhà giao dịch có thể điều hướng tốt hơn các đợt đảo chiều của thị trường và bảo vệ vốn của mình.

Cho dù bạn là người phân tích biểu đồ dày dặn kinh nghiệm hay là người mới bắt đầu học cách sử dụng, việc thành thạo các mô hình như nến người treo cổ sẽ giúp bạn có lợi thế trong việc dự đoán biến động thị trường và đưa ra quyết định giao dịch sáng suốt.

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ dành cho mục đích thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc các lời khuyên khác mà chúng ta nên tin cậy. Không có ý kiến nào trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào là phù hợp với bất kỳ người cụ thể nào.