Исторический всплеск мирового бума золотых ETF

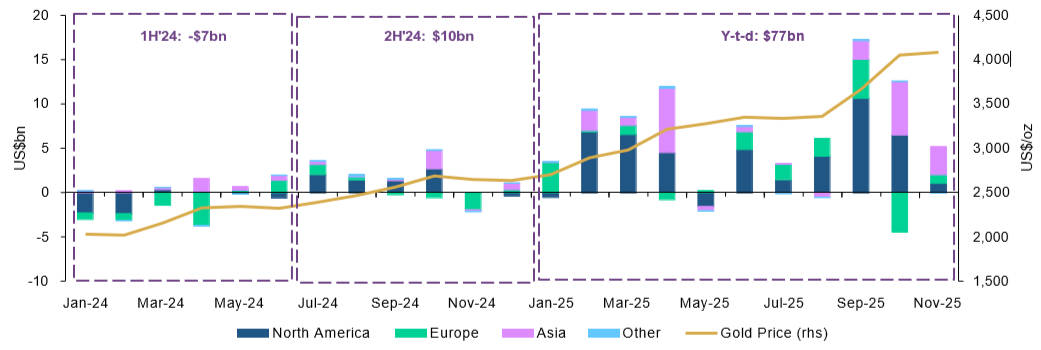

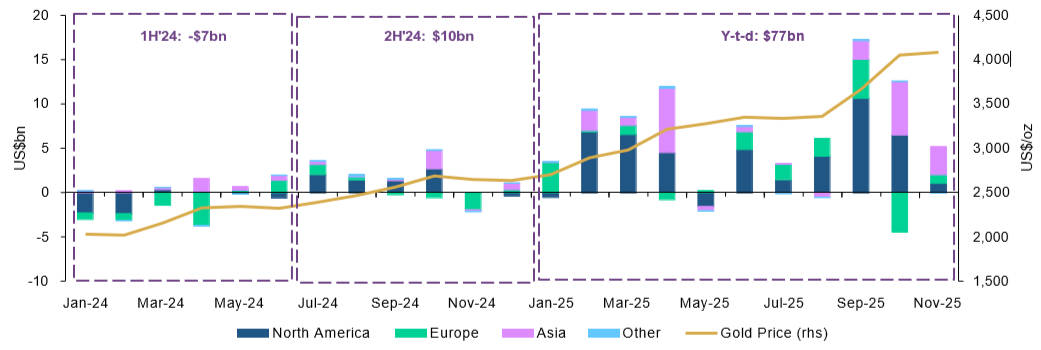

Финансовые рынки наблюдают беспрецедентный рост числа ETF на физическое золото, что приводит к росту глобальных активов под управлением (AUM) и коллективных активов до исторических уровней. Глобальные фонды уже шесть месяцев подряд фиксируют чистый приток средств, что стало мощной волной, кульминацией которой стал рекордный пик в конце месяца в ноябре 2025 года.

Этот исключительный результат во многом обусловлен одним доминирующим регионом: Азией. Инвесторы всё чаще перераспределяют капитал в фонды, обеспеченные золотом, используя их как надёжные активы-убежища в условиях сохраняющейся глобальной экономической неопределённости и геополитической волатильности. Этот глобальный бум золотых ETF сигнализирует о фундаментальном изменении в распределении активов, подтверждая роль золота как важнейшего инструмента хеджирования портфеля.

Бум золотых ETF в 2025 году: последние статистические данные

| Период / Метрика |

Ключевые данные (2025) / Примечания |

| Приток инвестиций в первой половине 2025 года |

38 млрд долларов США — крупнейший полугодовой приток с 2020 года. Запасы золота выросли на 397,1 тонны. |

| Приток инвестиций в 3 квартале 2025 года |

26 млрд долларов США — рекордный квартальный приток средств для золотых ETF. |

| Конец третьего квартала 2025 года |

472 млрд долларов США, что примерно на 23% больше по сравнению с предыдущим кварталом. |

| Приток в ноябре 2025 г. |

5,2 млрд долларов США — шестой месяц подряд чистого притока. |

| Ноябрь 2025 г. Активы под управлением / Холдинги |

Активы под управлением достигли 530 млрд долларов США; запасы выросли до 3932 тонн — самого высокого уровня на конец месяца за всю историю. |

Раскрытие информации: активы и активы под управлением золотых ETF

Последние данные Всемирного совета по золоту подтверждают впечатляющие масштабы этого расширения рынка. В ноябре 2025 года глобальные активы под управлением физически обеспеченных золотых ETF выросли до впечатляющих 530 млрд долларов США, что стало очередным пиком по итогам месяца. Этот приток средств, наряду с высокой динамикой цен на золото, также привел к увеличению совокупных золотых резервов до 3,932 тонны — самого высокого значения по итогам месяца за всю историю наблюдений.

Только в ноябре приток средств из глобальных фондов увеличился на 5,2 млрд долларов США. Хотя североамериканские и европейские фонды способствовали формированию позитивных настроений, основным двигателем этого роста стал взрывной спрос на восточных рынках, что подчеркнуло растущее влияние Азии на мировой инвестиционный ландшафт золота.

Азия стимулирует бум структурных золотых ETF

Азия уверенно заняла лидирующие позиции на мировом рынке инвестиций в золото, обеспечив более 60% притока инвестиций в ноябре. Регион привлек 3,2 млрд долларов США, продлив серию положительных потоков до трёх месяцев подряд. Несколько взаимосвязанных региональных и глобальных факторов побуждают азиатских инвесторов вкладывать капитал в золотые ETF:

1. Динамика активности китайских инвесторов:

Китай лидировал в притоке инвестиций в регион, вложив 2,2 млрд долларов. Местные инвесторы, столкнувшись с сохраняющейся слабостью фондового рынка и стремясь застраховаться от замедления внутренней экономики, всё чаще обращаются к золотым фондам.

2. Геополитическая и экономическая неопределенность:

Геополитическая напряженность и ослабление местной валюты по отношению к доллару США повысили спрос на золото как средство сбережения. Более того, считается, что изменения в регулировании, такие как недавно объявленная реформа НДС в Китае, побудили некоторых покупателей ювелирных изделий перейти на более эффективный инструмент — золотой ETF.

3. Постоянные закупки Индии:

Индийские золотые ETF демонстрируют стабильный приток средств, демонстрируя рост уже шестой месяц подряд. Этот устойчивый интерес поддерживается благоприятной динамикой местной валюты и общим оптимистичным настроем в отношении жёлтого металла.

Институциональный якорь: спрос на ETF на золото со стороны центрального банка

Более широким структурным фактором, поддерживающим общую цену золота и, следовательно, активы под управлением Gold ETF, является беспрецедентный уровень покупок золота официальным сектором. Центральные банки, особенно стран с развивающейся экономикой, накапливают золото почти рекордными темпами, покупая более 1000 тонн в год с 2022 года. Это систематическое накопление обусловлено:

1. Стратегия дедолларизации:

После геополитических событий и заморозки активов многие страны активно сокращают свою зависимость от доллара США как основного резервного актива, стремясь к нейтральности и безопасности золота.

2. Структурный уровень спроса:

В отличие от инвесторов, чувствительных к цене, центральные банки покупают золото независимо от краткосрочной волатильности. Эта институциональная позиция создаёт структурный минимальный уровень спроса, который значительно сокращает предложение физического золота, укрепляя долгосрочную тенденцию роста цены металла и стимулируя более широкое участие в золотых ETF.

Макроэкономическое давление стимулирует глобальный бум золотых ETF

Рост стал прямым ответом на растущую обеспокоенность по поводу глобальной финансовой архитектуры и традиционных инструментов хеджирования портфелей.

1. Подрыв доверия к фиату:

В условиях, когда мировой государственный долг превысил 38 триллионов долларов, надёжность государственных облигаций как безопасного убежища ставится под сомнение. Подрыв доверия к фиатным валютам подталкивает как институциональных, так и розничных инвесторов к вложениям в золото, которое не несёт контрагентского риска.

2. Снижение реальной доходности и слабость доллара:

Ожидания агрессивного цикла снижения ставок Федеральной резервной системы США в ближайшие кварталы приведут к снижению реальных процентных ставок. Поскольку золото является недоходным активом, его альтернативная стоимость снижается по мере снижения ставок, что делает его значительно более привлекательным по сравнению с активами, номинированными в долларах.

3. Распределение портфеля 60/40:

Некоррелированность золота ценна как никогда. Когда традиционная обратная зависимость между акциями и облигациями нарушается (то есть они падают одновременно), золото становится одним из немногих активов, способных обеспечить настоящую диверсификацию и стабильность портфеля.

Часто задаваемые вопросы

В1: Что такое золотые ETF и почему они процветают?

Биржевые инвестиционные фонды (ETF) на золото — это инвестиционные фонды, владеющие физическим золотым слитком. Они стремительно развиваются, предлагая инвесторам ликвидный и недорогой способ получить доступ к ценам на золото, выступая в качестве важнейшего инструмента хеджирования от инфляции и волатильности рынка.

В2: Какой регион в настоящее время лидирует по мировому притоку средств в золотые ETF?

В настоящее время лидером по притоку инвестиций является Азия, особенно за счёт Китая, Японии и Индии. Азиатские инвесторы используют золотые ETF, чтобы компенсировать слабость региональных фондовых рынков, извлечь выгоду из высоких цен на золото в стране и застраховаться от сохраняющейся экономической и геополитической неопределённости.

В3: Как цены на золото влияют на активы под управлением золотых ETF?

Цена на золото напрямую влияет на активы под управлением (AUM). Рост цены на золото увеличивает долларовую стоимость физического золота, находящегося в распоряжении фондов. В сочетании с высоким притоком инвесторов этот эффект накопления капитала приводит к рекордно высоким значениям AUM.

В4: Почему золото считается активом-убежищем на нестабильных рынках?

Золото считается активом-убежищем, поскольку его цена, в отличие от акций и облигаций, имеет тенденцию сохранять свою стоимость или расти в периоды экономических или политических потрясений. Инвесторы используют его стабильность для защиты своей покупательной способности от обесценивания валюты и рыночных потрясений.

Заключение

Импульс, наблюдаемый в ноябре 2025 года, — это не просто циклический всплеск, а структурное изменение в восприятии инвесторами, особенно в Азии, устойчивости портфелей. Сочетание геополитического риска, экономической неопределенности и, как следствие, масштабного притока инвестиций укрепляет позиции золотых ETF как основного инвестиционного инструмента. Этот устойчивый глобальный бум золотых ETF подтверждает, что жёлтый металл остаётся незаменимым в условиях всё более сложного финансового мира.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.