JEPQ может стать привлекательным выбором для инвесторов, которые отдают приоритет регулярному доходу от инвестиций в крупные технологические компании США и взамен соглашаются на снижение потенциала роста и концентрацию сектора.

В данной статье рассматривается стратегия JEPQ, потенциальный доход, перспективы роста, основные риски, сравнение с аналогами и пригодность компании для инвесторов.

Что такое JEPQ и как он работает

JEPQ — это биржевой фонд JPMorgan Nasdaq Equity Premium Income. Он сочетает в себе портфель акций, основанный на фундаментальных принципах и сосредоточенный в американских компаниях роста с высокой капитализацией (в основном ориентированных на Nasdaq), с дисциплинированным опционным оверлеем, который продает опционы колл для получения опционной премии.

Таким образом, фонд стремится обеспечить существенные ежемесячные выплаты, сохраняя при этом определённые перспективы прироста капитала. В проспекте эмиссии и информационном бюллетене фонда это описывается как двухблочный подход: инвестирование в акции и покрытие опционами колл/опционами.

Ключевые механики, которые необходимо понять:

Менеджер выбирает корзину акций с большой капитализацией в стиле Nasdaq и продает опционы колл против (некоторых) этих активов, чтобы получить премии.

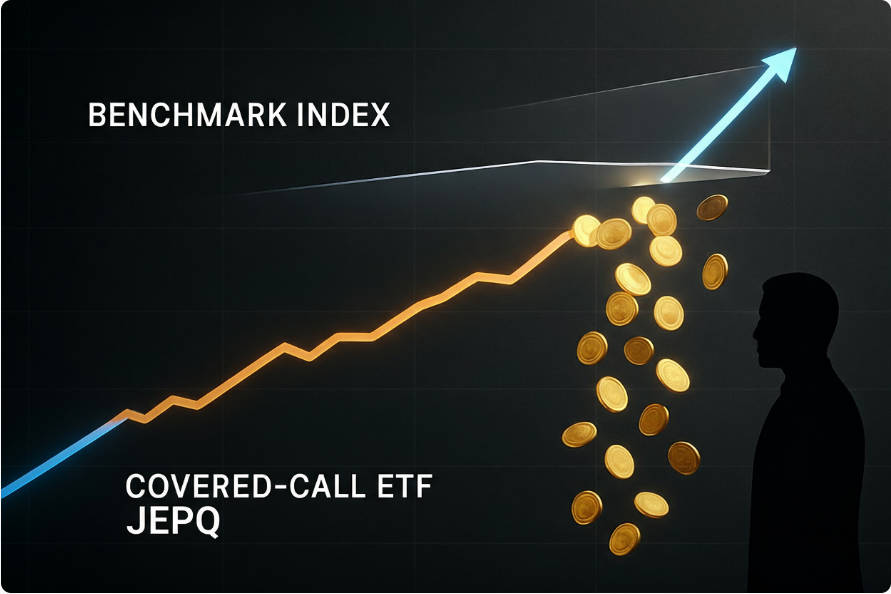

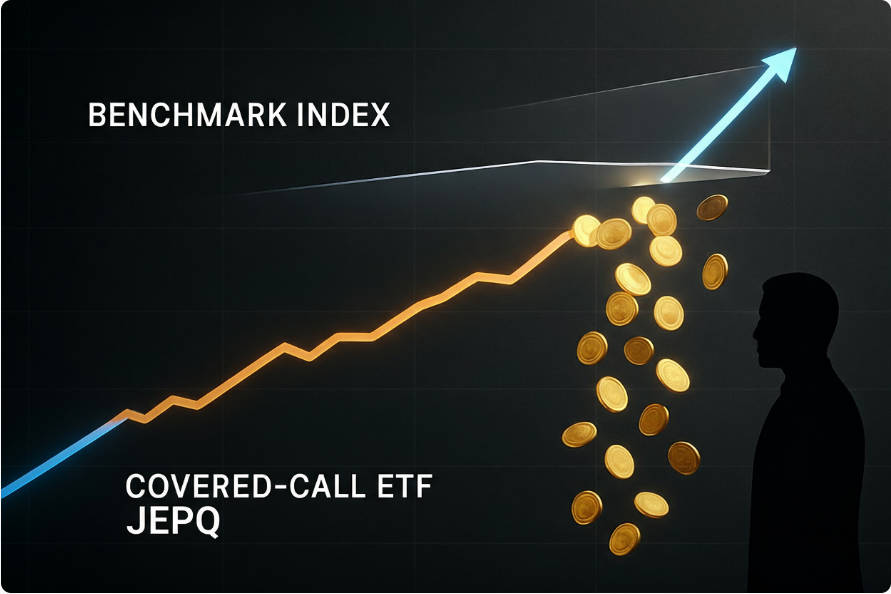

Опционные премии обеспечивают распределяемый доход, но продажа колл-опционов ограничивает потенциал роста выше цены исполнения, поэтому стратегия предполагает отказ от участия в сильных ралли ради более высокого текущего дохода.

Обзор фонда и ключевые структурные показатели JEPQ

| Элемент |

JEPQ (ETF JPMorgan Nasdaq Equity Premium Income) |

| Зарождение |

Май 2022 г. (класс акций ETF запущен в 2022 г.). |

| Основная цель |

Текущий доход с перспективами прироста капитала за счет выбора акций + наложения опционов. |

| Коэффициент расходов |

0,35% (валовые расходы). |

| Частота распространения |

Ежемесячно. |

| Выход распределения (приблизительно, октябрь 2025 г.) |

Диапазон значений у разных поставщиков данных составляет около 9–11% (зависит от источника и даты). |

| Стратегические риски, отмеченные эмитентом |

Отказ от некоторого потенциала роста из-за продажи колл-опционов, концентрации сектора, соображений контрагента и ликвидности. |

Примечания к рисункам: доходность распределения, указанная различными агрегаторами, может различаться в зависимости от сроков и метода расчёта (конечные 12-месячные дивиденды, доходность по данным SEC или ставка распределения). В информационном бюллетене описывается стратегия; коэффициент расходов публикуется службами данных ETF.

Доход: насколько велика и надежна доходность JEPQ?

1. Величина:

JEPQ выплачивает дивиденды ежемесячно, и по октябрь 2025 г. поставщики рыночных данных сообщали о доходности в диапазоне от высоких однозначных до низких двузначных чисел (примерно 9–11 % в зависимости от методологии).

В основном они обусловлены поступлениями премий по опционам и дивидендами от базовых акций.

2. Надежность и изменчивость:

Доход от опционной премии зависит от подразумеваемой волатильности и позиционирования управляющего. В периоды повышенной волатильности доступная премия увеличивается, что может привести к увеличению объёмов распределения; наоборот, очень спокойные рынки снижают доход от опционов.

Способность управляющего поддерживать ежемесячную выплату дивидендов поддерживается наложением опционов и активным управлением позициями, однако выплаты могут колебаться от месяца к месяцу. В информационном бюллетене фонда четко указано, что премии меняются в зависимости от рыночных условий.

3. Налоговый режим:

Доход, полученный от опционных премий, обычно рассматривается как обычный доход для инвесторов, облагаемых налогом в США, что может быть менее выгодным с точки зрения налогообложения, чем квалифицированные дивиденды. Инвесторам следует проконсультироваться с налоговым консультантом в своей юрисдикции.

Потенциал роста и динамика производительности

Фонды с покрытыми колл-опционами или премиальными акциями, такие как JEPQ, обычно оказывают два заметных влияния на доходность:

Более высокая текущая доходность, чем у неналоженного индекса акций, за счет удержания опционной премии.

Ограниченный рост на сильных бычьих рынках, поскольку проданные колл-опционы ограничивают участие выше цен исполнения.

Эмпирические данные (май 2022 г. - 24 октября 2025 г., иллюстрация по аналогичным ETF) показывают:

Общая доходность JEPQ с момента создания (май 2022 г.) по сравнению с аналогами: JEPQ продемонстрировал сильную совокупную доходность, но отстал от необработанного индекса Nasdaq (QQQ) по всей выборке, поскольку колл-опционы ограничивали потенциал роста во время самых сильных ралли.

Сравнительные данные из графиков совокупной доходности показывают рост JEPQ на 67,4% по сравнению с QQQ на 91,5% за тот же период; доходность QYLG (ещё одного покрытого колл-ETF Nasdaq) за тот же период составила около 59,7%. Эти различия отражают компромисс между получением доходности и участием в индексе.

Сравнительные показатели производительности и структурные показатели: JEPQ против QYLG против QQQ

| Метрическая |

JEPQ |

QYLG (Global X Nasdaq 100 Covered Call & Growth) |

QQQ (Invesco QQQ Trust) |

| Стратегия |

Активный выбор акций + наложение опционов (фокус на доходе). |

Наложение покрытого колл-опциона на Nasdaq-100 (доход + рост). |

Пассивное воспроизведение индекса Nasdaq-100 (чистый рост). |

| Коэффициент расходов |

0,35% (JEPQ). |

~0,60% (типично для QYLG). |

~0,20% (типично для QQQ; проверьте поставщика). |

| Частота распространения |

Ежемесячно. |

Ежемесячно. |

Ежеквартально (дивиденды), но в общей доходности преобладает прирост капитала. |

| Примерная совокупная доходность (май 2022 г. → 24 октября 2025 г.) |

+67,4% (JEPQ). |

+59,7% (КЮЛГ). |

+91,5% (QQQ). |

| Типичное использование инвесторами |

Доходная оболочка с технологическим воздействием. |

Доход + частичный рост рукава. |

Основной рост обусловлен участием в технологических и растущих компаниях с большой капитализацией. |

Интерпретация: JEPQ предлагает существенно более высокий текущий доход, чем обычный индексный фонд, но часто демонстрирует худшие результаты на сильных бычьих рынках из-за наложения опционов. Коэффициенты расходов, периодичность распределения и активное управление являются важными отличительными особенностями.

Профиль риска — что может пойти не так

Основные риски:

а) Упущенный потенциал роста / ограничение прибыли

Продавая колл-опционы, JEPQ может ограничить участие фонда выше цен исполнения колл-опционов. При продолжительном росте это снижает общую доходность по сравнению с индексом без наложения. Проспект эмиссии и независимые анализы подчёркивают это ограничение.

б) Концентрация сектора

Акции JEPQ смещены в сторону крупных американских компаний роста. Такая концентрация повышает чувствительность к изменениям в регулировании, отходу от технологического сектора и специфическим шокам для компаний с высокой капитализацией. Эмитент отмечает, что отраслевая концентрация является особенностью дизайна и фактором риска.

в) Волатильность и изменчивость распределения

Премиальный доход по опционам колеблется в зависимости от волатильности рынка и позиционирования. Выплаты не гарантированы и могут меняться от месяца к месяцу. Исторические ежемесячные дивиденды демонстрируют вариации в размерах выплат.

г) Налоговые и структурные риски

Налогообложение опционного дохода часто осуществляется по принципу обычного дохода. Кроме того, опционы подразумевают учет контрагентов и ликвидности; фонд использует устоявшиеся структуры для управления этими факторами, но в проспекте эмиссии инвесторы предупреждаются о специфических механизмах и рисках.

Кому следует рассмотреть JEPQ?

JEPQ может подойти инвесторам, которые:

Вам нужен регулярный ежемесячный доход и отдайте приоритет текущей доходности, а не максимальному приросту капитала.

Хотите сконцентрировать свое внимание на акциях американских компаний с высокой капитализацией и одновременно получать денежный поток от продажи опционов.

Примите волатильность и поймите, что потенциал роста будет ограничен при сильных подъемах.

JEPQ может не подойти инвесторам, которые:

Требуют максимального долгосрочного прироста капитала и не нуждаются в крупных выплатах.

Необходима широкая диверсификация секторов или низкая толерантность к концентрированному секторному риску.

Желание максимизировать налоговую эффективность дивидендов (доход от опционов может облагаться налогом менее выгодно).

Практические заметки по внедрению портфеля

1) Размер позиции:

Учитывая концентрацию и стратегический риск, рассмотрите возможность выделения JEPQ в качестве отдельного портфеля акций, а не всего портфеля акций. Типичный подход заключается в объединении ETF с доходом, покрытым опционом колл, с основным пассивным активом роста (например, QQQ), чтобы сохранить участие в ралли.

2) Ребалансировка:

Рассматривайте распределения как доход, который можно реинвестировать или использовать как денежный поток в зависимости от целей. Периодически проводите перебалансировку для управления концентрацией.

3) Налоговое планирование:

Узнайте у налогового специалиста, как облагаются налогом премии по опционам и выплаты в вашей юрисдикции. Это имеет существенное значение для чистой прибыли.

Две краткие виньетки по делу

Пенсионер, ориентированный на получение дохода: Пенсионер, стремящийся к ежемесячному денежному потоку, может использовать JEPQ для замены части фиксированного дохода, принимая некоторую изменчивость капитала ради более высокого текущего дохода. Однако ему следует продолжать диверсификацию за счет облигаций или других активов.

Ориентированный на рост инвестор с наложением доходности: инвестор, который хочет роста, но также и дохода, может держать как QQQ, так и JEPQ; основная облигация QQQ сохраняет потенциал роста, в то время как JEPQ обеспечивает доход и смягчает некоторые потери за счет собранных премий.

Часто задаваемые вопросы

В1: Как часто JEPQ осуществляет выплаты?

Ежемесячно. Фонд регулярно публикует историю дивидендов и даты, на которые распространяется выплата дивидендов.

В2 : Безопаснее ли владеть JEPQ, чем QQQ?

Не обязательно безопаснее; JEPQ обычно демонстрирует меньший потенциал роста при сильных ралли и некоторое смягчение падения за счёт опционного дохода при снижении, но сохраняет риск фондового рынка и риск концентрации. Безопасность зависит от вашего определения и толерантности к риску.

В3 : Как формируется доход?

В первую очередь, за счёт продажи колл-опционов (опционной премии) на акции и получения дивидендов от базовых активов. Опционная премия колеблется в зависимости от волатильности рынка.

В4 : Гарантированы ли дистрибуции?

Нет. Распределения производятся за счёт реализованных опционных премий и дивидендов; они могут меняться от месяца к месяцу. В информационном бюллетене и проспекте фонда ясно указано, что распределение не гарантируется.

В5 : Как налог влияет на чистую прибыль?

Доход от опционной премии обычно облагается налогом как обычный доход для инвесторов, подлежащих налогообложению в США; международный или неамериканский налоговый режим может различаться. Проконсультируйтесь с налоговым консультантом.

Заключение

JEPQ — это хорошо продуманный, активно управляемый ETF, который обеспечивает высокий уровень текущего дохода за счет сочетания вложений в акции компаний с большой капитализацией в стиле Nasdaq с наложением дохода от опционов.

Для инвесторов, чьей главной целью является регулярный доход и кого устраивает ограниченный потенциал роста и отраслевая концентрация, JEPQ является разумным кандидатом на позицию инвестора, ориентированного на доход.

Для инвесторов, стремящихся к максимальной общей доходности и полноценному участию в технологических ралли, обычным ETF на индекс Nasdaq (например, QQQ) обычно будет оптимальным выбором.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.