تجارة

حول إي بي سي

اريخ النشر: 2025-10-27

يمكن أن يكون JEPQ خيارًا مقنعًا للمستثمرين الذين يعطون الأولوية للدخل المنتظم من التعرض للتكنولوجيا الأمريكية ذات القيمة السوقية الكبيرة ويقبلون في المقابل انخفاض الارتفاع وتركيز القطاع.

تتناول هذه المقالة استراتيجية JEPQ، وإمكانات الدخل، وتوقعات النمو، والمخاطر الرئيسية، والمقارنات بين الشركات، وملاءمة المستثمرين.

JEPQ هو صندوق جي بي مورغان ناسداك للدخل المتميز للأسهم المتداولة في البورصة. يجمع هذا الصندوق بين محفظة أسهم ذات توجه أساسي، تركز على أسهم النمو الأمريكية ذات القيمة السوقية الكبيرة (والتي غالبًا ما تركز على ناسداك)، وغطاء خيارات منضبط يبيع خيارات الشراء لتوليد دخل من علاوة الخيارات.

لذلك، يهدف الصندوق إلى تحقيق توزيعات شهرية ملموسة مع الحفاظ على احتمالية نمو رأس المال. يصف نشرة الصندوق وبيانه المالي هذا النهج بأنه نهج ثنائي: غطاء أسهم، بالإضافة إلى تغطية خيارات/خيارات شراء مغطاة.

آليات أساسية لفهمها:

يقوم المدير باختيار مجموعة من الأسهم ذات القيمة السوقية الكبيرة على غرار بورصة ناسداك ويكتب خيارات شراء مقابل (بعض) تلك الأسهم لجمع أقساط التأمين.

توفر أقساط الخيارات دخلاً قابلاً للتوزيع، ولكن كتابة المكالمات تضع حدًا أقصى للارتفاع فوق سعر التنفيذ، وبالتالي تتاجر الاستراتيجية ببعض المشاركة في الارتفاعات القوية مقابل دخل حالي أعلى.

| غرض | JEPQ (صندوق جي بي مورجان ناسداك لدخل الأسهم الممتازة المتداول في البورصة) |

|---|---|

| بداية | مايو 2022 (تم إطلاق فئة أسهم الصناديق المتداولة في البورصة في عام 2022). |

| الهدف الأساسي | الدخل الحالي مع احتمالات زيادة رأس المال من خلال اختيار الأسهم + خيارات التراكب. |

| نسبة المصروفات | 0.35% (المصروفات الإجمالية). |

| تردد التوزيع | شهريا. |

| عائد التوزيع (تقريبًا، أكتوبر 2025) | يتراوح النطاق بين 9% إلى 11% عبر مقدمي البيانات (يختلف حسب المصدر والتاريخ). |

| المخاطر الاستراتيجية التي يسلط المصدر الضوء عليها | التخلي عن بعض المكاسب بسبب كتابة المكالمات؛ وتركيز القطاع؛ واعتبارات الطرف المقابل للخيارات والسيولة. |

ملاحظات على الأرقام: يختلف عائد التوزيع الذي تُقدِّمه جهات تجميع البيانات المختلفة باختلاف التوقيت وطريقة الحساب (أرباح الاثني عشر شهرًا الماضية، أو عائد هيئة الأوراق المالية والبورصات الأمريكية، أو معدل التوزيع). توضح ورقة البيانات الاستراتيجية، بينما تنشر خدمات بيانات صناديق الاستثمار المتداولة نسبة المصروفات.

تدفع JEPQ توزيعات شهرية، وحتى أكتوبر 2025، أفاد مزودو بيانات السوق بعوائد تتراوح بين أعلى خانة أحادية إلى أدنى خانتين مزدوجتين (حوالي 9-11% اعتمادًا على المنهجية).

وتعتمد هذه الحركة بشكل كبير على إيصالات علاوة الخيار بالإضافة إلى أي أرباح من الأسهم الأساسية.

يعتمد دخل علاوة الخيار على التقلبات الضمنية وتوجهات المدير. في فترات التقلبات المرتفعة، تزداد العلاوة المتاحة، مما قد يرفع التوزيعات؛ في المقابل، تُقلص الأسواق شديدة الهدوء دخل الخيارات.

تدعم خيارات التراكب وإدارة المراكز النشطة قدرة المدير على الحفاظ على توزيع شهري، إلا أن المدفوعات قد تتقلب من شهر لآخر. توضح نشرة الصندوق أن أقساط التأمين تختلف باختلاف ظروف السوق.

عادةً ما يُعامل الدخل الناتج عن علاوات الخيارات كدخل عادي للمستثمرين الأمريكيين الخاضعين للضريبة، وقد يكون أقل كفاءة ضريبية من أرباح الأسهم المؤهلة. ينبغي على المستثمرين استشارة مستشار ضريبي مختص في ولايتهم القضائية.

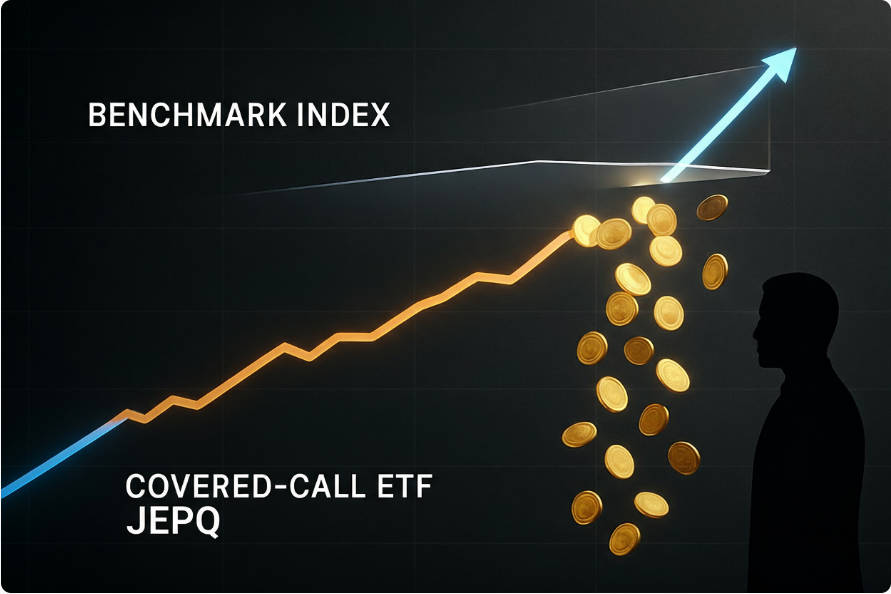

تنتج صناديق التغطية أو صناديق الأسهم الممتازة مثل JEPQ عادة تأثيرين ملحوظين على العائدات:

عائد حالي أعلى من مؤشر الأسهم غير المضاف بسبب علاوة الخيار الملتقطة.

تم تحديد الحد الأقصى للصعود في أسواق الثيران القوية حيث أن عمليات البيع تحد من المشاركة فوق أسعار الإضراب.

يُظهر الأداء التجريبي (مايو 2022 إلى 24 أكتوبر 2025. توضيح عبر صناديق الاستثمار المتداولة المماثلة) ما يلي:

العائد الإجمالي لشركة JEPQ منذ إنشائها (مايو 2022) مقارنة بالأقران: حققت شركة JEPQ عوائد تراكمية قوية ولكنها تأخرت عن مؤشر ناسداك الخام (QQQ) على العينة الكاملة لأن المكالمات قيدت الصعود في أقوى الارتفاعات.

تُظهر الأرقام المقارنة من مخططات العائد الإجمالي المُجمّع أن JEPQ حقق عائدًا بنسبة 67.4% مقابل 91.5% لـ QQQ خلال الفترة نفسها؛ بينما حقق QYLG (وهو صندوق متداول آخر بخيارات تغطية في ناسداك) عائدًا بنسبة 59.7% تقريبًا خلال تلك الفترة. تعكس هذه الاختلافات التوازن بين استقطاب العائد والمشاركة في المؤشر.

| متري | جيبكيو | QYLG (مكالمة تغطية النمو العالمية X ناسداك 100) | QQQ (صندوق إنفيسكو QQQ) |

|---|---|---|---|

| الاستراتيجية | اختيار الأسهم النشطة + خيارات التراكب (التركيز على الدخل). | تغطية المكالمات المغطاة على مؤشر ناسداك 100 (الدخل + النمو). | تكرار مؤشر ناسداك 100 السلبي (التعرض للنمو الخالص). |

| نسبة المصروفات | 0.35% (جيبك). | ~0.60% (QYLG نموذجي). | ~0.20% (QQQ نموذجي؛ تحقق من الموفر). |

| تردد التوزيع | شهريا. | شهريا. | ربع سنوي (أرباح) ولكن العائد الإجمالي يهيمن عليه مكاسب رأس المال. |

| العائد التراكمي التقريبي (مايو ٢٠٢٢ → ٢٤ أكتوبر ٢٠٢٥) | +67.4% (جيبك). | +59.7% (QYLG). | +91.5% (QQQ). |

| الاستخدام النموذجي للمستثمرين | غلاف الدخل مع التعرض للتكنولوجيا. | الدخل + كم النمو الجزئي. | التعرض الأساسي للنمو في شركات التكنولوجيا ذات القيمة السوقية الكبيرة وأسماء النمو. |

التفسير: يُقدم صندوق JEPQ دخلاً حاليًا أعلى بكثير من صندوق المؤشرات العادي، ولكنه غالبًا ما يُحقق أداءً ضعيفًا في أسواق الأسهم الصاعدة القوية نظرًا لتداخل الخيارات. تُعدّ نسب المصروفات، ووتيرة التوزيع، وعنصر الإدارة النشطة عوامل تمييز مهمة.

المخاطر الرئيسية هي:

من خلال بيع خيارات الشراء، يمكن لـ JEPQ الحد من مشاركة الصندوق فوق أسعار تنفيذ خيارات الشراء. في حالات الارتفاعات المستمرة، يُقلل هذا من إجمالي العائد مقارنةً بمؤشر غير مُضاف. ويُؤكد نشرة الإصدار والتحليلات المستقلة هذا القيد.

يميل غلاف أسهم JEPQ نحو شركات النمو الأمريكية الكبيرة. يزيد هذا التركيز من حساسية الشركة للتطورات التنظيمية، أو تحول القطاعات بعيدًا عن التكنولوجيا، أو الصدمات غير المتوقعة للشركات ذات القيمة السوقية الضخمة. ويشير المُصدر إلى تركيز القطاعات كسمة تصميمية ومخاطر.

يتقلب دخل علاوة الخيار تبعًا لتقلبات السوق ومواقع الاستثمار. التوزيعات غير مضمونة وقد تختلف من شهر لآخر. تُظهر الأرباح الشهرية التاريخية تباينًا في مبالغ الدفع.

غالبًا ما تكون المعاملة الضريبية لدخل الخيارات دخلًا عاديًا. إضافةً إلى ذلك، تتضمن الخيارات اعتبارات تتعلق بالطرف المقابل والسيولة؛ ويستخدم الصندوق هياكل راسخة لإدارة هذه الاعتبارات، إلا أن نشرة الإصدار تُحذر المستثمرين من الآليات والمخاطر المحددة.

يمكن أن يناسب JEPQ المستثمرين الذين:

هل تحتاج إلى تدفق دخل شهري منتظم وإعطاء الأولوية للعائد الحالي على الحد الأقصى لتقدير رأس المال.

هل تريد التعرض المكثف لأسماء النمو الكبيرة في الولايات المتحدة مع تلقي التدفق النقدي من كتابة الخيارات.

تقبل التقلبات وتفهم أن مكاسبك ستكون محدودة في الارتفاعات القوية.

قد لا يكون JEPQ مناسبًا للمستثمرين الذين:

تتطلب أقصى قدر من تقدير رأس المال على المدى الطويل ولا تحتاج إلى توزيعات كبيرة.

تحتاج إلى تنويع واسع النطاق في القطاع أو لديها قدرة تحمل منخفضة لمخاطر القطاع المركزة.

الرغبة في تعظيم كفاءة الضرائب من الأرباح (قد يتم فرض ضرائب أقل ملاءمة على دخل الخيار).

نظرًا لمخاطر التركيز والاستراتيجية، يُنصح بتقييم JEPQ كوحدة دخل مستقلة بدلًا من تخصيص كامل أسهمك. النهج المُتبع هو دمج صندوق متداول للدخل بخيارات شراء مغطاة مع محفظة نمو سلبية أساسية (مثل QQQ) للحفاظ على المشاركة في الارتفاعات.

تعامل مع التوزيعات كدخل يُعاد استثماره أو يُستخدم كتدفق نقدي وفقًا للأهداف. أعد التوازن دوريًا لإدارة التركيز.

راجع كيفية فرض الضرائب على علاوة الخيار وتوزيعاته في ولايتك القضائية مع خبير ضرائب. هذا مهم للعوائد الصافية.

المتقاعد الذي يُولي الدخل الأولوية: يمكن للمتقاعد الذي يسعى إلى تدفق نقدي شهري استخدام JEPQ لاستبدال جزء من دخله الثابت، مع قبول بعض التقلبات في رأس المال مقابل دخل حالي أعلى. مع ذلك، ينبغي عليه الحفاظ على تنويع استثماراته من خلال السندات أو غيرها من أدوات الأسهم.

المستثمر الموجه نحو النمو مع عائد إضافي: المستثمر الذي يريد النمو ولكن أيضًا الدخل قد يحتفظ بكل من QQQ و JEPQ؛ حيث يحافظ QQQ الأساسي على الارتفاع بينما يوفر JEPQ الدخل ويخفف بعض الانخفاض من خلال الأقساط المجمعة.

شهريًا. ينشر الصندوق بانتظام تاريخ توزيع الأرباح وتواريخ استحقاقها.

ليس بالضرورة أكثر أمانًا؛ فعادةً ما يشهد سهم JEPQ انخفاضًا في فرص الصعود خلال فترات الارتفاع القوية، مع بعض الحماية من الانخفاضات بفضل دخل الخيارات، ولكنه لا يزال معرضًا لمخاطر سوق الأسهم ومخاطر التركيز. تعتمد السلامة على تعريفك للمخاطر ومدى تحمّلك لها.

يتم ذلك أساسًا عن طريق بيع خيارات الشراء (علاوة الخيار) على أسهم الشركة، وتحصيل أرباح من الأصول الأساسية. تتقلب علاوة الخيار تبعًا لتقلبات السوق.

لا. تنشأ التوزيعات من علاوات الخيارات المُحققة وأرباح الأسهم؛ وقد تختلف من شهر لآخر. توضح نشرة الصندوق ونشرة الاكتتاب أن التوزيعات غير مضمونة.

عادةً ما يُفرض على دخل علاوة الخيار ضريبةً كدخل عادي للمستثمرين الأمريكيين الخاضعين للضريبة؛ وتختلف المعاملة الضريبية الدولية أو غير الأمريكية. استشر مستشارًا ضريبيًا.

JEPQ هو صندوق تداول متداول مصمم بشكل جيد ويتم إدارته بنشاط ويوفر مستوى مرتفعًا من الدخل الحالي من خلال مزج التعرض للأسهم ذات القيمة السوقية الكبيرة على غرار ناسداك مع طبقة دخل الخيارات.

بالنسبة للمستثمرين الذين يتمثل هدفهم الأساسي في الدخل المنتظم والذين يقبلون بالصعود المحدود والتركيز على القطاع، فإن JEPQ هو مرشح معقول لغطاء الدخل.

بالنسبة للمستثمرين الذين يسعون إلى تحقيق أقصى عائد إجمالي والمشاركة الكاملة في ارتفاعات التكنولوجيا، فإن صندوق المؤشرات المتداولة في بورصة ناسداك (على سبيل المثال QQQ) سيكون بشكل عام خيارًا أفضل.

إخلاء مسؤولية: هذه المادة لأغراض إعلامية عامة فقط، وليست (ولا ينبغي اعتبارها كذلك) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُمثل أي رأي مُقدم في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُعينة مُناسبة لأي شخص مُحدد.