Existem muitos instrumentos financeiros disponíveis no mercado de investimento e qual deles escolher depende das preferências e decisões de negociação do próprio investidor. Por exemplo, aqueles que desejam rendimentos elevados, mas não têm medo de riscos elevados, podem escolher ações, e aqueles que têm medo do risco e desejam retornos estáveis a longo prazo podem escolher obrigações. No mercado de ações, existe uma ferramenta de investimento adequada que pode suportar altos riscos e gerar um alto retorno: os warrants. Agora veremos as características dos mandados e sua função.

O que significa o mandado?

O que significa o mandado?

É um certificado que dá ao titular o direito de poder adquirir ações de uma empresa a um preço específico e num momento específico no futuro. No entanto, não é uma obrigação, o que significa que o seu titular pode escolher se deseja ou não exercer esse direito, dando ao investidor alguma flexibilidade. Ao mesmo tempo, tem um determinado prazo, geralmente expirando em uma data específica no futuro. Durante o prazo, o investidor pode optar por exercer ou não o direito.

Não é um patrimônio nem um passivo e geralmente é classificado como um instrumento de patrimônio nas demonstrações financeiras de uma empresa. Isso ocorre porque os warrants conferem aos seus titulares o direito, e não a obrigação, da empresa de fornecer pagamentos ou serviços. Um investidor detentor de um warrant tem o direito, mas não a obrigação, de exercer o direito para comprar ações da empresa.

Os três elementos de um warrant são o preço de exercício, o período de exercício e o ativo subjacente. Especifica o preço de exercício das ações a serem adquiridas, também conhecido como preço de exercício, que é o preço que o investidor titular do warrant pagará para adquirir as ações no futuro. Estabelece um preço pré-determinado pelo qual o titular pode exercer o direito de compra das ações da empresa.

O prazo de exercício, por outro lado, é o prazo em que o titular daquele warrant pode exercer o direito. Possui um prazo específico dentro do qual o titular deve decidir se deseja ou não exercer o direito. Vencido o prazo, o direito caducará. O ativo subjacente é o ativo subjacente ao qual está vinculado, geralmente as ações ordinárias da empresa. Os investidores titulares do warrant podem adquirir o ativo subjacente ao qual está vinculado ao preço de exercício.

Juntos, esses três elementos constituem suas características básicas e determinam as condições sob as quais o titular poderá adquirir ações da empresa no futuro. É importante notar que o seu valor de mercado flutua com as condições de mercado e as alterações no preço das ações subjacentes. Os recursos recebidos pela empresa na emissão de bônus são considerados parte do capital social, mas os próprios bônus não representam ações da empresa. Só quando o titular exerce o direito e adquire ações da empresa é que ocorre um aumento de capital social.

Os warrants podem ser categorizados em warrants da empresa e warrants estruturais. Um warrant de empresa é emitido por uma empresa para adquirir novas ações de acionistas a um preço específico e por um período de tempo específico. Simplificando, é um pedido fixo que pode ser convertido em estoque-mãe por um período de até 10 anos e, se não for convertido antes do vencimento, torna-se inútil.

Os warrants estruturados são emitidos por um terceiro, como uma instituição económica ou financeira qualificada, e conferem ao titular o direito de comprar ou vender o activo subjacente a um preço fixo no futuro. Pode ser emitido sobre índices de fundos negociados em bolsa ou cestas de ações; basicamente, investir nele significa que está predeterminado comprar ou vender uma determinada quantidade de um ativo a um preço específico.

Existem também dois tipos de warrants estruturados. O primeiro é um warrant de compra, que permite ao titular comprar as ações subjacentes a um preço acordado durante um período acordado. O segundo é um warrant de venda, que permite ao titular vender as ações subjacentes a um preço acordado durante um período acordado.

A diferença entre os dois é que um se aplica a um mercado em alta e o outro a um mercado em baixa. O titular de um warrant de compra espera que o preço das ações subjacentes suba para que, quando o warrant for exercido, ele possa comprar as ações a um preço de exercício mais baixo e obter lucro. O detentor de um warrant de venda deseja que o preço da ação subjacente caia para que ele possa vendê-la a um preço de exercício mais alto e obter lucro quando o warrant for exercido.

A existência de warrants proporciona aos investidores a oportunidade de adquirir ações de uma empresa no futuro e proporciona uma forma de a empresa levantar capital. No entanto, em comparação, os warrants da empresa são negociados por um período de tempo mais longo e não expiram tão rapidamente. São negociados por 3,5 ou até 10 anos, então o risco é menor. Os warrants estruturados, por outro lado, são negociados por um período de tempo mais curto e expiram rapidamente. O período de negociação não é muito superior a um ano, por isso o risco é maior.

Os warrants podem ser categorizados de acordo com o período de tempo permitido para compra de ações

| Duração

|

Mandados de chamada europeus

|

Mandados de chamada americanos

|

Mandados de chamada asiática

|

| Hora de exercer direitos

|

Exercível na maturidade.

|

Exercício em período especificado.

|

Exercício de preço médio.

|

| Flexibilidade

|

Mais baixo

|

Mais alto

|

Mais baixo

|

| Período de exercício

|

Data final de vencimento fixa

|

Fixo, a data de validade termina

|

Data final de vencimento fixa

|

| Liquidez de mercado

|

Geralmente mais baixo

|

Geralmente mais alto

|

Geralmente mais baixo

|

| Cenários aplicáveis

|

Estratégia de alta fixa.

|

Para estratégias flexíveis.

|

Ajuste da estratégia de preço médio.

|

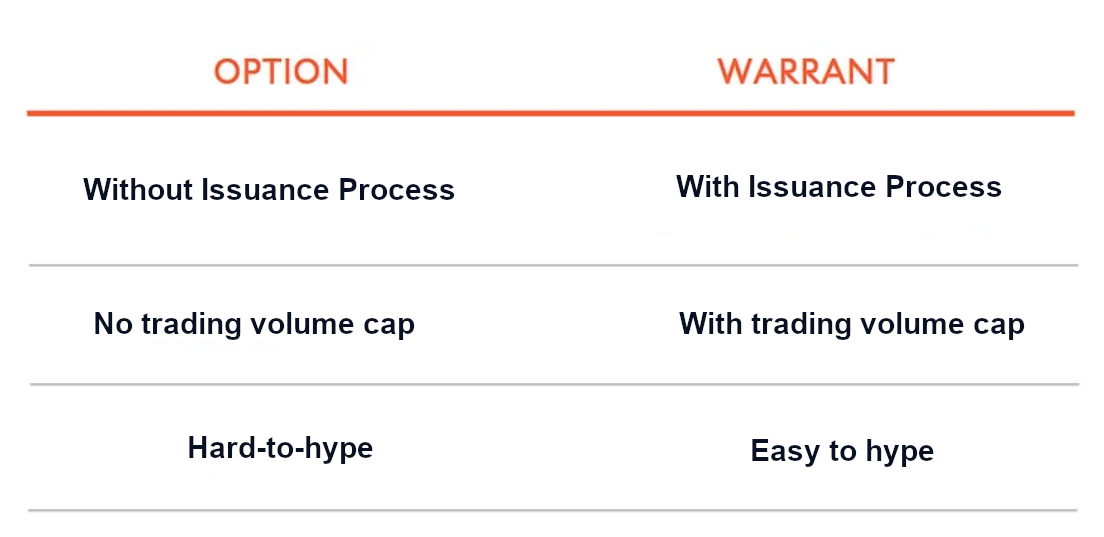

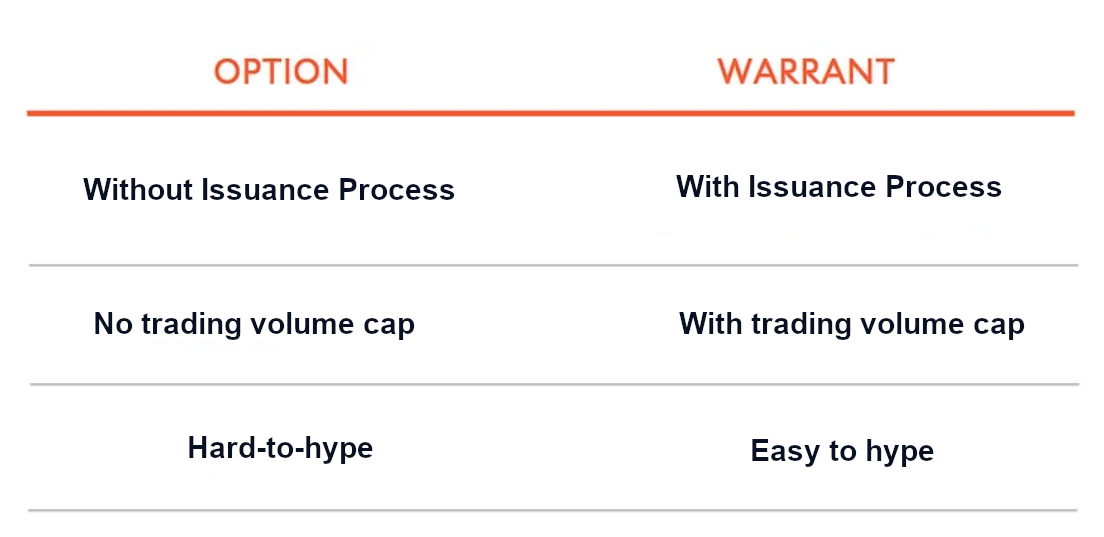

Diferenças entre warrants e opções

Muitas pessoas pensam neles como a mesma coisa porque comprar um warrant significa obter o direito de comprar ou vender um ativo a um determinado preço no futuro. Parece muito semelhante a uma opção e muitas pessoas pensam nisso como uma opção de compra. Mas são dois instrumentos financeiros diferentes. Embora existam semelhanças em alguns aspectos, existem algumas diferenças importantes.

Em primeiro lugar, depende se tem um aspecto de emissão. Quanto à forma de emissão, os warrants são emitidos diretamente pela empresa. E deve haver um aspecto de emissão – um emissor. Ou seja, a empresa deve escolher um determinado dia e uma determinada data e depois emitir um determinado mandado. Na verdade, é também o vendedor uniforme de warrants; a futura caducidade dos detentores de warrants que pretendam exercer o poder é encontrar o emitente; é o caso de muitos para um exercer o direito.

As opções, por outro lado, são mais comumente negociadas no mercado de opções listado em bolsa, embora algumas sejam emitidas por empresas. Os compradores e vendedores de opções são investidores e nada têm a ver com a emissão direta da empresa. Isso significa que não há aspecto de emissão nas opções, desde que a bolsa possa começar a negociar as opções.

Tudo o que a bolsa precisa fazer é anunciá-lo e então o contrato pode começar a ser negociado. Então, no mercado, assim que alguém compra e alguém vende, é feita uma correspondência e o negócio é chamado de posição aberta. Assim que mais algumas pessoas abrem vagas, o número de opções começa a aumentar. E assim que mais algumas pessoas fecham suas posições, o número de opções diminui. Portanto não possui processo formal de emissão; depende apenas de transações espontâneas no mercado.

E então, consequentemente, isso leva à segunda diferença: existe um limite para o número? Os warrants serão anunciados no dia da emissão. Quantas unidades totais serão emitidas? Por exemplo, se forem emitidos 100 milhões de warrants, o número de warrants não aumentará no futuro. A menos que seja criado adicionalmente, o valor será de 100 milhões. Normalmente, a chamada negociação de warrants está entre os 100 milhões que foram emitidos, e o número de trocas de mãos não pode ultrapassar esse limite.

Mas no caso das opções, uma vez que o contrato pode ser negociado, todos passam a igualar a transação. Então o número de contratos abertos por mais duas pessoas aumentará e o número de contratos fechados por mais duas pessoas diminuirá. Assim, o limite inferior do número de contratos numa opção pode ser zero, enquanto o limite superior não é limite; quanto mais pessoas abrem vagas, mais contratos existem.

Aí você pode ver a terceira diferença: se há especulação. Tal como a experiência passada da China, os warrants podem ser facilmente especulados porque são em número limitado. Quando todos gostarem de comprar warrants, o mercado seguirá a tendência e comprará todos eles. Nesse caso, é fácil que o preço seja especulado em um nível muito elevado.

Mas, diferentemente das opções, não há limite máximo para o número de opções. Mesmo que haja muita gente comprando, eles podem ser fornecidos continuamente. Neste caso, o grau de especulação nesta opção é na verdade mais difícil do que as garantias, por isso é difícil especular e manipular um fenómeno.

Estas são as três diferenças básicas, que também mostram que existem algumas diferenças essenciais entre elas. Além disso, também existem diferenças entre eles quanto ao objeto subjacente, ao exercício de direitos e à liquidez do mercado. Por exemplo, em termos de objetos subjacentes, os warrants estão geralmente associados às ações ordinárias de uma empresa, dando ao titular o direito de comprar as ações da empresa. Os tipos de opções são mais diversos, envolvendo uma ampla gama de ativos como ações, índices de ações, câmbio e commodities.

Quanto às condições de exercício do direito, a linha de warrant geralmente envolve a compra de ações da empresa a um preço pré-determinado em uma data específica. As opções, por outro lado, podem envolver uma data e um preço específicos, mas também podem envolver outras condições, dependendo do contrato de opção.

Em termos de liquidez de mercado, os warrants são normalmente relativamente menos negociados e podem ser menos líquidos. As opções são listadas em bolsas e amplamente negociadas em mercados abertos, onde a liquidez do mercado é geralmente elevada. Entretanto, os warrants podem ser negociados através dos mercados de valores mobiliários, mas com volumes de negociação inferiores aos das opções. As opções são negociadas em mercados de opções especializados e possuem uma base de mercado mais sofisticada.

Como você pode ver, há uma enorme diferença entre os dois. E se os warrants são tão ilíquidos, porque é que alguém escolheria investir neles? O fato é que ele também tem seu papel e função únicos.

Características e funções dos mandados

Este instrumento financeiro possui uma série de características e funções que lhe conferem um papel e função no mercado. Suas características incluem fornecer alavancagem, atuar como ferramenta de arrecadação de fundos e incentivar os funcionários. Seu papel envolve especulação, hedge, aumento da liquidez do mercado e captação de recursos corporativos.

Dá ao titular o direito de comprar um determinado número de ações a um preço predeterminado num momento específico no futuro, e o investidor titular do warrant tem o direito, mas não a obrigação, de exercer esse direito. Também especifica o preço de exercício pelo qual o titular pode adquirir ações da empresa. E tem um prazo específico, ou seja, um prazo dentro do qual o titular pode exercer o direito. Vencido o prazo, o direito caducará.

Os warrants geralmente são emitidos diretamente pela empresa. A empresa levanta fundos emitindo warrants a investidores, e a compra de warrants por investidores significa capital adicional para a empresa. Sua emissão geralmente resulta em entrada de capital, o que é importante para a empresa realizar expansão, investimento ou outros projetos de capital.

Para os investidores, um warrant é uma ferramenta que lhes permite participar no mercado de ações de uma empresa e beneficiar da subida dos preços das ações. É frequentemente adquirido como parte de uma estratégia otimista porque os investidores que compram warrants significam que esperam que o preço das ações subjacentes suba, permitindo-lhes assim comprar as ações a um preço de exercício mais baixo quando exercerem os seus direitos no futuro.

A negociação de warrants acrescenta um instrumento financeiro ao mercado e aumenta a sua liquidez. Os investidores podem comprar e vender warrants no mercado, resultando num mercado mais ativo. Deve-se notar, contudo, que a liquidez dos warrants pode ser relativamente baixa porque não são negociados no mercado com a mesma frequência que as acções. Contudo, desde que os warrants possam ser comprados e vendidos no mercado de valores mobiliários, os investidores terão flexibilidade para ajustar as suas posições como e quando necessário.

Para os investidores, é uma ferramenta de investimento que pode ser utilizada para participar no movimento ascendente das ações de uma empresa, ao mesmo tempo que limita as perdas potenciais do investidor. O seu preço de mercado reflete a expectativa do investidor quanto ao movimento futuro da ação subjacente. Os altos e baixos estão intimamente relacionados com a percepção do mercado sobre as perspectivas da empresa.

É usado como parte de uma estratégia de alta. Os investidores compram warrants para indicar que esperam que o preço das ações subjacentes suba. Essa estratégia permite ao investidor lucrar quando a ação sobe sem ter que realmente comprá-la. Além disso, se o investidor espera que o desempenho da empresa melhore e que o preço das ações suba, o warrant também pode ser uma ferramenta para expressar essa expectativa do mercado.

É também uma ferramenta de alavancagem, permitindo aos investidores adquirir uma posição acionária maior com um investimento de capital menor. Quando o preço das ações sobe, o valor do warrant pode aumentar rapidamente, resultando num maior retorno do investimento. Também oferece um elevado grau de flexibilidade, na medida em que o titular pode exercer o direito de compra de ações a qualquer momento durante o período especificado. Esta flexibilidade permite que os investidores respondam melhor às flutuações e mudanças do mercado.

É também importante notar que o seu preço de mercado é afetado por uma série de fatores, incluindo o desempenho de mercado da ação subjacente, o preço de exercício e o prazo remanescente. Além disso, o seu valor de mercado mudará com a flutuação do preço da ação subjacente. Quando o preço das ações subjacentes aumenta, o valor de mercado do warrant geralmente aumenta e vice-versa.

No geral, os warrants servem um propósito específico no mercado, tanto para fornecer capital a uma empresa como como uma ferramenta para os investidores participarem no mercado e expressarem as suas opiniões sobre os futuros movimentos ascendentes e descendentes de uma ação. Como ferramenta especulativa, os lucros potenciais são obtidos através de opiniões otimistas sobre o preço futuro das ações de uma empresa. Além disso, os warrants podem ser utilizados para cobrir o risco numa carteira de investimentos.

Os investidores optam por investir em warrants devido ao capital limitado disponível e à menor quantidade de dinheiro necessária para o fazer. Pelo contrário, é devido ao menor desembolso de capital e, portanto, aos menores custos de transação e comissões. Três é para diversificação. Em quarto lugar, está o desejo de libertar capital de investimento, mantendo ao mesmo tempo a exposição ao mercado.

Valor por warrant

| Elementos

|

Fatores que afetam o valor

|

Impactos específicos

|

| Preço das ações subjacentes (S)

|

Preço de mercado atual

|

Ascensões ascendentes, descidas negativas.

|

| Preço de exercício (X)

|

Preço de compra obrigatório de ações

|

Preço mais baixo, valor mais alto.

|

| Período de exercício (T)

|

Tempo restante de exercício

|

Longo prazo, maior potencial.

|

| Taxa de juros sem risco (I)

|

Desconta o dinheiro futuro com juros.

|

Taxa maior, valor menor.

|

| Volatilidade (0)

|

Volatilidade do estoque subjacente

|

Maior volatilidade, maior valor

|

| Valor da garantia

|

Valor do modelo de precificação de opções.

|

O valor flutua com os mercados.

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que significa o mandado?

O que significa o mandado?