取引

EBCについて

公開日: 2026-02-12

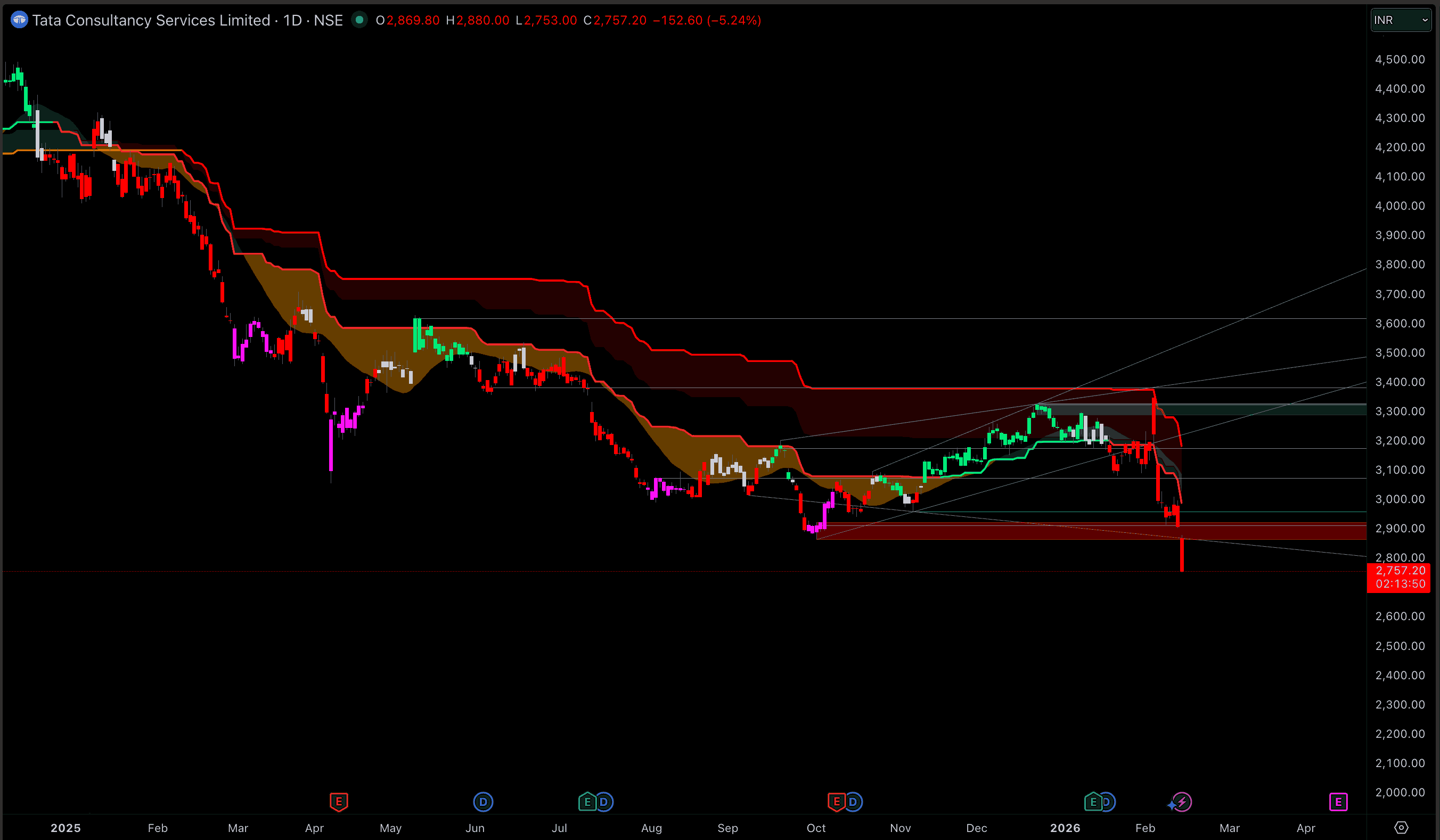

TCSの株価は2026年2月12日、新たな52週安値まで下落し、投資家やトレーダーが同時に同じ疑問を抱かざるを得ない価格帯に入った。「これはお買い得なのか、それとも市場が“物語は変わった”と警告しているのか?」

2026年2月12日、TCSの株価は52週安値に沈み、安値は₹2,753まで下落。取引時間中はおおむね₹2,753から₹2,780のレンジで推移した。売買の幅は広く、買い手は安値防衛を試みる一方、売り手は反発のたびに押し戻す展開が続いた。

今回の下落は、マクロ経済の不透明感、AIによる生産性向上を巡るセクター全体の不安、そして「押し目買い」が「押し目売り」へと変容したテクニカルな下落圧力——これらの要因が複雑に絡み合った結果である。

また、市場はトレーダーが最も嫌う現実にも敏感に反応している。すなわち、売上高の業績が「まずまず」に見えても、利益の勢いが鈍化するか、コストが急増すれば、株価は厳しく評価され直すという現実だ。

株価: around ₹2,757

日中安値: about ₹2,753

52週レンジ: ₹2,753 to ₹3,984

本日のレンジ: ₹2,753 to ₹2,880

これにより、TCSの株価は過去1年のレンジのほぼ最下限に位置することとなった。

本日の終値ベースでは、同社株は52週安値からわずか約0.3%高にあり、「レンジの底での取引」と表現するのが適切な水準である。

さらに、TCSの株価は現在、52週高値から約31%下落している。そしてより厳しい現実として、この水準から高値を取り戻すには、ここから約45%の上昇が必要となる。

今回の売りを主導した要因の一つは、センチメントの変化である。投資家は、AIが従来型サービスモデルにおける請求可能な労働量を減少させるのではないかと懸念し始めている。仮にAIが新たな需要を創出するとしても、市場の第一反応はまず「既存の需要を割り引く」ことであり、その後に検証が行われるのが通例だ。

今週は新たなAI生産性ツールに関する報道を受け、インドのIT銘柄全体に売りが波及。この「恐怖」が再燃した。TCSは多くのポートフォリオで中核的保有銘柄であるがゆえに影響を受けやすく、セクター全体のエクスポージャーを圧縮する局面では、流動性の高いTCSの株価が最初に売られる傾向がある。

投資家への主要な示唆:

本件は個別企業の四半期業績に起因する問題というよりも、セクター全体の長期的なユニットエコノミクスそのものに対するバリュエーションのリセットに近い。市場が「同じアウトプットを生み出すのに、今後は何人の人員が必要か」を議論し始めたとき、適正な評価倍率を巡る議論も必然的に始まる。

もう一つの重要要因は、グローバルな金利環境の変化である。米国の経済指標が強い局面では、トレーダーは利下げ開始時期を後ろ倒しにする傾向がある。これは通常、債券利回りの上昇を通じて、金利敏感性の高い株式セクター——すなわちテクノロジーやITサービス——の評価にマイナスに作用する。

TCSは複数通貨で収益を計上し、ディフェンシブな特性も有しているが、リスクオフ局面では「将来のキャッシュフローに長期成長を見込む資産」として取引される傾向が強まる。このため、マクロ経済の流れは個別企業のポジティブ材料を数日から数週間にわたり覆い隠してしまうことがある。

TCSが発表したFY26第3四半期決算の主要数値は以下の通りである。

売上高: $7,509 million

営業利益率: 25.2%

純利益: $1,503 million

受注総額(TCV): $9.3 billion

配当: ₹57 per share (including a special dividend)

見出しだけ追えば「まずまず」と言える内容だった。しかし、利益水準は前年同期比でコスト増やリストラクチャリング関連費用の影響を受けて圧迫されており、報告書の各所でその影響が指摘されていた。

なぜこれが重要なのか:

セクター全体のムードが不透明な局面では、市場はより選別的な姿勢に転じる。「安定的」であるという事実そのものに対してプレミアムを支払わなくなり、代わりに「何と比較して、その安定はどの程度の期間持続するのか」と問い始める。

株価が主要な移動平均線や直近の安値を割り込むと、システムトレードによる売りやリスク削減の動きが加速する。チャートそのものが下落の説明要因の一部となっているのだ。

2月12日時点のテクニカル・ダッシュボードでは、移動平均線をはじめ各種指標が広範に「強い売り」シグナルを点灯させており、モメンタムは深い売られ過ぎ圏に突入していた。

| 指標 | 値 | 示唆すること |

|---|---|---|

| RSI (14) | 12.552 | 売られすぎ、売りが行き過ぎている |

| MACD (12,26) | -53.87 | 下落モメンタムは依然強い |

| ADX (14) | 57.541 | トレンドが強い(ベアが主導) |

| Stoch (9,6) | 26.601 | モメンタム弱い |

| Williams %R | -97.778 | 深い売られすぎ |

| CCI (14) | -163.0004 | 下押し圧力が強い |

| ATR (14) | 24.7 | 日々のスウィングリスクが高い |

テクニカルに見て、TCSの株価は急激な下落トレンドにあり、行き過ぎの様相を呈している。

最も明瞭なシグナルはRSIである。日足RSI(14)は約12.6と、極端な売られ過ぎ圏にある。これは明日の反発を保証するものではないが、少なくとも売りが攻撃的かつ一方的であったことを示している。

同時に、トレンドそのものの強さは衰えていない。ADX(14)は57を上回って推移しており、トレンドの力強さ(現時点では下降トレンド)が持続していることを示唆している。

RSIが12前後まで沈むのは稀なケースである。通常、以下の2つのパターンのいずれかとなる。

短期の急反発、その後再度売られる

ショートカバーによって株価はいったん切り返すものの、最初の反発はMA5やMA10付近で失速するケースが多く見られる。そこが売り手にとって次の攻防戦となる。

デッドキャットバウンス、その後レンジ形成(下げ止まり)

下落がいったん止まり、出来高の落ち着きとともに、方向感を欠いた横ばいレンジに入る。鋭いV字回復よりも、このパターンの方が需給の明確化という点では健全と言える場合もある。

ADXが高水準にある現状では下降トレンドが継続中であり、幅広い市場センチメントが改善しない限り、「反発しては売られる」パターンが優勢となりやすいだろう。

| 移動平均 | 単純(SMA) | 指数(EMA) | シグナル |

|---|---|---|---|

| MA5 | 2810.12 | 2809.74 | 売り |

| MA10 | 2875.84 | 2855.26 | 売り |

| MA20 | 2925.62 | 2898.02 | 売り |

| MA50 | 2975.50 | 2967.84 | 売り |

| MA100 | 3067.24 | 3036.61 | 売り |

| MA200 | 3134.42 | 3097.97 | 売り |

主要な移動平均線がすべてTCSの株価を上回って位置している。これが「下落トレンド」の定義にほかならない。

要点:

TCSの株価は200日移動平均線を約12%、50日移動平均線を約7%下回って推移しており、仮に反発局面を迎えたとしても、これらの上方に位置する供給ゾーンで売り圧力に直面する可能性が高いだろう。

₹2,753は新しい52週安値だ。

クラシック・ピボットのS3は₹2,747.60付近に位置

このゾーンを明確に下抜け、株価が速やかに奪回できない場合、市場はしばしばこの水準を「トラップドア」と見なす。

MA5は約₹2.810付近にあり、急落後に“磁石”のように価格を引き寄せることがよくあります。

₹2.880付近の上限レンジも、戻りが失敗すると押し戻されやすいポイントです。

MA10(約₹2.875)とMA20(約₹2.926)は、センチメントが改善しない限りラリーが停滞しがちな重要なレベルです。

MA50(約₹2,975)

MA200(約₹3,134)

スイングトレーダーにとって200日移動平均線は資金配分の判断を大きく左右する節目。TCSの株価がこの水準を再び捉え、維持できるようになるまでは、市場はあらゆる上昇ラリーを懐疑的に見るだろう。

なぜTCSの株価は本日52週安値を付けたのか?

AIによる事業モデル破壊への懸念が再燃したことに加え、利下げ期待の後退というマクロ環境の変化が重なり、投資家がインドITセクター全体に対するリスク選好度を引き下げたためである。この組み合わせがセクター・センチメントとバリュエーション倍率の双方に打撃を与え、TCSの株価は新たな52週安値に沈んだ。

TCSの株は日足で売られ過ぎか?

はい。日足RSI(14)は約12.55と、極端な売られ過ぎ水準にある。

トレーダーが注目したFY26第3四半期の主な数値は何か?

売上高は₹67,087クローレ、純利益は₹10,657クローレ。純利益は前年同期比で約14%の減少となった。

次に注目すべき重要なレベルは何か?

下値支持線(サポート)は₹2,753付近、その下は₹2,748(クラシック・ピボットS3)が意識される。上値抵抗線(レジスタンス)は₹2,810、₹2,875、₹2,926(それぞれMA5、MA10、MA20に相当)が主要な節目となる。

結論

結論として、TCSの株価が52週安値を更新したことは、市場の不安心理が強まり、投資家が総じて防御的な姿勢に傾いていることを示している。株価は明確な売られ過ぎ圏にあるものの、下降トレンド自体はなお力強く、トレーダーは急反発と再下落が交錯する荒い値動きに警戒する必要がある。

今後のロードマップはシンプルである。まず₹2,753〜₹2,750のサポートゾーンを死守し、その後、移動平均線を一本ずつ奪回していくことが持続的な反発への条件となる。仮にこの価格帯を明確に失い、速やかに回復できない場合、市場は次の需給均衡点を模索することになるだろう。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。