取引

EBCについて

公開日: 2026-01-15

決算シーズンとは、上場企業が四半期ごとに業績報告と今後の見通し(業績予想)を発表する集中する時期を指します。この期間中、企業は収益、利益率、コスト、将来のガイダンスに関する最新情報を開示するため、市場は短期間で企業価値の評価前提を再評価せざるを得なくなります。

新たな情報が短期間に集中して流れ込むため、価格調整は緩やかではなく急激になります。株価は通常の取引時間外にも頻繁に変動し、流動性は低下、リスクは普段とは異なる様相を呈します。決算シーズンがボラティリティ(変動率)、価格ギャップ、そして投資家のエクスポージャー(リスク曝露)にどのような影響を与えるかを理解することは、株式市場に参加するすべての人にとって不可欠です。

決算シーズンは不確実性を単一のイベントに集中させます。市場は段階的な価格形成ではなく、新たな情報、修正された業績見通し、機関投資家のポジション変化を反映した「ギャップ」を通じて、株価を瞬間的に再形成します。

この時期に理解すべき最も重要な原則は以下の通りです:

収益ギャップは、リリース前に形成されたテクニカル レベルを上書きします。

夜間リスクが日中リスクに置き換わります。

ストップロスはギャップ中の損失を制限しません。

ポジションサイズは主なリスク管理です。

決算発表後の株価動向は、主要数字よりも重要です。

決算シーズンを「予測を当てるゲーム」ではなく、「リスク管理の実践の場」として捉えることが、投資成果の一貫性を保つために不可欠です。

決算シーズンは予測可能な四半期サイクルに沿って進行します。個別企業の発表日は異なりますが、報告は特定の期間に集中し、市場全体のボラティリティと銘柄間の連動性が高まります。

ボラティリティは通常、大手企業や業界をリードする企業が業績を報告し、市場全体の期待をリセットする決算シーズン初盤の2週間に最も高くなる傾向があります。

| 四半期 | 主な報告期間 | 市場行動 |

|---|---|---|

| 質問1 | 4月中旬から5月中旬 | マクロ感度の高いガイダンス、広い分散 |

| 質問2 | 7月中旬から8月中旬 | 流動性の低下、平均ギャップの拡大 |

| 第3問 | 10月中旬から11月中旬 | セクターの回転と位置のリセット |

| 第4四半期 | 1月下旬から2月中旬 | 最大のボリューム、最も強い反応 |

注記:決算シーズンカレンダーは経済指標の発表カレンダーとは異なります。両者は異なる種類のイベントを追跡し、分析目的も異なりますが、いずれも市場の変動性とリスクを予測するために使用されます。

会計年度は世界的に標準化されていません。政府や企業は、暦年ではなく、経済活動、季節パターン、行政の効率性に合わせて報告カレンダーを設計しています。こうした違いは、地域間で決算シーズンがいつ発生するかに直接影響し、世界の決算サイクルがほとんど同期しない理由となっています。

多くの国では、会計年度は休暇シーズンのピークを避けたり、自然な景気循環をより適切に反映するように構成されています。一方、歴史的および制度的要因が今日でも報告スケジュールに影響を与えている国もあります。

| 国 | 会計年度 |

|---|---|

| オーストラリア | 7月1日から6月30日まで |

| 中国 | 1月1日から12月31日まで |

| 日本 | 4月1日から3月31日まで |

| イギリス | 4月6日から4月5日 |

| アメリカ合衆国 | 10月1日から9月30日まで |

業績ギャップ(収益ギャップ)とは、決算発表後に株価が前日終値から大きく離れた水準で寄り付く、急激な株価の跳びを指します。これは決算シーズンの特徴的な現象であり、新たな財務情報が一度に市場に投入された際に、企業価値がどのように再評価されるかを如実に反映します。

決算シーズン中、企業は通常の取引時間外に決算を発表します。時間外取引や前場前取引では流動性が限られるため、価格は需給を反映して段階的に調整されるのではなく、新たな均衡点で市場が開き、チャート上に目に見える「ギャップ」が生じます。

このギャップは、以下の3つの力が相互作用することで発生します:

期待の再設定:実際の業績と業績見通しにより、企業の成長性、収益性、キャッシュフローに関する市場の前提が書き換えられる。

ポジショニングの不均衡: 特定の結果を予想して集中したポジションが、一斉に解消または再構成されることを余儀なくされます。

流動性の真空:買い手と売り手の数が通常より少なくなることで、価格はある水準から別の水準へと「飛ぶ」ように動きます。

一般的な収入格差の構造は 3 つあります。

継続ギャップ:業績は既存のトレンドを裏付けます。機関投資家はエクスポージャーを増やし、価格はその後のセッションでも同じ方向に推移することがよくあります。

反転ギャップ:収益は一般的な予想と矛盾する。過密なポジションが解消され、急激な価格変動と持続的なボラティリティにつながります。

過剰拡張ギャップ:初期の反応は適正価格を上回ります。価格は部分的に反転する場合もありますが、ギャップが完全に埋まることは稀です。決算シーズン中のギャップは一時的な不均衡ではなく、バリュエーションのリセットを意味します。通常の価格非効率性のように振れ幅が大きくなると予想すると、誤った自信を抱くことになります。

損切り注文は、業績ギャップに対する有効な保護策とはなりえません。株価が損切りを設定した価格レベルを大きく超えて寄り付いた場合、注文は設定した価格ではなく、取引開始時に利用可能な最初の価格(寄り付き価格)で執行されます。

例えば、ある銘柄が決算発表後に100ドルで終値を付け、88ドルで始値を付けた場合、95ドルでストップロスを設定しても損失は5%に制限されません。実現損失は、その差額全額を反映します。

これは証券会社の執行能力の問題ではなく、市場の構造そのものに起因します。決算シーズンはリスクを「一夜で完結するイベント」に変え、従来型の損切り設定による損失制限の効果を著しく低下させます。

決算シーズンのリスクを管理する、ほぼ唯一の確実な方法はポジションサイズの厳格な管理です。サイズは、テクニカル分析で想定する損切り幅ではなく、想定される業績ギャップの大きさに基づいて決定する必要があります。

規律あるサイジングのフレームワークには、以下を含めるべきです:

株式の過去の平均利益差

現在のインプライドボラティリティの状況

ポートフォリオレベルの最大許容損失

例:

ポートフォリオの価値:10万ドル

1取引あたりの最大許容損失: 1% (1,000ドル)

予想収益格差:10%

最大ポジションサイズは10,000ドルを超えてはなりません

業績関連の損失の多くは、分析の誤りによってではなく、ギャップリスクの大きさに対してエクスポージャーが過大であったことによって発生します。

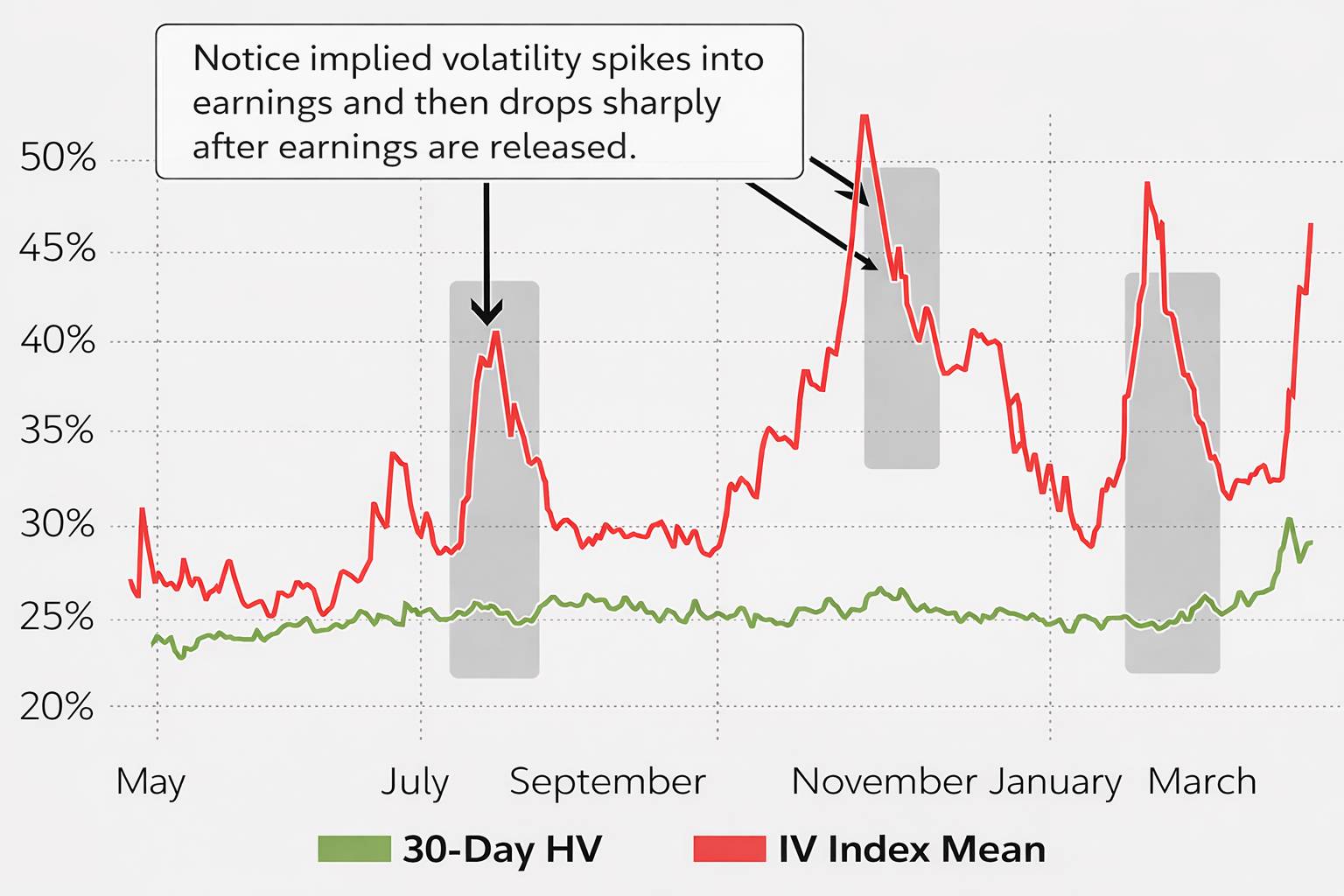

オプションの予想変動率(IV)は、決算発表が近づくにつれて上昇し、発表直後に急落する傾向があります。この現象は「ボラティリティ・クラッシュ(IVクラッシュ)」と呼ばれ、株価が上昇するか下落するかに関わらず発生します。

決算シーズン中の主な影響:

決算シーズン中の主な影響:

オプションを購入するには、暗黙の期待を超える動きが必要です。

方向性の予測が正しかったトレーダーでも、オプション価値の減少により損失を被る可能性があります。

オプションを売るとボラティリティの崩壊から利益を得られますが、テールリスクも伴います。

オプション市場は平均的な値動きを効率的に織り込みますが、極端な結果を完全に価格に反映しているわけではありません。このため、単一の決算イベントで巨額の損失が発生するまでは、オプション売りが一見安定した収益源に見えることがあります。

定義されたリスク戦略または収益後ボラティリティ取引は、より安定したエクスポージャーを提供します。

決算発表直後の激しい値動きは、感情、流動性の低さ、短期的なポジション調整によって引き起こされることが多々あります。真のトレンドや市場の本質的な評価は、ボラティリティが落ち着いた数日後に明らかになることが多いです。

決算発表後は以下を観察しましょう:

結果は強いがフォロースルーが弱い場合は、分布を示唆します。

業績は低調だが回復が早いことから、期待はすでに織り込まれていたことがわかります。

大きなギャップ後のタイトな統合は、トレンド継続に先行することが多いです。

例:

ある銘柄は好決算を受けて8%のギャップアップを記録し、その後2日間横ばいの推移を見せた後、ギャップの中央値に向かって下落しました。この動きは、大口保有者が決算発表後の流動性を利用してエクスポージャーを縮小していることを示唆しています。結果は良好でしたが、既に織り込まれていました。

最も質の高い決算シーズンのチャンスの多くは、市場の解釈がより明確になってから、決算発表から数セッション後に現れます。

決算シーズンはセクターレベルで展開されます。業界をリードする企業の業績発表は、同業他社、サプライヤー、競合他社の株価評価を連鎖的に見直すきっかけとなることが頻繁にあります。

決算シーズン中:

セクター間の相関関係が一時的に高まります。

セクター ETF は個別株よりも先に動くことが多いです。

相対的な強さは、個別の価格変動よりも多くの情報を提供します。

セクター全体の動向を監視することで、個別銘柄のみに捉われない広い視野を持ち、大規模な価格再評価が起きている局面でのリスク認識を高めることができます。

繰り返し起こる間違いには次のようなものがあります:

決算日を通常のセッションのように扱います。

確信に基づいてポジションを拡大します。

ギャップが戻ると仮定です

インプライドボラティリティのダイナミクスを無視します。

短期的な成功と反復可能な優位性を混同します。

決算シーズンでは、予測の精度よりも、規律あるリスク管理の方が常に重要です。

1. 決算シーズンとは何ですか?

決算シーズンとは、上場企業が四半期ごとの財務業績と今後の見通しを集中して発表する時期です。これにより市場は企業価値の評価基準を急速に再検討せざるを得なくなり、通常時よりも急激で断定的な株価変動が生じやすくなります。

2. 決算シーズン中にボラティリティが高くなるのはなぜですか?

業績やガイダンスの発表により不確実性が一気に解消され、かつその情報の多くが流動性の低い取引時間外に流入するためです。その結果、段階的な調整ではなく価格ギャップが生じ、変動率が高まります。

3. ストップロスは利益のある取引を保護できますか?

効果が限定されます。決算シーズン中は株価が寄り付き時に損切りレベルを大きく超える可能性があり、その場合、注文は指定価格ではなく寄り付き価格で執行されます。損失は日中取引時よりも大きくなり、予測が困難です。

4. 決算シーズンは通常の取引期間よりもリスクが高いですか?

はい。決算シーズンは、情報が段階的ではなく断続的に流入する「不連続なリスク」をもたらします。したがって、損失をコントロールする上では、取引の方向性よりもポジションサイズの管理がはるかに重要になります。

5. 決算シーズン中はオプション取引の方が安全でしょうか?

オプションは元本損失を限定できますが、ボラティリティ・クラッシュのリスクがあります。株価が予想通りに動いても、発表後にIVが急落すればオプション価値は大きく毀損する可能性があり、予測は一般に考えられるより難しくなります。

6. 企業によって会計年度が異なるのはなぜですか?

企業は自社のビジネスサイクル、収益パターン、事業計画に最も適した報告サイクルを選択します。例えば、小売業は繁忙期後、製造業は生産サイクルに合わせることが多いです。これにより、グローバルな決算シーズンは完全には同期しません。

結論

決算シーズンは予測不能なカオスではありません。それは明確なリスク特性を持つ、構造化された価格再評価のプロセスです。業績ギャップは異常な現象ではなく、市場が新情報を吸収する本質的な方法なのです。

明確な期待値、厳格に管理されたエクスポージャー、そしてギャップの力学への敬意を持って決算シーズンに臨む投資家は、混乱を回避し、ドローダウン(含み損の幅)を軽減することができるでしょう。この期間においては、華やかな予測よりも、規律あるリスク管理こそが、長期的な生存と成功への最も確実な道となります。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。