La temporada de resultados es el período recurrente trimestral en el que las empresas que cotizan en bolsa publican sus resultados financieros y proyecciones. Estas publicaciones proporcionaron información actualizada sobre ingresos, rentabilidad, costos y perspectivas, obligando a los mercados a reevaluar sus supuestos de valoración en un plazo breve.

Dado que la temporada de resultados combina nueva información en breves periodos de presentación de informes, el ajuste de precios se vuelve abrupto en lugar de gradual. Las acciones suelen reajustarse fuera del horario de negociación habitual, la liquidez disminuye y el riesgo se comporta de forma diferente a durante las sesiones normales. Comprender cómo la temporada de resultados transforma la volatilidad, las brechas y la exposición es esencial para cualquier persona que participe en los mercados de valores.

Explicación de la temporada de resultados: el marco central

La temporada de resultados concentra la incertidumbre en eventos puntuales. En lugar de un descubrimiento gradual de precios, los mercados reajustan sus precios mediante brechas que reflejan nueva información, revisiones de las previsiones y cambios en el posicionamiento institucional.

Los principios más importantes a comprender durante la temporada de ganancias son:

Las brechas de ganancias superan los niveles técnicos formados antes de la publicación.

El riesgo nocturno reemplaza al riesgo intradiario.

Los stop loss no limitan las pérdidas durante los gaps.

El tamaño de la posición es el principal control de riesgo.

El comportamiento de los precios después de las ganancias importa más que los números principales.

Para mantener la coherencia es esencial considerar la temporada de resultados como un ejercicio de gestión de riesgos y no como un desafío de predicción.

Calendario de la temporada de resultados: cuándo alcanza su punto máximo el riesgo del mercado

La temporada de resultados sigue una estructura trimestral predecible. Si bien las fechas de presentación de informes individuales difieren, los resultados se agrupan en periodos definidos que concentran la volatilidad y la correlación entre los mercados.

Calendario típico de la temporada de ganancias

La volatilidad suele ser mayor durante las dos primeras semanas de la temporada de ganancias, cuando las empresas de gran capitalización y líderes del sector informan y restablecen las expectativas para el mercado en general.

| Cuarto |

Período principal del informe |

Comportamiento del mercado |

| Q1 |

Mediados de abril a mediados de mayo |

Orientación macrosensible, amplia dispersión |

| Q2 |

Mediados de julio a mediados de agosto |

Menor liquidez, brechas promedio más grandes |

| T3 |

Mediados de octubre a mediados de noviembre |

Rotación del sector y restablecimiento del posicionamiento |

| T4 |

Finales de enero a mediados de febrero |

Mayor volumen, reacciones más fuertes |

Nota: El calendario de la temporada de resultados NO es el mismo que el calendario económico, aunque ambos se utilizan para anticipar la volatilidad y el riesgo de mercado. Monitorean diferentes tipos de eventos y tienen distintos propósitos analíticos.

¿Por qué los años fiscales difieren entre países?

Los años fiscales no están estandarizados a nivel mundial. Los gobiernos y las empresas diseñan calendarios de presentación de informes para alinearlos con la actividad económica, las tendencias estacionales y la eficiencia administrativa, en lugar del año calendario. Estas diferencias influyen directamente en la fecha de la temporada de resultados en las distintas regiones y explican por qué los ciclos de resultados globales rara vez se sincronizan.

En muchos países, los ejercicios fiscales se estructuran para evitar los periodos vacacionales más intensos o para reflejar mejor los ciclos económicos naturales. En otros, factores históricos e institucionales aún condicionan los calendarios de presentación de informes.

| País |

Año fiscal |

| Australia |

1 de julio al 30 de junio |

| Porcelana |

1 de enero al 31 de diciembre |

| Japón |

1 de abril al 31 de marzo |

| Reino Unido |

6 de abril al 5 de abril |

| Estados Unidos |

1 de octubre al 30 de septiembre |

Por qué las brechas de ganancias dominan la acción del precio

Las brechas de ganancias son subidas repentinas de precios que se producen cuando una acción abre a un nivel significativamente diferente de su cierre anterior tras el anuncio de resultados. Son una característica definitoria de la temporada de resultados y reflejan cómo los mercados reajustan el precio de una empresa cuando se publica nueva información financiera de forma repentina.

¿Qué causa las brechas de ingresos?

Durante la temporada de resultados, las empresas publican sus resultados y previsiones fuera del horario de negociación habitual. Dado que la liquidez es limitada en las sesiones previas y posteriores al cierre del mercado, los precios no pueden ajustarse gradualmente. En cambio, el mercado reabre en un nuevo equilibrio, creando una brecha visible en el gráfico.

Las brechas de ingresos son impulsadas por tres fuerzas que actúan juntas:

Restablecimiento de expectativas: las ganancias y las previsiones cambian las suposiciones sobre el crecimiento, los márgenes y el flujo de caja.

Desequilibrio de posicionamiento: los operadores posicionados para un resultado se ven obligados a modificar el precio o salir simultáneamente.

Vacío de liquidez: con menos compradores y vendedores disponibles, el precio salta en lugar de atravesar niveles.

Existen tres estructuras comunes de brecha de ingresos:

Brechas de continuación: Las ganancias confirman la tendencia existente. Las instituciones aumentan su exposición y el precio suele mantener la misma dirección en las sesiones posteriores.

Brechas de reversión: Las ganancias contradicen las expectativas prevalecientes. Las posiciones abarrotadas se deshacen, lo que provoca una brusca revisión de precios y una volatilidad sostenida.

Brechas de sobreextensión: Las reacciones iniciales sobrepasan el valor razonable. Los precios pueden retroceder parcialmente, pero es poco común que las brechas se cubran por completo. Durante la temporada de resultados, las brechas representan un reajuste de la valoración, no un desequilibrio temporal. Esperar que se comporten como ineficiencias de precios habituales genera una falsa confianza.

¿Por qué fallan los stop loss durante la temporada de resultados?

Los stop loss no protegen contra brechas de ganancias. Si el precio abre por encima del nivel de stop, la ejecución se realiza al primer precio disponible, no al stop predefinido.

Por ejemplo, si una acción cierra a $100 y abre a $88 después de la publicación de resultados, un stop en $95 no limita la pérdida al 5 %. La pérdida realizada refleja la brecha completa.

Esto no es una mala ejecución. Es un comportamiento estructural del mercado. La temporada de resultados transforma el riesgo en un evento de la noche a la mañana, haciendo que la colocación de stop loss sea irrelevante para el control de pérdidas.

Tamaño de la posición: la base de la gestión de riesgos en la temporada de resultados

El tamaño de la posición es la única forma fiable de gestionar el riesgo durante la temporada de resultados. Debe basarse en el potencial de gap, no en la distancia técnica de stop.

Un marco de dimensionamiento disciplinado incluye:

La brecha de ganancias promedio histórica de la acción

Condiciones actuales de volatilidad implícita

Pérdida máxima aceptable a nivel de cartera

Ejemplo:

Valor de la cartera: $100,000

Pérdida máxima aceptable por operación: 1% ($1,000)

Brecha de ganancias esperada: 10%

El tamaño máximo de la posición no debe exceder los $10,000

La mayoría de las pérdidas relacionadas con las ganancias no se deben a un análisis incorrecto, sino a una exposición demasiado grande en relación con el riesgo de brecha.

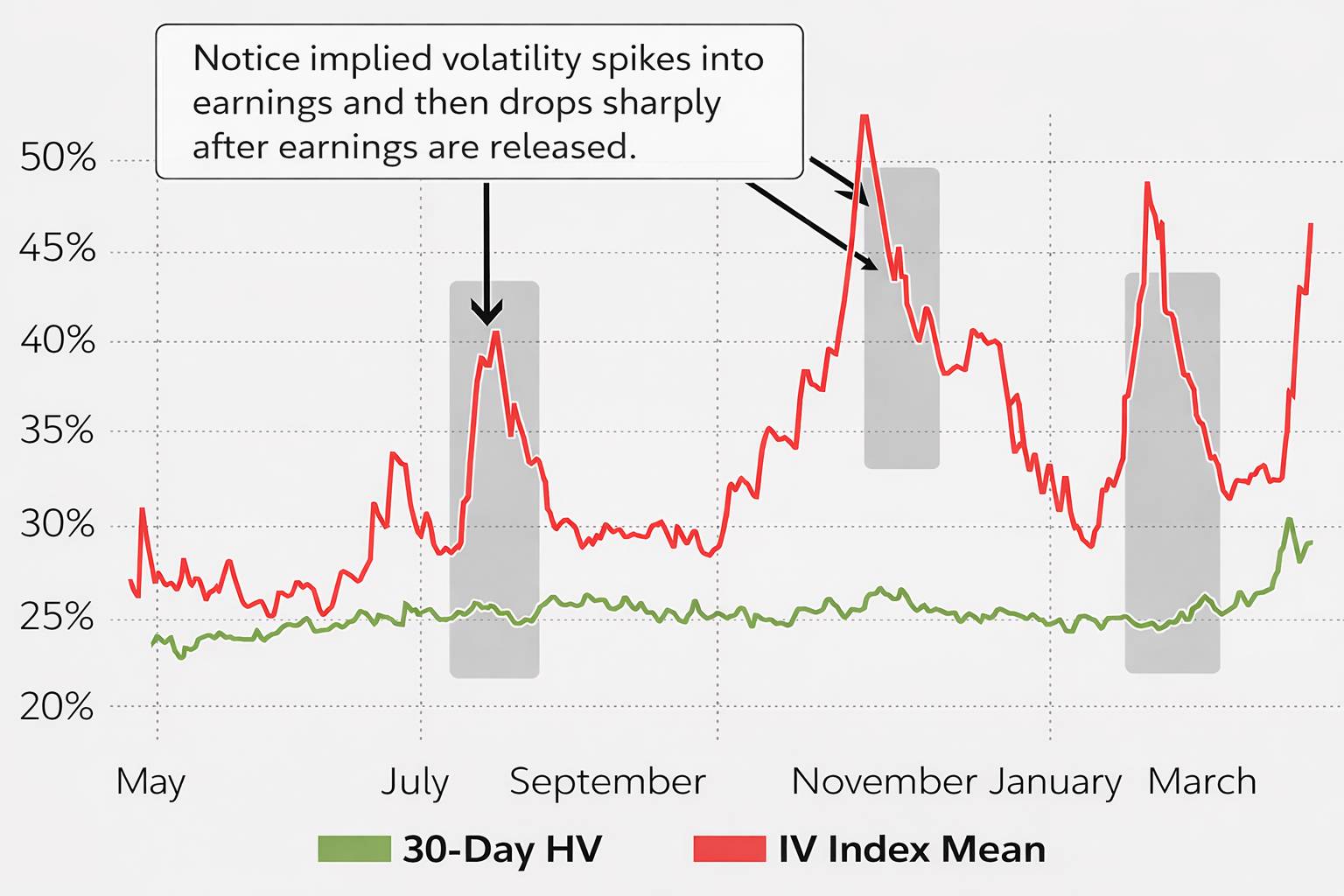

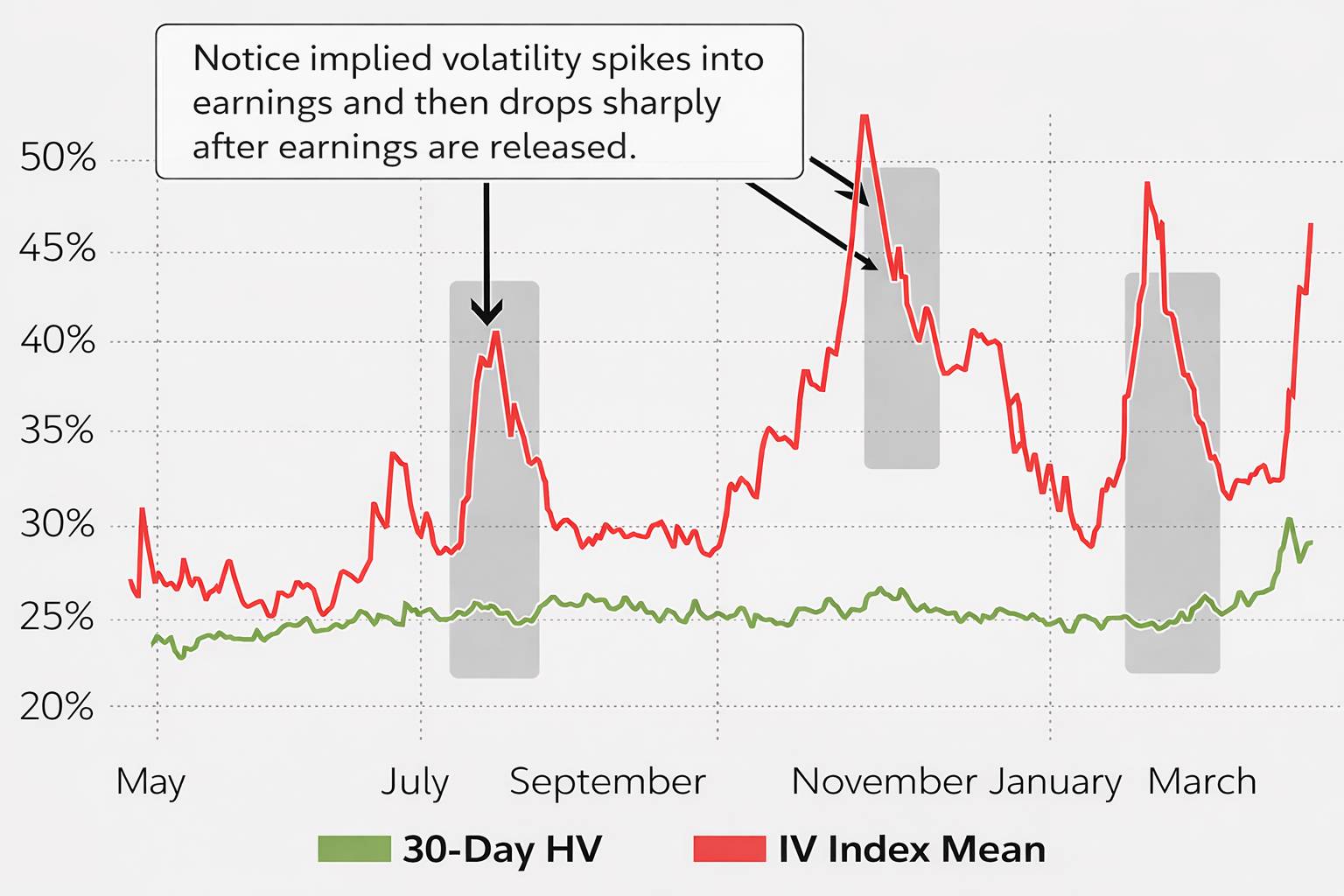

Conceptos erróneos sobre la volatilidad implícita y la temporada de resultados

La volatilidad implícita aumenta con las ganancias y se desploma inmediatamente después de su publicación, un proceso conocido como colapso de volatilidad. Esto ocurre independientemente de si el precio sube o baja.

Implicaciones clave durante la temporada de ganancias:

Implicaciones clave durante la temporada de ganancias:

La compra de opciones requiere un movimiento más allá de las expectativas implícitas.

Los traders que siguen una dirección correcta aún pueden perder su dinero.

La venta de opciones se beneficia del colapso de la volatilidad, pero conlleva un riesgo de cola.

Los mercados de opciones calculan eficientemente el movimiento esperado, pero no calculan completamente los resultados extremos. Por eso, la prima de venta parece consistente hasta que un solo evento de ganancias genera una pérdida descomunal.

Las estrategias de riesgo definido o las operaciones de volatilidad posteriores a las ganancias brindan una exposición más estable.

Acción del precio posterior a las ganancias: la señal más clara

La reacción inicial a las ganancias suele estar impulsada por la emoción, la escasa liquidez y el posicionamiento a corto plazo. La verdadera señal aparece cuando la volatilidad se reduce.

Observaciones clave posteriores a las ganancias:

Los resultados sólidos con un seguimiento débil sugieren una distribución.

Los débiles resultados con una rápida recuperación indican que las expectativas ya estaban descontadas

La consolidación estrecha después de una gran brecha a menudo precede a la continuación de la tendencia.

Ejemplo:

Una acción sube un 8% tras fuertes resultados, se negocia lateralmente durante dos días y luego vuelve a caer hacia el punto medio del diferencial. Este comportamiento sugiere que los grandes accionistas están utilizando la liquidez posterior a los resultados para reducir su exposición. Los resultados fueron positivos, pero ya estaban descontados.

Muchas de las oportunidades de mayor calidad en la temporada de ganancias surgen varias sesiones después de la publicación, una vez que la interpretación del mercado se vuelve más clara.

Efectos del sector durante la temporada de resultados

La temporada de resultados se aplica a nivel sectorial. Los resultados de los líderes del sector suelen reajustar simultáneamente los precios de sus pares, proveedores y competidores.

Durante la temporada de ganancias:

Las correlaciones sectoriales aumentan temporalmente.

Los ETF sectoriales suelen moverse antes que las acciones individuales.

La fuerza relativa proporciona más información que los movimientos de precios aislados.

El seguimiento del comportamiento del sector ayuda a evitar un análisis limitado y mejora la conciencia del riesgo durante las fases amplias de fijación de precios.

Errores comunes que se deben evitar en la temporada de ganancias

Los errores recurrentes incluyen:

Tratar los días de ganancias como sesiones normales

Sobredimensionar puestos por convicción

Suponiendo que las brechas se recuperarán

Ignorando la dinámica de la volatilidad implícita

Confundir el éxito a corto plazo con la ventaja repetible

La temporada de resultados premia constantemente la disciplina por encima de la predicción

Preguntas frecuentes

1. ¿Qué es la temporada de ganancias?

La temporada de resultados es el período trimestral en el que las empresas que cotizan en bolsa publican sus resultados financieros y proyecciones. Estas publicaciones obligan a los mercados a reevaluar la valoración, las expectativas de crecimiento y los supuestos de rentabilidad. Como resultado, las fluctuaciones de precios durante la temporada de resultados suelen ser más pronunciadas y decisivas que durante los períodos bursátiles normales.

2. ¿Por qué la volatilidad es mayor durante la temporada de ganancias?

La volatilidad aumenta porque la incertidumbre se resuelve abruptamente cuando se publican los resultados y las previsiones. Gran parte de esta información llega al mercado fuera del horario de negociación habitual, cuando la liquidez es menor. Esto genera brechas de precios y una revalorización más rápida en lugar de un ajuste gradual.

3. ¿Pueden los stop loss proteger las operaciones con ganancias?

El stop loss es ineficaz durante las ganancias porque el precio puede superar el nivel de stop durante la noche. Las operaciones se ejecutan al precio de apertura, no al precio de stop previsto. Esto hace que las pérdidas sean mayores y menos predecibles que durante la negociación intradía.

4. ¿La temporada de resultados es más riesgosa que los períodos comerciales normales?

Sí. La temporada de resultados introduce un riesgo discontinuo, donde los resultados se disparan en lugar de evolucionar gradualmente. Esto hace que el tamaño de la posición sea mucho más importante que la dirección de la operación para controlar las pérdidas.

5. ¿Son las opciones más seguras durante la temporada de ganancias?

Las opciones reducen la exposición al capital, pero introducen un riesgo de volatilidad tras la publicación de resultados. Incluso cuando el precio se mueve en la dirección esperada, las primas de las opciones pueden caer drásticamente. Esto hace que las opciones sean menos predecibles de lo que muchos operadores suponen durante la temporada de resultados.

6. ¿Por qué diferentes empresas tienen diferentes años fiscales?

Las empresas eligen los ejercicios fiscales que mejor se adaptan a sus ciclos económicos, patrones de ingresos y planificación operativa. Los minoristas suelen cerrar su ejercicio fiscal después del pico de ventas navideñas, mientras que las empresas industriales o vinculadas a materias primas alinean sus informes con los ciclos de producción o demanda.

Conclusión

La temporada de resultados no es un caos impredecible. Es un proceso estructurado de revalorización con riesgos identificables. Las brechas no son anomalías. Son la forma en que los mercados absorben nueva información.

Los operadores que abordan la temporada de resultados con expectativas claras, exposición controlada y respeto por la dinámica de los gaps evitan la confusión y reducen las pérdidas. En la temporada de resultados, la gestión disciplinada del riesgo es la ventaja que perdura.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.