تجارة

حول إي بي سي

اريخ النشر: 2026-01-15

موسم إعلان الأرباح هو الفترة الدورية التي تُعلن فيها الشركات المدرجة في البورصة كل ثلاثة أشهر عن نتائجها المالية وتوقعاتها المستقبلية. وقد وفرت هذه الإفصاحات معلومات محدثة حول الإيرادات والربحية والتكاليف والتوقعات، مما أجبر الأسواق على إعادة تقييم افتراضات التقييم في فترة زمنية قصيرة.

نظراً لأن موسم الإعلان عن الأرباح يجمع معلومات جديدة في فترات زمنية قصيرة، يصبح تعديل الأسعار مفاجئاً بدلاً من أن يكون تدريجياً. غالباً ما تُعاد تسعير الأسهم خارج ساعات التداول الرسمية، ويقلّ المعروض من السيولة، ويختلف سلوك المخاطر عما هو عليه خلال الجلسات العادية. يُعدّ فهم كيفية تأثير موسم الإعلان عن الأرباح على التقلبات والفجوات والتعرض للمخاطر أمراً بالغ الأهمية لكل من يشارك في أسواق الأسهم.

يركز موسم إعلان الأرباح حالة عدم اليقين في أحداث منفردة. وبدلاً من اكتشاف الأسعار تدريجياً، تعيد الأسواق تقييم الأسهم من خلال فجوات تعكس معلومات جديدة، وتوجيهات منقحة، وتحولات في المواقف المؤسسية.

أهم المبادئ التي يجب فهمها خلال موسم إعلان الأرباح هي:

تتجاوز فجوات الأرباح المستويات الفنية التي تشكلت قبل الإصدار.

يحل خطر الليلة الماضية محل خطر اليوم الواحد.

لا تحدد أوامر وقف الخسارة الخسائر أثناء فترات انخفاض الأسعار.

يُعد حجم المركز هو عنصر التحكم الأساسي في المخاطر.

سلوك السعر بعد الإعلان عن الأرباح أهم من الأرقام الرئيسية.

إن النظر إلى موسم الأرباح على أنه عملية لإدارة المخاطر بدلاً من كونه تحدياً للتنبؤ أمر ضروري لتحقيق الاتساق.

يتبع موسم إعلان الأرباح هيكلاً ربع سنوي يمكن التنبؤ به. ورغم اختلاف مواعيد الإعلان الفردية، إلا أن النتائج تتجمع في فترات زمنية محددة تُركز التقلبات والترابط بين الأسواق.

عادة ما تكون التقلبات في أعلى مستوياتها خلال الأسبوعين الأولين من موسم الأرباح، عندما تقوم الشركات الكبيرة والشركات الرائدة في القطاع بالإعلان عن نتائجها وإعادة ضبط التوقعات للسوق الأوسع.

| ربع | فترة الإبلاغ الرئيسية | سلوك السوق |

|---|---|---|

| س1 | من منتصف أبريل إلى منتصف مايو | توجيه حساس للمؤشرات الكلية، تشتت واسع |

| س2 | من منتصف يوليو إلى منتصف أغسطس | سيولة أقل، وفجوات متوسطة أكبر |

| الربع الثالث | من منتصف أكتوبر إلى منتصف نوفمبر | إعادة ضبط دوران القطاع وتحديد المواقع |

| الربع الرابع | أواخر يناير إلى منتصف فبراير | أعلى حجم، أقوى ردود الفعل |

ملاحظة: يختلف التقويم الخاص بموسم إعلان الأرباح عن التقويم الاقتصادي، مع أن كلاهما يُستخدم لتوقع التقلبات ومخاطر السوق. فهما يتتبعان أنواعًا مختلفة من الأحداث ويخدمان أغراضًا تحليلية مختلفة.

لا توجد معايير موحدة للسنوات المالية على مستوى العالم. فالحكومات والشركات تصمم جداول إعداد التقارير بما يتوافق مع النشاط الاقتصادي والأنماط الموسمية والكفاءة الإدارية، بدلاً من السنة التقويمية. وتؤثر هذه الاختلافات بشكل مباشر على موعد بدء موسم الأرباح في مختلف المناطق، وتفسر ندرة تزامن دورات الأرباح العالمية.

في العديد من البلدان، تُصمم السنوات المالية لتجنب فترات ذروة العطلات أو لتعكس بشكل أفضل دورات الأعمال الطبيعية. وفي بلدان أخرى، لا تزال العوامل التاريخية والمؤسسية تؤثر على جداول إعداد التقارير حتى اليوم.

| دولة | السنة المالية |

|---|---|

| أستراليا | من 1 يوليو إلى 30 يونيو |

| الصين | من 1 يناير إلى 31 ديسمبر |

| اليابان | من 1 أبريل إلى 31 مارس |

| المملكة المتحدة | من 6 أبريل إلى 5 أبريل |

| الولايات المتحدة | من 1 أكتوبر إلى 30 سبتمبر |

فجوات الأرباح هي قفزات سعرية مفاجئة تحدث عندما يفتتح سهم الشركة عند مستوى مختلف تمامًا عن سعر إغلاقه السابق بعد إعلان الأرباح. وهي سمة مميزة لموسم إعلان الأرباح، وتعكس كيفية إعادة تقييم الأسواق للشركة عند توفر معلومات مالية جديدة دفعة واحدة.

خلال موسم إعلان الأرباح، تُصدر الشركات نتائجها وتوقعاتها المستقبلية خارج ساعات التداول الرسمية. ونظرًا لمحدودية السيولة في جلسات ما بعد الإغلاق وقبل افتتاح السوق، لا تستطيع الأسعار التكيف تدريجيًا. بدلًا من ذلك، يُعاد فتح السوق عند مستوى توازن جديد، مما يُحدث فجوة واضحة على الرسم البياني.

تنتج فجوات الأرباح عن ثلاثة عوامل تعمل معاً:

إعادة ضبط التوقعات: تغييرات في الأرباح والتوقعات بشأن الافتراضات المتعلقة بالنمو والهوامش والتدفق النقدي.

عدم توازن المراكز: يُجبر المتداولون الذين اتخذوا مراكزهم لنتيجة واحدة على إعادة التسعير أو الخروج في نفس الوقت.

فراغ السيولة: مع قلة المشترين والبائعين المتاحين، يقفز السعر بدلاً من التداول عبر المستويات.

هناك ثلاثة هياكل شائعة لفجوة الأرباح:

فجوات الاستمرارية: تؤكد الأرباح الاتجاه الحالي. تزيد المؤسسات من انكشافها، وغالبًا ما يستمر السعر في نفس الاتجاه خلال الجلسات اللاحقة.

فجوات الانعكاس: تتعارض الأرباح مع أي توقعات سائدة. يتم تصفية المراكز المزدحمة، مما يؤدي إلى إعادة تسعير حادة وتقلبات مستمرة.

فجوات التمدد المفرط: ردود الفعل الأولية تتجاوز القيمة العادلة. قد تتراجع الأسعار جزئيًا، لكن ملء الفجوة بالكامل أمر نادر الحدوث. خلال موسم الإعلان عن الأرباح، تمثل الفجوات إعادة ضبط للتقييم، وليست اختلالًا مؤقتًا. توقع أن تتصرف هذه الفجوات كأوجه قصور عادية في الأسعار يخلق ثقة زائفة.

لا تحمي أوامر وقف الخسارة من فجوات الأرباح. إذا افتتح السعر فوق مستوى وقف الخسارة، يتم التنفيذ عند أول سعر متاح، وليس عند مستوى وقف الخسارة المحدد مسبقًا.

على سبيل المثال، إذا أغلق سهم عند 100 دولار وافتتح عند 88 دولاراً بعد إعلان الأرباح، فإن وضع أمر وقف الخسارة عند 95 دولاراً لا يحد من الخسارة إلى 5%. بل تعكس الخسارة الفعلية كامل الفجوة السعرية.

هذا ليس سوء تنفيذ، بل هو سلوك هيكلي للسوق. موسم إعلان الأرباح يحوّل المخاطر إلى حدث عابر، مما يجعل وضع أوامر وقف الخسارة غير ذي جدوى للتحكم في الخسائر.

يُعدّ حجم المركز الطريقة الوحيدة الموثوقة لإدارة مخاطر موسم الأرباح. ويجب أن يستند إلى احتمالية حدوث فجوة سعرية بدلاً من مسافة وقف الخسارة الفنية.

يتضمن إطار عمل تحديد المقاسات المنضبط ما يلي:

متوسط فجوة الأرباح التاريخية للسهم

ظروف التقلب الضمني الحالية

الحد الأقصى للخسارة المقبولة على مستوى المحفظة

مثال:

قيمة المحفظة: 100,000 دولار

الحد الأقصى للخسارة المقبولة لكل صفقة: 1% (1000 دولار)

فجوة الأرباح المتوقعة: 10%

يجب ألا يتجاوز الحد الأقصى لحجم المركز 10000 دولار.

لا تنتج معظم الخسائر المرتبطة بالأرباح عن تحليل خاطئ، بل عن انكشاف كبير جدًا مقارنةً بمخاطر الفجوة.

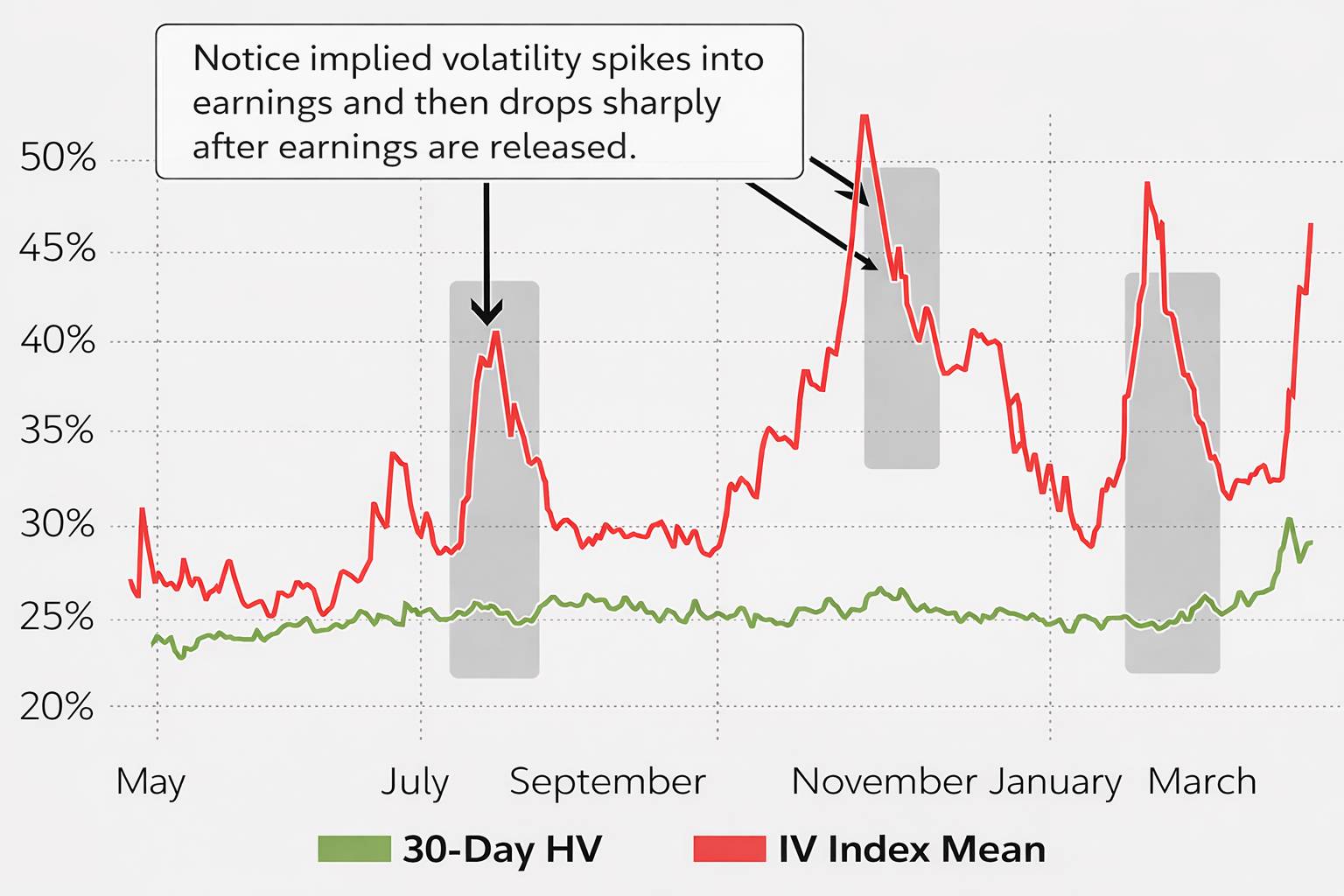

يرتفع التقلب الضمني مع إعلان الأرباح ثم ينهار فور صدورها، وهي عملية تُعرف باسم انهيار التقلب. ويحدث هذا بغض النظر عما إذا كان السعر سيرتفع أم سينخفض.

أهم الآثار المترتبة خلال موسم الإعلان عن الأرباح:

أهم الآثار المترتبة خلال موسم الإعلان عن الأرباح:

يتطلب شراء الخيارات تجاوز التوقعات الضمنية.

قد يخسر المتداولون الذين يتجهون بشكل صحيح في اتجاه السوق أموالهم.

يستفيد بيع الخيارات من انهيار التقلبات ولكنه ينطوي على مخاطر نادرة.

تُسعّر أسواق الخيارات التحركات المتوقعة بكفاءة، لكنها لا تُسعّر النتائج المتطرفة بشكل كامل. ولهذا السبب، يبدو بيع الخيارات خيارًا منطقيًا حتى يُؤدي حدثٌ واحدٌ متعلقٌ بالأرباح إلى خسارة فادحة.

توفر استراتيجيات المخاطر المحددة أو عمليات التداول بتقلبات ما بعد الأرباح تعرضًا أكثر استقرارًا.

غالباً ما يكون رد الفعل الأولي على الأرباح مدفوعاً بالعاطفة، وقلة السيولة، والمراكز قصيرة الأجل. وتظهر الإشارة الحقيقية بعد انحسار التقلبات.

أهم الملاحظات بعد إعلان الأرباح:

تشير النتائج القوية مع المتابعة الضعيفة إلى وجود توزيع.

تشير النتائج الضعيفة مع التعافي السريع إلى أن التوقعات كانت مُسعّرة بالفعل.

غالباً ما يسبق التماسك القوي بعد فجوة سعرية كبيرة استمرار الاتجاه.

مثال:

ارتفع سهم بنسبة 8% بعد إعلان أرباح قوية، ثم استقر سعره لمدة يومين، قبل أن يتراجع عائدًا إلى منتصف الفجوة السعرية. يشير هذا السلوك إلى أن كبار المستثمرين يستغلون السيولة المتاحة بعد إعلان الأرباح لتقليل انكشافهم على السوق. كانت النتائج جيدة، ولكنها كانت متوقعة بالفعل.

تظهر العديد من فرص موسم الأرباح عالية الجودة بعد عدة جلسات من الإصدار، بمجرد أن يصبح تفسير السوق أكثر وضوحًا.

يُجرى موسم إعلان الأرباح على مستوى القطاع. وغالبًا ما تؤدي نتائج الشركات الرائدة في الصناعة إلى إعادة تقييم الشركات المنافسة والموردين في آن واحد.

خلال موسم إعلان الأرباح:

تزداد الارتباطات القطاعية مؤقتًا.

غالباً ما تتحرك صناديق المؤشرات المتداولة القطاعية قبل الأسهم الفردية.

توفر القوة النسبية معلومات أكثر من تحركات الأسعار المنفردة.

تساعد مراقبة سلوك القطاع على تجنب التحليل الضيق وتحسين الوعي بالمخاطر خلال مراحل إعادة التسعير الواسعة.

تشمل الأخطاء المتكررة ما يلي:

التعامل مع أيام الأرباح كجلسات عادية

تضخيم الوظائف بناءً على الإدانة

بافتراض أن الفجوات ستعود إلى نقطة البداية

تجاهل ديناميكيات التقلب الضمني

الخلط بين النجاح قصير المدى والميزة القابلة للتكرار

موسم إعلان الأرباح يكافئ الانضباط باستمرار على التنبؤ

موسم إعلان الأرباح هو الفترة الفصلية التي تُصدر فيها الشركات المدرجة في البورصة نتائجها المالية وتوقعاتها المستقبلية. وتُجبر هذه الإفصاحات الأسواق على إعادة تقييم القيمة السوقية، وتوقعات النمو، وافتراضات الربحية. ونتيجةً لذلك، غالبًا ما تكون تحركات الأسعار خلال موسم إعلان الأرباح أكثر حدةً وحسمًا من تحركاتها خلال فترات التداول العادية.

تزداد التقلبات لأن حالة عدم اليقين تُزال فجأة عند الإعلان عن الأرباح والتوقعات. يدخل جزء كبير من هذه المعلومات إلى السوق خارج ساعات التداول الرسمية، عندما تكون السيولة أقل. وهذا يؤدي إلى فجوات سعرية وإعادة تسعير أسرع بدلاً من التعديل التدريجي.

لا تُجدي أوامر وقف الخسارة نفعاً خلال فترة إعلان الأرباح، لأن السعر قد يقفز بشكل كبير ويتجاوز مستوى وقف الخسارة خلال الليل. تُنفذ الصفقات عند سعر الافتتاح، وليس عند سعر وقف الخسارة المُحدد. وهذا يجعل الخسائر أكبر وأقل قابلية للتنبؤ مقارنةً بالتداول اليومي.

نعم. موسم إعلان الأرباح يُدخل مخاطر غير مستقرة، حيث تقفز النتائج بدلاً من أن تتطور تدريجياً. وهذا يجعل حجم المركز أهم بكثير من اتجاه التداول في الحد من الخسائر.

تُقلل الخيارات من انكشاف رأس المال، لكنها تُزيد من مخاطر تقلبات السوق بعد إعلان الأرباح. حتى عندما يتحرك السعر في الاتجاه المتوقع، قد تنخفض علاوات الخيارات بشكل حاد. وهذا يجعل الخيارات أقل قابلية للتنبؤ مما يفترضه العديد من المتداولين خلال موسم إعلان الأرباح.

تختار الشركات السنوات المالية التي تتناسب على أفضل وجه مع دورات أعمالها وأنماط إيراداتها وتخطيطها التشغيلي. غالباً ما ينهي تجار التجزئة سنتهم المالية بعد ذروة مبيعات موسم الأعياد، بينما تُنسق الشركات الصناعية أو المرتبطة بالسلع الأساسية تقاريرها مع دورات الإنتاج أو الطلب.

موسم إعلان الأرباح ليس فوضى عشوائية، بل هو عملية إعادة تسعير منظمة ذات مخاطر محددة. الفجوات ليست حالات شاذة، بل هي الطريقة التي تستوعب بها الأسواق المعلومات الجديدة.

يتجنب المتداولون الذين يتعاملون مع موسم إعلان الأرباح بتوقعات واضحة، وتحكم دقيق في المخاطر، واحترام لديناميكيات فجوات الأسعار، الارتباك ويقللون من الخسائر. في موسم إعلان الأرباح، تُعدّ إدارة المخاطر المنضبطة هي العامل الحاسم الذي يدوم.

تنويه: هذه المعلومات مُخصصة لأغراض إعلامية عامة فقط، ولا تُعتبر (ولا ينبغي اعتبارها) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُشكل أي رأي وارد في هذه المعلومات توصية من شركة EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُحددة مناسبة لأي شخص بعينه.