取引

EBCについて

公開日: 2026-01-14

エネルギー株は、過去の低原油価格サイクルとは構造的に異なる状況で2026年を迎えようとしています。世界の原油市場は依然として供給が潤沢で、ベンチマーク価格は低迷する可能性が高いです。しかし、この低迷の下で、セクター全体のバランスシートは強固になり、資本規律は徹底され、キャッシュフロー創出は原油価格との連動性が低下しています。

この変化は、エネルギー株への投資家のアプローチを「価格予測」から「構造的優位性の発掘」へと再定義しています。もはや投資機会は、原油価格の方向性に左右されるものではなく、効率性、下流部門との統合、規律ある資本収益、そして原油価格がなかなか上昇しない状況下でも構造的なコスト優位性によって価値を増大させることができる企業の保有こそが重要になります。

原油価格が低迷する中で優れたパフォーマンスを発揮するエネルギー株には、以下の共通した特徴があります。

まず、これらの企業は世界的なコスト曲線の下限で事業を展開しており、石油価格が長期平均以下に抑えられた場合でもフリーキャッシュフローを生み出すことができます。

第二に、生産量の増加よりも配当金の支払いや自社株買いによる株主還元を優先しています。第三に、精製、化学、天然ガス、インフラといった事業の多角化によって、上流マージンへの依存度を低減しています。

つまり、2026年に最も魅力的なエネルギー株は、投機的な生産者ではなく、統合メジャー、規律あるシェールオペレーター、強靭なミッドストリーム(中流)企業です。これらの企業は、ボラティリティではなく「安定性」そのものを収益源とする構造を構築しています。

歴史的に、低原油価格はエネルギーセクター全体の利益率を圧迫してきました。この関係は著しく弱まっています。米国のシェール鉱床全体の損益分岐点コストは急落し、製油所の利益率は構造的な生産能力不足によって支えられています。また、規律ある設備投資によって、 かつての「増産一辺倒」から、株主還元を優先する経営へと業界の姿勢が転換です。

さらに重要なのは、エネルギー企業がもはや生産量の増加を追い求めていないことです。生産量横ばいと積極的な資本還元の組み合わせにより、エネルギー株は安定的なキャッシュフローを生む「利回り資産」としての性格を強めています。

| 会社 | 価格帯 | 配当利回り | 配当利回り | 5年間の成長プロファイル |

|---|---|---|---|---|

| エクソンモービル | 125~130ドル | 約3.5% | 約3.5%~4% | 自社株買いと下流部門の強さにより、3桁の力強いトータルリターンを達成 |

| シェブロン | 160~165ドル | 約4% | 約4%~4.5% | 低いボラティリティで2桁から3桁の堅実なリターン |

| シェル | 70~75ドル | 約4% | 約4%~4.5% | LNGと精製マージンが5年間で約2倍に増加 |

| トータルエネルギー | 60~65ユーロ | 約4.5% | 約4.5%~5% | 多様化された収益による安定した年率2桁の収益 |

| コノコフィリップス | 115~125ドル | 約3% | 約3%~3.5% | 資本規律による強力なトータルリターン |

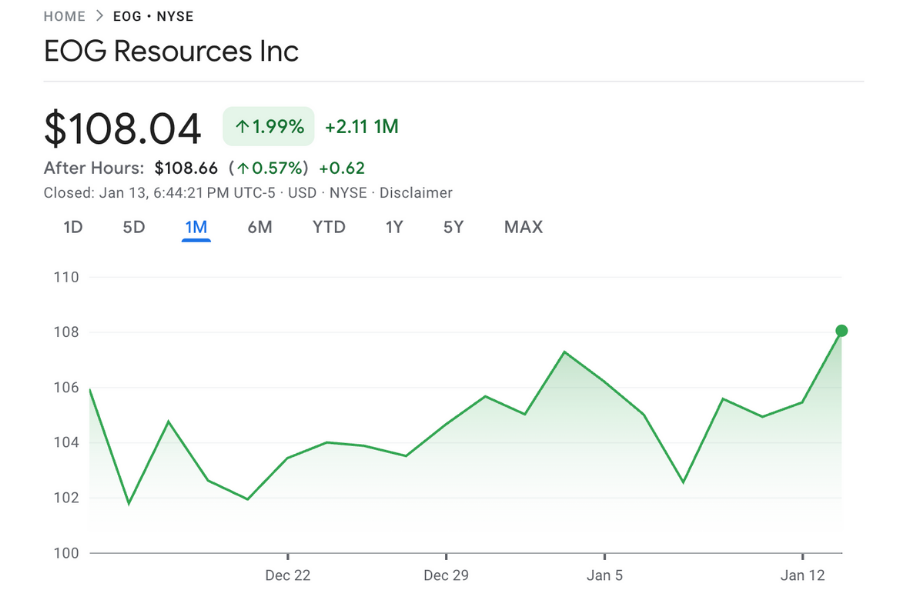

| EOGリソース | 105~110ドル | 約2.5%~3% | 約3% | コストリーダーシップとFCF収益による3桁の利益 |

| デボン・エナジー | 45~50ドル | 約4%~6%(変動) | 約4%~5%(基本+変動) | リターンは主に価格ではなく配当によって決まる |

| ダイヤモンドバック・エナジー | 150~160ドル | 約3% | 約3%~3.5% | 業務効率化による複数年にわたる大きな利益 |

| エンタープライズ製品パートナー | 32~33ドル | 約7% | 約7%~7.5% | 価格上昇が限定的だが、安定した収益主導のリターン |

| キンダーモーガン | 17~19ドル | 約6% | 約6% | 配当とガス需要の増加により、中程度の収益が得られた |

エクソンモービルは、低原油価格環境下でも最も回復力のあるエネルギー株の一つです。上流、精製、化学、LNG事業にわたる事業規模は、原油価格が下落した際にも利益率の安定性をもたらし、世界的な損益分岐点の低水準は、継続的なフリーキャッシュフロー創出を支えています。

エクソンモービルの株価は現在125~130ドルで取引されており、配当利回りは約3.5%です。また、規律ある資本配分、下流部門の強さ、積極的な自社株買いにより、過去5年間で200%を大きく超えるトータルリターンを達成しており、2026年まで着実な複利成長が見込まれています。

シェブロンは、上流部門における規律ある事業運営と、エネルギー業界屈指の強固なバランスシートを両立させています。設備投資は引き続き保守的であり、配当と自社株買いによる株主還元を優先することで、原油価格が横ばいの環境下でも下振れリスクを抑制しています。

シェブロンの株価は160~165ドル付近で取引されており、配当利回りは約4%で、過去5年間で約100~120%のトータルリターンを生み出しており、2026年まで安定した低ボラティリティのパフォーマンスが期待できます。

シェルは、LNG取引事業、精製事業、化学事業での優位性により、原油価格の低下に対して構造的に有利な立場にあり、原油価格の上昇に頼るのではなく、変動を収益化することができます。

シェルの株価は70~75ドル近辺で取引されており、配当利回りは約4%です。過去5年間で株価はほぼ2倍になっており、その収益は主に下流事業とLNGの強さによって牽引されています。

トータルエナジーズは、LNG、発電、上流事業にわたる多様な収益基盤の恩恵を受けており、強力なキャッシュ創出を維持しながら石油価格への依存を軽減しています。

トータルエナジーズの株価は 60 ~ 65 ユーロで取引されており、配当利回りは約 4.5% です。また、過去 5 年間は資本規律と株主重視の戦略に支えられ、堅実な 2 桁の年率利益を達成しています。

コノコフィリップスは、世界的に分散した資産と低い再投資強度により独立系生産者の中で際立っており、シェール中心の同業他社よりも収益の安定性が高いです。

コノコフィリップスの株価は115~125ドル付近で取引されており、配当利回りは約3%です。また、過去5年間、原油価格のレバレッジではなく、主に自社株買いと規律ある資本還元によって、高いトータルリターンを生み出してきました。

EOGリソーシズは、業界をリードする油井経済性と高品質の掘削在庫を通じて差別化を図り続け、ほとんどのシェール競合他社に圧力をかけるような原油価格でも収益性を確保しています。

EOGリソーシズの株価は105~110ドル程度で推移し、配当利回りは約2.5~3%です。過去5年間で3桁の力強い利益を上げており、将来のリターンは株主配当によってますます左右されるでしょう。

デボン エナジーは、フリー キャッシュ フローと商品価格に基づいて配当を調整する変動配当モデルを使用して、キャッシュ リターンに重点を置いたシェール生産者として事業を展開しています。

デボンの株価は45~50ドル付近で取引されており、配当利回りは原油価格に応じて通常4%~6%の範囲で推移し、過去5年間は持続的な株価上昇ではなく、主に収入によって収益を生み出してきました。

ダイアモンドバック・エナジーは、低コストと規律ある再投資およびバランスシートの改善を組み合わせることで、パーミアン盆地で最も効率的な事業者の 1 つであり続けています。

ダイアモンドバックの株価は150~160ドルで、配当利回りは約3%で、過去5年間は積極的な成長ではなく業務効率に支えられ、3桁の堅調な利益を上げています。

Enterprise Products Partners は、石油価格の変動にほとんど左右されないキャッシュフローで、有料のパイプライン、貯蔵、輸出インフラを運営しています。

エンタープライズ プロダクツ パートナーズは 32 ~ 33 ドル付近で取引されており、約 7% の高い配当利回りを提供し、過去 5 年間にわたり、価格上昇ではなく主に収益によって安定した総収益を実現してきました。

キンダー・モーガンは、LNG輸出と発電に関連した天然ガス需要の長期的成長の恩恵を受けており、原油価格の影響を比較的受けにくいです。

キンダー・モーガンの株価は17~19ドルで、配当利回りは約6%です。過去5年間、配当による総収益は中程度で、2026年にはインカム重視のエネルギー株としての役割を強化しています。

回復力のあるエネルギー株でさえ、構造的なリスクに直面しています。規制圧力、予期せぬ需要の減速、地政学的な供給シフトは、利益率を圧迫する可能性があります。しかし、上記で取り上げた企業は、規模、多様化、そして財務基盤の強さによって、これらのリスクを吸収できる態勢にあります。

投資家は、精製スプレッド、LNG契約価格、資本配分の動向にも注意を払う必要があります。原油価格が一定の範囲内にとどまる場合、これらがパフォーマンスをますます左右するからであります。

2026年の原油価格は、世界的な供給の伸びが引き続き需要を上回っているため、一定の範囲で推移し、構造的な圧力にさらされると予想されます。

現在の予測では次のことが示唆されています:

予測では、継続的な在庫の積み上がりと消費を上回る供給の増加により、ブレント原油は2026年に1バレルあたり平均約55ドル、WTI原油は1バレルあたり約51ドルになると予想されています。

一部のアナリストや銀行の予測では、ブレント原油価格は年間で1バレルあたり50~60ドルの範囲に入るとしていますが、供給過剰が深刻化したり需要が低迷したりすれば、2026年半ばまでに50ドルに向けて下落するリスクがあると示唆するモデルもあります。

エコノミストやアナリストの世論調査でも同様の予想が出ており、ブレント原油と米国原油の平均予想は50ドル台前半から半ばに集中しており、市場の供給過剰に対する懸念が続いていることを反映しています。

エネルギー株にとって、この見通しは重要な変化を示唆しています。2026年のリターンは原油価格の上昇によって左右される可能性は低いでしょう。むしろ、パフォーマンスはフリーキャッシュフローの回復力、配当の持続可能性、そして規律ある資本配分に左右されるでしょう。損益分岐点コストが低く、事業が多様化しており、手数料ベースまたは下流の収益源を持つ企業は、長期にわたる低価格環境においてパフォーマンスを発揮する上で最適な立場にあります。

1. 2026年に原油価格が低い水準に留まった場合、エネルギー株は依然として魅力的でしょうか?

はい。構造的に損益分岐点コストが低く、収益源が多様化しており、厳格な資本還元の枠組みを持つエネルギー株は、価格が横ばいの状況下でもプラスのフリーキャッシュフローを維持できます。このような環境下では、株式のパフォーマンスは原油価格のベータよりも、バランスシートの効率性、配当の持続可能性、そして1株当たりキャッシュフローの増加によって左右されます。

2. 原油価格の低下サイクルで最もパフォーマンスが良いエネルギー株はどれですか?

統合メジャー企業とミッドストリーム事業者は、長期にわたる低価格期間においてアウトパフォームする傾向があります。精製、化学、LNG、そして手数料ベースのインフラ事業からの収益は、上流部門のマージン圧縮を相殺するため、これらの事業は、純粋生産者が収益の変動に直面する中でも、株主還元を維持しながら収益を安定させることができます。

3. 原油価格が低いとき、エネルギー株からの配当は安全ですか?

優良エネルギー企業の場合、基本配当は通常、保守的な配当性向とストレステスト済みのキャッシュフロー前提によって支えられています。変動配当と自社株買いはコモディティ価格の変動に応じて変動する可能性がありますが、規律ある事業者のコア配当は、一般的に強固なバランスシートと低い再投資比率によって守られています。

4. 原油価格が低迷しているとき、投資家はシェール生産者を避けるべきでしょうか?

シェールオイルへのエクスポージャーは、完全に回避するのではなく、選択的に投資すべきです。優良な鉱区面積、低い減価率、そして保守的な原油価格でも収益を生み出せる掘削在庫を持つ事業者は、フリーキャッシュフローの黒字を維持できます。一方、レバレッジ依存型の成長モデルを採用する高コスト生産者は、低価格環境下では構造的なパフォーマンスの低下に直面することになります。

5. 原油価格の低下はエネルギー株の長期的な上昇余地を減らしますか?

必ずしもそうではありません。価格低下は、資本規律を強化し、価値破壊的な成長を抑制し、自社株買いを加速させる傾向があります。長期的には、供給の伸びが抑制され、再投資の必要性が低下することで、原油価格が持続的に回復しなくても、1株当たり利益の拡大を支える可能性があります。

結論

2026年のエネルギー株投資は、もはや原油価格の方向性を当てるゲームではありません。セクターは、効率性、規律、分散化が成功を決める「キャッシュフロー主導の資産クラス」へと成熟しました。原油価格の低迷が長期化する環境下では、その制約を「強み」に変える構造を持つ企業、すなわちコスト競争力が極めて高く、事業が多角化され、株主へのキャッシュフロー還元を最優先するエネルギー株こそが、真の投資機会となります。

投機的な上昇ではなく、不確実性の中でも繁栄できる「構造的優位性」を特定することが、2026年の鍵です。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。