取引

EBCについて

公開日: 2025-08-19

XAUで表される金は、何世紀にもわたって金融システムの礎となってきました。米ドル(USD)に対して、XAU/USD取引は世界市場で最も広く取引される通貨ペアの一つとなります。金は単なるコモディティではなく、通貨資産、インフレヘッジ、そして不確実な時代における価値の保存手段としても機能するため、トレーダー、投資家、そして政策立案者もその価格を注視しています。

XAU/USD取引の過去データを理解することで、経済サイクル、危機、金融政策の変更といった主要な世界的イベントに対する金の反応を解釈することができます。長期投資家にとって、こうした歴史的視点はパターンを認識し、潜在的なリスクと機会を予測するために不可欠です。

金価格史における画期的な出来事

1980年の急騰: 1980年1月21日、ロンドン金先物価格は1オンスあたり850ドルに達しました。これは当時の最高値であり、インフレ、石油ショック、そして地政学的緊張の高まりと関連していました。実質ベースでは、この高値はその後何年もの間、高値を維持しました。

1999 年の安値:中央銀行の売却と生産者のヘッジに対する懸念の中、金は 1999 年 6 月に 252 ドル/オンス付近で底値を記録しました。

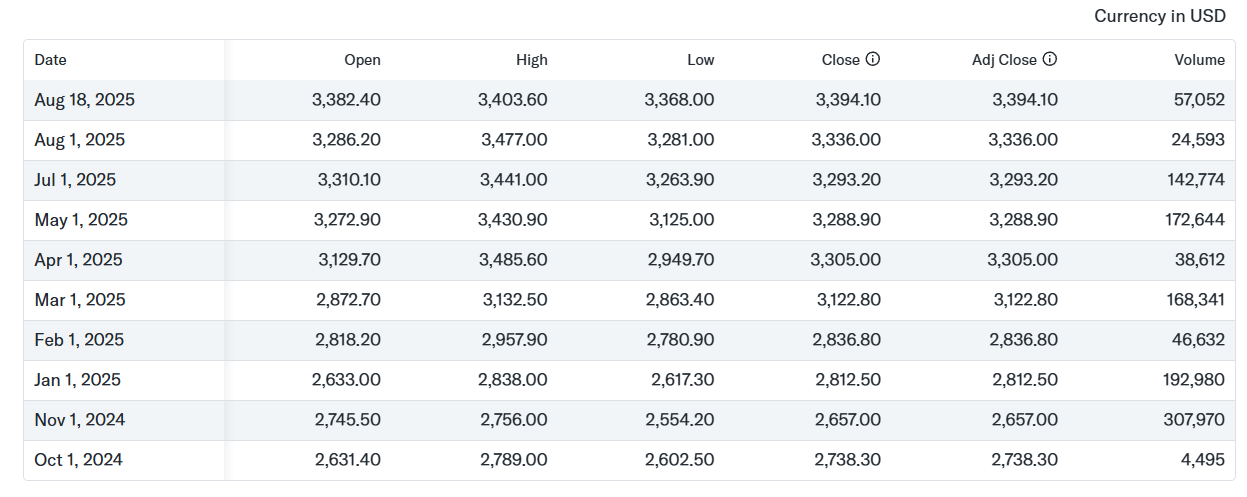

2008 年の節目: 2008 年 3 月、世界金融危機の最中に金が初めて 1 オンスあたり 1000 ドルを突破しました。

2011 年の記録:ユーロ圏の債務危機と米国の格下げが起きた 2011 年 9 月初旬、スポット金は 1 オンスあたり約 1920 ドルで当時の史上最高値を記録しました。

2020年のブレイクアウト:パンデミック中に実質利回りが急落したため、金は1オンスあたり2000ドルを超えました。

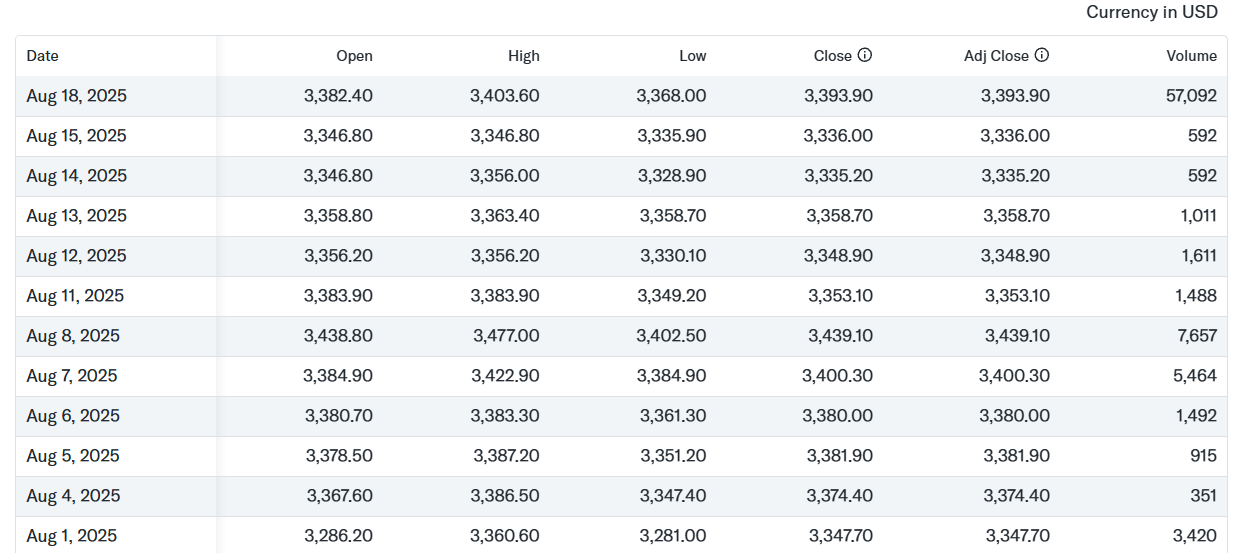

2025年、金価格が3000ドルを超えて急騰: 2025年3月18日、金価格は1オンスあたり3000ドルを超えて新たな記録を樹立し、主要メディアは日中および取引終了までこの動きを報道しました。

これらのウェイポイントは、研究者によって広く使用されている長期チャートと参照シリーズと一致しています。

過去のXAU/USD取引データのテーマとパターン

数十年にわたるデータを見ると、いくつかの一貫したテーマが浮かび上がってきます。

インフレヘッジ:金の価格は、インフレ率が高い時期や法定通貨の購買力が低下した場合に上昇する傾向があります。

安全資産としての需要:戦争、パンデミック、金融崩壊などの世界的な危機は、投資家が保護を求めるため、定期的に金価格の上昇を引き起こします。

ドルとの逆相関:金は米ドルで価格が決まるため、ドルが強いと金の価格が下がることが多く、ドルが弱いと金の価格が上がるのが一般的です。

金融政策の影響:金利が上昇すると利回り資産に対する金の魅力が低下するため、連邦準備制度理事会が設定する金利サイクルが決定的な役割を果たします。

こうした繰り返される行動は、XAU/USD取引が依然として世界的なポートフォリオ戦略の中心であり続ける理由を浮き彫りにしています。

歴史に刻まれたマクロ経済の影響

過去のXAU/USD取引の変動はマクロ要因と密接に関係しています。

インフレと実質利回り:実質利回りが低い場合、通常は金価格を支える一方、実質利回りが高く上昇傾向にある場合、金価格を圧迫する可能性があります。

米ドル:米ドル安は金高と相関することが多く、この関係は主要な出来事を通じて確認できます。

中央銀行の需要: 2022年以降、新興市場の準備金管理者は継続的に購入しており、このテーマは2024~2025年の上昇局面でも繰り返し言及されています。

これらの力と、断続的な地政学的ストレスにより、重要な瞬間に金が株式から切り離される理由が説明され、この特性は 2008 年、2011 年、2020 年、2025 年頃に顕著に表れました。

XAU/USD取引の過去データを戦略と研究に活用する

実務家がデータをどのように活用するか:

クリーンな OHLC シリーズで取引ルール (例: トレンド フォロー、平均回帰) をバックテストします。ウォークフォワード テストとサンプル外テストを使用して、過剰適合を回避します。

マクロ オーバーレイ:実際のレート プロキシ、USD インデックス、ボラティリティ フィルターを組み込んで、エントリー/エグジットの条件を設定します。

ポートフォリオ構築:金は分散投資やヘッジ手段としてよく利用されます。主流のガイドラインでは、分散投資ポートフォリオにおける金の配分比率は5~10%とされていますが、投資目的やリスク許容度に応じて常に調整する必要があります。

シナリオ分析:ショックに対するストレステスト (政策の予想外の変化、流動性の逼迫)。

データの衛生管理:タイムゾーン、休日カレンダー、および修正とスポットの慣例を調整し、残存またはベンダーの修正を文書化します。

データの正確性に関する注意事項

1980 年、2008 年、2011 年、2020 年、そして 2025 年 3 月の 3000 ドルを超えるマイルストーンは、長年にわたる参照と評判の高いアウトレットによって確認されています。

季節性の観察は、ワールド ゴールド カウンシルの調査 (2023 年 12 月) および査読済みの分解研究に基づいています。どちらも確実性よりも傾向を強調しています。

データの可用性と形式に関する主張は、元のソースから直接提供される情報に依存します。

長期的なインフレ調整後の傾向やダウンロード可能なアーカイブなどのコンテキスト洞察は、信頼できる出版物に基づいています。

マクロ要因(米ドルの変動、実質利回り、中央銀行の購入など)は、外貨準備管理者の活動に関する検証済みの報告によって裏付けられています。

注意:XAU/USD取引はスポットレートです。LBMAフィキシングレートや先物(GC)と比較する場合、若干の差異が生じる可能性があります。分析に使用したベンチマークを必ず明記してください。

結論:XAU/USD取引の過去データを分析することがなぜ有益なのか

XAU/USD取引の過去データを研究することは、単なる数字の計算ではなく、より賢明な意思決定のためのロードマップです。

トレンドが到来する前にそれを見抜く:長期的な強気相場と弱気相場のサイクルから、将来の価格変動を示唆するパターンが明らかになります。

技術的な洞察を解き放つ:過去の高値、安値、混雑ゾーンは、多くの場合、サポートまたはレジスタンスの重要なレベルになります。

リスク管理を強化する:さまざまな市場状況における金の反応を理解することは、ポートフォリオの保護とヘッジに役立ちます。

戦略を改善する:過去のデータに対して取引計画をバックテストすると、市場サイクル全体での取引計画のパフォーマンスを確認できます。

これらの歴史的洞察をリアルタイムの動向と組み合わせることで、トレーダーと投資家はXAU/USD取引市場でより明確で自信に満ちた優位性を獲得できます。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。