ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2026-01-16

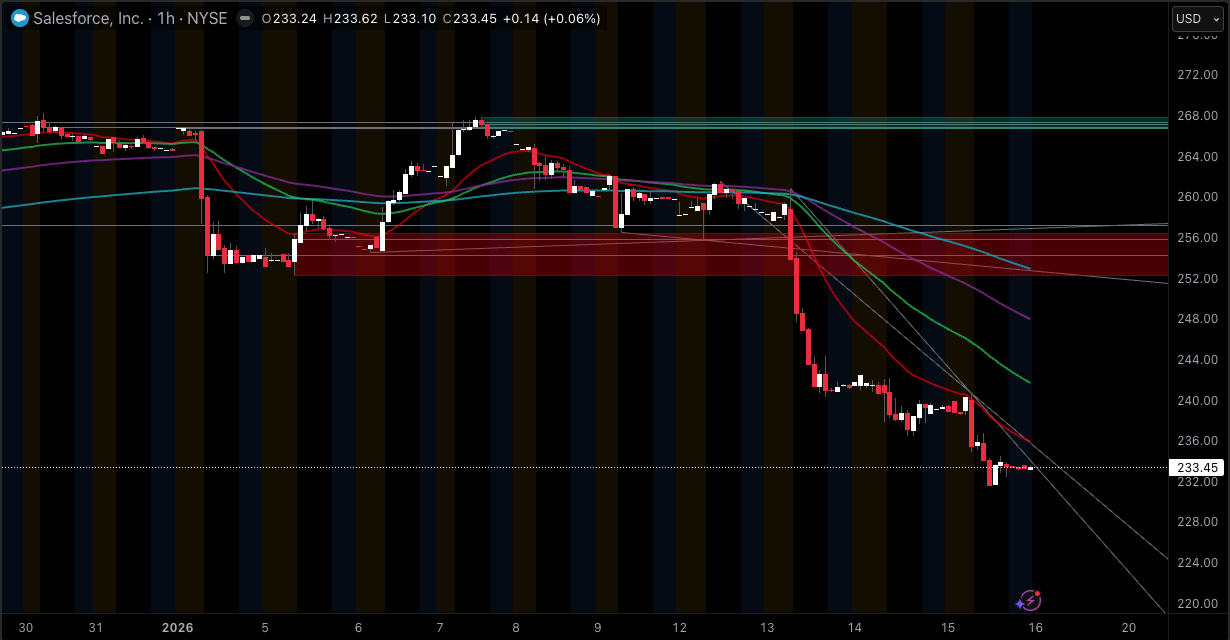

निवेशकों द्वारा एंटरप्राइज सॉफ्टवेयर के अर्थशास्त्र पर एआई के प्रभाव का पुनर्मूल्यांकन करने के कारण सेल्सफोर्स के शेयर एक साल के निचले स्तर की ओर फिसल गए हैं। हाल ही में शेयर लगभग $233.53 पर कारोबार कर रहा था, जो इंट्राडे में $231.70 के निचले स्तर को छूने के बाद हुआ। इस गिरावट ने सीआरएम को हाल के उच्चतम स्तर से काफी नीचे ला दिया है।

शेयर की कीमत में उतार-चढ़ाव महत्वपूर्ण है क्योंकि यह तब हो रहा है जब सेल्सफोर्स अच्छा मुनाफा और नकदी प्रवाह अर्जित कर रही है, और यहां तक कि उसने अपनी नवीनतम तिमाही में पूरे वर्ष के राजस्व अनुमान को भी बढ़ाया है। परिचालन प्रदर्शन और शेयर की कीमत के बीच का यह अंतर ही इस बिकवाली के वास्तविक कारण का संकेत है।

यह एक कथा-आधारित गिरावट है, न कि वित्तीय स्थिति में आई घबराहट। बाजार एक ऐसे भविष्य की आशंका जता रहा है जहां एआई, सीट-आधारित सॉफ्टवेयर की कीमतों को नए एआई उपभोग राजस्व में वृद्धि की तुलना में कहीं अधिक तेजी से कम कर देगा। यह अनिश्चितता परिपक्व, बड़े-कैप सॉफ्टवेयर कंपनियों को सबसे ज्यादा प्रभावित कर रही है।

बुनियादी कारक स्थिर हैं, लेकिन विकास का स्वरूप बदल रहा है। वित्त वर्ष 2026 की तीसरी तिमाही में राजस्व 10.259 बिलियन डॉलर था और सीआरपीओ 29.4 बिलियन डॉलर (पिछले वर्ष की तुलना में 11% अधिक) था, जो मजबूत बैकलॉग और पाइपलाइन का संकेत देता है।

एआई की रफ्तार वास्तविक है, लेकिन आधार के मुकाबले अभी भी कम है। एजेंटफोर्स और डेटा 360 का वार्षिक राजस्व लगभग 1.4 बिलियन डॉलर (+114% वार्षिक वृद्धि) तक पहुंच गया है, जो एक मजबूत वृद्धि है, लेकिन बड़े पैमाने पर इसकी टिकाऊपन साबित होना अभी बाकी है।

इनफॉर्मेटिका के साथ हुआ सौदा रणनीतिक रूप से तर्कसंगत है, लेकिन इससे एकीकरण और "स्टोरी रिस्क" बढ़ जाता है। सेल्सफोर्स ने इनफॉर्मेटिका को लगभग 8 अरब डॉलर (25 डॉलर प्रति शेयर के हिसाब से) में खरीदने पर सहमति जताई है, और अब गाइडेंस में इसका योगदान भी शामिल है, जिससे रिपोर्ट किए गए विकास के दृष्टिकोण में बदलाव आता है।

तकनीकी संकेतक गिरावट के संकेत दे रहे हैं। आरएसआई लगभग 26.7 है, और कई मूविंग एवरेज "बेचने" का संकेत दे रहे हैं, जो दर्शाता है कि स्टॉक ओवरसोल्ड है लेकिन अभी भी गिरावट के रुझान में है।

दो दशकों से, सीआरएम मुद्रीकरण में प्रति सीट लाइसेंस और ऐड-ऑन का वर्चस्व रहा है। एआई एजेंट दो विपरीत तरीकों से इस मॉडल को चुनौती देते हैं:

लाइसेंस संपीड़न का जोखिम: यदि एआई कार्यप्रवाहों को स्वचालित कर देता है, तो कम मानव उपयोगकर्ताओं को पूर्ण-सुविधा वाले सीटों की आवश्यकता हो सकती है, विशेष रूप से सेवा और बिक्री संचालन में। इससे सीटों की वृद्धि सीमित हो जाती है और विस्तार चक्रों पर दबाव पड़ता है।

खपत में वृद्धि: यदि एआई एजेंट उत्पादन के लिए महत्वपूर्ण हो जाते हैं, तो खर्च सीटों से हटकर उपयोग, डेटा, ऑर्केस्ट्रेशन और विश्वसनीय एकीकरण पर केंद्रित हो सकता है। इससे राजस्व में वृद्धि हो सकती है, लेकिन यह तभी संभव है जब मूल्य निर्धारण प्रभावी हो और परिणाम मापने योग्य हों।

यह बिकवाली बाजार द्वारा दूसरे मार्ग के प्रमाण की मांग का संकेत है। जब निवेशकों का विश्वास "एआई सॉफ्टवेयर की खपत बढ़ाता है" के बजाय "एआई सॉफ्टवेयर का विकल्प है" की ओर झुकता है, तो आय स्थिर रहने पर भी मल्टीपल में गिरावट आती है। हाल के सत्रों में इस तरह के सेंटिमेंट रीसेट के अनुरूप एक ही दिन में तेज गिरावट देखी गई है।

सेल्सफोर्स का नवीनतम तिमाही परिचालन की दृष्टि से मजबूत रहा: $10.259 बिलियन का राजस्व (+9% वार्षिक), सदस्यता और समर्थन राजस्व $9.7 बिलियन, और GAAP परिचालन मार्जिन लगभग 21.3% और गैर-GAAP परिचालन मार्जिन लगभग 35.5% रहा।

इसने मजबूत नकदी उत्पादन भी किया, तिमाही के लिए मुक्त नकदी प्रवाह 2.177 बिलियन डॉलर रहा।

लेकिन शेयर का कारोबार इस बात पर नहीं हो रहा है कि सेल्सफोर्स एक उच्च गुणवत्ता वाला व्यवसाय है या नहीं। बल्कि इस बात पर हो रहा है कि क्या सेल्सफोर्स एआई के खरीदारी का मुख्य चालक बनने के साथ-साथ "कुशल एकल-अंकीय वृद्धि" से "टिकाऊ दोहरे-अंकीय वृद्धि" की ओर वापस बढ़ सकता है।

इनफॉर्मेटिका का अधिग्रहण एजेंटिक वर्कफ़्लो, डेटा गवर्नेंस, एकीकरण और मेटाडेटा-आधारित स्वचालन के लिए आवश्यक डेटा आधार को मजबूत करने के लिए किया गया है। रणनीतिक रूप से, यह एआई सीआरएम सिद्धांत के अनुरूप है।

वित्तीय दृष्टि से, यह रिपोर्ट की गई वृद्धि और निवेशकों की अपेक्षाओं को बदल देता है:

वित्त वर्ष 2026 के लिए पूर्ण वर्ष के राजस्व अनुमान को बढ़ाकर 41.45 बिलियन डॉलर से 41.55 बिलियन डॉलर कर दिया गया है, जिसमें इंफॉर्मेटिका से लगभग 80 बीपीएस का योगदान होने का संकेत दिया गया है।

वित्त वर्ष 2026 की चौथी तिमाही के लिए राजस्व अनुमान 11.13 बिलियन डॉलर से 11.23 बिलियन डॉलर के बीच है, जिसमें इंफॉर्मेटिका का योगदान लगभग 3 अंक है।

यह सौदा नवंबर 2025 के मध्य में पूरा हुआ, जिससे एकीकरण का जोखिम मौजूदा परिचालन परिदृश्य में आगे बढ़ गया।

जब कोई मेगा-कैप स्टॉक पहले से ही कई दबावों में होता है, तो किसी भी "एकीकरण और तालमेल" की कहानी से बाजार में स्वच्छ निष्पादन की मांग बढ़ने की प्रवृत्ति होती है।

बाजार में एआई स्टैक के जिन हिस्सों को अधिक प्रत्यक्ष लाभार्थी माना जाता है, उनकी ओर रुझान बढ़ने पर मजबूत ऑपरेटरों के शेयर भी बिक सकते हैं। ऐसे में, एंटरप्राइज सॉफ्टवेयर को तब तक "एआई से प्रभावित" माना जाता है जब तक कि अन्यथा साबित न हो जाए, खासकर तब जब स्टॉक प्रमुख मूविंग एवरेज से नीचे हो और मोमेंटम स्क्रीन नकारात्मक हो जाए।

इसका अनूठा पहलू यह है कि बाजार एआई सीआरएम के लिए "विश्वास कर" लगा रहा है।

सबसे अधिक नजरअंदाज किया जाने वाला कारक एआई की क्षमता नहीं है; बल्कि यह विश्वास का अर्थशास्त्र है।

उद्यम खरीदार स्वायत्त एजेंटों को व्यापक रूप से तब तक तैनात नहीं करेंगे जब तक वे तीन सवालों का स्पष्ट जवाब नहीं दे देते:

क्या एजेंट सही, अधिकृत डेटा पर आधारित है?

क्या कार्यप्रवाह का प्रारंभ से अंत तक ऑडिट किया जा सकता है?

क्या परिणामों को निवेश पर लाभ (आरओआई) और शासन नीतियों से जोड़ा जा सकता है?

सेल्सफोर्स एजेंटफोर्स और डेटा 360 के साथ-साथ इंफॉर्मेटिका के माध्यम से डेटा लेयर को मजबूत करके इस दिशा में काम कर रहा है। बाजार में संदेह का कारण समय को लेकर है: "ट्रस्ट स्टैक" को मानकीकृत करने में डेमो में दिखाए गए समय से अधिक समय लगता है, जिससे इसके उपयोग में देरी होती है। निवेशक इसी देरी को नजरअंदाज कर रहे हैं।

खास बात यह है कि लंबित ठेकों के आंकड़ों में कोई गिरावट नहीं दिख रही है। cRPO 29.4 बिलियन डॉलर था, जो पिछले वर्ष की तुलना में 11% अधिक है। यह इस बात का संकेत है कि ग्राहक अभी भी बहु-अवधि अनुबंधों के लिए प्रतिबद्ध हैं, भले ही वे अपने विस्तार की गति का पुनर्मूल्यांकन कर रहे हों।

| मीट्रिक | नवीनतम डेटा बिंदु | यह क्यों मायने रखती है |

|---|---|---|

| शेयर की कीमत (हालिया) | लगभग $233.53 | यह तकनीकी संदर्भ और भावना को निर्धारित करता है। |

| 52 सप्ताह की सीमा | $221.96 से $367.09 | इससे पता चलता है कि CRM उच्चतम स्तर की तुलना में चक्र के निम्नतम स्तर के करीब कारोबार कर रहा है। |

| वित्त वर्ष 2026 की तीसरी तिमाही का राजस्व | $10.259 बिलियन (+9% वार्षिक) | आईटी क्षेत्र में सतर्कतापूर्ण माहौल के बावजूद कंपनी की कुल आय में लगातार वृद्धि की पुष्टि होती है। |

| Q3 FY26 cRPO | $29.4 बिलियन (+11% वार्षिक) | आगे की मांग का संकेत, "पाइपलाइन स्थिरता" की परिकल्पना का समर्थन करता है। |

| वित्त वर्ष 2026 के राजस्व मार्गदर्शन | $41.45 बिलियन से $41.55 बिलियन | मार्गदर्शन मूल्य में वृद्धि से "मौलिक गिरावट" का जोखिम कम होता है। |

| वित्तीय वर्ष 2026 के लिए गैर-जीएएपी परिचालन मार्जिन दिशानिर्देश | 34.1% | यह व्यवसाय संरचनात्मक रूप से पिछले चक्रों की तुलना में अधिक लाभदायक है। |

| पूंजी वापसी (वित्त वर्ष 2026 की तीसरी तिमाही) | $4.2 बिलियन | बायबैक और डिविडेंड से ईपीएस को समर्थन मिलता है, लेकिन इनसे अकेले बाजार की भावना में सुधार नहीं होता। |

CRM 50-दिन (~$252.65) और 200-दिन (~$258.53) के मूविंग एवरेज से काफी नीचे कारोबार कर रहा है। यह स्थिति आमतौर पर संकेत देती है कि तेजी के दौरान बिकवाली हो रही है और संस्थान दोबारा जोखिम लेने से पहले ट्रेंड में बदलाव का इंतजार कर रहे हैं।

आरएसआई (14): ~26.7, एक क्लासिक ओवरसोल्ड ज़ोन जो अक्सर उछाल से पहले होता है।

कई संकेतकों में ओवरसोल्ड के संकेत बताते हैं कि बिकवाली का दबाव जारी है, लेकिन ओवरसोल्ड की स्थिति गिरावट के रुझान में भी बनी रह सकती है।

मौजूदा पिवट स्तरों और हाल के निचले स्तरों के आधार पर:

तत्काल समर्थन: $231 से $233, जो हाल के इंट्राडे निम्न स्तरों और क्लासिक पिवट समर्थन के अनुरूप है।

प्रमुख समर्थन स्तर: लगभग $222, जो 52 सप्ताह के न्यूनतम स्तर $221.96 के निकट है। $231 के स्तर से नीचे निर्णायक ब्रेक होने पर उस स्तर की ओर तरलता परीक्षण की संभावना बढ़ जाती है।

पहला प्रतिरोध: $240 से $241, जो सत्र के नवीनतम उच्चतम स्तर के निकट है।

ट्रेंड प्रतिरोध क्षेत्र: $252 से $259, जहां 50-दिन और 200-दिन के औसत मिलते हैं। बढ़ते वॉल्यूम के साथ इस क्षेत्र को पुनः प्राप्त करना पहला महत्वपूर्ण तकनीकी सुधार होगा।

किसी स्थायी प्रभाव को उलटने के लिए आमतौर पर दो चीजों की आवश्यकता होती है:

231 से 233 डॉलर से ऊपर का उच्च निम्न स्तर, और

एक ऐसा ब्रेकआउट जो कम से कम 50-दिवसीय मूविंग एवरेज को पुनः प्राप्त कर ले और फिर उसे बनाए रखे।

तब तक, तकनीकी दृष्टिकोण "व्यापक गिरावट के रुझान के भीतर अत्यधिक बिकवाली" बना हुआ है।

एआई से आय अर्जित करने के प्रमाण: केवल सौदों की संख्या ही नहीं, बल्कि एआई कार्यभार से जुड़ी शुद्ध विस्तार दरें और मापने योग्य उत्पादकता परिणाम भी महत्वपूर्ण हैं। (एजेंटफोर्स और डेटा 360 का वार्षिक राजस्व (ARR) पहले ही 1.4 बिलियन डॉलर के करीब पहुंच चुका है, इसलिए अगला प्रश्न एआई राजस्व में वृद्धि की गति और मार्जिन प्रोफाइल से संबंधित है।)

एकीकरण क्रियान्वयन: अगर इस बात का कोई भी संकेत मिलता है कि इन्फॉर्मेटिका मार्जिन को कम किए बिना डेटा 360 अटैच रेट को मजबूत करती है, तो इससे "स्टोरी रिस्क" डिस्काउंट कम हो जाएगा।

अगली आय रिपोर्ट जारी होने की व्यापक संभावना: अगली रिपोर्ट फरवरी 2026 के अंत तक आने की उम्मीद है, हालांकि प्रकाशित अनुमान डेटा प्रदाता के अनुसार भिन्न-भिन्न हैं।

यह गिरावट मुख्य रूप से उद्यम सॉफ्टवेयर की कीमतों पर एआई के प्रभाव को लेकर निवेशकों की अनिश्चितता के कारण है। बाजार इस बात के स्पष्ट प्रमाण की प्रतीक्षा कर रहा है कि एआई एजेंट, ऑटोमेशन द्वारा सीट-आधारित मांग में कमी लाने की तुलना में सेल्सफोर्स के राजस्व को तेजी से बढ़ाएंगे।

हालिया परिचालन आंकड़े गिरावट के बजाय स्थिरता की ओर इशारा करते हैं। वित्त वर्ष 2026 की तीसरी तिमाही में राजस्व में साल दर साल 9% की वृद्धि हुई और cRPO में 11% की वृद्धि हुई, जो दर्शाता है कि निवेशकों की जोखिम लेने की प्रवृत्ति में बदलाव के बावजूद अनुबंध की मांग बरकरार है।

एजेंटफोर्स, सेल्सफोर्स का बिक्री, सेवा और वर्कफ़्लो निष्पादन में एकीकृत एआई एजेंटों के क्षेत्र में एक महत्वपूर्ण प्रयास है। यह इसलिए महत्वपूर्ण है क्योंकि इससे मुद्रीकरण को उच्च आवृत्ति उपयोग और डेटा-संचालित उपभोग की ओर मोड़ा जा सकता है। एजेंटफोर्स और डेटा 360 का वार्षिक राजस्व (एआरआर) लगभग 1.4 बिलियन डॉलर तक पहुंच रहा है।

बाजार में अत्यधिक बिकवाली की स्थिति है, RSI लगभग 26.7 है, लेकिन CRM अपने 50-दिवसीय और 200-दिवसीय मूविंग एवरेज से नीचे होने के कारण रुझान मंदी की ओर बना हुआ है। अत्यधिक बिकवाली की स्थिति उछाल ला सकती है, लेकिन उलटफेर के लिए आमतौर पर प्रमुख एवरेज को पुनः प्राप्त करना आवश्यक होता है।

निकट भविष्य में समर्थन स्तर लगभग $231 से $233 के बीच है। इसके टूटने पर कीमत में गिरावट का खतरा बढ़ जाता है और यह 52 सप्ताह के निचले स्तर $222 तक जा सकती है। ऊपर की ओर, $240 पहला प्रतिरोध स्तर है, उसके बाद $252 से $259 का क्षेत्र है जहां प्रमुख मूविंग एवरेज केंद्रित हैं।

सेल्सफोर्स की गिरावट को बुनियादी ढांचे में अचानक आई गिरावट के बजाय मूल्यांकन और दृष्टिकोण में बदलाव के रूप में बेहतर ढंग से समझा जा सकता है। कंपनी अभी भी बढ़ रही है, लाभ मार्जिन बढ़ा रही है, मजबूत नकदी प्रवाह उत्पन्न कर रही है और एक ऐसा डेटा-और-एजेंट प्लेटफॉर्म बना रही है जो एआई-प्रधान उद्यम में संरचनात्मक रूप से लाभप्रद हो सकता है।

CRM स्टॉक को "खतरे में पड़े पुराने सॉफ्टवेयर" की तरह कारोबार करने से रोकने के लिए, बाजार को इस बात का पुख्ता सबूत चाहिए कि AI मौजूदा बजटों को पुनर्वितरित करने के बजाय शुद्ध रूप से नया खर्च बढ़ा रहा है। जब तक यह सबूत निरंतर तेजी और सुधरे हुए चार्ट में नहीं दिखता, तब तक स्टॉक अस्थिर बना रह सकता है, भले ही व्यवसाय मजबूत बना रहे।