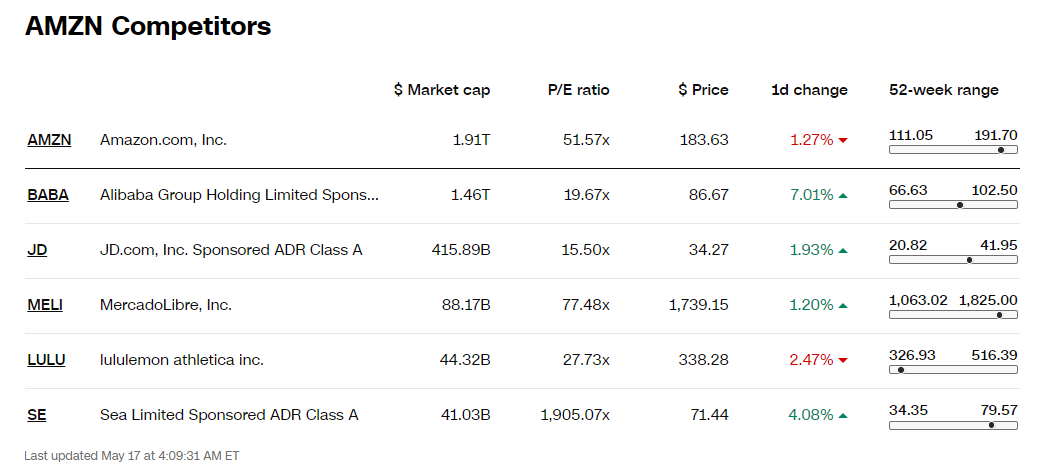

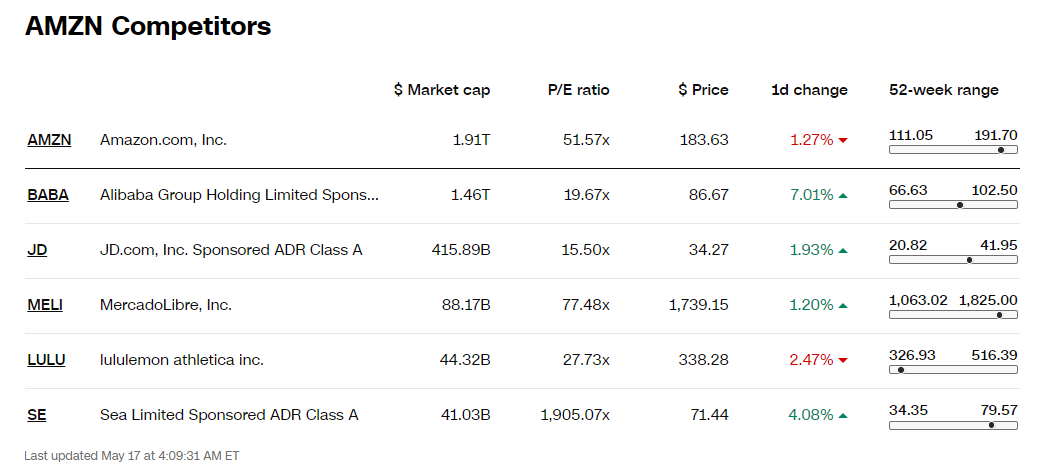

En la bolsa de valores de todo el mundo, las acciones tecnológicas reinan sin duda alguna. Las diez empresas con mayor capitalización bursátil son casi exclusivamente empresas tecnológicas. Entre este grupo de gigantes, hay una empresa que destaca por ser especialmente singular: fundada hace casi tres décadas, ha operado durante mucho tiempo con beneficios marginales o incluso con pérdidas sostenidas, pero ha proporcionado a los primeros inversores una rentabilidad superior al 1100 % en una década. Esta empresa es Amazon.com, Inc. (NASDAQ: AMZN).

Este artículo profundizará en la evolución del modelo de negocio y análisis de la inversión de Amazon, su transformación en la estructura de beneficios y los orígenes de sus ventajas competitivas. Basándose en el análisis fundamental y el rendimiento del mercado, ofrecerá una perspectiva de inversión racional y con visión de futuro.

Qué es Amazon

Amazon es un gigante mundial del comercio electrónico y la computación en nube fundado por Jeff Bezos en Seattle, EE.UU., en 1994. Comenzó como una librería en línea, con la venta de libros como negocio principal. Y ahora su negocio ha abarcado una gran variedad de campos, que incluyen, entre otros, la venta minorista en línea, los servicios de computación en la nube, los medios digitales de streaming, la inteligencia artificial y los asistentes de IA.

Aunque Amazon es conocida por su completa plataforma de venta online que vende una amplia gama de productos, como libros, electrónica, muebles para el hogar, ropa, alimentos y otros artículos, lo que la convierte en uno de los mayores minoristas online del mundo, su negocio va mucho más allá. También cuenta con numerosas inversiones, entre las que destacan Whole Foods, un supermercado ecológico, y AWS, un servicio de computación en la nube de rápido crecimiento.

Como resultado, la inversión en Amazon no es solo invertir en una empresa de comercio electrónico, sino un gigante tecnológico con un enorme negocio de computación en nube. Su servicio de computación en la nube, AWS, se ha convertido en un componente importante de la capitalización bursátil de la empresa, representando un porcentaje significativo, y ese porcentaje sigue creciendo. Como resultado, se ha transformado completamente en una empresa de computación en nube.

Puntos clave de la inversión en Amazon

Como un inversor, no puede pensar habitualmente en ella como una empresa de comercio electrónico e ignorar su enorme negocio de computación en nube (AWS). De hecho, Amazon se ha convertido en uno de los mayores proveedores de servicios de computación en nube del mundo, y el negocio de AWS representa un porcentaje significativo de su valoración global.

Su negocio de AWS seguirá desempeñando un papel importante a medida que la industria de la computación en nube siga creciendo y expandiéndose. Aunque el negocio de comercio electrónico sigue siendo su principal fuente de ingresos, no puede ignorarse el potencial de crecimiento y la contribución a las ganancias de AWS.

Por lo tanto, los inversores deben tener plenamente en cuenta el impacto de su negocio de computación en nube, y no solo el de su negocio de comercio electrónico, a la hora de evaluar su valor. Porque su negocio de comercio electrónico, aunque elevado en ingresos, ha dependido en el pasado en gran medida de los ingresos por ventas tradicionales en línea, que no son rentables.

Por supuesto, al introducir con éxito los servicios de suscripción Prime y los negocios de publicidad, Amazon también ha encontrado nuevas formas de monetizar su negocio de comercio electrónico.

Otros aspectos de Amazon

En cuanto a los servicios de suscripción Prime, ha alcanzado escala con 200 millones de suscriptores en todo el mundo y está obteniendo ganancias netas por cada suscriptor Prime adicional. Los ingresos de Prime han crecido rápidamente en los últimos años, a un ritmo medio del 30%, y la reciente subida de la cuota anual ha impulsado aún más las ganancias futuras.

Mientras tanto, el negocio publicitario de Amazon también ha mostrado un crecimiento fenomenal, con una media del 57% en los dos últimos años, lo que lo convierte en una de las principales fuentes de crecimiento de las ganancias futuras.

Aunque no se han revelado los márgenes de su negocio publicitario, cabe esperar que también sea una fuente importante de ganancias, en referencia a los elevados márgenes de beneficios brutos y netos de Google y Facebook en sus negocios publicitarios.

Inversión en Amazon: ¿Por qué tiene pérdidas todos los años?

Aunque Amazon ha registrado un crecimiento en su servicio de suscripción Prime y en su negocio publicitario, su negocio de comercio electrónico sigue teniendo un bajo margen operativo del 1.5%. Incluso teniendo en cuenta la contribución de estas dos grandes máquinas de hacer dinero, los márgenes del negocio de comercio electrónico no han mejorado.

Uno se debe al aumento de los gastos de capital, y el otro a su continuo incremento del tamaño de la deuda.

-

Su capex casi se ha cuadruplicado con respecto a los datos, lo que muestra un aumento. Y la mayor parte de ese capex se destinó al negocio del comercio electrónico, no a proyectos de mayor margen como AWS.

Este alto nivel de capex ha provocado un aumento de los costes de depreciación, lo que ha presionado los márgenes del negocio de comercio electrónico. Aunque el negocio de comercio electrónico sigue siendo la principal fuente de ingresos de Amazon, sus márgenes se han resentido en cierta medida debido al aumento del gasto de capital.

El tamaño de la deuda de Amazon ha seguido aumentando, especialmente durante la epidemia. Su deuda a largo plazo casi se duplicó, pasando de 63.000 millones de dólares a 116.400 millones. Y, como porcentaje de la deuda, este ratio también ha ido en aumento, lo que demuestra que depende de la deuda para apoyar su expansión y sus operaciones.

Como ha aprovechado el entorno de tipos de interés muy bajos, se ha beneficiado de un tipo de interés del 0.35% y ha invertido los fondos en una expansión masiva y en el crecimiento del negocio. Y a pesar de dificultades como la epidemia, ha seguido contratando y expandiéndose masivamente en los dos últimos años, duplicando su plantilla y comprando un gran número de aviones para reducir su dependencia de los envíos de terceros y reducir al mismo tiempo los plazos medios de entrega.

En términos de beneficios por rendimiento, Amazon estuvo en números rojos hasta 2014. Esto se debe a que la estrategia central de la empresa no se centra principalmente en la rentabilidad, sino más bien en maximizar el flujo de efectivo.

Esto significa que, aunque ha sido poco rentable, no es por accidente o incapacidad; es intencionado:

La primera razón es que tiene un ciclo de pago más largo en comparación con otros gigantes de la industria minorista, esperando una media de 28 días antes de pagar a sus proveedores por sus mercancías. Esta operación le permite disponer de más efectivo para operaciones de capital, lo que impulsa el crecimiento de la empresa.

La segunda razón es que Amazon tiende a invertir el dinero que gana en nuevos proyectos de investigación y desarrollo para continuar su crecimiento. La empresa está acostumbrada a invertir sus ganancias en nuevos proyectos a la primera oportunidad, como el servicio de computación en nube AWS, que suele requerir una gran inversión de capital pero también aporta beneficios a largo plazo a la empresa.

Análisis de la inversión en Amazon

Como gigante tecnológico con una enorme presencia en el comercio electrónico, la computación en nube y otras áreas, las acciones de la empresa son un objetivo de inversión para muchos. Y después de entender las características operativas de la empresa, está claro que una estrategia de inversiones debe centrarse en el crecimiento a largo plazo y la priorización del flujo de efectivo.

Esto se debe a que, a diferencia de empresas tecnológicas como Apple y Microsoft, las inversiones en las acciones de Amazon deben basarse en el crecimiento y el desarrollo continuos de su rentabilidad. Esto se debe a que la empresa pretende maximizar su flujo de efectivo invirtiendo sus ganancias en investigación y desarrollo y en la expansión en áreas como el comercio electrónico y la computación en nube, así como gestionando su capital con flexibilidad para responder a los cambios del mercado.

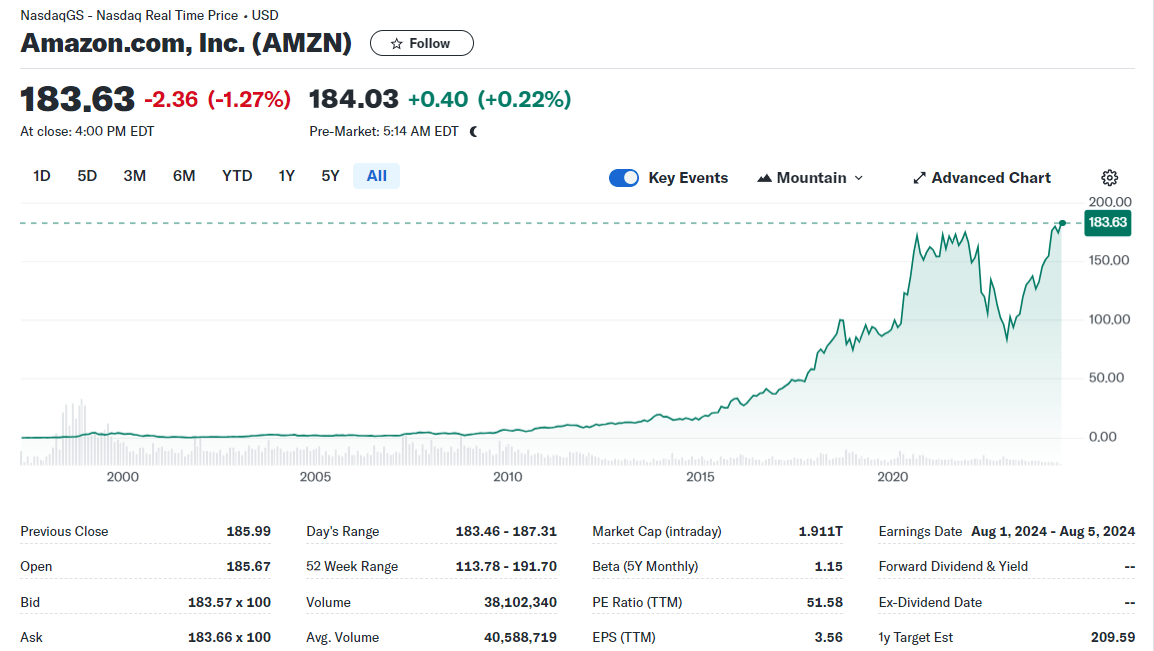

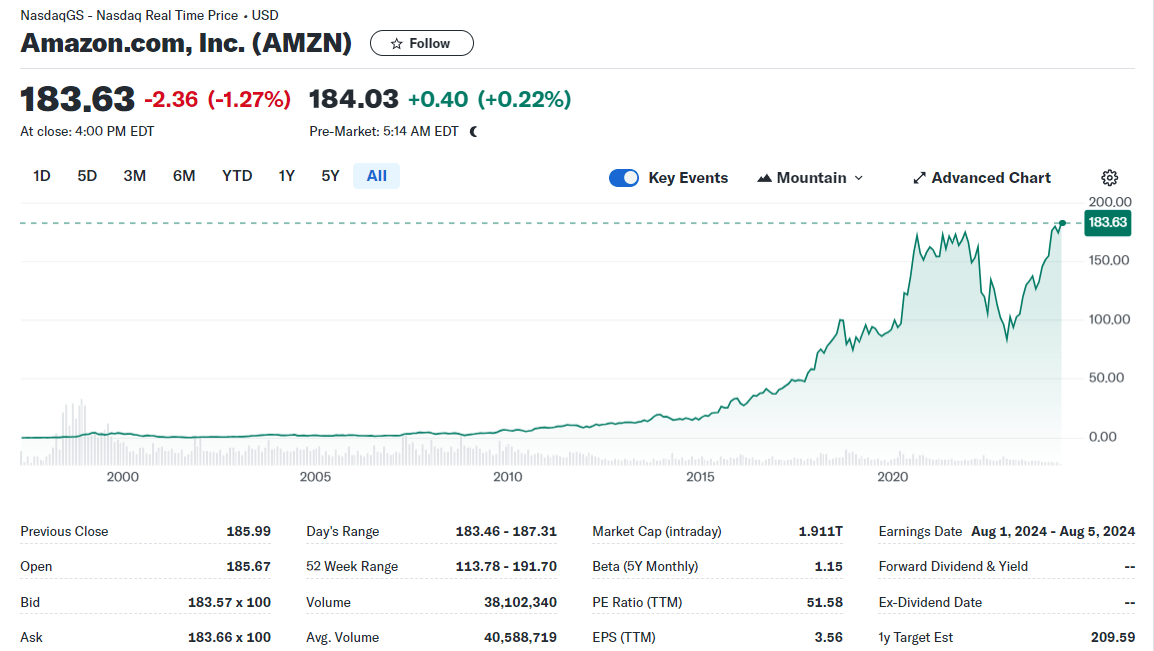

Y como puede verse en la evolución de su cotización, ha mostrado una tendencia al alza constante a lo largo del tiempo, lo que refleja en parte la confianza de los inversores en su modelo de negocio y en su potencial de crecimiento a largo plazo. Como tal, el enfoque en las áreas de inversiones y el énfasis en el potencial minero futuro han permitido a SUN mantener su ventaja competitiva y es algo que los inversores deberían vigilar a largo plazo.

Datos históricos de Amazon

Modelo de negocio y análisis de inversion de Amazon

| Características |

Ventajas |

| El modelo de negocio se centra en el flujo de efectivo |

Plataforma de comercio electrónico líder en el mundo con una amplia base de usuarios |

| Centrarse en el crecimiento a largo plazo y el flujo de caja. |

Sólido negocio de computación en nube (AWS) |

| Adaptar el capital con flexibilidad a los cambios del mercado. |

Expansión e innovación continuas, enorme influencia de marca

|

Los datos históricos sobre la cotización de las acciones de Amazon muestran que existen diferentes etapas de su rentabilidad antes y después de 2017. Antes de 2017. su rentabilidad era generalmente baja, mientras que después de 2018. la rentabilidad mejoró. Y en comparación con 2021. en 2022 experimentó un descenso significativo de la rentabilidad y el crecimiento, y por lo tanto una caída significativa del precio de la acción como resultado.

En 2023. la rentabilidad se habrá recuperado en gran medida, pero el crecimiento seguirá sin alcanzar los niveles normales. En épocas normales, la tasa de crecimiento de los ingresos de Amazon suele mantenerse en torno al 20%, mientras que en 2023. esa cifra será solo del 11%. Sin embargo, algunas métricas clave de la rentabilidad, como los márgenes netos, el ROA y el ROE, han vuelto a los niveles anteriores a 2017 en 2023.

La rentabilidad que empieza a recuperarse constituye una buena base para la inversión en Amazon. Y la recuperación de su crecimiento y el potencial de su negocio en la nube AWS son los principales impulsores de futuras subidas del precio de las acciones. Es importante señalar, por supuesto, que las tres principales áreas de negocio han tenido diferentes tasas de crecimiento en los últimos años.

Conclusión

El éxito de Amazon se debe a su compromiso inquebrantable con tres principios fundamentales: visión a largo plazo, obsesión por el cliente y priorización del flujo de caja. Esto enseña una lección importante a los inversores: las ganancias pueden posponerse, pero hay que construir defensas con anticipación; al final, los precios de las acciones reflejarán el poder compuesto del flujo de caja libre.

En una palabra, para los inversores ordinarios, Amazon seguirá siendo una de las inversiones tecnológicas más seguras durante la próxima década y la inversión en Amazon seguirá siendo una de las mejores opciones.

¿Estás listo para dar el primer paso hacia un futuro económico más sólido? No esperes más para empezar a operar en los mercados globales desde la comodidad de tu casa. Con una plataforma intuitiva, herramientas profesionales y acceso a formación gratuita, puedes comenzar hoy mismo a construir tu camino como trader. Regístrate ahora en EBC y únete a miles de personas que ya están aprovechando las oportunidades del mercado. ¡Es rápido, seguro y completamente gratuito!

Aviso legal: Este material tiene fines meramente informativos y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.