En el mercado financiero, demasiado o demasiado poco dinero puede causar una serie de problemas, al igual que en la naturaleza, demasiada lluvia causará inundaciones y demasiado poca lluvia causará sequías. Por lo tanto, para evitar estos problemas, es necesario construir una herramienta como un embalse que regule el flujo de fondos para garantizar la estabilidad del mercado financiero y el desarrollo sano de la economía. Y esto son las operaciones de mercado abierto, al igual que un embalse que almacena agua en la estación lluviosa y la libera en la estación seca, para garantizar que el mercado financiero no se inunde ni se seque. Reconozcamos ahora el papel de las operaciones de mercado abierto y sus características.

¿Qué significa operación de mercado abierto?

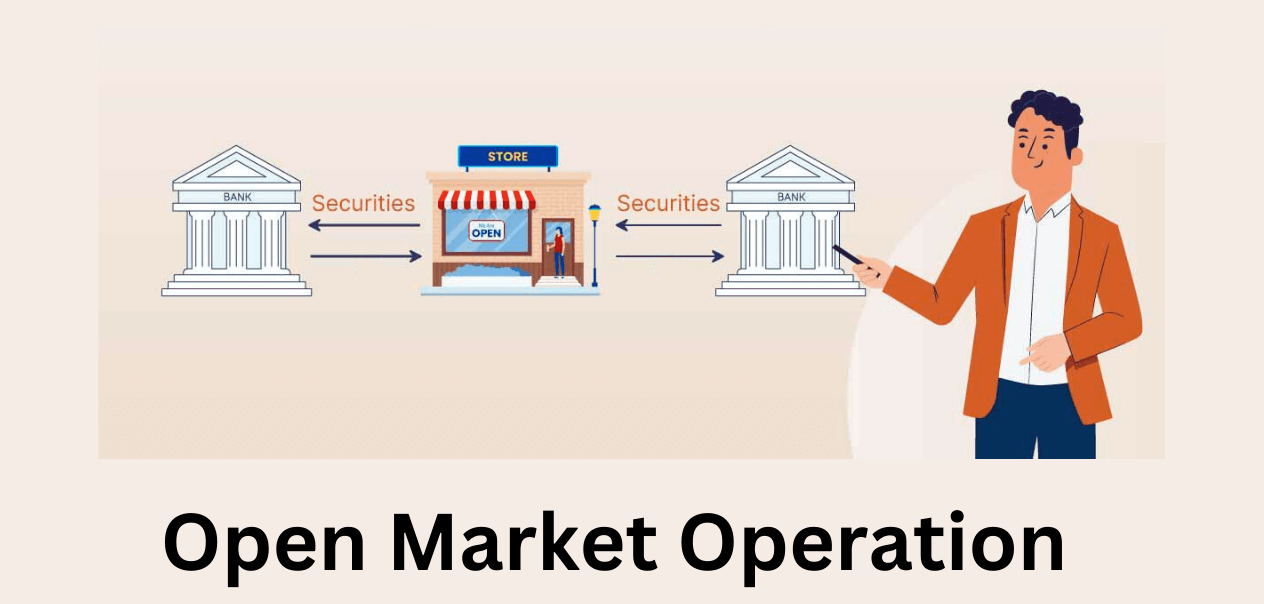

También se denominan operaciones de mercado abierto (OMO, por sus siglas en inglés). Se refiere a la operación de los bancos centrales (por ejemplo, la Reserva Federal, el Banco Popular de China, etc.) para regular el agregado monetario y los tipos de interés del mercado mediante la compra o venta de instrumentos financieros como los bonos del Estado.

Este sistema se originó en la década de 1950, con Estados Unidos como representante de los países desarrollados de Europa, y este país comenzó a utilizar las operaciones de mercado abierto para la regulación y el control macroeconómicos. En Estados Unidos, las operaciones de mercado abierto sae utilizan para regular el nivel del agregado monetario y los tipos de interés con el fin de lograr el propósito de estabilizar el crecimiento económico y controlar la inflación.

En China, la historia de las operaciones de mercado abierto es relativamente corta. Desde abril de 1996, cuando China reabrió el trading de bonos del Estado, las operaciones de mercado abierto se han ido introduciendo gradualmente para aplicar la política monetaria. Mediante la compra y venta de bonos del Estado y otros valores, el banco central chino regula la liquidez del mercado y la oferta monetaria para influir en los tipos de interés del mercado monetario y en el entorno económico general.

El mercado abierto es un mercado financiero abierto y transparente en el que los valores negociables, como los bonos del Estado, pueden negociarse libremente y en el que la información sobre las transacciones se muestra públicamente, lo que garantiza la equidad y la transparencia del mercado. A través de las operaciones de mercado abierto, el banco central puede regular con flexibilidad la liquidez y la oferta monetaria en el mercado, afectando así a los tipos de interés del mercado monetario y al entorno económico general. También ayuda al banco central a responder más eficazmente a las fluctuaciones del ciclo económico y a mantener la estabilidad financiera y el crecimiento económico.

Por ejemplo, cuando el banco central desea restringir la oferta monetaria, elevar los tipos de interés del mercado o frenar la inflación, reducirá la liquidez en el mercado vendiendo instrumentos financieros como bonos del Estado, lo que hará subir los tipos de interés del mercado y reducirá la oferta de fondos. Por el contrario, cuando el banco central intente estimular el crecimiento económico, fomentar el empleo o hacer frente a la recesión, aumentará la liquidez en el mercado comprando instrumentos financieros como bonos del Estado, bajando así el tipo de interés de mercado y aumentando la oferta de fondos.

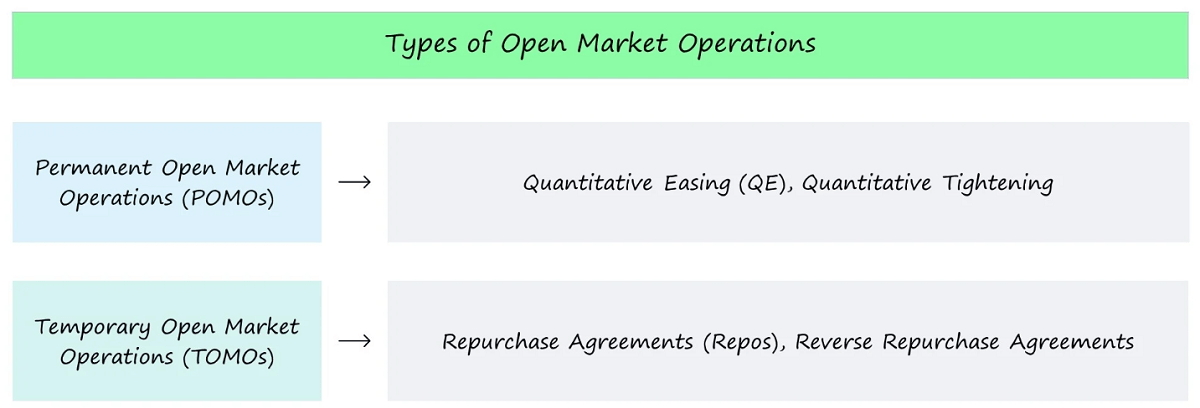

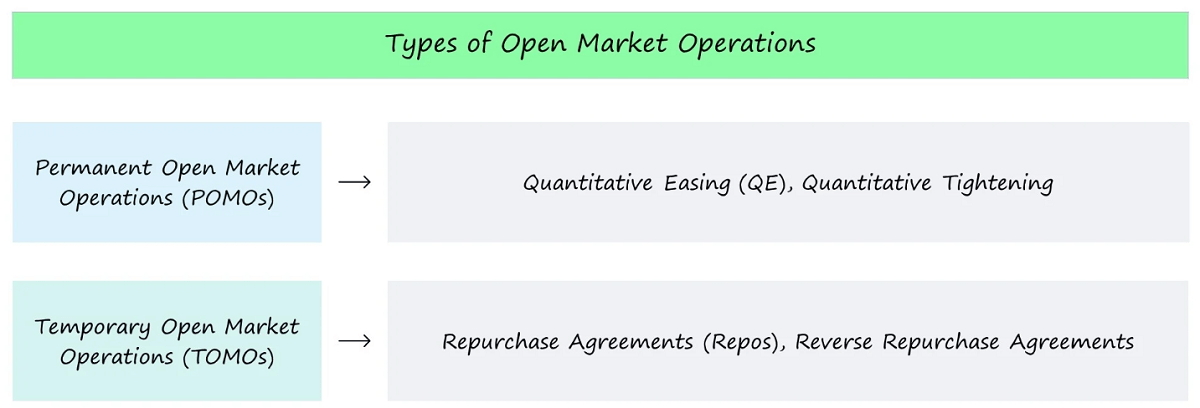

Las operaciones de mercado abierto son instrumentos de política monetaria en los que el banco central compra o vende valores negociables en el mercado abierto para regular la oferta monetaria y la liquidez del mercado. Este instrumento incluye las cesiones temporales positivas, las cesiones temporales inversas, las letras del banco central (pagarés del banco central), los instrumentos de ajuste de la liquidez a corto plazo (SLO) y los swaps de letras del banco central (CBS).

Un repo positivo es la venta de valores negociables por parte del banco central a un operador primario, que este recompra en una fecha futura concreta, normalmente con vencimientos de 7, 14, 28 y 91 días. Estas operaciones de mercado abierto permiten al banco central repatriar temporalmente liquidez, regular la oferta de dinero en el mercado e influir en el nivel de liquidez y los tipos de interés del mercado monetario. Sus flexibles opciones de vencimiento permiten al banco central ajustar la operación repo en función de sus necesidades políticas para alcanzar sus objetivos de política monetaria.

Un repo inverso es una operación en la que el banco central compra valores negociables a operadores primarios y los vuelve a vender a estos en una fecha futura determinada, normalmente con un vencimiento de 7 días, 14 días, 28 días y 91 días. Estas operaciones de mercado abierto permiten al banco central inyectar liquidez en el mercado, regular la oferta monetaria e influir en el nivel de liquidez y los tipos de interés del mercado monetario para alcanzar sus objetivos de política monetaria. La flexibilidad de su vencimiento permite al banco central ajustar las operaciones repo inversas a los cambios del mercado según sea necesario.

Los pagarés del banco central son instrumentos de deuda emitidos a los bancos comerciales para regular su exceso de reservas, normalmente con vencimientos que oscilan entre los tres meses y los tres años. Estos pagarés, como parte de las operaciones de mercado abierto, se emiten para influir en el nivel de reservas de los bancos comerciales, regulando así la oferta monetaria y la liquidez, y para influir en los tipos de interés del mercado monetario con el fin de alcanzar los objetivos de política monetaria fijados por el banco central.

Los instrumentos de ajuste de liquidez a corto plazo (SLO) son herramientas utilizadas en caso de fluctuaciones temporales de liquidez en el sistema bancario, con vencimientos más cortos que las operaciones repo, que suelen oscilar entre dos y seis días. Mediante el uso de las SLO, como parte de las operaciones de mercado abierto, el banco central puede regular con flexibilidad la liquidez a corto plazo del sistema bancario para responder a las necesidades o fluctuaciones temporales de financiación y mantener la estabilidad del mercado financiero.

El instrumento de canje de letras del banco central (CBS, por sus siglas en inglés) permite a los agentes de negocios primarios del mercado abierto utilizar sus tenencias de bonos perpetuos emitidos por bancos elegibles para canjearlos por letras del banco central con el fin de aliviar las restricciones de capital de los bancos comerciales. De este modo, los bancos comerciales pueden obtener letras del banco central intercambiando bonos perpetuos con el banco central, aumentando así su liquidez en activos del banco central, ayudándoles a hacer frente mejor a las exigencias de capital y manteniendo el funcionamiento estable del sistema financiero.

En general, las operaciones de mercado abierto desempeñan un papel importante en la política monetaria moderna. Apoyándose en un entorno de mercado abierto y transparente, proporcionan a los bancos centrales poderosas herramientas para gestionar el agregado monetario y el nivel de los tipos de interés con el fin de promover un crecimiento económico sólido.

Objetivo de las operaciones de mercado abierto

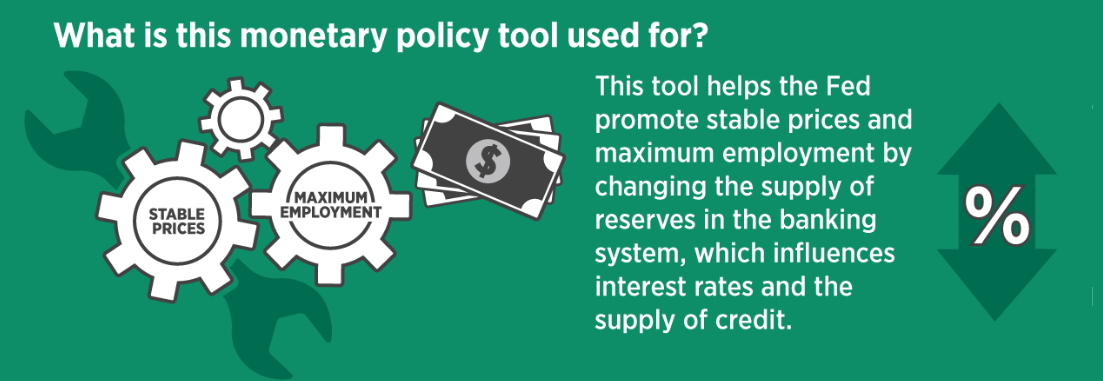

Al comprar y vender bonos del Estado u otros valores negociables, el banco central puede regular la oferta monetaria y la liquidez en el mercado, influyendo así en los tipos de interés del mercado y en la actividad económica para alcanzar los objetivos de la política monetaria. Estos objetivos pueden incluir la regulación del agregado monetario, la suavización del nivel de los tipos de interés, el mantenimiento de la estabilidad financiera, la mejora de los precios de los activos, etc., con el fin último de mantener una economía estable y sana.

Es importante darse cuenta de que las operaciones de mercado abierto tendrán un impacto directo en la base monetaria. Esto se debe a que el banco central llevará a cabo operaciones de mercado abierto mediante la compra o venta de bonos del Estado y otros activos financieros, lo que afectará al comportamiento de los depósitos y préstamos de los bancos y, por lo tanto, afectará al flujo de fondos y a las actividades económicas de todo el sistema económico.

Por ejemplo, la compra de bonos inyecta dinero en el mercado, aumentando la base monetaria, mientras que la venta de bonos recupera dinero del mercado, reduciendo la base monetaria. Este proceso ayuda al banco central a alcanzar sus objetivos de política monetaria, como controlar la inflación o estimular el crecimiento económico.

Asimismo, las operaciones de mercado abierto pueden afectar al nivel de los tipos de interés en el mercado al modificar el precio de los bonos en el mercado y, por tanto, el nivel de los tipos de interés en el mercado. Esto se debe a que la compra de bonos aumenta su precio, lo que reduce su rendimiento (tipo de interés). Este efecto puede extenderse a otros tipos de interés porque los tipos de los bonos suelen tener un efecto sobre otros tipos del mercado.

Cuando la liquidez del mercado se inclina hacia el exceso o la insuficiencia, el banco central puede ajustarla mediante operaciones de mercado abierto. Esto se debe a que mediante la compra o venta de activos financieros como los bonos del Estado, el banco central puede inyectar o absorber liquidez en el mercado para satisfacer la demanda de fondos en el mercado o para ajustar la oferta de fondos con el fin de mantener el funcionamiento estable del mercado monetario.

El banco central puede utilizar operaciones comerciales de mercado abierto para responder a los cambios en el ciclo económico y las fluctuaciones del mercado financiero. Por ejemplo, en tiempos de recesión, el banco central puede aumentar la liquidez mediante operaciones de mercado abierto para estimular la actividad económica y promover el crédito y las inversiones. Y en épocas de aumento de los riesgos inflacionistas, el banco central puede frenar las presiones inflacionistas endureciendo la política monetaria y reduciendo la liquidez en el mercado. De este modo, el banco central puede ajustar la liquidez en el mercado para evitar una volatilidad excesiva en el mercado financiero y mantener la estabilidad financiera y el crecimiento económico.

Al comprar o vender activos financieros como parte de las operaciones de mercado abierto, el banco central puede influir en los precios de los activos y promover así el desarrollo sano del mercado, evitando al mismo tiempo la aparición de una burbuja en los precios de los activos improductivos. Al comprar activos financieros, los bancos centrales pueden proporcionar un apoyo adicional de liquidez, promover un funcionamiento sano del mercado y proporcionar estabilidad en caso de tensiones en el mercado.

A la inversa, mediante la venta de activos financieros, los bancos centrales pueden reducir el exceso de liquidez en el mercado, evitar burbujas desmesuradas en los precios de los activos y contribuir a que el mercado vuelva a un nivel razonable. Estas operaciones ayudan a mantener la estabilidad del mercado financiero y a evitar una exposición excesiva al riesgo para apoyar un crecimiento económico sostenible.

Entender la finalidad de la adopción por parte de un banco central de una determinada operación de mercado abierto puede ayudarnos a predecir con mayor exactitud la futura dirección de la política monetaria y, por tanto, a planificar mejor las estrategias de inversión de particulares e instituciones. Al mismo tiempo, para los bancos centrales, entender la finalidad de las operaciones de mercado abierto también puede ayudarles a alcanzar sus objetivos de política monetaria con mayor eficacia y a mantener la estabilidad del mercado financiero y el desarrollo sano de la economía.

Ventajas y desventajas de las operaciones de mercado abierto

Al regular la oferta monetaria y la liquidez en el mercado e influir en los tipos de interés del mercado y en las actividades económicas, las operaciones de mercado abierto pueden hacer realidad los objetivos de la política monetaria. Sin embargo, como herramienta central de la política monetaria del banco central, tiene ciertas ventajas pero también tiene sus desventajas.

Su ventaja es su gran flexibilidad operativa, que permite al banco central ajustar rápidamente la cantidad y la frecuencia de compra y venta de bonos del Estado según las condiciones económicas y los objetivos de la política. Esta flexibilidad permite al banco central responder a tiempo a los cambios de la economía y a las fluctuaciones del mercado y adoptar las medidas de política monetaria necesarias. Ajustando con flexibilidad la cantidad y la frecuencia de compra y venta de bonos del Estado, el banco central puede gestionar eficazmente el agregado monetario, estabilizar el mercado financiero y alcanzar los objetivos de la política monetaria, como controlar la inflación o promover el crecimiento económico.

En comparación con otras herramientas de política monetaria, las operaciones de mercado abierto son relativamente fáciles de operar, tienen menores costes de ejecución y pueden responder rápidamente a los cambios y perturbaciones del mercado. El alto grado de liquidez y transparencia de sus operaciones en el mercado financiero permite al banco central ajustar el nivel de liquidez y los tipos de interés del mercado con mayor flexibilidad para alcanzar sus objetivos de política monetaria. Por el contrario, otras herramientas de política monetaria pueden ser más complicadas de aplicar y sus efectos pueden quedar rezagados. Así pues, las operaciones de mercado abierto tienen ventajas únicas entre las herramientas de política monetaria del banco central.

Además, las operaciones de mercado abierto se realizan, donde la información sobre las transacciones es abierta y transparente y los participantes en el mercado pueden entender las operaciones del banco central en tiempo real, lo que aumenta la transparencia y la previsibilidad del mercado. Esta transparencia puede ayudar a los participantes en el mercado a entender mejor las intenciones de política monetaria del banco central y las medidas previstas, de modo que puedan formular con mayor eficacia estrategias de inversión y trading, lo que fomenta la estabilidad y el desarrollo sano del mercado.

Al mismo tiempo, el ámbito de influencia de las operaciones de mercado abierto es realmente muy amplio. Al influir en el tipo de interés del mercado interbancario, el banco central puede afectar indirectamente al tipo de interés de los préstamos y al comportamiento de las inversiones de toda la economía. Cuando el banco central aumenta la liquidez mediante la compra de bonos, el tipo de interés del mercado interbancario puede bajar, reduciendo así los costes de endeudamiento de los bancos e impulsando la actividad crediticia y la demanda de inversiones.

Por el contrario, cuando el banco central endurece la política monetaria mediante la venta de bonos, los tipos de interés del mercado interbancario pueden subir, lo que provoca un aumento de los costes de endeudamiento de los bancos y frena la actividad crediticia y las inversiones. Así pues, al afectar a los tipos de interés del mercado, las operaciones de mercado abierto pueden tener un impacto directo en el entorno crediticio y de inversiones de la economía en su conjunto, lo que repercute profundamente en la actividad económica y el crecimiento.

Sin embargo, no está exenta de inconvenientes. En primer lugar, sus efectos no suelen manifestarse de inmediato, sino que tardan algún tiempo en transmitirse a la economía real, un desfase conocido como retardo de transmisión. Esto se debe a que las operaciones de mercado abierto operan primero a través del impacto de los tipos de interés de mercado para afectar a las actividades de préstamo e inversión del banco, y después sólo a través de las actividades de préstamo e inversión del banco para afectar al comportamiento del consumo, la inversión y la producción de la economía real.

Este proceso de transmisión puede durar varios meses o incluso más, ya que los distintos sectores de la economía necesitan tiempo para adaptarse y reaccionar a los cambios de la política monetaria del banco central. En consecuencia, los bancos centrales suelen tener que vigilar de cerca los datos económicos y los cambios del mercado y ajustar la política monetaria a tiempo para asegurarse de que tiene el impacto deseado.

Al mismo tiempo, las operaciones de mercado abierto pueden suscitar algunas críticas en el sentido de que una intervención excesiva en el mercado mediante este tipo de operaciones puede socavar la libre competencia en el mercado y provocar una distorsión de los precios de mercado, distorsionando así la asignación de recursos. A algunos críticos les preocupa que la influencia del banco central sobre los tipos de interés del mercado y la oferta monetaria mediante la compra o venta de activos financieros pueda interferir con el mecanismo de autorregulación del mercado, dando lugar a que éste no refleje eficazmente la oferta y la demanda.

Además, las operaciones de mercado abierto excesivamente frecuentes o erráticas también pueden desencadenar la volatilidad del mercado y aumentar la incertidumbre de los inversores, afectando así a la estabilidad y al sano desarrollo del mercado. Por lo tanto, los bancos centrales deben sopesar cuidadosamente los pros y los contras a la hora de realizar operaciones de mercado abierto y tomar las medidas adecuadas para minimizar el impacto adverso en el mercado.

Por lo tanto, un análisis y un juicio precisos del mercado son cruciales para las operaciones de mercado abierto del banco central. Si la información del banco central es inexacta o su juicio es erróneo, puede provocar una situación inestable o incluso fuera de control en el mercado. Esto puede desencadenar el pánico en el mercado, provocando un descenso de la confianza de los inversores, fuertes fluctuaciones de los precios de los activos e incluso una crisis financiera.

Por último, los errores operativos, las reacciones del mercado más allá de lo esperado o la frecuencia inadecuada de las operaciones pueden provocar la volatilidad del mercado financiero y tener consecuencias indeseables. Por ejemplo, si las operaciones del banco central no se ajustan a las expectativas del mercado, puede aumentar la incertidumbre de los inversores sobre el mercado, lo que a su vez puede provocar la volatilidad del mercado. Además, si el banco central lleva a cabo operaciones con frecuencia o si la escala de las operaciones es demasiado grande, puede interferir en el funcionamiento normal del mercado o incluso desencadenar fallos del mercado.

En resumen, la operación comercial de mercado abierto como instrumento de política monetaria tiene las ventajas de un funcionamiento flexible y la transparencia del mercado, pero también tiene las desventajas del desfase en la realización, la intervención en el mercado, la asimetría de la información y los riesgos potenciales. Por lo tanto, el banco central tiene que considerar cuidadosamente la reacción del mercado al realizar operaciones de mercado abierto y tomar las medidas adecuadas para reducir los riesgos potenciales.

El papel de las operaciones de mercado abierto y sus características

| Papel |

Características |

| Regular el agregado monetario |

Flexibilidad operativa |

| Influir en los tipos de interés del mercado |

Información transparente sobre el mercado |

| Mantener la estabilidad financiera |

Alta liquidez del mercado |

| Estimular el crecimiento económico |

Bajos costes de ejecución |

| Controlar la inflación |

Rápida respuesta a los cambios del mercado |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.