La rentabilidad juega un papel central en el análisis del mercado actual porque los traders confían cada vez más en él para comparar el riesgo, la recompensa y el potencial de ingresos reales entre los activos.

Para los traders, comprender la rentabilidad es crucial a la hora de comparar activos en entornos de tasas de interés cambiantes, especialmente cuando los bancos centrales ajustan las tasas de política o cuando los diferenciales de crédito se amplían durante períodos sensibles al riesgo.

Definición

la rentabilidad se refiere al ingreso generado por una inversión durante un período específico, generalmente expresado como un porcentaje anual del costo del activo o del valor de mercado.

En el trading, la rentabilidad ayuda a los inversores a evaluar si un activo les compensa adecuadamente por los riesgos asumidos. Se utiliza ampliamente en bonos, acciones que pagan dividendos, valores inmobiliarios, mercados monetarios y estrategias complejas de generación de rentabilidad en los mercados financieros modernos.

la rentabilidad no es lo mismo que la apreciación del precio. En cambio, se centra estrictamente en la rentabilidad en efectivo, como el pago de cupones, dividendos o distribuciones periódicas.

¿Cómo se calcula la rentabilidad?

Aunque la fórmula varía según el activo, la idea central se mantiene constante:

Ejemplo de cálculo de rentabilidad básico

Imagínate que compras un bono pequeño por 100.

A lo largo del año, te paga un 5% en ingresos por intereses.

Usando la fórmula:

Inserte los números:

Entonces, esta inversión le brinda un rentabilidad del 5 por ciento, lo que significa que usted gana el 5 por ciento de lo invertido cada año únicamente en ingresos.

Cálculos de rentabilidad comunes

Rentabilidad del bono: Pago del cupón dividido por el precio de mercado actual del bono.

Rentabilidad de dividendos: Dividendos anuales por acción divididos por el precio de mercado actual de la acción.

Rentabilidad del mercado monetario: Interés ganado en un plazo corto, anualizado para fines de comparación.

Rentabilidad al vencimiento (YTM): Una medida de bonos más avanzada que combina los ingresos del cupón con las potenciales ganancias o pérdidas de capital mantenidas hasta el vencimiento.

Estas métricas permiten a los traders comparar valores de renta fija, acciones centradas en los ingresos y productos alternativos a lo largo de la curva de rentabilidad más amplia.

Por qué la rentabilidad es importante para los traders

La rentabilidad funciona como un punto de referencia de precios, un indicador de riesgo y una herramienta de medición de ganancias.

Razones clave para que la rentabilidad sea esencial:

Sensibilidad a las tasas de interés: Las rentabilidades aumentan cuando los precios bajan. Un entorno de rentabilidades al alza suele indicar expectativas de tasas de interés más altas.

Evaluación de riesgos: Rentabilidads más altos pueden sugerir un mayor riesgo crediticio, volatilidad del mercado o preocupaciones de liquidez.

Comparación de valor relativo: los traders utilizan la rentabilidad para comparar dos activos con características de riesgo o vencimiento similares.

Impacto de la inflación: la rentabilidad real (rentabilidad nominal menos la inflación) ayuda a los traders a medir los retornos reales del poder adquisitivo.

Evaluación comparativa dla rentabilidad: los gestores de cartera evalúan las estrategias de ingresos en relación con los promedios del mercado, como los rentabilidads de los bonos soberanos.

Estas relaciones se vuelven especialmente importantes durante períodos de cambios en la política monetaria o de incertidumbre macroeconómica, cuando las curvas de rentabilidad se empinan o se invierten, afectando los mercados de acciones y crédito.

Tipos de rentabilidad utilizados en el trading

1. Rentabilidad actual

La rentabilidad actual se centra únicamente en el componente de ingresos, no en la rentabilidad total. Indica a los inversores cuántos ingresos obtienen en relación con el precio de mercado del bono.

2. Rentabilidad al vencimiento (YTM)

Una medida integral que refleja la rentabilidad total que recibe un tenedor de bonos si los mantiene hasta el vencimiento. Incluye cupones, variaciones de precio y supuestos de reinversión.

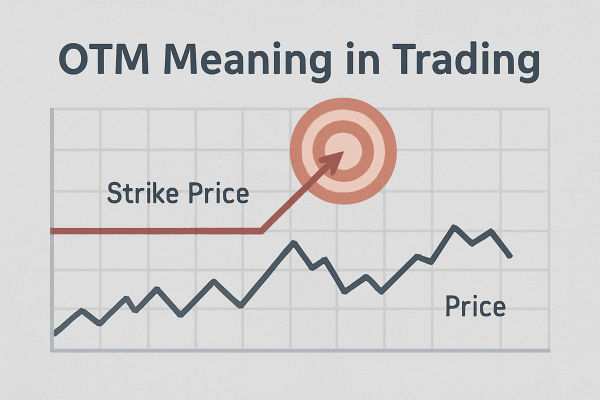

3. Rentabilidad al call (YTC)

Se utiliza para bonos rescatables, cuyo emisor puede reembolsar anticipadamente. Los traders utilizan el YTC cuando bajan los tipos de interés del mercado y los emisores pueden rescatar el bono para refinanciarlo a un menor coste.

4. Rentabilidad de dividendos

Aplicado a la renta variable. Ayuda a los inversores a evaluar si una acción ofrece ingresos competitivos en comparación con los bonos o instrumentos financieros.

5. Rentabilidad real

Ajustado a la inflación para reflejar las verdaderas ganancias de poder adquisitivo. la rentabilidad real desempeña un papel importante en el mercado de divisas, los bonos indexados a la inflación y las estrategias macroeconómicas.

Rentabilidad y condiciones del mercado

Las rentabilidades fluctúan en respuesta a las expectativas económicas. Cuando los traders anticipan tasas de interés oficiales más altas, las rentabilidades de los activos de renta fija suelen subir. Por el contrario, la caída de las rentabilidades suele reflejar expectativas de un crecimiento más lento, una mayor aversión al riesgo o una tendencia hacia activos defensivos.

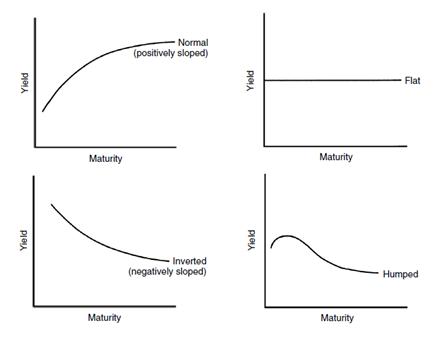

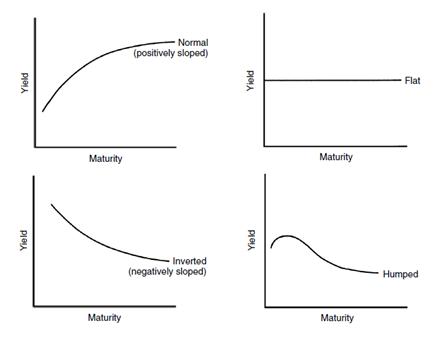

Comportamiento común de la curva de rentabilidad:

Curva de rentabilidad normal: Los vencimientos más largos ofrecen rentabilidads más altos debido a consideraciones de inflación y riesgo.

Curva plana: Indica incertidumbre en la dirección económica.

Curva invertida: A menudo se interpreta como una señal de advertencia de desaceleración económica, que influye en el posicionamiento de activos de riesgo.

Curva en forma de joroba: Los vencimientos a mediano plazo muestran los rentabilidads más altos, lo que crea un pico que refleja presiones económicas o inflacionarias temporales.

Estas formas guían a los traders en la formulación de estrategias relacionadas con la duración, los empinadores de curvas, los aplanadores de curvas y el arbitraje entre mercados.

Ventajas y limitaciones de la rentabilidad

| Ventajas de la rentabilidad |

Limitaciones de la rentabilidad |

| Simplifica la comparación entre activos |

Ignora la apreciación del precio a menos que se utilicen medidas avanzadas como YTM |

| Comunica claramente el potencial de ingresos |

Puede ser engañoso si el activo subyacente enfrenta estrés crediticio o de liquidez. |

| Ayuda a evaluar las compensaciones entre riesgo y recompensa |

Altamente sensible a los movimientos de precios del mercado |

| Admite análisis macro y de valoración. |

Puede que no refleje la rentabilidad total de los activos volátiles |

Términos relacionados

Tasa de cupón: El pago de interés anual fijo de un bono basado en su valor nominal.

Tasa de pago de dividendos: Mide qué porcentaje de las ganancias de una empresa se distribuye como dividendos.

Curva de rentabilidad: Una representación gráfica de los rentabilidads de los bonos en diferentes vencimientos.

Tasa de interés real: Tasa de interés nominal ajustada a la inflación para mostrar la rentabilidad real.

Preguntas frecuentes (FAQ)

1. ¿La rentabilidad es lo mismo que el retorno?

No. La rentabilidad mide únicamente los ingresos, mientras que el retorno incluye tanto los ingresos como los cambios de precios.

2. ¿Por qué las rentabilidades se mueven en sentido opuesto a los precios?

Porque las rentabilidades calculan los ingresos en relación con el precio actual. Cuando el precio baja, los ingresos representan un porcentaje mayor, lo que eleva la rentabilidad.

3. ¿Qué rentabilidad es el más importante para los traders de bonos?

Rentabilidad al vencimiento, porque captura la rentabilidad total esperado si el bono se mantiene hasta el vencimiento.

Resumen

La rentabilidad es un concepto importante en el trading porque cuantifica la eficiencia de los ingresos de los activos.

Ya sea que evalúen bonos, acciones con dividendos o estrategias de múltiples activos, los traders utilizan la rentabilidad para comparar alternativas, medir el riesgo, interpretar las condiciones macroeconómicas y crear enfoques estructurados para el análisis del mercado.

Comprender cómo se calcula la rentabilidad, cómo se comporta en diferentes entornos y cómo respalda la toma de decisiones garantiza estrategias de trading más informadas, especialmente durante los ciclos cambiantes de las tasas de interés y las tendencias cambiantes del mercado global.

Aviso legal: Este material es solo para fines informativos generales. No debe considerarse asesoramiento financiero o de inversión, ni debe considerarse una recomendación. El copy trading conlleva riesgos, y la rentabilidad pasado no garantiza resultados futuros.