發布日期: 2025年06月16日

更新日期: 2025年06月25日

融資餘額,指投資人透過融資融券機制向券商借錢買股票後,尚未償還的融資金額總和。這個數據每天都會更新,可以反映市場中「借錢炒股」的整體規模。

那麼在炒股的過程中,我們看到的新聞說:「今天兩市融資買進餘額增加了50億元」到底是什麼意思?是利好還是有風險?

融資餘額增加代表什麼意思?

能夠致使融資買進餘額上漲,簡單說就是兩種情況:一是越來越多人開始借錢炒股,二是原本借了錢的人不但還沒還,還繼續加碼,這就讓整體的「借錢買股」規模越來越大。

所以通常融資買進餘額增加總是被看作市場向好的訊號,往往出現在牛市或反彈行情初期。因為只有在預期行情會上漲時,投資人才願意加碼買股。

(一)融資餘額上升,意味著市場「想漲」

當融資買進餘額上升時,代表市場參與者願意借錢買股,是一種「主動加倉」的行為。這種現象往往出現在以下幾種情況:

•行情剛啟動,投資人信心回暖,願意借錢搶籌;

•強勢板塊輪動加快,融資資金追逐熱點,助推股價;

•政策或利率環境寬鬆,加槓桿的成本降低,吸引資金流入。

所以,適度的融資上升,往往和一波上漲行情的起點重合,可以作為投資者順勢佈局的一個參考訊號。

(二)融資餘額持續走高,風險也堆積

如果融資買進餘額一路上漲,而股指漲幅開始放緩甚至橫盤不前,那就要特別警惕了。這種情況往往意味著:

•市面上樂觀情緒過熱,資金在「強撐」行情;

•許多漲幅已經透支了基本面,屬於「借錢賭後市」;

•一旦市場出現利空,融資盤可能成為拋壓的「第一刀」。

注意:判斷融資數據不能“單看漲跌”,要結合節奏

| 現象 | 解讀 |

| 融資餘額溫和上升+ 股價上漲 | 健康上升行情,情緒逐步轉強 |

| 融資餘額暴漲+ 股價橫盤 | 警惕透支風險,防止資金過度博弈 |

| 融資餘額高點+ 股價回落 | 風險顯現,防範斷頭殺跌 |

融資餘額增加和斷頭有何關聯?

剛剛我們講到,融資買進餘額持續走高雖然代表市場看多、資金活躍,但其本質仍是一種槓桿行為。當越來越多的人借錢買股,市場上漲會被“槓桿放大”,短期走勢會顯得很強勁。但一旦股價開始回調,原本的盈利迅速縮水,甚至很快“穿倉”,觸發券商的追保或強平機制。

•融資餘額增加→ 槓桿風險上升→ 市場下跌時更容易觸發“斷頭”

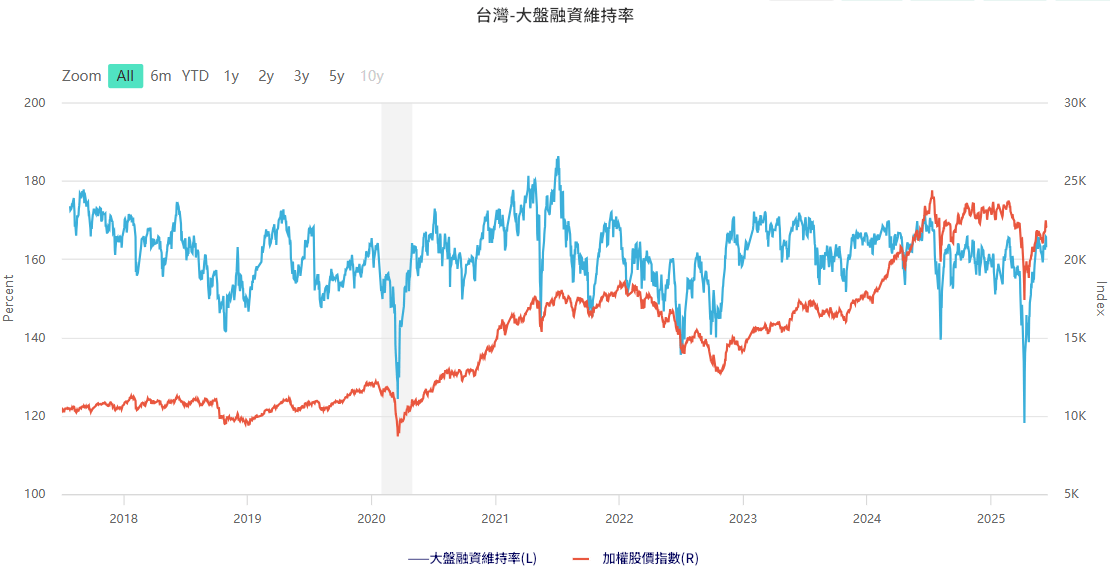

就拿2025年4月台灣股市三日斷頭潮來說,當時台股融資買進餘額高達約3000 億元新台幣,融資比率(融資餘額÷ 市值)顯著偏高,市場風險已隱隱積聚。

4月8日開始,市場出現利空(美股走弱、台積電重挫、地緣風險等),台股大跌超2%,很多熱門股更是跌了5%以上。高槓桿投資人開始爆倉──也就是股價下跌後,他們的融資帳戶保證金不夠了,券商直接強制賣出股票。

▶結果三天之內,就發生了下列變化:

| 日期 | 融資餘額減少(億新台幣) | 說明 |

| 4月7日 | -135.9 | 融資開始鬆動,少數斷頭 |

| 4月8日 | -284.8 | 大跌日,斷頭開始連鎖爆發 |

| 4月9日 | -329.6 | 市場恐慌,融資餘額暴減 |

三天內融資買進餘額合計減少了超過750億元,相當於總融資盤的25% 被強制砍倉或自行認賠出場。

這些斷頭盤被市價賣出後,進一步拉低股價,使得剩餘的融資戶維持率繼續下滑,券商只好繼續平倉,陷入「斷頭→下跌→更多斷頭」的踩踏式連鎖反應。這起事件也印證了一個法則:融資買進餘額過高時,一旦市場反轉,槓桿將加速虧損、放大拋壓,引發爆倉潮。

所以交易者一定要辨識的股市訊號就是融資餘額快速下滑通常是斷頭潮正在發生,而斷頭潮過後,市場進入去槓桿階段,雖然陣痛劇烈,但往往也為後續反彈清除浮動籌碼。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。