發布日期: 2025年10月24日

每逢財報週,市場的聚光燈便會齊射向美股巨頭。特斯拉、英偉達、奈飛等企業的最新財報一出,往往立刻掀起投資圈的波瀾。股價或應聲飆升,或遭重挫,牽動無數投資者的神經。然而,並不是所有人都真正明白「財報」的意義。看懂財報,不只是看EPS(每股盈餘)或營收成長,而是要讀懂背後的經營實力。

今天,我們就來拆解財報中最核心、也是最容易被忽略的三大獲利指標之一──營業利益率(Operating Margin)。它到底是什麼?怎麼看?對投資判斷又有什麼幫助?

營業利益率(Operating Margin),又稱「營業利益率」或「營益率」,是衡量企業核心業務獲利能力的重要指標。

它告訴我們:

公司在扣除營運成本、銷售費用、管理費用等營運支出後,還能從銷售收入留下多少利潤。

換句話說,營益率反映的是企業靠「本業」賺錢的能力,而不是靠投資獲利、匯兌收益或一次性專案的短期利潤。

舉個例子,假設某家公司的營業利益率為10%。這個數字背後的意思是說:

營益率10% → 每賺進1元營收,企業可留0.1元營業利潤。

這比單看EPS更真實,能反映企業的經營“體脂率”,顯示賺錢效率與純度。

投資重點:長期持續提升營業利益率的公司,通常是長期投資者最值得關注的標的。

在財報分析中,營業利益率是衡量企業核心經營能力的關鍵指標之一。它能揭示公司「靠本業賺錢」的真實能力,而非一次性收益或投資獲利。

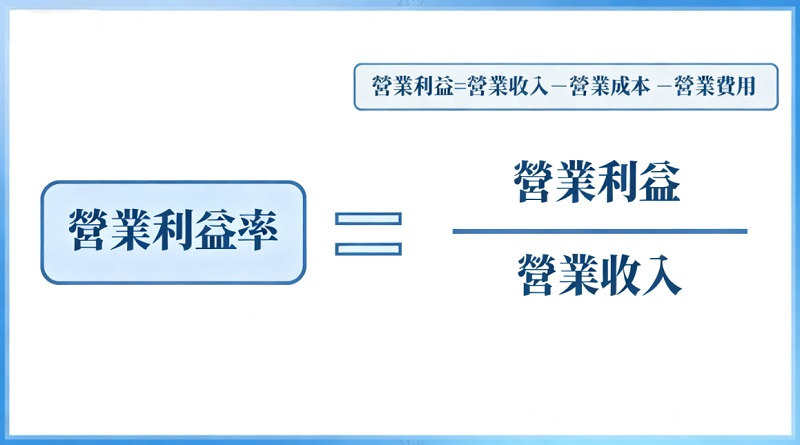

1.計算公式

其中:

營業利益(Operating Profit) = 營業收入− 營業成本 − 營業費用

2.營業利益的組成解析

①營業成本(Operating Cost)

營業成本是企業生產產品或提供服務所必須支出的直接成本,包括:

原料費用(例如:咖啡豆、鋼材、晶片)

直接人工成本

分銷成本等

這部分屬於變動成本,也就是「賣越多,成本越高」。

舉例:每賣出一杯咖啡,都要消耗一定量的咖啡豆;這就是變動成本。

②營業費用(Operating Expense)

營業費用是企業維持日常運作所需的固定開銷,包括:

管理費用(辦公室租金、水電、人事)

銷售費用(廣告推廣、市場費用)

研發費用(新產品開發、技術創新)

折舊攤提與利息支出等

不論企業賣出10件產品還是1000件,這些費用大多是固定的。因此,控制營業費用的能力,直接影響營業利益率的高低。

舉例說明:假設某公司年度營業收入為1000萬元,營業成本為600萬元,營業稅金及附加為50萬元,銷售費用為100萬元,管理費用為100萬元,財務費用為50萬元。那麼,該企業的營業利潤與營益率計算如下:

| 專案 | 金額(萬元) | 計算 |

| 營業收入 | 1000 | - |

| 營業成本 | 600 | - |

| 營業稅金及附加 | 50 | - |

| 銷售費用 | 100 | - |

| 管理費用 | 100 | - |

| 財務費用 | 50 | - |

| 營業利潤 | 100 | 1000 - 600 - 50 - 100 - 100 - 50 |

| 營業報酬率 | 10% | 100 ÷ 1000 × 100% = 10% |

① 計算營業利潤:

營業利益= 1000 − 600 − 50 − 100 − 100 − 50 = 100萬元

②計算營益率:

營業利益率= 100 ÷ 1000 × 100% = 10%

③結果解讀

每賺100元營業收入,公司留下10元營業利潤。

投資人可透過此指標快速判斷:

公司成本控制及費用管理能力;

本業持續獲利潛力。

1.成本與原料價格變動

原料、人力、能源成本上升會直接壓縮利潤空間。

2.費用控制與營運效率

銷售、管理、研發費用佔比上升過快,會拉低營益率。

3.產品結構調整

高毛利產品佔比增加→營益率上升;低毛利產品佔比增加→ 利潤下降。

4.定價策略與品牌溢價

有定價權的企業能在成本上升時維持高利潤率。

品牌溢價能力強→ 提高營益率。

5.經濟週期與產業景氣度

下行期營業利益率下降屬正常,但關鍵在於企業能否快速復原。

營益率不僅是財務報表上的數字,更是企業經營能力的重要訊號。理解它,可以幫助投資人判斷企業的成本控制能力、市場競爭力、持續成長性。

① 成本控制能力

企業能否有效管理成本與費用,直接決定營業利益率的高低。

若企業營收穩定成長,同時獲利率也同步上升,顯示管理階層在成本控制和營運效率方面表現優異。

反之,如果營收成長但利潤率下降,可能是成本上升或費用管理不當。

投資啟示:營收與營業利益率同步提升→ 企業管理效率高,本業獲利穩健

② 市場競爭力與品牌定價力

高營益率往往反映企業具備強大的議價能力或品牌溢價能力:

在競爭激烈的市場中,能維持高利潤率的公司,通常有獨特產品力、技術創新或品牌優勢。

案例:蘋果(Apple)、Meta 等科技巨頭,即使成本高漲,也能以品牌與創新維持30%以上營業利益率。

投資啟示:高利潤率企業→ 核心業務競爭力強,抗成本壓力能力高

③ 經營品質與持續成長性

它還能揭示企業成長的「健康度」:

成長健康:營收增加+營運率上升→ 企業在「量」與「質」上同步提升

成長受壓:營收增加+營益率下降→ 成長可能來自犧牲利潤的擴張或成本上升

投資啟示:觀察營業利益率趨勢,判斷企業擴張是否可持續

營業利益率= 企業獲利能力+ 管理效率+ 品牌/競爭力的綜合體現

成本控制良好→ 本業效率高

營益率高且穩定→ 市場地位穩固

與營收趨勢結合→ 判斷成長健康性

它是衡量企業主營業務獲利能力的重要指標,能夠直觀反映企業在扣除營業成本和營運費用後的利潤水準。然而,在實際投資分析中,營益率有一定限制。

1.未包含利息與稅務影響

營業利益率僅關注企業主營業務利潤,未考慮利息支出和稅收因素,因此無法全面反映企業最終獲利能力。

①利息支出

企業融資成本(如銀行貸款利息)會直接影響淨利。

②稅收因素

企業因行業、地區政策差異,適用稅率不同。

高新科技企業可能享有稅收優惠,淨利潤率高於同行業企業,但營業利潤率無法反映這一點。

提示:投資人在分析獲利能力時,應結合淨利率和有效稅率,全面評估企業實際獲利水準。

2.無法反映資本結構

它不考慮企業的資本結構(自有資本與負債比例),而資本結構直接影響財務風險與淨利水準。

①財務風險

高負債企業的財務風險較高,一旦經營不善,可能面臨償債壓力。

營益率無法顯示此風險,需要結合資產負債率等指標分析。

②獲利能力

資本結構不同,資金成本差異影響淨利。

高負債企業資金成本高,淨利潤率可能偏低;低負債企業資金成本低,淨利潤率相對較高。

提示:投資人應同時關注資本結構、利息負擔和財務槓桿,避免僅依賴營業利益率來判斷獲利能力。

3.產業差異大,跨產業比較失真

不同產業的營益率差異顯著,跨產業直接比較可能導致誤判。

①產業特性

零售業:競爭激烈,營益率低(通常3%-5%)。

高科技產業:壟斷或高附加價值,營益率高(可能超過40%)。

跨產業對比,僅看營業利潤率高低容易誤判企業競爭力。

②市場環境

新興產業:企業處於成長期,營益率可能偏低。

成熟產業:競爭穩定,企業營益率相對較高。

提示:投資分析時,應將企業營業利益率與同行業平均及歷史趨勢結合,進行橫向和縱向比較。

投資人常問:「營業利益率(Operating Margin)要多少才算好?」答案不是單一數字,而是一套比較、趨勢與結構分析的方法。

一句話結論(先記住)

營益率沒有放諸四海皆準的「好」數字。真正重要的是:與同業比較、觀察歷史趨勢、並檢視獲利結構與非財務因素。

1.先看同業基準(橫向比較)

求出該公司所屬產業的平均營益率或主要競爭對手數據。

若公司高於同業平均,代表在成本、定價或經營效率上可能具有優勢;低於同業,需找出原因(成長投入、成本壓力、競爭力不足等)。

2.看歷史趨勢(縱向比較)

連續數季或數年來檢視營業利益率是否穩定、上升或下降。

穩定或逐步上升→ 管理效率或產品組合改善;持續下降→ 成本或費用結構惡化的警訊。

3.結合其他獲利指標(結構分析)

毛利率:告訴你產品或服務的直接獲利空間。

淨利率:反映公司整體最終獲利含稅、利息與業外項目影響。

若毛利率高但營業利益率低→ 營運費用(行銷、管理、研發)吃掉利潤。

若營益率高但淨利率低→ 可能負債或利息支出高。

4.考慮公司規模、成長階段與產業屬性

成長期公司(尤其是科技或平台公司)常為擴張而暫時犧牲營益率;但這可能是為未來奠基。

成熟產業公司若營益率高但成長停滯,則需警惕成長天花板。

投資小貼士:營益率不是單一的“好壞指標”,而是綜合判斷企業經營品質的重要參考。透過趨勢分析、結構性改善觀察與產業比較,投資人才能真正解讀企業的獲利潛力與競爭優勢。

它是衡量企業獲利能力的重要指標,但不同產業、不同商業模式下的合理程度差異巨大。單看絕對數值容易誤判企業真實競爭力,因此橫向同產業比較至關重要。

1.行業特性與營業利益率

①零售業

零售業的營益率通常偏低,這是由於:

需要維持大量庫存

建立廣泛銷售網絡

頻繁進行促銷活動,增加營運成本

案例:沃爾瑪(Walmart)、塔吉特(Target)

營益率通常在3%–5%

即便僅為4% ,也顯示企業在成本控制與營運效率上表現出色

②軟體產業

軟體企業的主要成本集中在研發階段,一旦產品開發完成,後續銷售與分送成本較低,因此營業利益率較高。

案例:微軟(Microsoft)、Adobe

營益率通常在40%以上

若營業利益潤僅有4% ,表示企業在成本控制、產品定價或市場競爭方面有問題

2.成本結構的影響

①高固定成本產業

製造業、航空業等產業固定成本高,如廠房、生產設備、員工薪資

需要較高營業收入涵蓋固定成本,營益率通常較低

案例:波音(Boeing)、空中巴士(Airbus),營業利益率通常5%–10%。

②高變動成本產業

餐飲、旅館業等行業變動成本高,隨營業收入波動變化

營業利益率通常中等偏低

案例:麥當勞(McDonald's)、星巴克(Starbucks),營益率通常10%–15%。

3.商業模式的影響

①低利潤率商業模式

企業透過薄利多銷取得市場份額

營業利益率低,但長期市佔率與獲利成長可觀

案例:亞馬遜(Amazon)

營益率較低,但依賴大規模銷售與高效營運實現持續成長

②高利潤率商業模式

企業透過品牌溢價、技術創新或獨特服務獲取高利潤

營業利益率高,市場競爭力強

案例:蘋果(Apple)、特斯拉(Tesla)

高端產品與品牌影響力,帶來較高營益率

舉例說明:以沃爾瑪為例,其2025年Q2的財報資料解讀:

營業利益率:4.1%

解讀:數字低,但在零售業已屬優異,透過大規模採購和高效供應鏈獲利

4.投資啟示

同行業橫向比較最關鍵:不同產業的營業利益率不可直接對比

理解成本結構:固定成本高的產業營業利益率低屬常態

結合商業模式:低利潤率不等於弱競爭力,高利潤率也需考慮永續性

趨勢與絕對值結合:不僅看目前營益率,還要觀察歷史趨勢與產業平均水平

| 產業 | 營益率參考範圍 |

| 軟體/ SaaS / 科技 | 20% ~ 40%(或更高) |

| 半導體/ 高階晶片 | 20% ~ 50%(領先者更高) |

| 製造業 | 5% ~ 15% |

| 零售 | 2% ~ 6% |

| 餐飲 | 3% ~ 10% |

| 房地產開發 | 可變(週期性波動大) |

重點:同業比較比絕對數字重要;例如零售企業4%已算優秀,但對軟體公司則偏低。

在投資分析中,單一數值只能反映企業當期獲利狀況,而趨勢則揭示長期資訊。企業營業利率能否多年維持穩定或逐步上升,是衡量其護城河(競爭優勢)和經營品質的重要指標。

1.營益率變化趨勢的解讀

①持續上升的營業利益率

意義:企業具備長期競爭力與高效營運能力

可能原因:

成本控制得當:降低原物料採購成本、優化生產流程

產品附加價值提升:透過創新或品牌建立提高售價

營運效率改善:減少不必要的管理與銷售費用

市場拓展成功:擴大營收規模,同時維持或提升利潤率

投資啟示:

持續上升的企業往往擁有穩定護城河

短期波動較小,適合作為中長期投資標的

②持續下降的營業利益率

意義:企業可能面臨經營壓力或獲利品質下降

可能原因:

成本壓力:原料、人工或物流成本上升

市場壓力:銷售價格下降或競爭加劇

策略投入增加:研發、市場拓展或新業務投入

管理效率低落:費用控制不當

投資啟示:

下降趨勢不一定意味著經營惡化

需區分策略性投入(如研發)與經營性問題

舉例說明:以特斯拉為例,其22號美股盤後發布的2025年Q3財報數據如下:

舉例說明:以特斯拉為例,其22號美股盤後發布的2025年Q3財報數據如下:

| 指標 | 數值 | 同比變化 |

| 營業收入 | 281 億美元 | 12% |

| 淨利潤 | 18 億美元 | -60% |

| 營業利潤 | 16.24 億美元 | -40% |

| 營業利益率 | 5.80% | 去年同期10.8% |

2025年10月22日財報公佈後:438.97 → 419.49 美元(-4%)

原因:降價清庫存、研發投入增加、原物料成本上升

投資分析:短期營業利益率下降可能屬於策略性虧損

長期觀點:若研發投入帶來高成長,未來利潤率可望回升

3.投資分析要點

趨勢優先於單期數值:持續上升或下降的趨勢比單次高低更具參考價值

區分策略性虧損與經營性惡化:研發、市場拓展等投入可能短期壓低利潤率,但長期有利

結合財務結構與非財務因素:毛利率、費用佔比、管理效率、產業地位、品牌與創新能力

產業背景比較:將企業利潤率趨勢與同產業水準對比,更準確判斷競爭力

營業利益率變化趨勢提供了企業獲利能力的動態視角。透過縱向趨勢分析,投資者可以識別:

企業長期競爭優勢

經營效率的改善

策略性投資帶來的潛在回報

從而做出更科學、理性的投資決策。

在財務分析中,營業利益率與毛利率(Gross Profit Margin)是兩個核心指標,但許多投資人容易混淆。兩者雖然都衡量企業的獲利能力,卻關注不同層面。

1.基本概念區別

毛利率關注的是產品或服務直接獲利能力,反映產品品質與定價能力,衡量公司銷售的直接利潤空間。其相關公式如下:

營業利益率關注的則是企業整體經營本業能力,反映公司扣除管理、銷售、研發等費用後的真實獲利能力,反映本業獲利品質。

提示:毛利率關注“產品賺錢能力”,營業利益率關注“經營賺錢能力”。

2.營業費用的重要性

營業費用包括:

銷售費用(行銷、廣告、通路費用)

管理費用(行政、辦公、人事)

研發費用(技術與產品創新投入)

折舊攤提、財務費用等

例如:麵包店賣紅豆麵包,除了材料成本外,還需要計算師傅薪水、櫃檯人員薪資、包裝費、宣傳費用等,這些都屬於營業費用。

營益率透過扣除這些費用,更全面地反映企業本業整體獲利品質。

3.兩者的的關係

①一般規律

毛利率≥營益率

營業利潤率通常低於毛利率,因為它還扣除了管理與銷售等費用

②特殊情況

營業利益率> 毛利率

通常說明企業營運成本控制非常出色或收入結構最佳化(高附加價值業務佔比高,營運費用低)。

在投資分析中,毛利率與營益率的結合使用,能幫助投資人判斷企業獲利提升的來源:是來自產品競爭力,還是來自管理效率。

1.核心邏輯

毛利率上升,營益率下降:產品競爭力增強,但管理/營運效率不足,費用過高→ 產品獲利能力強,但經營效率需改善

毛利率下降,營益率上升:產品競爭力下降,但管理效率或費用控制提升→ 企業透過精細化管理彌補產品弱點,本業獲利能力提

2.核心提示

毛利率→ 產品或服務直接賺錢能力

營業利益率→ 企業整體本業獲利質量,反映管理與費用控制能力

兩者結合→ 判斷利潤來源:產品力vs. 管理效率

舉例說明:假設A公司和B公司是同業競爭者,兩者財務數據如下:

| 公司 | 營業收入 | 營業成本 | 營業費用 | 毛利率 | 營業利益率 |

| A公司 | 100萬元 | 60萬元 | 20萬元 | 40% | 20% |

| B公司 | 120萬元 | 70萬元 | 25萬元 | 41.67% | 12.50% |

解讀

A公司:毛利率略低,但營益率高→ 管理效率或費用控制優於B公司

B公司:毛利率高,但營益率低→ 產品直接獲利能力強,但管理/費用消耗較大

| 毛利率 | 營業利益率 | 典型特徵 |

| 高 | 低 | 產品好賣,但費用過高(如廣告或管理支出大) |

| 一般 | 高 | 管理成本控制得當,本業經營能力強 |

| 高 | 高 | 產品競爭力強且管理高效→ 理想狀態 |

| 低 | 低 | 產品弱勢且管理效率低→ 風險高 |

它是衡量企業核心業務獲利能力的重要指標,但投資人在使用時,需要結合趨勢、產業背景和現金流量進行綜合分析。

1.快速檢驗表:判斷營業利益率是否良好?

高於同業平均(或稱屬業內前段)

歷史趨勢:持續穩定或逐年上升

毛利率與營益率協同改善(代表產品力+ 管控)

營益率改善伴隨現金流量改善(非會計調整)

企業並未靠一次性收益或會計手法美化營益

負債與利息支出未把淨利吃太多

非財務面(品牌、市佔、技術、團隊)支持長期維持

若多數打勾→ 營業利益率可視為「良好且可持續」。

2.實用技巧模板

①快速判斷公式(五步)

取得「本季」與「過去4 季」的營業利益率。

取得同業平均營益率。

比較:本季vs 同業;本季vs 歷史平均。

查現金流:營業現金流是否同步跟上?

查附註:是否有一次性項目或會計政策變動?

②Excel篩選範例

條件A:過去4季營益率均為正

條件B:過去3年平均營益率> 同業平均

條件C:近4季營業現金流為正且成長

3.常見迷思(投資人容易踩雷)

❌只看單季數字— 一次性項目或會計調整可能扭曲結果

❌跨產業比較— 不同產業成本結構差異大,易誤導判斷

❌忽略毛利與現金流— 高營益率但現金流差,可能隱藏風險

❌把短期研發/行銷投入誤判為管理不善— 成長型公司短期營益率低,但長期回報可能高

4.選股策略

①穩健型(保守)

條件:過去5 年平均營業利益率> 同業平均,近3 年穩定或上升

特點:穩健、風險低,適合長期持有

②成長型(進階)

條件:營業利益率低但毛利率高、研發投入合理,且營益率逐季改善

特點:規模經濟發酵,未來潛力大

③價值型(找便宜)

條件:同業中營益率低,但短期受景氣衝擊、估值被壓低

前提:基本面未變(品牌/市佔/成本優勢)

特點:逢低佈局機會

篩選時務必結合負債比、現金流量與ROE等指標

Q1:營業利益率突然大增,是好事嗎?

需分析原因:成本下降或規模放大→ 正面;一次性收益或費用延遲確認→ 小心

Q2:營業利益率一定是好公司嗎?

不一定。需結合成長性、現金流量、負債結構及產業前景綜合評估

Q3:軟體公司營業利益率低賣掉嗎?

若低是因擴張或研發投入,且毛利高、使用者快速成長→ 可接受

若投資報酬率不明顯→ 需重新評估

營業利益率是企業「本業賺錢力」的晴雨表。

它揭示了一家公司在市場競爭中,

是否真正靠核心業務創造利潤,

是否具備成本優勢、品牌定價力與經營效率。

營益率越高、越穩定的公司,表示它的本業越紮實,經營越有效率,抗風險能力也越強。對長期投資者而言,這往往是挑選優質股票的核心指標之一。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。