發布日期: 2025年04月24日

2008年金融危機那年,全球股市都在動盪中下跌,不少明星企業的股價也創下新低。就在這時,巴菲特掌舵的波克夏‧哈撒韋B股一度跌到70美元左右,創下當時的歷史低點。這段時間的市場情緒非常低迷,大家都在拋售手上的股票避險。而這次巴菲特股票歷史低點的出現,不僅是公司股價的技術表現,更是整個市場情緒的一種映照。

歷史低點的另一次典型出現在2020年新冠疫情初期。當時全球市場幾乎一夕之間崩跌,波克夏的股價也在三月快速下探。這次的低點不僅因為疫情帶來的經濟停擺,更因為投資人對未來的不確定性充滿擔憂。

那時的低點,雖然沒辦法和2008年相比,但在當時的時間點上,也是市場劇烈反應的結果。這讓許多人再次關注巴菲特股票歷史低點的意義,也開始反思:這樣的低點是恐慌情緒下的機會,還是趨勢變化的開始。

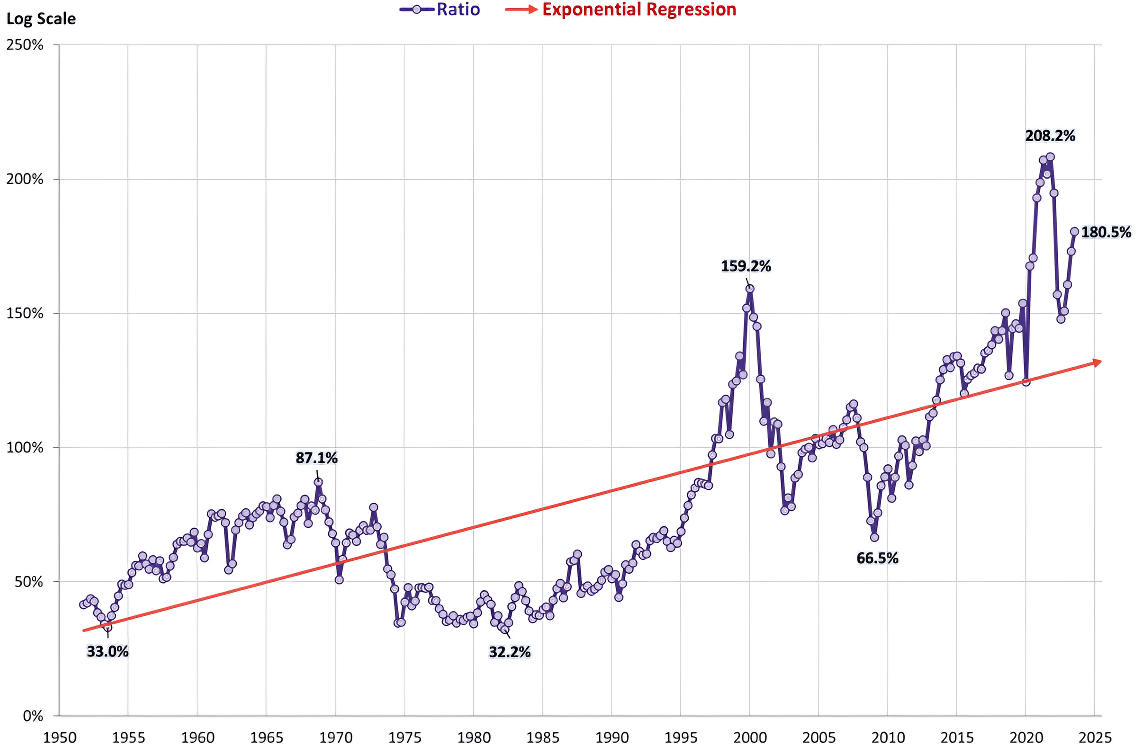

其實,縱觀巴菲特歷史低點的幾次出現,背後幾乎都和全球事件密切相關。例如90年代科技泡沫破裂時,雖然科技公司受到的衝擊最大,但傳統價值型投資也難以獨善其身,巴菲特的公司也不可避免地受到影響,股價自然也探過一次底。這些歷史低點的時間點,如果仔細看,都和全球經濟週期密切相連,不是單純公司的表現問題。

每當歷史低位出現時,市場上的討論總是會非常熱烈。有人認為,這是價值投資人抄底的好機會,也有人警惕,是不是公司基本面出了問題。但如果拉長時間線來看,每次低點之後,公司基本上都能穩定恢復,甚至創造新高。這也是歷史低點之所以備受關注的原因,因為它常常預示著市場整體情緒的轉捩點。

當然,並不是每個歷史低位都容易判斷。當年網路泡沫破滅後的幾年,波克夏的表現一度被市場質疑,價值投資是否過時?歷史低位的那個階段,正是投資風格從「高成長」回歸到「穩健」的關鍵時期。事後證明,穩紮穩打的策略最終讓公司再次走出谷底。

回頭看這些關鍵時間點,不難發現,每一次巴菲特股票歷史低點的形成背後,都有其特定的宏觀背景。有時候是經濟大環境變化,有時候是市場情緒集體崩潰,但波克夏的基本面卻始終比較穩固,也正因如此,這些低位才具備研究價值。不少機構甚至會根據低位的出現頻率和幅度,來判斷市場是否進入恐慌區域。

在投資界,大家都喜歡用「逆勢操作」來形容巴菲特的買進方式,而那些發生在歷史低點的操作,恰恰最能體現這種風格。透過梳理這些低點發生的時間與當時的事件,可以更清楚地理解,為什麼巴菲特在別人恐慌時還能選擇堅守甚至加碼。畢竟,真正的投資智慧,往往是在市場最冷清的時候,才能體現得最清楚。

所以,無論是回顧金融危機、疫情衝擊,或是科技泡沫時代,巴菲特股票歷史低點的每次出現,都不僅僅是股價的一個數字,而是和時代緊密交織的結果。而每次這樣的低位,也成為後來投資人研究市場情緒和週期變化的重要參考。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。