發布日期: 2025年11月07日

在資訊爆炸的時代,投資者最缺的不是消息,而是將價格行為解讀為故事的框架。艾略特波浪理論就像是市場的“語言系統”,用“5 浪上升 + 3 浪下跌”的節奏,把複雜行情翻譯成可視化的路線圖。

它雖然不能保證“明天一定漲”,但能幫投資者快速回答三個關鍵問題:

①當前價格處於大趨勢的哪一段?

②哪裏是值得押注的“高盈虧比區”?

③如果價格破壞結構,應向哪個方向反手?

接下來,就讓我們深入理解艾略特波浪理論這套經典而實用的市場語言。

艾略特波浪理論(Elliott Wave Theory,簡稱 EWT) 由拉爾夫·尼爾森·艾略特(Ralph Nelson Elliott)在 20 世紀 30 年代提出,是一種基於 市場價格行為與投資者心理循環 的技術分析方法。

艾略特通過研究道瓊斯工業指數的長期走勢,發現:

金融市場的價格波動並非隨機,而是以可識別、周期性重複的“波浪結構”展開。

這種波浪形態反映了市場參與者心理——

因此,波浪理論不僅是價格預測工具,更是一套揭示市場心理節奏的框架。

1.理論起源與發展脈絡

①誕生

艾略特波浪理論的誕生可追溯至道氏理論。

道氏理論揭示了“趨勢存在”,但沒有說明趨勢內部的結構。艾略特在此基礎上提出了更精細的“波浪分型”,指出:

市場趨勢由重複出現的波浪結構構成;

市場趨勢由重複出現的波浪結構構成;

完整循環包含 5 個推動浪 + 3 個調整浪;

各級波浪呈現 分形特征:大浪中包含中浪,中浪又可細分為小浪。

②發展

艾略特去世後,其理論由多位學者持續完善與推廣,其中最具代表性的是:

A. Hamilton Bolton — 率先將波浪理論系統化,應用於股票指數分析。

Robert Prechter — 在 1980 年代牛市中,通過著作《Elliott Wave Principle》讓該理論再度風靡華爾街。

Glenn Neely — 創立更嚴格的 Neo Wave(新波浪理論),強化規則邏輯。

目前主流分析仍以 Robert Prechter 版的詮釋體系 為核心。

2.艾略特波浪理論的基本結構

完整市場波動的8浪循環包括:

| 類型 | 浪數 | 方向 | 特征 |

| 推動浪(Impulse Waves) | 1~5 | 順應主趨勢 | 1、3、5浪為主要推動浪,2、4浪為回撤修正浪 |

| 調整浪(Corrective Waves) | A~C | 逆主趨勢 | A、C 為下跌浪;B為反彈浪 |

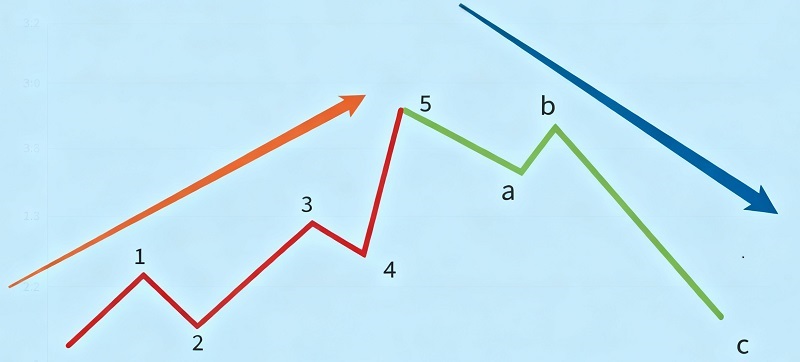

這形成了市場最常見的 “五升三降” 節奏,典型結構示意,如上圖:

推動浪:1-2-3-4-5

調整浪:A-B-C

但真實市場走勢並非完全對稱,波浪形態會隨趨勢強弱、投資者預期與時間周期不同而變化:

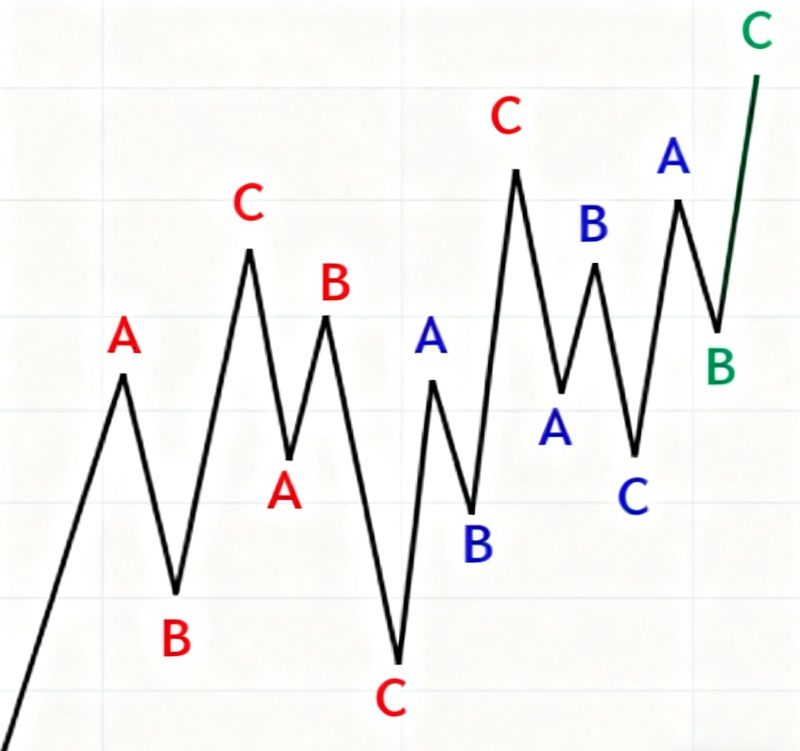

有時出現 3 波下跌 + 3 波上漲 + 5 波下跌(複雜修正結構);

有時出現 多次 3 波震蕩後再突破(平台或三角形修正),如下圖。

艾略特波浪理論認為,市場運動具有對稱性與周期性:

牛市:5 波上漲 + 3 波調整

熊市:5 波下跌 + 3 波反彈

這是一種情緒的鏡像反映。

1.牛市(多頭行情):5 波上漲 + 3 波調整

牛市的主旋律是 “上漲為主、回調為輔”。

通過5個上漲推動浪(1-2-3-4-5)與3個調整浪(A-B-C)構成完整上升周期。

| 規則編號 | 內容說明 | 實戰要點 |

| ① | 5 波上漲為推動浪,3 波調整為修正浪 | 推動浪負責上漲,調整浪負責修正與蓄力。 |

| ② | 波浪 2 不得跌破波浪 1 起點 | 若跌破,趨勢失效。 |

| ③ | 波浪 3 通常最強、最長 | 3 浪是主升浪,成交量最大、漲幅最猛。 |

| ④ | 波浪 4 不與波浪 1 重疊 | 若重疊,趨勢結構被破壞。 |

策略要點:

3 浪順勢持有,不輕易減倉;

5 浪警惕背離,防止“最後的狂歡”。

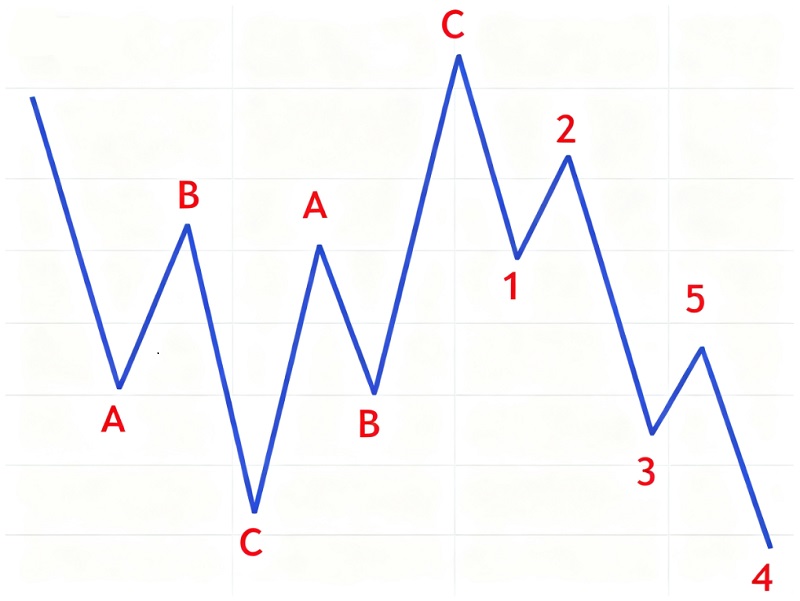

2.熊市(空頭行情):5 波下跌 + 3 波反彈

熊市的走勢正好與牛市鏡像相反,以 “5 波下跌 + 3 波反彈” 形成下降周期。

主趨勢向下,修正浪為反彈。

| 規則編號 | 內容說明 | 實戰要點 |

| ① | 5 波下跌為推動浪,3 波反彈為修正浪 | 主趨勢下跌,反彈為暫時性調整。 |

| ② | 波浪 2 的反彈幅度 < 波浪 1 的跌幅 | 若反彈超幅,趨勢減弱。 |

| ③ | 波浪 3 為主跌浪 | 跌幅最大、恐慌最強。 |

| ④ | 波浪 4 不與波浪 1 重疊;B 浪反彈低於 A 浪起點 | 確保趨勢完整性。 |

策略要點:

3 浪主跌期間切勿抄底;

B 浪反彈常是“逃命波”,宜減倉避險。

艾略特波浪理論的核心,不在於預測每一波的終點,而在於識別結構節奏與情緒變化。

牛市看 3 浪,抓主升

熊市看 3 浪,避主跌

5 浪謹慎,A 浪防套

理解並運用波浪對稱邏輯,能讓投資者在行情啟動時果斷上車,在風險來臨前從容下車。

1.基本架構:五升三降

艾略特波浪理論認為,市場價格的運行呈現“5升3降”的循環結構。

| 類型 | 方向 | 常見形態 |

| 推動波(Motive Waves) | 順勢 | 沖擊波(Impulse)、楔形(Diagonal) |

| 調整波(Corrective Waves) | 逆勢 | 鋸齒形(Zigzag)、平台形(Flat)、三角形(Triangle) |

分形特征: 每一浪都可再細分為更小級別的子浪,趨勢在不同時間周期中重複出現。

2.推動浪(1-5浪):趨勢的主幹力量

推動浪是趨勢的主幹結構,由 5 個波段組成:

其中包含 3 個上漲浪(1、3、5) 和 2 個調整浪(2、4)。

它們共同構成了市場的主趨勢骨架。

| 浪號 | 特征 | 投資者心理 |

| 1浪 | 牛市起步,市場仍悲觀,漲幅有限 | 市場觀望、懷疑反彈真實性 |

| 2浪 | 回調浪,回撤幅度一般不超過1浪起點 | 市場仍悲觀,回調為修正 |

| 3浪 | 主升浪,最長、最強,成交量放大 | 市場信心恢複,主力賺錢階段 |

| 4浪 | 調整浪,形態複雜,回撤幅度適中 | 投資者觀望,趨勢暫緩 |

| 5浪 | 高點拉升,但動能減弱,可能量價背離 | 市場樂觀達到頂點,“最後的狂歡” |

推動浪三大鐵律(必須遵守):

浪2 不能 跌破浪1起點

浪3 不能 是 1、3、5 中最短

浪4 不能 與浪1重疊(現貨指數市場中必須遵守)

3.調整浪(A-B-C浪):趨勢的回調修正

調整浪是主趨勢後的修正階段,通常包含3個波段。

| 浪號 | 特征 | 投資者心理 |

| A浪 | 下跌或反趨勢波段,市場誤以為正常回調 | 主力開始出貨,謹慎拋售 |

| B浪 | 反彈回調浪,反趨勢力量弱 | 市場暫時樂觀,恐慌未徹底消退 |

| C浪 | 最猛烈的調整浪,突破A浪低點 | 市場恐慌加劇,趨勢確認反轉 |

調整浪常見模式

鋸齒形(Zigzag):A、C 浪呈現急速單向走勢

平坦型(Flat):價格橫向震蕩、區間整理

三角型(Triangle):高低點逐漸收斂形成整理區

波浪理論最獨特的地方在於其分形結構。

無論是年線、日線,還是1小時線,都可看到相似的波浪節奏。

| 波浪級別 | 特征 | 應用場景 |

| 大浪(Cycle) | 完整的1-5推動浪 | 長線投資、資產配置 |

| 中浪(Primary) | 大浪內部波段 | 波段交易、趨勢跟隨 |

| 小浪(Minor) | 中浪內部細節 | 短線操作、擇時布局 |

這意味著:

市場的每一個趨勢,都包含更小的趨勢;

每一次回調,也孕育著新的微型趨勢。

波浪結構就像是嵌套的市場語言:

大的節奏由小節奏組成,小節奏又反映出市場心理的細微波動。

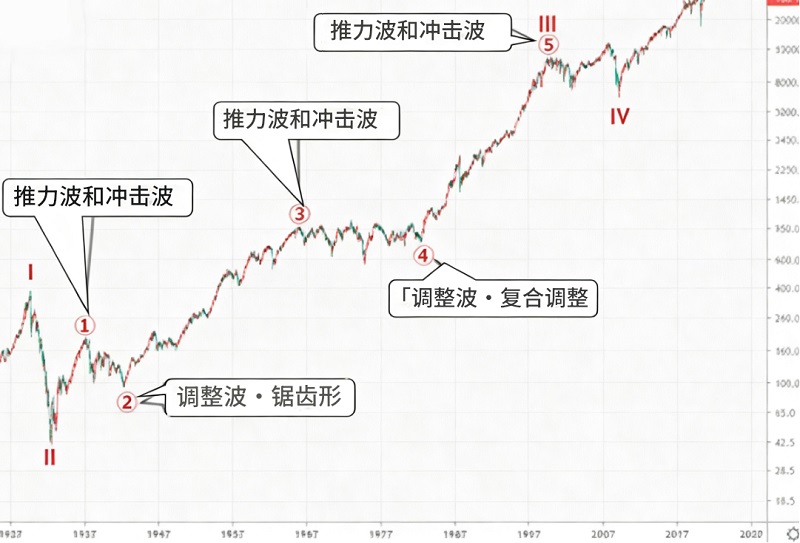

舉例說明:以下為紐約道瓊斯工業指數(DJIA)自1920年代起的長期月線圖,可以看到在編號III的主升浪內,出現了清晰的 ①-②-③-④-⑤ 五波沖擊結構。這正是艾略特波浪理論應用於長期趨勢的經典實例,驗證了市場的周期性與群體心理節奏。

這一經典實例完美驗證了:

市場運動具有周期性與群體心理規律;

艾略特波浪理論可跨越時間尺度,適用於長期投資與宏觀趨勢判斷。

艾略特波浪理論並非模糊的“形態猜測”,而是基於一套嚴格的結構規則與行為邏輯。核心規則分為兩類:

五大規律(推動浪結構規則)

一條優先原則(交替原則)

①沖擊波的“五大規律”

沖擊波(Impulse)是波浪理論最核心的順勢結構。

| 規律 | 說明 |

| ① 必須由 5 波組成 | 任何少於 5 波的結構不構成推動浪。 |

| ② 波1、3、5 為推動浪,波2、4 為調整浪 | 典型節奏為“升-回-升-回-升”。 |

| ③ 波2 不得跌破波1的起點 | 若跌破,趨勢結構失效。 |

| ④ 波3 不能是三浪中最短的一浪 | 通常為最長、最強的主升(或主跌)浪。 |

| ⑤ 波1 與 波4 不得重疊 | 避免趨勢混亂,是識別衝擊波的關鍵。 |

▷其中 ③–⑤ 被稱為「艾略特三大鐵律」,是判斷波形有效性的核心依據。

②一條優先原則:交替原則(Alternation)

相鄰兩段調整浪(如浪2與浪4)通常呈現「一簡一繁」:

簡單:單鋸齒結構

複雜:平台形、三角形或雙鋸齒結構

艾略特波浪理論的交替原則幫助交易者預判回調複雜度與趨勢延續力。

延伸浪是推動浪(第1、3、5浪)中出現的“特別延長形態”。它不是獨立波浪,而是推動浪內部嵌套了另一組完整的“5子浪”結構,因此波動更持久、幅度更大,是行情進入主趨勢加速階段的信號。

1.核心特征:三大識別要點

①出現位置固定:

只出現在 1、3、5 浪 中,一個八浪循環內只出現一次延伸浪。

②第3浪最常見:

第3浪延伸最為普遍,因為它代表市場情緒最狂熱、資金流入最強的階段。

③趨勢強勁信號:

延伸浪一旦確立,意味著主趨勢動力強勁,行情往往比預期更持久。

| 市場環境 | 延伸浪意義 | 操作建議 |

| 牛市中 | 多頭主趨勢的加速階段 | 堅定持倉,不提前止盈 |

| 熊市中 | 空頭趨勢主導階段 | 順勢持空,不貿然抄底 |

2.實戰策略:順勢而為,不輕易逆勢

識別延伸浪後應順勢操作:

若為多頭延伸浪(尤其是第3浪延伸),應耐心持有。

警惕4浪回調陷阱:

延伸浪後的第4浪調整常較劇烈,但若未跌破關鍵支撐,仍屬健康整理。

艾略特波浪理論中的延伸浪是行情加速段,也是利潤最大化的關鍵時刻。

1.邪惡的第五波浪

邪惡的第5浪看似是趨勢的最後沖刺,實則隱藏強烈反轉風險,是許多投資者被套的“陷阱區”。

①三個危險信號

異常延伸:第5浪漲幅甚至超過第3浪,屬於非理性上漲階段

情緒狂熱:新手投資者大量入場,“怕踏空”心態蔓延

量價背離:價格創新高但成交量下降,動能減弱

這通常意味著:趨勢頂部臨近,隨後的A-B-C調整浪跌幅將極大。

舉例說明:假設某消費股走勢如下:

| 浪段 | 走勢 | 漲跌幅 |

| 1浪 | 50→60 元 | +10 元 |

| 2浪 | 60→55 元 | 調整 |

| 3浪 | 55→80 元 | +25 元(主升浪) |

| 4浪 | 80→75 元 | 調整 |

| 邪惡第5浪 | 75→95 元 | +20 元(成交量下降) |

隨後股價開啟A-B-C調整:

→ A浪跌至80元,B浪反彈至85元,C浪跌至65元,回吐全部漲幅。

追高至95元的投資者損失近30%。

②操作策略:不追高,提前減倉

觀察量價背離 + 情緒狂熱

一旦出現,果斷減倉、設定止損位(如跌破第5浪起點或回撤50%)

邪惡的第5浪是利潤兌現區,而非新倉機會區。

2.失敗的第五浪(Failed Fifth Wave)——趨勢提前終結的“預警燈”

當第5浪未能突破第3浪高點,行情便提前終結,趨勢反轉信號確立。這是艾略特波浪理論中極具警示意義的結構。

①兩大關鍵特征

第5浪未破3浪高點:

行情上升至接近前高時無力突破,隨後急速下跌,

跌幅超過5浪上漲幅度的一半,即可確認為失敗浪。

突發因素引發反轉:

外部因素往往觸發反轉,例如:

政策收緊或利空消息

海外市場暴跌

流動性收縮

地緣政治沖突

舉例說明: 以上證指數為例,2024年就曾發生過失敗第五浪,具體如下:

| 階段 | 指數 | 漲跌幅 | 關鍵提示 |

| 1浪 | 2632→2800 | 168 | 初升 |

| 2浪 | 2800→2700 | -100 | 38%回撤 |

| 3浪 | 2700→3174 | 474 | 主段,放量 |

| 4浪 | 3174→3000 | -174 | 36%回撤 |

| 5浪 | 3000→3150 | 150 | 未過3174,失敗 |

| A浪 | 3150→2900 | -250 | 3日跌破3000,反轉確認 |

▷確認“失敗第五浪”後,上升趨勢提前結束。

②操作策略:見信號即止損

若第5浪未突破第3浪高點 → 立即減倉

若同時伴隨放量下跌 → 反轉信號確認

嚴格執行止損,防止被動套牢

成功的交易者,不是預測未來的人,而是能在信號出現時迅速行動的人。

艾略特波浪理論揭示了市場的“情緒循環”規律;斐波那契數列則刻畫了自然界的“比例秩序”。當兩者結合,便形成了判斷趨勢波幅與回撤深度的強大工具。

它不是神秘的預測術,而是一種概率邏輯:

市場的每一次漲跌,都遵循一定的節奏與比例,而這些比例常常出現在 0.382、0.618、1.618 等黃金區間。

1.艾略特波浪結構與黃金比例的對應關系

艾略特發現,波浪的延伸與回撤常接近黃金比例(0.618、1.618)。因此,分析者常以斐波那契比例來評估波幅。

| 波浪階段 | 常見計算方式 | 技術含義 | 市場特征 |

| 浪1 | 基准段 | 趨勢啟動 | 成交量放大,預熱階段 |

| 浪2 | 回撤浪1的 38.2%-78.6% | 健康回調 | “洗盤”期,主力吸籌 |

| 浪3 | 1.618×浪1(或更強) | 主升浪 | 趨勢最強,量能最足 |

| 浪4 | 回撤浪3的 23.6%-50% | 整理浪 | 多空暫歇,形態複雜 |

| 浪5 | 與浪1等長或1.618×浪1 | 末升浪 | 量價背離,風險積累 |

| 浪A | 參考浪5跌幅 | 調整啟動 | 市場進入修正期 |

| 浪B | 回檔浪A的 38.2%-78.6% | 假反彈 | 誘多 |

| 浪C | 1.382或1.618×浪A | 加速下跌 | 調整浪終點 |

2.黃金比例的市場邏輯

斐波那契數列(Fibonacci Sequence):1. 1. 2. 3. 5. 8. 13...相鄰數字的比值趨近 0.618 或 1.618.

這個比例不僅存在於貝殼螺旋、向日葵花盤,也深藏於市場的漲跌節奏中。

常用比例參考:

回撤比例:23.6%、38.2%、50%、61.8%、78.6%

延伸比例:1.272、1.618、2.618

3.斐波那契比例參考區間

斐波那契的經典比例:23.6%、38.2%、50%、61.8%、78.6%、1.618 等,本質上反映了市場多空力量的平衡點。

在艾略特波浪理論中,不同浪型的回撤或延伸幅度,往往會落在這些比例區間附近。

①波浪2回撤:38.2% - 78.6%

修正不破壞趨勢

回撤 38.2%-50% → 強勢修正,多頭主導,回調後容易快速進入主升浪。

回撤 61.8%-78.6% → 弱勢修正,但若不跌破浪1起點,仍具備向上潛力。

②波浪3延伸:1.618倍浪1

主浪的“強度信號”

波浪3通常是主趨勢中最強的推動浪。若出現延伸,其長度多為浪1的1.618倍,強勢行情可達2.618倍甚至4.236倍。

1.618倍 → 正常強勢

超過2.618倍 → 超強趨勢,警惕後續浪5縮短或失敗

③波浪4修正:23.6% - 50%

整理不重疊浪1

回撤23.6%-38.2% → 輕微調整,市場趨勢認可度高;

回撤50% → 中度調整,但只要不觸碰浪1高點仍屬合理。

④波浪5延伸:1.618倍浪1或浪3

末浪的“警示信號”

若浪5延伸,其漲幅多為浪1或浪3的1.618倍。

但注意:浪5延伸常伴隨量價背離,往往是趨勢反轉前兆。

2.關鍵提醒:比例是參考,結構才是核心

斐波那契比例是“大概率區間”,不是“數學定律”。

操作時,先看浪型是否符合波浪鐵律,再用比例輔助確認。

例如浪2回撤78.6%但不跌破浪1起點仍屬合理;若浪2僅回20%卻破位,則數浪失效。

3.實戰技巧:用斐波那契輔助,而非束縛

新手在實盤應用艾略特波浪理論時,可遵守以下三項原則▼

①先看結構,再看比例

浪的規則優先於比例。

結構若破壞(如浪2跌破浪1起點),即使比例完美也無意義。

②多比例區間參考,不迷信單一數值

38.2%、50%、61.8% 都可能形成轉折,

可結合指標如 MACD、RSI 尋找背離信號確認。

③根據趨勢強弱靈活調整比例

強勢趨勢 → 回撤淺(浪2約38%、浪4約23%)

弱勢趨勢 → 回撤深(浪2約78%、浪4約50%)

靈活判斷,方能精准捕捉節奏。

1.關鍵操作原則:找准進場點,嚴控止損

核心理念:

“在趨勢啟動階段進場,在結構破壞時離場。”

①最佳進場點:第 2 浪結束,第 3 浪即將突破

第3浪是推動浪中最強、最長、最賺錢的階段。

因此在第2浪調整結束、第3浪蓄勢突破時進場,是盈虧比最高的操作時機。

判斷標准:

第 2 浪回調 未跌破第 1 浪起點;

回撤幅度落在 斐波那契 38.2%~78.6% 區間;

出現 企穩信號(縮量止跌、小陽線);

即將突破第 1 浪高點(形成蓄勢形態)。

提示:第3浪的爆發往往伴隨“量能放大 + 均線多頭排列”,是趨勢確認的關鍵信號。

②次佳進場點:第 4 浪結束,第 5 浪突破前高

若錯過第 3 浪,“第 4 浪結束、第 5 浪突破前高” 也是次優機會。

但第5浪風險較高,可能出現“失敗浪”或“量價背離”,需控制倉位。

判斷標准:

第 4 浪 不與第 1 浪重疊;

回撤幅度在 23.6%~50% 區間;

突破第 3 浪高點時 成交量溫和放大;

MACD、RSI 未出現背離。

注意:第5浪常伴隨“背離信號”出現,是“止盈而非重倉”的區域。

③止損設定:結構破壞即離場

艾略特波浪理論雖主觀,但止損要客觀、嚴格執行。當“波浪鐵律”被破壞時,立即止損。

常見止損規則:

第 3 浪進場後,跌破第 2 浪低點 → 結構失效;

第 5 浪進場後,未創新高反跌破第 4 浪低點 → 失敗浪;

止損設定:進場點下方 3%~5%。

波浪理論單獨使用易陷入“數浪陷阱”,搭配其他指標可顯著提高成功率。

1.均線 MA —— 判斷趨勢方向與支撐壓力

20 日 / 60 日均線 是判斷趨勢的“方向儀”:

趨勢確認:

若價格在 MA20、MA60 上方,且多頭排列(MA20>MA60),

則推動浪判斷更可靠。

支撐壓力判斷:

第 2 浪或第 4 浪若回調至 MA60 附近並企穩,為理想進場點。

2.MACD / RSI —— 輔助確認浪形與背離信號

MACD 與 RSI 是“動能鏡子”,用於識別趨勢強弱。

| 階段 | 指標表現 | 含義 |

| 第 3 浪 | MACD 紅柱放大、RSI>50 | 動能強,趨勢確認 |

| 第 5 浪 | 價格創新高但 MACD 縮小、RSI 未新高 | 頂背離,趨勢衰竭警示 |

3.恐懼與貪婪指數 —— 驗證情緒周期是否匹配浪型

艾略特波浪理論的本質是群體心理循環。

| 浪型階段 | 市場情緒區間 | 解讀 |

| 第 1-2 浪 | 20-40(恐懼) | 市場謹慎,底部信號 |

| 第 5 浪 | 80-100(貪婪) | 市場狂熱,頂部風險 |

| B 浪反彈 | 40-60(中性) | 反彈修正期 |

1.三大誤區

①誤區 1:追求完美浪型

市場波動不必嚴格符合 1-2-3-4-5-A-B-C,只要符合“鐵律”即可。

②誤區 2:重倉單一浪型

第 3 浪可重倉(50%-70%),第 5 浪和 B 浪僅輕倉(<30%)。

③誤區 3:忽視基本面

若出現業績暴雷、政策利空等突發因素,即使浪型完美也應離場。

2.核心法則回顧:

最佳進場:第 2 浪結束、第 3 浪啟動

次佳進場:第 4 浪結束、第 5 浪突破

止損原則:結構破壞立即離場

在實際運用中,外匯與差價合約(CFD)交易投資者可以通過MetaTrader 平台(MT4 / MT5)內建艾略特波浪工具,快速地在圖表中標識出主要波段節奏。

1.在 MT4(MetaTrader 4)中設置艾略特波浪理論指標

①設置步驟:

從 MT4 頂部菜單欄選擇「插入(Insert)」

點擊「技術指標(Indicators)→ 自定義(Custom)→ ZigZag」

確認後,指標會自動顯示在圖表上

②小技巧:

ZigZag 會過濾掉小幅度波動,只保留主要趨勢波段。

這有助於觀察1-2-3-4-5 推動浪與A-B-C調整浪的結構。

2.在 MT5(MetaTrader 5)中設置艾略特波浪理論指標

MT5 的操作方式與 MT4 幾乎相同,只是菜單層級略有不同。

①設置步驟:

從 MT5 頂部菜單欄選擇「插入(Insert)」

點擊「指標(Indicators)→ 自定義(Custom)→ ZigZag」

確認後,指標即可出現在圖表上

②專業用法:

結合趨勢線(Trendline) 與斐波那契回撤(Fibonacci Retracement)工具,

可進一步確認波段的比例與潛在轉折位。

3.推薦工具與教學

🔹 注冊真實賬戶:立即開立 EBC MT4 賬戶➜

🔹 MT4 使用教學:新手快速上手指南 ➜

🔹 進階分析技巧:結合斐波那契與波浪理論 ➜

市場永遠在波動,浪與浪之間,蘊藏著情緒與機會。

學會艾略特波浪理論,不是為了“預言市場”,而是為了在群體情緒的浪潮中,

——找到屬於你的節奏。

“The wave principle is not a crystal ball,but a road map of human behavior.”——R.N. Elliott

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。