发布日期: 2024年07月19日

现如今,科技股无疑是市场上的热门选择,但在当今工业时代,能源仍然是经济基础中的关键元素。因此,石油股作为值得长期持有的价值股,仍然具有重要意义。在全球市值排行榜上,沙特阿拉伯的石油公司一直位居前列,而美国的石油巨头则是埃克森美孚公司。现在,让我们一起来了解埃克森美孚公司及其长期增长潜力。

埃克森美孚公司简介

它是全球最大的公开交易石油和天然气公司之一,总部位于德克萨斯州休斯顿郊区的斯普林。作为行业的领军者,埃克森美孚(ExxonMobil)的业务涵盖了从石油和天然气的勘探、开采、生产到炼制和销售的全过程。

公司成立于1999年,由埃克森公司和美孚公司合并而成。这两家公司都有着悠久的历史,分别可以追溯到19世纪晚期的标准石油公司(Standard Oil)。合并后,埃克森美孚迅速成长为全球最大的石油和天然气公司之一,业务涵盖石油勘探、生产、炼油和销售等各个环节。

埃克森美孚公司的业务分为上游、中游和下游三个主要部分。上游业务涵盖石油和天然气的勘探、开发和生产,中游业务涉及石油和天然气的运输和储存,下游业务则包括炼油、化工和成品油销售。通过这一多元化的业务结构,公司能够在不同的市场环境中保持稳定的盈利能力。

上游部门的主要业务包括寻找新的油气资源和开发现有的资源,致力于扩大公司的能源储备和生产能力。公司在全球范围内进行勘探和开采,特别是在德克萨斯州和新墨西哥州的二叠纪页岩油盆地,拥有重要的资产和广泛的运营。这些战略性资产使其能够在全球能源市场中保持竞争力,并确保长期的资源供应。

公司拥有并运营着庞大的管道网络和储存设施,这些资产不仅确保了能源的高效运输,还保持了供应链的稳定性。通过这些设施,中游部门能够有效地管理能源流通,降低运输成本,并提升整体运营效率。

下游部门则运营着全球多个炼油厂和化工厂,生产和销售汽油、柴油、润滑油及化工原料。这些设施帮助公司满足全球能源和化学品的需求,从而在全球能源市场中占据重要地位。而其中的化工部门不仅提供稳定的收入来源,还通过高质量的石化产品服务于多样化的工业需求。

在技术创新方面,埃克森美孚也一直引领者行业潮流。公司投入巨资于提高能源效率、开发新型炼油技术和推进新能源领域。例如,在碳捕获与储存(CCS)技术方面的研究与应用,展现了其在减少碳排放和环境保护方面的积极努力。

此外,公司在新型炼油和生产技术的研发上取得了显著成就,不仅在传统能源提炼和生产过程中引入了创新技术,还积极探索可持续发展的解决方案。这些研发工作使得公司赢得了多个技术创新和环保奖项,这些荣誉不仅认可了公司在提升能源效率和降低环境影响方面的努力,也巩固了其在全球能源领域的技术先锋地位。

同时,埃克森美孚公司还致力于推动可持续发展,通过多种途径减少运营对环境的影响。公司投资于可再生能源项目,如风能和太阳能,并致力于提高能源效率和减少温室气体排放。此外,公司还积极参与社区发展项目,支持教育、健康和环境保护等领域的公益活动。

再看市值排名,作为石油和天然气行业的巨头,公司凭借其雄厚的财务实力、广泛的业务网络和持续的创新能力,在全球500强企业中稳居前列。这一排名不仅反映了公司在市场上的领导地位,也证明了其在全球能源行业中的重要影响力。

在盈利能力方面,埃克森美孚曾多次打破历史记录,特别是在2008年和2022年分别创下了全年利润的历史新高。这些壮举展示了公司在财务管理和市场战略上的卓越能力,并标志着其在全球能源市场中的无与伦比的盈利能力。这些成就不仅反映了公司在石油和天然气行业的强大业务表现,也体现了其在成本控制和战略投资上的有效执行。

作为全球能源市场的领导者,公司在石油和天然气领域的稳固地位和多样化的业务布局,使其在市场波动中具备较强的抗风险能力。其稳定的现金流、持续的技术创新和对可持续发展的承诺,使其股票成为长期投资的优质选择。

总之,埃克森美孚公司以其丰富的历史、广泛的全球业务、强大的技术创新能力和对可持续发展的承诺,成为能源行业的领军企业。无论是在传统石油和天然气领域,还是在新兴的可再生能源市场,它都展示了其卓越的竞争力和发展潜力。

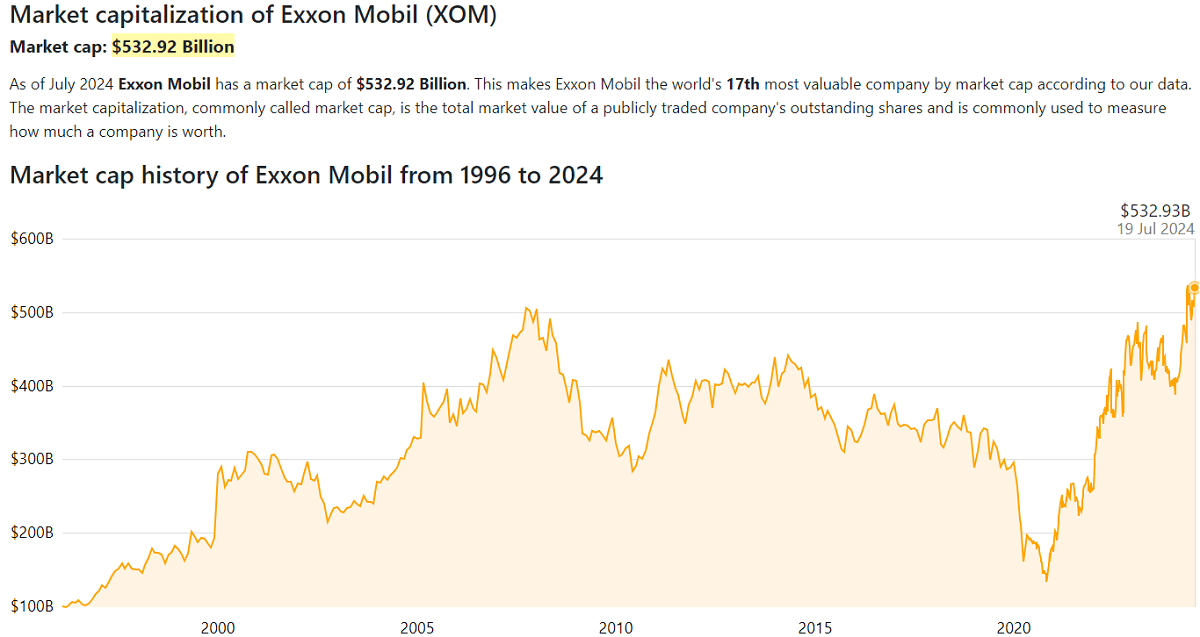

埃克森美孚市值

埃克森美孚市值

截至2024年7月,埃克森美孚市值达到5329.2亿美元,巩固了其作为全球市值最高的石油公司之一的地位。这使其成为全球市值排名第17位的最有价值公司。这一市值不仅反映了公司在市场中的强大地位,也体现了投资者对其未来增长的高度信心。

其实,早在2000年代中期,全球石油需求的激增和油价的持续上涨,就曾使公司市值一度超过了5000亿美元。2014至2015年期间,由于全球油价的剧烈下跌,埃克森美孚公司的市值经历了显著回落。这一价格暴跌对公司收入和利润产生了不小的冲击,导致其市值有所缩水。

直到2020年全球新冠疫情的爆发导致石油需求急剧下降,对能源市场造成了严重冲击。作为全球最大的石油公司之一,埃克森美孚也未能幸免。受疫情影响,公司面临了前所未有的挑战,其市值一度跌破2000亿美元。

但随着全球经济逐步复苏和油价的回升,它的市场表现也出现了显著改善。公司市值在近期重新增长,现今已重回五千亿美元之上。经历了疫情带来的挑战后,通过优化运营和调整战略,公司成功地恢复了其在市场上的领先地位。

由此可知,埃克森美孚市值与国际油价的波动密切相关。油价的上涨通常会推动公司利润的增长,从而提升市值;而油价的下跌则会减少公司的收入,导致市值下降。这种高度依赖油价的市场特性使得公司的财务表现和市值在油价波动中显著起伏,需不断适应油价变化,以维持其市场竞争力和财务稳定。

同时,公司的石油和天然气储量以及生产能力对其市值具有直接影响。公司通过持续的勘探活动和技术创新,确保了其油气储量的稳定增长。这种稳定的储量增长不仅支撑了公司的长期发展,也增强了市场对其未来盈利能力的信心,从而对其市值产生积极的推动作用。

而且,全球经济状况对其市值有着直接的影响。全球经济增长和工业活动的增加通常会推动石油需求的上升,这对公司的收入和利润产生积极影响。随着石油需求的提升,公司的业务表现也会得到改善,从而推动其市值的增长。经济繁荣期,尤其是当工业和交通需求增加时,公司能够从中受益,反映在其市值的上涨中。

另外,地缘政治因素也对它的市值具有深远影响。全球政治局势和主要产油区的稳定性直接影响石油市场供需平衡,从而影响油价。政治动荡、制裁、战争或冲突可能导致石油供应中断,推高油价,提升公司收入和市值。相反,政治稳定和充足的供应有助于公司运营和市值稳定。

当然,作为石油和天然气行业的巨头,埃克森美孚公司凭借其稳固的市场地位和丰富的资源储备,在市场波动中展现出较强的抗风险能力。公司拥有广泛的全球资产组合和长期的战略规划,这使其能够有效应对油价波动、地缘政治风险和经济不确定性。通过持续的技术创新和稳健的财务管理,公司能够维持业务的稳定性和盈利能力,从而在行业内保持领先地位,展现出长期的市场韧性和稳健的增长潜力。

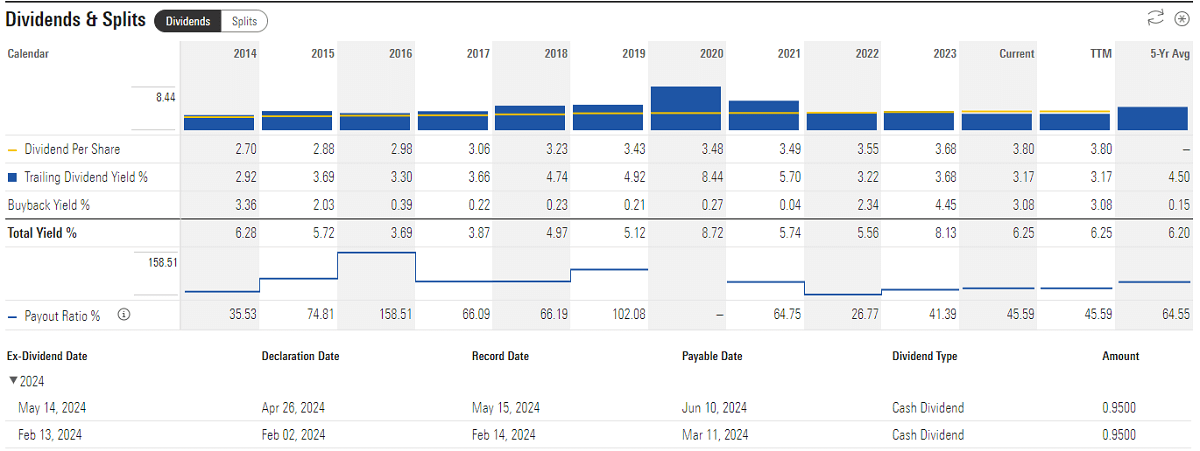

一直以来保持稳定的股息支付,也是埃克森美孚公司吸引长期投资者的重要因素。公司致力于向股东提供可靠的回报,通过持续的股息支付展现其财务稳健性和对股东价值的重视。这种稳定的股息收益不仅提供了投资者稳定的现金流,也反映了公司在经历市场波动时依然具备强劲的盈利能力和财务健康状况,使其在资本市场中赢得了广泛的信任和支持。

此外,它在环保和可持续发展方面的投资为其未来能源转型提供了显著竞争优势。公司致力于减少碳排放、提升能源效率,并积极投入可再生能源和清洁技术。这些举措不仅符合严格的环境法规,还增强了公司的市场竞争力,为长期增长奠定了基础。

因此,埃克森美孚公司的市值反映了其在全球能源市场中的重要地位和投资者对其未来增长潜力的信心。尽管面临油价波动和市场挑战,但公司凭借其稳健的业务模式、持续的技术创新和对可持续发展的承诺,依然是全球市值最高的石油公司之一,具有长期投资的吸引力。

埃克森美孚股票长期投资潜力

公司在能源行业中占据重要地位,其股票在纽约证券交易所(NYSE)上市,股票代码为XOM。过去两年间,埃克森美孚公司的股价上涨了124%,显著超越了同行业和市场指数的表现。这一强劲的股价增长不仅反映了公司在市场上的卓越表现,也突显了其对投资者的吸引力。

公司长期以来保持稳定的股息支付,为寻求长期稳定收入的投资者提供了显著吸引力。公司以悠久的股息支付历史和良好的持续性,彰显了在股东回报方面的坚定承诺。目前,公司的股息收益率为3.17%,过去五年间股息年均增长率为1.8%。这一稳定增长趋势不仅反映了公司的财务稳健性,也展示了其对投资者持续回报的承诺。

埃克森美孚的财务表现在历史上表现出了相对的稳定性,尤其是在经历了2020年疫情后的恢复阶段。2020至2022年期间,公司营业收入和净利润均显示出良好的增长。特别是在2022年,公司净利润显著增长,反映出其在市场复苏期间的强劲财务表现和业务恢复能力。

此外,2022年公司表现出强劲的财务状况,上游部门实现了365亿美元的利润,而化学部门则贡献了35亿美元的利润。这些财务数据不仅反映了公司在面临市场挑战时的韧性,也显示了其在能源市场和化工领域的持续盈利能力。

全球经济复苏推动了石油需求回升,对埃克森美孚产生了直接的积极影响。随着交通和工业活动恢复,石油和天然气需求预计将持续增长。这一趋势不仅促进了公司业务增长,还提升了市场份额和盈利能力。公司的广泛业务网络和资源储备使其能够有效把握这一市场机遇,实现稳健的业绩表现。

但需要注意的是,它的收入和利润对国际油价高度敏感。油价的剧烈波动直接影响公司的财务表现,因为石油和天然气销售价格决定了主要收入来源。油价上涨通常带来收入和利润增加,反之亦然。

2020年初,wti原油期货价格曾跌至低点,受疫情影响和市场需求骤减的影响。然而,随着市场的复苏和投资者如沃伦·巴菲特的积极买入,油价逐渐回升至百元以上,带动了包括埃克森美孚在内的石油公司的股价回暖。

同时,随着全球对气候变化和环保的关注增加,可能导致更加严格的环保法规和政策,如碳排放限制和环境税收。这将增加埃克森美孚公司的运营成本,并限制对传统化石燃料的依赖。公司需要调整运营策略,加大在绿色技术和可再生能源方面的投资,以应对这些变化。有效管理环保法规带来的风险,对于公司市场竞争力和长期战略布局至关重要。

公司的全球业务涵盖多个政治不稳定的地区,这使其面临地缘政治风险,如国际冲突、政策变动和贸易限制。这些因素可能影响公司的生产、运输和供应链,导致运营中断或财务表现受损。公司需通过多元化供应链和风险评估来应对这些挑战,确保业务稳定和全球供应的可靠性。

尽管埃克森美孚公司在石油和天然气行业中占据强大市场地位,但仍面临来自雪佛龙、壳牌、英国石油等竞争对手以及新能源公司如特斯拉的激烈竞争。这要求公司不断创新、优化运营并提升成本控制,以保持领导地位并应对能源市场的快速变化。

同时,其当前的一年远期市盈率为12倍,相较于行业平均水平的9倍略高,但低于其过去10年的中值18倍。这表明,尽管公司目前的估值高于行业平均,但仍低于历史长期水平,可能反映出市场对其未来盈利增长的预期较为谨慎。投资者在考虑购买XOM股票时,应综合考虑其相对估值水平以及未来盈利潜力。

虽然有这些风险,但凭借稳定的股息支付和在全球石油与天然气行业中的强大市场地位,它长期投资者的理想选择。公司在资源储备和技术创新方面展现了强大实力,稳定的股息收益率提供了可靠的收入来源。对于寻求长期稳定回报的投资者来说,埃克森美孚的股票(XOM)因其稳健的财务表现和行业领导地位,具有显著吸引力。

尽管石油和天然气行业波动性大,但通过其多元化业务和全球化运营有效平衡了这些风险。公司覆盖了上游勘探与生产、下游炼油与销售以及化工领域,这种多元化帮助其在不同市场环境中保持稳定盈利。将XOM股票纳入投资组合,可以有效分散风险,并利用公司稳固的市场地位和财务稳健性,实现长期稳定回报。

总之,作为一个具有长期投资潜力的公司,投资埃克森美孚公司股票时,投资者需关注全球油价走势、地缘政治风险和环境政策变化。密切跟踪这些因素可以帮助投资者调整策略,保持投资稳定性和增长潜力。

| 类别 | 详细信息 |

| 公司简介 | 全球最大石油和天然气公司之一,成立于1999年,总部位于德州。 |

| 上游业务 | 石油和天然气的勘探、开发和生产,主要资产位于二叠纪页岩油盆地。 |

| 中游业务 | 拥有庞大管道网络和储存设施,确保能源高效运输。 |

| 下游业务 | 全球多个炼油厂和化工厂,生产汽油、柴油、润滑油及化工原料。 |

| 技术创新 | 投资能源效率、新型炼油技术、碳捕获与储存(CCS)、可再生能源。 |

| 市值 | 5329.2亿美元(截至2024年7月),全球排名第17位。 |

| 财务稳定性 | 稳健的财务管理和多样化收入来源,在油价波动时期仍保持盈利能力。 |

| 风险挑战 | 油价波动、环保法规、地缘政治风险。 |

| 长期投资潜力 | 稳固市场地位、资源储备、技术创新、可持续发展承诺、长期股息支付,吸引投资者。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。