Para os investidores, além de se preocuparem com o facto do negócio em que investem está dando lucro ou não, eles também precisam saber se o negócio tem fluxo de caixa suficiente em mãos. Caso contrário, é muito provável que uma empresa que parece estar a ter um bom desempenho subitamente tenha uma crise financeira sem aviso prévio. Para evitar isso, é necessário observar a demonstração do fluxo de caixa nas demonstrações financeiras, que pode informar aos investidores se uma empresa realmente possui fluxo de caixa suficiente. Vejamos a importância da demonstração do fluxo de caixa e como analisá-la.

Definição e função da demonstração do fluxo de caixa

Definição e função da demonstração do fluxo de caixa

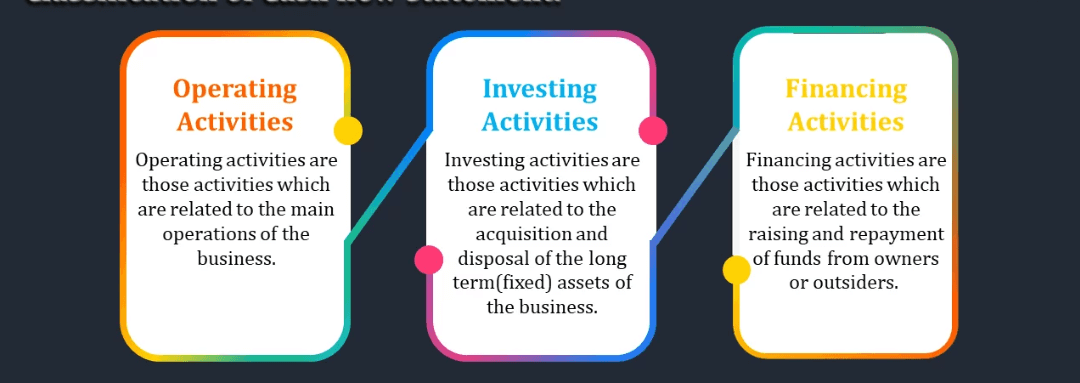

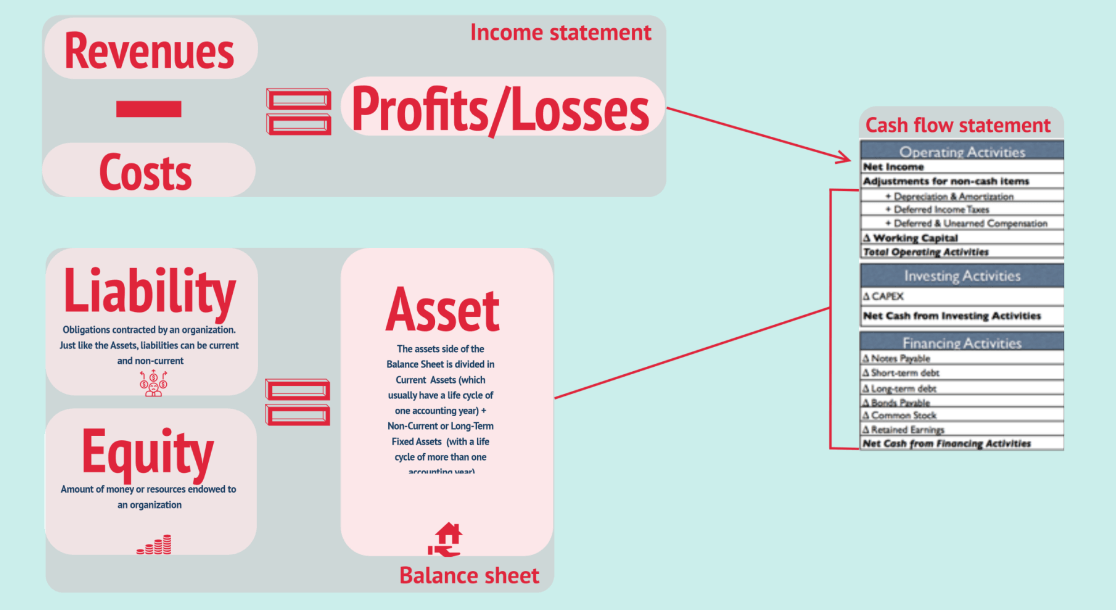

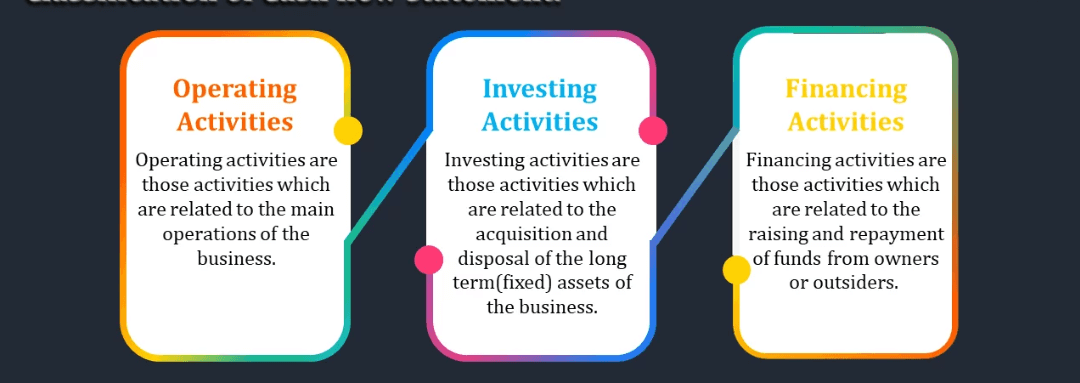

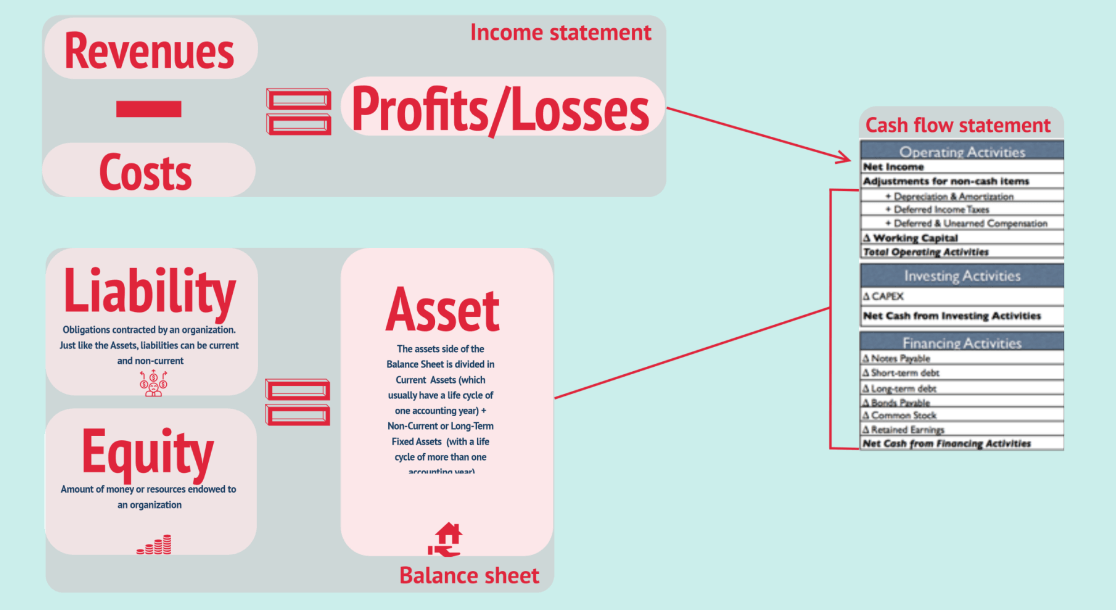

É uma demonstração financeira usada para registrar o fluxo de caixa de uma empresa durante um período específico de tempo. Mostra como a empresa adquire e utiliza caixa de três fontes: atividades operacionais, atividades de investimento e atividades de financiamento. Essas atividades incluem recebimentos e desembolsos de caixa e ajudam as partes interessadas a compreender os fluxos de caixa da empresa, as fontes de recursos e os usos dos recursos.

O fluxo de caixa das atividades operacionais é a quantia de dinheiro recebida ou gasta por uma empresa por meio de suas atividades empresariais, por meio da qual podem ser conhecidos os verdadeiros resultados do negócio. O fluxo de caixa das atividades operacionais é calculado subtraindo todas as despesas não monetárias ajustadas dos lucros antes dos impostos na demonstração do resultado. As despesas não monetárias são geralmente perdas contábeis, como depreciação e redução ao valor recuperável do ágio. O fluxo de caixa das atividades operacionais representa quanto dinheiro uma empresa pode ganhar com suas operações e é a informação mais importante para os acionistas.

Uma empresa com bons resultados operacionais reportará fluxo de caixa positivo ou mesmo crescente das atividades operacionais ao longo dos anos. Isso reflete uma entrada líquida de caixa das operações. Pelo contrário, uma empresa mal gerida apresentará números negativos durante todo o ano e os investidores terão de ser redobrados de cuidado. Portanto, ficar atento se o fluxo de caixa das atividades operacionais é positivo ou negativo já implica muita informação.

O fluxo de caixa das atividades de investimento resume a variação de caixa proveniente da compra ou venda de ativos, incluindo fábricas, equipamentos, máquinas e até ações ou instrumentos especulativos. As empresas em fase de crescimento utilizam frequentemente os fundos gerados pelas operações para reinvestir em instalações de produção ou em projetos de investigação e desenvolvimento.

Portanto, esse componente costuma ser negativo, o que significa que a empresa está disposta ou tem planos de iniciar mais novos projetos no futuro, a fim de planejar futuras expansões. Portanto, os investidores só precisam estar atentos ao fluxo de caixa negativo das atividades de investimento para saber o quão agressiva a empresa é.

Por outro lado, quando uma empresa vende os seus activos e o fluxo de caixa das actividades de investimento se torna positivo, os investidores precisam de analisar as razões por detrás disso. Isto porque a venda de activos pode ter um impacto negativo no crescimento futuro no longo prazo. Quando isso acontecer, os investidores deverão prestar mais atenção em compreender a motivação da empresa para vender ativos.

Pode ser que a empresa pretenda seguir uma nova direção e vender as suas ferramentas antigas em troca de ativos de que necessitará no futuro. Também pode acontecer que a empresa esteja a ter problemas operacionais e esteja a utilizar a venda de activos para obter fundos para sustentar a sua contabilidade ou para pagar dívidas.

O fluxo de caixa das atividades de financiamento é o dinheiro recebido ou pago pela empresa aos bancos ou acionistas, e a empresa levanta dinheiro por meio de dívidas, ações ou ofertas públicas. Como essas atividades de financiamento aumentam a entrada de recursos, são apresentadas como positivas no demonstrativo. Pelo contrário, se a empresa distribuir dividendos para saldar dívidas ou adquirir um negócio, etc., o dinheiro sairá da empresa e será apresentado como valor negativo no extrato.

Ao contrário dos fluxos de caixa das duas atividades acima, uma empresa que tem um fluxo de caixa financeiro positivo por um longo período de tempo não significa que haja um problema com o negócio. Isto ocorre porque as empresas em crescimento tendem a levantar capital para expandir os seus negócios e melhorar o seu ambiente operacional. Portanto, o fluxo de caixa proveniente das atividades de financiamento destas empresas é geralmente positivo.

Os investidores podem combinar o fluxo de caixa das atividades operacionais com o fluxo de caixa das atividades operacionais. Se a parcela operacional do fluxo de caixa ficar negativa por um longo período de tempo, provavelmente significa que a empresa não está indo bem ou que os recursos captados não estão sendo utilizados para melhorar o ambiente de negócios. Como os acionistas podem não querer continuar a levantar capital ou a contrair empréstimos para continuar a operar com prejuízo, é melhor evitar estas empresas.

Ao observar os fluxos de caixa das atividades operacionais, os investidores podem ver se o negócio principal de uma empresa é rentável e quão estável é essa rentabilidade. Isso ajuda os investidores a identificar potenciais riscos e oportunidades de negócios em tempo hábil. Também ajuda os investidores a compreender os recebimentos e desembolsos reais de caixa da empresa, e não apenas os valores dos lucros baseados em padrões contábeis. Isso ajuda os investidores a avaliar com mais precisão a qualidade dos lucros e a liquidez de caixa de uma empresa.

Ao analisar a demonstração dos fluxos de caixa, os investidores podem avaliar se uma empresa é capaz de pagar as suas dívidas e cobrir os seus custos operacionais diários em tempo útil. O fluxo de caixa saudável das atividades operacionais garante que uma empresa tenha boa solvência, enquanto reservas de caixa suficientes podem melhorar a solidez financeira da empresa.

Simplificando, o fluxo de caixa das atividades operacionais reflete os verdadeiros resultados operacionais da empresa; o fluxo de caixa das atividades de investimento mostra a direção de investimento e as intenções de desenvolvimento da empresa; e o fluxo de caixa das atividades de financiamento demonstra as atividades de financiamento e a posição de dívida da empresa. Os investidores podem avaliar com mais precisão o valor e o risco da empresa com base nos seus resultados analíticos e, assim, tomar decisões de investimento mais informadas.

Métodos de preparação da demonstração dos fluxos de caixa.

Como parte crucial das demonstrações financeiras, regista as entradas e saídas de dinheiro durante um determinado período, reflectindo o funcionamento dos fundos e a solvência da empresa. Existem dois métodos principais que podem ser utilizados na preparação desta declaração: o método indireto e o método direto.

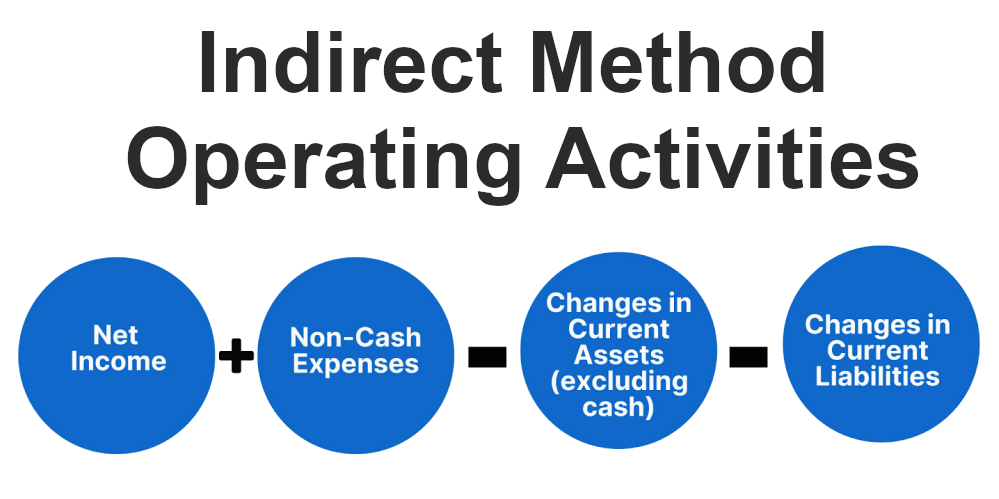

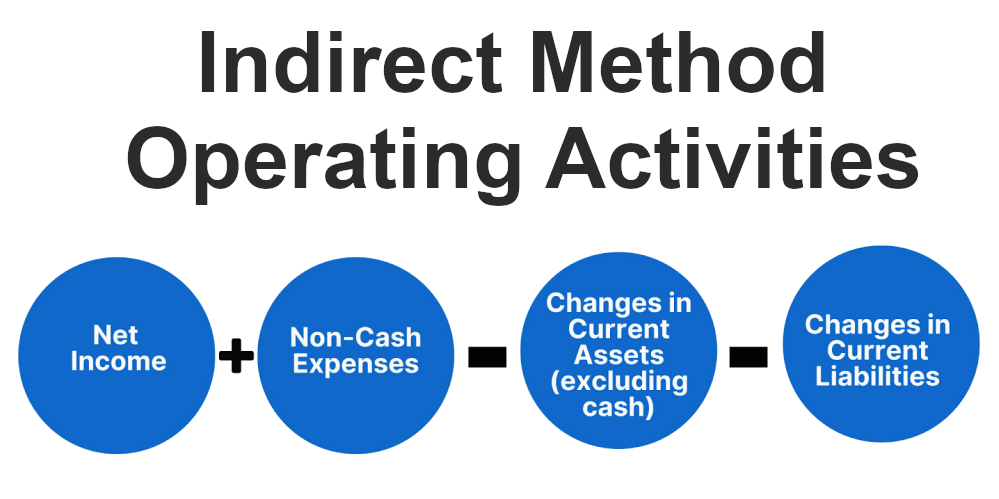

O método indireto da demonstração dos fluxos de caixa é um método derivado de ajustes feitos ao lucro líquido na demonstração do resultado, começando pelo lucro líquido na demonstração do resultado e fazendo uma série de ajustes nele para refletir os fluxos de caixa que diferem do lucro líquido.

Os ajustes incluem ajustes em itens do lucro líquido que não afetam o fluxo de caixa, como depreciação, amortização, provisões para devedores duvidosos, etc., bem como itens que envolvem fluxo de caixa, mas não são refletidos na demonstração do resultado, como mudanças em contas a receber e variações de estoque.

Após o ajuste, o valor obtido é a situação do fluxo de caixa referente às atividades operacionais. Em seguida, a demonstração completa do fluxo de caixa é preparada combinando a situação do fluxo de caixa das atividades de investimento e das atividades de financiamento. Por exemplo, se o método indireto for utilizado para preparar o fluxo de caixa das atividades operacionais, a fórmula básica é lucro líquido + despesas não monetárias + variação no ativo circulante (excluindo caixa) + variação no passivo circulante, conforme mostrado abaixo.

O método indireto fornece uma visão precisa da dinâmica do fluxo de caixa de uma empresa. Os usuários podem visualizar claramente as entradas e saídas de fundos durante um período específico para determinar se o negócio tem muito dinheiro. Ele também permite que os usuários acompanhem as alterações nas contas a receber e a pagar. Isto ajuda as empresas a desenvolver estratégias de gestão de caixa mais eficazes para garantir a cobrança atempada de contas a receber e a gestão de contas a pagar, otimizando assim o fluxo de caixa.

Com uma demonstração do fluxo de caixa preparada pelo método indireto, as empresas podem prever melhor a dinâmica futura do fluxo de caixa. Saber como são feitas as receitas e despesas de caixa a cada mês ajuda as empresas a planejar melhor despesas e investimentos futuros para garantir a saúde financeira.

O método indireto também ajuda as empresas a obter informações sobre a dinâmica sazonal do fluxo de caixa e a identificar possíveis problemas de fluxo de caixa. Isto ajuda as empresas a tomar medidas oportunas para lidar com flutuações sazonais ou identificar e resolver problemas de fluxo de caixa para manter a estabilidade e a saúde dos seus negócios.

O método direto, como o próprio nome sugere, relata diretamente as diversas entradas e saídas de caixa no demonstrativo, o que mostra de forma mais visual as fontes e utilizações do caixa no negócio. Os fluxos de caixa são categorizados de acordo com atividades operacionais, atividades de investimento e atividades de financiamento para esclarecer a natureza de cada fluxo de caixa.

Para atividades operacionais, o método direto lista itens de entrada e saída de caixa diretamente relacionados à venda de bens e à prestação de serviços trabalhistas, como receitas de vendas em dinheiro e pagamentos em dinheiro a fornecedores e funcionários. Para atividades de investimento e atividades de financiamento, o método direto também relata diretamente itens de entrada e saída de caixa relacionados, como compras de ativos fixos, emissão de títulos e pagamentos de juros.

Comparado com o método indireto, o método direto é mais conciso, mais claro de preparar e mais fácil de entender. É o processo de resumir os diversos fluxos de caixa para chegar ao demonstrativo completo. A fórmula básica para a preparação dos fluxos de caixa das atividades operacionais pelo método direto é Recebimentos de Caixa (Vendas + Juros + Dividendos) - Pagamentos de Caixa (Fornecedores + Despesas Operacionais + Juros + Imposto de Renda + Outros) - Outros Recebimentos de Caixa.

O método direto lista diretamente os recebimentos e desembolsos de caixa na demonstração dos fluxos de caixa, que é fácil de entender e operar e é adequado para uma ampla gama de grupos de usuários. E como registra diretamente de onde vêm e vão os fluxos de caixa, fornece uma visão geral rápida da posição financeira de uma empresa e ajuda a fornecer uma compreensão oportuna da situação de caixa de uma empresa.

O método direto não fornece uma visão completa de todas as transações em dinheiro; ele lista apenas as entradas e saídas totais de caixa e não fornece uma análise detalhada de transações específicas. Para o sucesso a longo prazo, são necessárias análises e planeamento mais abrangentes, que não podem basear-se apenas em dados do método direto.

Portanto, para obter uma compreensão abrangente da posição financeira de uma empresa, o método direto deve ser utilizado em conjunto com outros métodos, como o método indireto e a análise do rácio financeiro, a fim de obter uma compreensão mais profunda da dinâmica do fluxo de caixa de uma empresa. e saúde financeira.

Na prática, diferentes países e regiões podem adoptar diferentes regulamentos e normas que exigem que as empresas utilizem um determinado método de apresentação. Nos Estados Unidos, geralmente é permitido o método indireto ou o método direto de preparação. Em outras regiões, como a China, o método direto é geralmente exigido para divulgações externas. No entanto, as empresas precisam de garantir que a informação do fluxo de caixa é registada e comunicada com precisão para fornecer às partes interessadas informações financeiras precisas para os ajudar a tomar as decisões corretas.

Como analisar uma demonstração de fluxo de caixa

Na verdade, ele tem a função de apresentar fielmente as operações comerciais, assim como a demonstração do resultado do balanço. Ao compreender os três tipos de fluxo de caixa, o estatuto de desempenho a longo prazo pode ajudar os investidores a especular sobre o estado actual do funcionamento e da política da empresa e a avaliar ainda se vale a pena investir no aumento da empresa.

O fluxo de caixa das atividades operacionais mostra quanto caixa uma empresa pode gerar a partir de suas atividades comerciais principais, incluindo contas a receber, contas a pagar e mercadorias, entre outras. O fluxo de caixa das atividades operacionais pode ser comparado aos lucros; se os lucros forem muito superiores ao fluxo de caixa das atividades operacionais, significa que a empresa não tem meios para converter os lucros em dinheiro e existe a possibilidade de problemas de liquidez no curto prazo.

Em seguida, se houver um grande aumento nas contas a receber e nas mercadorias, significa que a empresa pode ter dívidas incobráveis ou os clientes estão aumentando suas condições de pagamento, o que reduzirá o fluxo de caixa operacional da empresa. Se a empresa tiver um aumento significativo no contas a pagar em relação a todos os outros itens, isso pode ser um sinal de que a empresa está atrasando os pagamentos aos fornecedores para melhorar sua posição de fluxo de caixa no final do ano.

O fluxo de caixa das operações deve ser positivo para que a empresa possa garantir que terá caixa suficiente para pagar as despesas operacionais, impostos e juros do dia a dia. A empresa precisa de dinheiro para fazer esses pagamentos sem precisar pedir empréstimos para emitir ações ou vender ativos para manter a empresa funcionando no dia a dia.

Os fluxos de caixa das atividades de investimento, aqui registrados, são aqueles relacionados a ativos de longo prazo. Se uma empresa vende ativos para obter dinheiro para comprar ou investir em novos ativos para aumentar a produtividade, expandir o negócio ou atingir um objetivo estratégico, isso é frequentemente considerado uma realocação ativa de ativos e um comportamento de investimento. Desta forma, a empresa pode utilizar os novos ativos para gerar mais receitas e lucros, aumentando assim a sua competitividade e rentabilidade contínua.

No entanto, se uma empresa vende activos para obter fluxo de caixa para gerir as operações diárias da empresa, isso representa uma má gestão de caixa. Isto ocorre porque as vendas frequentes de activos para executar as operações quotidianas podem indicar que a rentabilidade da empresa está desafiada e a gestão pode não conseguir gerir eficazmente a liquidez da empresa, caso em que a empresa pode estar em dificuldades financeiras.

Os fluxos de caixa das atividades de financiamento, que são fluxos de caixa relacionados à dívida e ao patrimônio, incluem o pagamento de dividendos para recomprar ou vender ações para adquirir ou pagar dívidas, etc. Para investidores que favorecem o ganho de dividendos, esta seção mostra quanto dinheiro a empresa usa para pagar dividendos aos acionistas.

Por exemplo, uma empresa depende de enormes empréstimos para se expandir, resultando numa expansão excessiva. Pelo balanço e demonstração de resultados, só se percebe que a empresa está crescendo muito rápido e com boas perspectivas. Porém, a demonstração do fluxo de caixa mostra que a empresa não possui fluxo de caixa suficiente para realizar suas atividades operacionais. A dependência excessiva da empresa em relação aos empréstimos pode levar a problemas de liquidez e de reembolso e, na pior das hipóteses, pode levar à falência.

Você só precisa prestar atenção se o fluxo de caixa das atividades operacionais, de investimento e de financiamento é positivo ou negativo para saber a situação da empresa e a direção do desenvolvimento futuro. Quando a empresa tem problemas, você pode combinar as diferentes partes para analisar a situação e ter cuidado quando tiver dúvidas.

Numa análise abrangente, quando os fluxos de caixa das atividades operacionais, de investimento e de financiamento são todos positivos, isso pode indicar uma falta de utilização eficaz do capital por parte da empresa, o que é motivo de alarme. Neste caso, o negócio pode não estar a utilizar plenamente o capital para investimento ou expansão, resultando na acumulação de capital sem criar mais valor. Os investidores precisam investigar mais detalhadamente as operações de capital da empresa e os planos de crescimento futuro para determinar a sua sustentabilidade.

Os fluxos de caixa operacionais e de investimento positivos e os fluxos de caixa financeiros negativos podem indicar que a empresa está a crescer de forma constante, expandindo os seus negócios através de lucros e investimentos, mas não dependendo de financiamento externo. Neste caso, a empresa pode ter fluxo de caixa interno suficiente para apoiar o seu crescimento sem depender excessivamente de financiamento externo. Esta pode ser uma posição financeira saudável, mostrando que a empresa está expandindo seus negócios de forma autossuficiente.

O fluxo de caixa operacional positivo e o fluxo de caixa negativo de investimento e financiamento podem indicar que a empresa está expandindo seus negócios ao mesmo tempo que retribui aos acionistas ou paga dívidas. Neste caso, a empresa pode estar a expandir agressivamente os seus negócios, apoiando os seus investimentos através do fluxo de caixa interno, retribuindo aos acionistas ou reduzindo a dívida através de dividendos, recompra de ações ou reembolso de dívidas. Se a empresa for capaz de sustentar esse padrão de crescimento, poderá ser uma empresa de qualidade a ser mantida no longo prazo. No entanto, os investidores também precisam estar atentos aos níveis de endividamento e à solvência de uma empresa para garantir que ela seja financeiramente sólida.

Supondo que uma empresa tenha fluxo de caixa operacional positivo e fluxo de caixa de investimento negativo hoje, com base nas definições que acabei de explicar, você pode dizer que a empresa conseguiu gerar caixa excedente com suas atividades operacionais durante o período e que podem estar envolvidos em atividades de investimento relacionadas, como a expansão ativa fora do país ou a compra de equipamento de produção adicional.

De modo geral, com base nessas duas pistas, pode ser possível interpretar que se trata de uma empresa em crescimento que vale a pena acompanhar. No entanto, é importante notar que se o fluxo de caixa livre for negativo no longo prazo, ou seja, o valor do fluxo de caixa operacional não for suficiente para compensar a saída do fluxo de caixa de investimento, a menos que a empresa tenha ativos líquidos suficientes, esteja atento à ocorrência de falha de liquidez.

Ao analisar a demonstração dos fluxos de caixa, os investidores precisam de prestar atenção se os fluxos de caixa das atividades operacionais, de investimento e de financiamento são positivos ou negativos e às tendências ao longo do tempo. Diferentes combinações de fluxos de caixa podem reflectir diferentes fases de desenvolvimento e condições financeiras da empresa, e os investidores precisam de considerar estes factores de forma abrangente para tomarem decisões de investimento informadas.

Como analisar uma demonstração de fluxo de caixa

| Aspectos |

Método de Análise |

Significado |

| Atividades operacionais |

Compare o fluxo de caixa com a receita para análise. |

Avaliar rentabilidade e gestão de caixa. |

| Atividades de investimento |

Analise as transações de ativos em busca de tendências. |

Revise os planos de expansão e investimento. |

| Atividades de Financiamento |

Revise as tendências de dívida, patrimônio e financiamento. |

Avalie o financiamento e a gestão da dívida. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Definição e função da demonstração do fluxo de caixa

Definição e função da demonstração do fluxo de caixa