取引

EBCについて

公開日: 2025-11-07

更新日: 2025-11-14

もし1日で10億ドルを稼ぐ方法があるとしたら、それはジョージ・ソロスが1992年9月16日「暗黒の水曜日」に実演した、歴史に残るジョージ・ソロスの空売り戦略です。

彼が率いるクォンタム・ファンドは英ポンドの暴落を仕掛け、巨万の富を築きました。この一撃は、彼を「イングランド銀行を破綻させた男」として悪名高くさせると同時に、その卓越した市場観察眼を世界に知らしめました。

しかし、ソロスの物語は単なる一つの取引にとどまりません。それは、市場、心理学、そして反省性を理解した上で構築された、思考方法、戦略に関するものです。数十年経った今でも、彼の原則はヘッジファンドやグローバルマクロ投資家の運用方法に影響を与えています。

このガイドでは、ソロス氏の哲学を、金融の専門用語や複雑な数学を使わず、彼がリスク、信念、市場の混乱を独自の機会と捉えていることを示す時代を超えたアイデアだけで、簡単な言葉で説明します。

ジョージ・ソロスは1930年、ハンガリー・ブダペストに生まれ、ナチス占領下という苛酷な環境を生き延びました。後にロンドン・スクール・オブ・エコノミクスで哲学者カール・ポパーに師事したことが、その後の投資哲学の礎となりました。

1973年にジム・ロジャーズと共に設立したクォンタム・ファンドは、年間30%を超える驚異的なリターンを達成し、ジョージ・ソロスを伝説的な投資家の地位へと押し上げました。

しかし、ソロス氏を本当に際立たせていたのは、彼のマクロな視点、つまり経済、政治、心理学がどのように相互作用するかを大局的に見る能力でした。

そして、それが最も顕著に表れたのは、彼の有名な英国ポンド取引のときでした。

990年代初頭、英国は欧州為替レートメカニズム(ERM)に参加していました。ERMは、欧州共通通貨(後のユーロ)に備えて為替レートを安定させることを目的としたシステムであります。

ERMの下では、英国ポンドはドイツのドイツマルクに固定されており、その価値は限られた範囲内でしか変動できないでした。

しかし、ジョージ・ソロスはこの状況に着目。英国経済の脆弱性から、為替レートの維持が不可能と判断し、歴史的な空売りを決行します。

英国経済は弱いでした。

インフレ率は高いでした。

ポンドの価値を守るために金利は維持できないほど引き上げられました。

ソロス氏は他の人々が無視していた点に気づいた。それは、ペッグ制は人為的であり持続不可能だという点です。

ソロスは、この人為的な為替レートが持続不可能であると見抜きました。そして、クォンタム・ファンドを使って数十億ポンドを借り、それをドイツマルクに替えるという大規模な空売りを仕掛けたのです。

これは、ポンドが大暴落した後に安いポンドを買い戻して返却し、その差額を利益とする作戦でした。

1992年9月16日、英国政府はポンド防衛のために金利の大幅引き上げなどを試みましたが、市場の圧力に抗えず、ついにERMからの脱退と通貨切り下げを余儀なくされました。

ソロスのこの空売りによる利益は、10億ドルを超えると言われています。

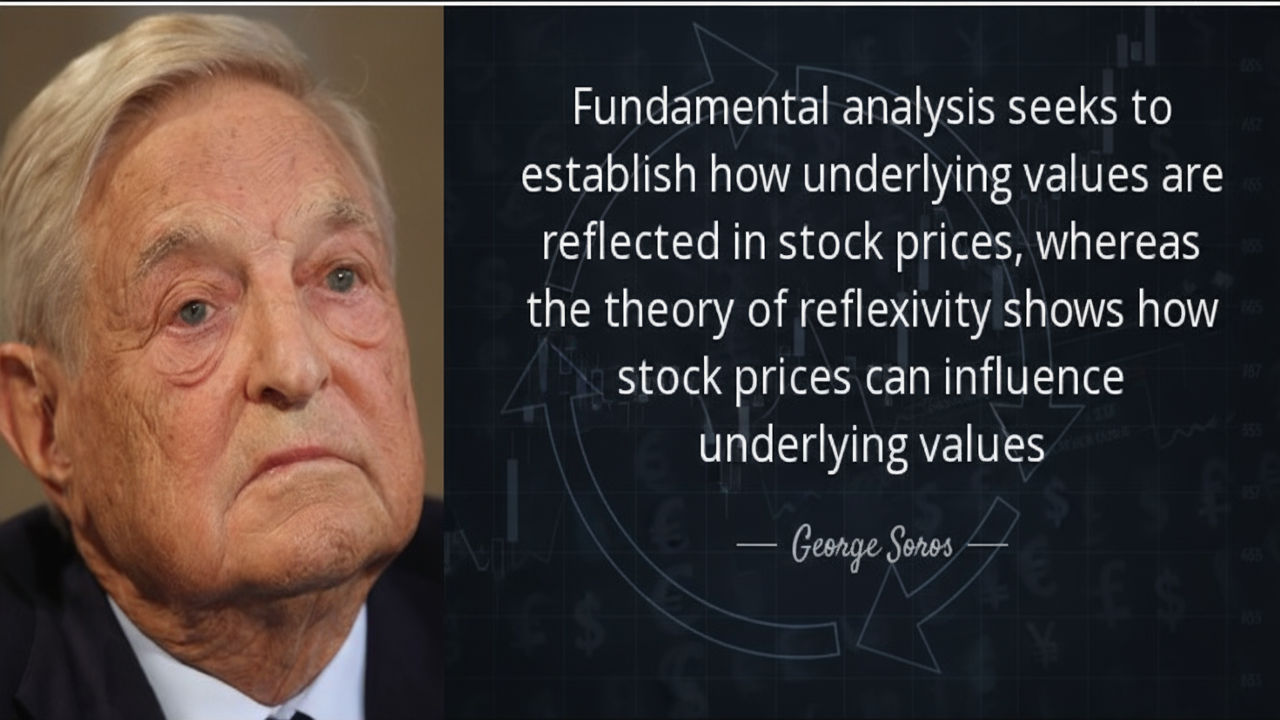

ソロスの思考を説明する概念が一つあるとすれば、それは反射性だ。ほとんどの経済理論では、市場は合理的であると想定されている。価格は入手可能なすべての情報を反映しています。

しかし、ソロス氏はこれに反対した。市場はファンダメンタルズだけでなく、それに対する人々の認識によっても動かされ、その認識が現実に影響を与えると彼は信じていました。

つまり、市場価格は現実を反映するだけでなく、現実を形作るものなのです。

| マーケットループの例 | 投資家の信念 | 市場の反応 | 現実の変化 |

|---|---|---|---|

| ハイテク株(2021~2022年) | 「AIは永遠に成長する」 | 株価急騰 | 評価が過熱し、調整が続く |

| 住宅市場(2025年) | 「価格は上がるばかりだ」 | 需要の急増 | 政策引き締め、成長は鈍化 |

投資家がハイテク株の勢いは止まらないと考えていると想像してみてください。株価は上昇し、企業はより多くの資金を調達し、より多くの人材を雇用し、より速い成長を遂げます。これにより、投資家はさらに自信を深めます。

信念は自己実現的になり、ついには破綻する。認識と現実の間のフィードバックループこそが反射性であります。そしてソロスの天才性は、このループが限界点に近づいた時、例えば英国がもはや強いポンドという幻想を維持できなくなった時のように、それを見抜いていたことにあります。

1. 状況が好転したら大胆に行動する

1. 状況が好転したら大胆に行動する

ソロスは「バブルが形成されるのを見ると、私は飛びついてそれを買う」という有名な言葉を残しています。

常識に反して、彼はバブルを避けるどころか、むしろ早期にバブルに乗り、崩壊前に撤退した。鍵となったのはタイミングと強い信念でした。

分析によって、潜在的な利益がリスクを大幅に上回る非対称性が示唆された場合、彼は大きな賭けに出ました。

ソロスでさえ、常に正しい判断を下したわけではない。実際、彼は理論が失敗すると、すぐに取引を反転させることが多いでした。

彼はこう言いました。「重要なのは、自分が正しいか間違っているかではなく、自分が正しいときにどれだけのお金を稼ぎ、自分が間違っているときにどれだけのお金を失うかです。」

この考え方のおかげで、彼は不安定な市場で生き残るために重要な特性を持つ適応力を持つようになったのです。

ソロス氏は真にグローバルなマクロ投資家の先駆者の一人であり、通貨、金利、コモディティ、そして地政学といった様々な要素を結びつけました。

彼にとって、世界は一つの巨大なチェス盤であり、中央銀行や政府のあらゆる動きが他の場所で機会を創出します。

今日の状況では、彼のスタイルは、ヘッジファンドが市場全体の変化を予測するために世界的な流動性、FRBの金利サイクル、通貨圧力を追跡する方法に似ています。

ソロス氏の哲学的背景は、彼に独特の強みを与えた。彼は絶対的な真実ではなく、可能性を追求しました。

彼は、不確実性は弱点ではなく、リスク管理の基礎であることを理解していました。

この柔軟性により、彼は混沌とした環境で成功を収めることができ、これは特に今日のパンデミック後の AI 主導の高ボラティリティ市場では重要な意味を持ちます。

ソロス氏のヘッジファンドは現在は活動していないが、同氏の手法は主要な投資家たちに刺激を与え続けています。

ジョージ・ソロスの空売り戦略を現在のレパートリーに適用する方法は次のとおりです。

2025 年には、中央銀行と地政学がこれまで以上に市場を支配するでしょう。

ソロスが研究するであろうもの:

Fedの政策転換(例:利下げやQE 2.0の議論)

新興国通貨に対する米ドル高

中国の経済軌道と政策の方向性

債務とインフレの動向に反応する世界の資本フロー

このマクロコンテキストを理解することは、大きな変化を予測するために不可欠です。

市場は依然として非合理的な楽観主義と恐怖の間で揺れ動いています。

反射性は次のようなバブルを説明するのに役立ちます。

2021~2022年の暗号通貨ブーム

2023年のAI株ブーム

2025年の住宅市場の回復

ソロス氏は、物語がどのように価格を動かすのかを観察し、こう問うだろう。「物語が意味をなさなくなるのはいつなのか?」

多くの場合、そのときこそ、波に早く乗るか、崩壊前に撤退するかのチャンスが生まれます。

ソロスは考えをすぐに変えることで有名だった。彼はトレードではなく、データと結婚したのです。

今日のアルゴリズム主導の市場では、柔軟性がこれまで以上に重要になっています。優れた投資家とは、最も賢い投資家ではなく、状況の変化に最も迅速に対応できる投資家です。

1.コンセンサスに疑問を投げかける。皆が信じていることを鵜呑みにせず、根底にある前提に疑問を投げかけましょう。

2.規律を守りましょう。間違った時はすぐに認め、正しい時は自分の強みを主張しましょう。

3.フィードバックループを探す。信念がどのように現実を形作っているかを自問してみましょう。そこにチャンスが潜んでいることが多いからです。

4.政策と心理学を一緒に学ぶ。経済は単なる数字ではなく、人々が互いの期待に反応するものです。

1. ジョージ・ソロスの核心となる投資戦略は何ですか?

グローバルなマクロ分析と「反射性」の概念に基づき、通貨や国債などを対象とした大規模な空売りを含む機会を追求することです。

2. ジョージ・ソロスは今も以前と同じように積極的に取引を続けているのか?

ソロス氏は、公的ヘッジファンドの運用を縮小し、オープン・ソサエティ財団を通じて慈善活動に転向しました。

3. 個人投資家はジョージ・ソロスの空売り戦略に従うことができるか?

はい、ただし適応が必要です。個人投資家は、ソロ氏の戦略を応用し、マクロ経済状況に焦点を当て、市場のナラティブが崩れるタイミングを理解し、ポジションを慎重に調整し、理論が崩れた場合には反転する覚悟を持つべきです。

4. 2025 年のマクロ経済動向は、ソロス流の機会をどのように反映しているか?

2025年には、世界的な関心の潜在的な変化、 米ドルの弱体化、中国の景気刺激策の転換、商品サイクルなど、いくつかのマクロテーマが、ソロス氏が期待していたような幅広い転換点をもたらすでしょう。

結論

ジョージ・ソロスの空売りは、単なる幸運や鋭い直感の結果ではありません。深い哲学的思考と、市場の本質を見極める力に基づくものでした。

現代の不確実性の高い市場において、ジョージ・ソロスの投資哲学は、時代を超えて重要な示唆を与えてくれます。投資で成功を収めるためには、群衆心理を読み解く力と、自分の信念に従って行動する勇気が必要なのです。

実のところ、ソロスから学ぶために「イングランド銀行を破綻させる」必要はありません。世界をありのままに見極め、他の人ができない時に行動する勇気さえあればいいのです。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。