Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-11-27

Pasar OTC berada di luar mekanisme bursa utama yang canggih seperti NYSE atau NASDAQ. Tanpa buku pesanan terpusat, likuiditas yang terfragmentasi, dan standar pelaporan yang tidak konsisten, penemuan harga menjadi lambat, tidak merata, dan mudah dieksploitasi.

Ketidakefisienan struktural ini membentuk apa yang kami sebut Kesenjangan Alfa—salah harga yang disebabkan oleh keterlambatan informasi, fragmentasi pasar lokal, dan dominasi Pembuat Pasar alih-alih mesin pencocokan.

Dalam lanskap penyelesaian pasca-T+1 tahun 2025, pendekatan "beli dan tahan " tradisional menawarkan nilai yang semakin berkurang. Spesialis OTC modern beroperasi dengan kerangka kerja ganda:

| Jenis Strategi | Tujuan | Saat Diterapkan |

|---|---|---|

| Momentum Scalping | Memanfaatkan ketidakseimbangan likuiditas jangka pendek dan pemicu teknis | Ledakan yang digerakkan oleh peristiwa, pengaturan struktur mikro |

| Arbitrase Fundamental | Menangkap kesalahan harga yang disebabkan oleh tindakan perusahaan atau perbedaan lintas pasar | Penggabungan Shell, kesenjangan ADR lintas batas |

Pada tahun 2025, kesuksesan dalam ekosistem OTC membutuhkan presisi tingkat institusional. Trader harus membaca Level 2 dengan cermat, memantau pengajuan, mengenali perilaku toksik, dan menyelaraskan diri dengan Pembuat Pasar yang memengaruhi harga.

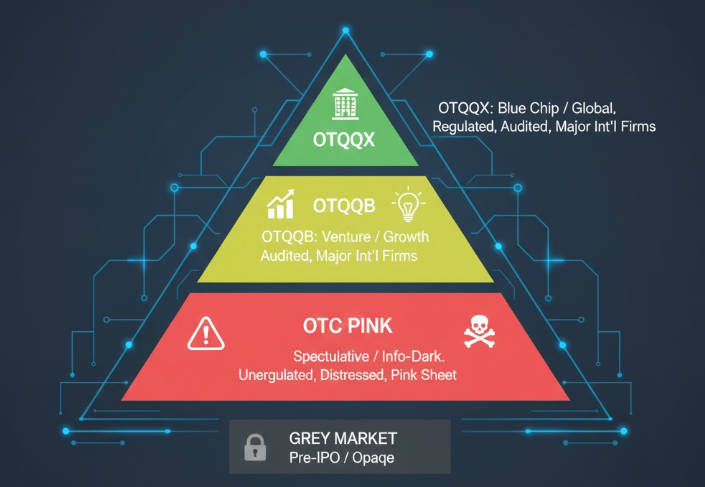

Setiap tingkatan OTC berperilaku seperti pasar yang sepenuhnya berbeda. Strategi universal bukan hanya tidak efektif — tetapi juga berbahaya. Klasifikasi yang tepat adalah langkah pertama dalam membangun pendekatan teknis yang efektif.

OTCQX menjadi tuan rumah bagi raksasa internasional seperti Roche dan Adidas, di samping bank komunitas AS bermutu tinggi dan perusahaan-perusahaan mapan.

Perilaku: Sekuritas ini berperilaku serupa dengan nama-nama yang terdaftar di bursa berkapitalisasi besar.

Implikasi: Analisis teknis tradisional—RSI, persilangan SMA 50/200, Fibonacci retracement—bekerja secara terprediksi.

Wawasan Utama: Kedalaman likuiditas mungkin lebih tipis, tetapi pergerakan harga masih mencerminkan aliran pesanan institusional daripada manipulasi.

OTCQB diisi oleh perusahaan tahap awal dengan pelaporan terkini tetapi pendapatannya terbatas atau tidak konsisten.

Perilaku: Pergerakan harga tampak acak tetapi sebenarnya ditentukan oleh konsentrasi volume.

Keunggulan Teknis:

Fokus mendalam pada Profil Volume

Melacak “akumulasi tersembunyi” di mana volume naik sementara harga tetap datar

Sasaran Taktis: Posisikan diri lebih awal sebelum candle breakout terbentuk, idealnya saat Pembuat Pasar menyerap pasokan.

Segmen yang paling tidak dapat diprediksi: perusahaan yang tertekan, perusahaan cangkang yang hampir bangkrut, perusahaan dengan kapitalisasi mikro yang spekulatif, dan penerbit yang tidak transparan.

Perilaku: Likuiditas sangat terfragmentasi sehingga indikator standar gagal.

Persyaratan Teknis:

Analisis dominasi level 2

Pengenalan pola MMID

Pembacaan pita

Pembuat Pasar sebagian besar menentukan pergerakan, sering kali mengesampingkan sinyal grafik.

Volatilitas OTC tidak acak. Sekitar 80% pergerakan besar berasal dari tiga katalis struktural yang berulang. Menguasai pengaturan ini sangat penting untuk kinerja yang konsisten.

Perusahaan swasta sering kali menggunakan cangkang publik yang tidak aktif untuk mencapai pasar lebih cepat daripada melalui IPO.

Apa yang Anda Inginkan:

“Clean Shells” — tidak ada utang, aset minimal, struktur ticker utuh.

Sinyal Utama:

Lonjakan tiba-tiba dalam RVOL > 500% pada saham tanpa berita yang diumumkan.

Mengapa Ini Penting:

Hal ini hampir selalu menunjukkan akumulasi orang dalam lebih awal sebelum pengumuman merger.

Perusahaan yang terdaftar di luar negeri (TSX, ASX, LSE) sering kali memiliki pencatatan OTC yang sesuai di AS.

Kesempatan:

OTC tertinggal dari pergerakan harga asing karena likuiditas yang lebih rendah dan arbitrase yang lebih lambat.

Contoh:

Jika saham pertambangan TSX melonjak 10% sementara saham OTC AS tetap datar, kemungkinan besar akan terjadi pengejaran.

Eksekusi:

Beli OTC saat tertinggal, keluar saat paritas ditutup.

Penerbit OTC yang sedang dalam kesulitan sering kali mengandalkan "Variable Rate Convertible Notes," yang juga dikenal sebagai konvertibel beracun.

Mengenali Pengaturan:

Pengajuan yang merujuk pada nota konvertibel dengan diskon variabel.

Cara Kerjanya:

Pemegang utang mengkonversikannya dengan harga diskon dan membuangnya ke pasar — sebuah siklus yang dikenal sebagai spiral kematian .

Pendekatan Taktis:

Short menjadi dilusi awal setelah Pembuat Pasar seperti VFIN, CDEL mendominasi permintaan.

Untuk unggul di pasar OTC, grafik saja tidak cukup. Anda harus menganalisis buku pesanan Level 2 untuk memahami niat Market Maker dan mengidentifikasi sinyal tersembunyi.

Setiap penawaran atau permintaan ditandai dengan ID Pembuat Pasar:

Grosir: NITE, CDEL

Ketika mereka menyegarkan permintaan berulang kali → Sinyal Pengenceran .

Pengencer Milik: VFIN

Kehadiran yang tinggi pada sisi permintaan = penjualan konversi yang beracun.

Ax adalah Pembuat Pasar yang mengendalikan perilaku harga.

Mereka muncul terus-menerus pada bid dan ask.

Mereka "menetapkan kotak " — kisaran harga efektif hari itu.

Aturan:

Tradinglah searah dengan Ax; jangan pernah trading melawan mereka.

Lembaga menggunakan algoritma berbasis VWAP untuk mengakumulasi saham tanpa menggerakkan harga.

Jangkar VWAP ke candle breakout.

Jika harga tetap di atas VWAP yang dijangkarkan → akumulasi berlanjut.

Selama konsolidasi:

Harga tetap/turun + A/D naik = Perendaman .

MM menyerap pasokan sebelum pergerakan naik tajam.

Ditandai dengan kenaikan bertahap sempurna selama beberapa hari dengan volume tipis.

Menunjukkan: manipulasi yang didorong oleh promotor.

Hasil: hampir selalu runtuh 70–90% saat kampanye berakhir.

HFT menggambarkan likuiditas palsu dengan melakukan trading lot ganjil kecil (100–200 saham) dalam rentang mikro yang sempit.

Jika harga berosilasi antara dua level yang sangat ketat:

→ lukisan pita algoritmik.

Hindari entri sampai volume riil menembus kisaran.

Perintah pasar bersifat bunuh diri di OTC karena kesenjangan harga yang instan.

Teknik:

Tetapkan batas pembelian rendah di bawah tawaran saat ini selama terjadinya kepanikan.

Mengapa Ini Berhasil:

Trader ritel yang menggunakan penjualan pasar dapat menjatuhkan harga, memenuhi tawaran rendah Anda sebelum snapback segera.

Risiko di pasar OTC berakumulasi lebih cepat daripada di saham berkapitalisasi besar. Disiplin matematika yang tepat adalah perbedaan antara keberlangsungan dan kehancuran.

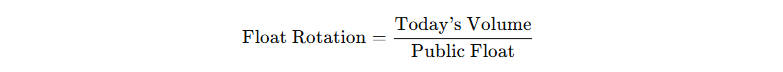

Indikator panas berlebih yang krusial:

Interpretasi:

| Rotasi Apung | Arti | Implikasi |

|---|---|---|

| < 0,5 | Aktivitas sedang | Gerakan sehat |

| 0,5–1,0 | Peningkatan omzet | Diperlukan kehati-hatian |

| > 1.0 | Terlalu panas | Risiko pembalikan yang tinggi |

Jika seluruh pelampung berputar dalam satu hari, kemungkinan pembalikan akan meroket.

Ukuran posisi tidak boleh bergantung pada ukuran akun — hanya likuiditas.

Aturan: jangan pernah memegang lebih dari 10% ADV.

Melebihi ini berarti Anda menjadi likuiditas dan Anda tidak dapat keluar tanpa harga jatuh.

Dengan T+1, pembebasan modal lebih cepat tetapi Pelanggaran Itikad Baik (GFV) lebih keras.

Membeli dengan dana yang belum diselesaikan berarti Anda tidak dapat menjual sampai penyelesaian.

Pada saham OTC yang bergerak cepat, tidak dapat keluar selama 24 jam dapat menimbulkan kerugian besar.

OTC tidak memiliki mesin pencocokan tunggal. Pesanan Anda harus diterima oleh Market Maker yang memegang inventaris. Jika mereka menolak, Anda tidak akan memenuhi pesanan.

Label peringatan regulasi yang menunjukkan risiko penipuan, promosi, atau investigasi. Broker sering kali langsung membatasi trading. Perlakukan sebagai "Jangan Disentuh".

Sangat berisiko. Gap OTC dapat dibuka 20–40% lebih rendah, memicu stop loss pada harga terendah. Gunakan stop loss mental + hard limit order.

Waspadai lonjakan volume yang tajam tanpa pergerakan harga beberapa hari sebelum kampanye promosi. Investor internal mengakumulasi saham sebelum promosi.

Kesuksesan dalam OTC trading tidak datang dari sensasi, keberuntungan, atau mengejar "pelari" berikutnya. Kesuksesan datang dari disiplin yang sistematis, berulang, dan berbasis data.

Keunggulan sesungguhnya dibangun atas tiga fondasi:

Penguasaan Mikrostruktur:

membaca Level 2 sebagai peta perilaku Pembuat Pasar, likuiditas tersembunyi, dan niat arus pesanan nyata.

Kecerdasan Pengenceran:

membedah pengajuan, mengidentifikasi struktur pendanaan yang beracun, dan memperkirakan pasokan sebelum memasuki pasar.

Rekayasa Likuiditas:

memahami perilaku float, siklus rotasi, dan batasan eksekusi yang memisahkan pengaturan probabilitas tinggi dari perangkap.

Indikator menunjukkan apa yang telah terjadi. Alur pesanan menunjukkan apa yang sedang terjadi. Namun, spesialis OTC elit menggabungkan keduanya dengan analisis forensik untuk mengantisipasi apa yang akan terjadi selanjutnya.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.