Por que os mercados OTC contêm alfa persistente

Os mercados OTC operam fora da estrutura sofisticada das principais bolsas de valores, como a NYSE ou a NASDAQ. Sem um livro de ordens centralizado, com liquidez fragmentada e padrões de reporte inconsistentes, a formação de preços torna-se lenta, desigual e vulnerável à exploração.

Essa ineficiência estrutural forma o que chamamos de Lacuna Alfa — erros de precificação causados por defasagens de informação, fragmentação do mercado local e domínio dos formadores de mercado em vez dos mecanismos de correspondência.

No cenário de liquidação pós-T+1 de 2025, as abordagens tradicionais de "comprar e manter " oferecem valor decrescente. O especialista moderno em OTC opera com uma estrutura dupla:

| Tipo de estratégia |

Objetivo |

Quando aplicado |

| Momentum Scalping |

Aproveite os desequilíbrios de liquidez de curto prazo e os gatilhos técnicos. |

Rajadas impulsionadas por eventos, configurações de microestruturas. |

| Arbitragem Fundamental |

Identificar erros de precificação causados por ações corporativas ou discrepâncias entre mercados. |

Fusões da Shell, lacunas transfronteiriças de ADRs. |

Em 2025, o sucesso no ecossistema OTC exige precisão de nível institucional. Os traders devem ler atentamente o Nível 2, monitorar os registros, reconhecer comportamentos tóxicos e alinhar-se com os formadores de mercado que influenciam os preços.

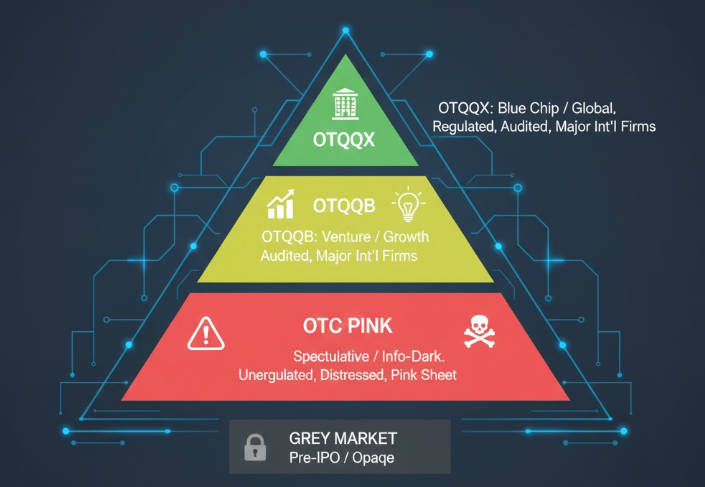

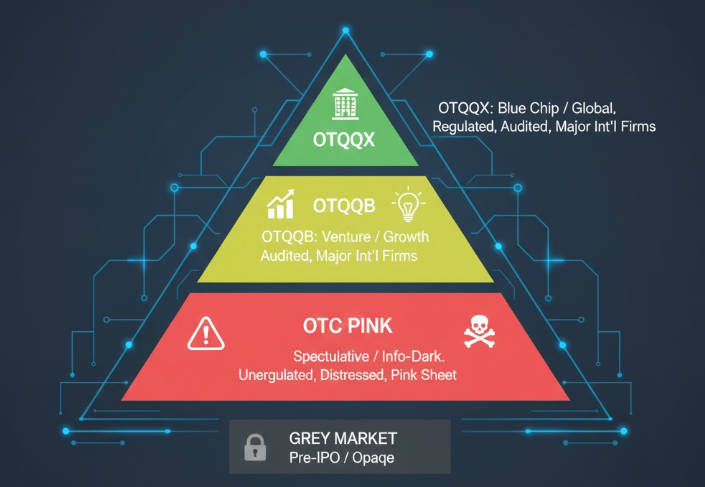

Navegando pelos níveis do mercado OTC

Cada nível de mercado OTC se comporta como um mercado completamente diferente. Uma estratégia universal não é apenas ineficaz, como também perigosa. A classificação correta é o primeiro passo para construir uma abordagem técnica eficaz.

1. OTCQX — O principal correlato institucional

O OTCQX abriga gigantes internacionais como Roche e Adidas, juntamente com bancos comunitários americanos de alta qualidade e empresas consolidadas.

Comportamento: Esses títulos se comportam de maneira semelhante às empresas de grande capitalização listadas em bolsa.

Implicação: A análise técnica tradicional — RSI, cruzamentos de SMA 50/200, retrações de Fibonacci — funciona de forma previsível.

Principal conclusão: Embora a liquidez possa ser menor, os movimentos de preços ainda refletem o fluxo de ordens institucionais, e não a manipulação.

2. OTCQB — A arena de inovação para empresas em fase inicial

O mercado OTCQB é composto por empresas em estágio inicial com relatórios atuais, mas com lucros limitados ou inconsistentes.

Comportamento: As oscilações de preços parecem aleatórias, mas na verdade são ditadas pela concentração de volume.

Vantagem técnica:

Foco profundo no perfil de volume

Acompanhamento da “acumulação oculta”, onde o volume aumenta enquanto o preço permanece estável.

Objetivo tático: Posicionar-se cedo, antes da formação dos candles de rompimento, idealmente enquanto os formadores de mercado estão absorvendo a oferta.

3. Rosa e Cinza OTC — O mundo selvagem da manipulação do fluxo de pedidos

O segmento mais imprevisível: empresas em dificuldades, empresas de fachada quase falidas, microcaps especulativas e emissores opacos.

Estratégia principal de negociação OTC

A volatilidade no mercado de balcão (OTC) não é aleatória. Cerca de 80% dos movimentos significativos provêm de três catalisadores estruturais recorrentes. Dominar essas configurações é essencial para um desempenho consistente.

1. Configuração de fusão de empresas (fusão reversa)

Empresas privadas frequentemente utilizam empresas públicas inativas para alcançar o mercado mais rapidamente do que por meio de uma oferta pública inicial (IPO).

O que você quer:

“Empresas em estado bruto” — sem dívidas, ativos mínimos, estrutura de ações intacta.

Sinal chave:

Um aumento repentino no RVOL (Volume de Receita) superior a 500% em uma ação sem nenhum anúncio de notícias.

Por que isso é importante:

Isso quase sempre indica um acúmulo antecipado de ações por parte de pessoas com informações privilegiadas antes do anúncio de uma fusão.

2. Pares de arbitragem global — Distorções de preços internacionais

Empresas com ações negociadas em bolsa no exterior (TSX, ASX, LSE) geralmente também possuem uma listagem correspondente no mercado de balcão (OTC) nos EUA.

A Oportunidade:

O mercado de balcão (OTC) fica atrás dos movimentos de preços estrangeiros devido à menor liquidez e à arbitragem mais lenta.

Exemplo:

Se uma ação de uma mineradora negociada na TSX subir 10% enquanto sua equivalente negociada no mercado de balcão dos EUA permanecer estável, uma eventual recuperação é extremamente provável.

Execução:

Compre OTC durante o período de atraso e saia quando a paridade fechar.

3. Diluição tóxica — A curto prazo de alta probabilidade

Emissores de títulos OTC em dificuldades financeiras frequentemente recorrem a "Notas Conversíveis de Taxa Variável", também conhecidas como conversíveis tóxicos.

Identificando a Armadilha:

Documentos referentes a notas conversíveis com descontos variáveis.

Como funciona:

Os detentores de dívida convertem seus títulos com desconto e os despejam no mercado — um ciclo conhecido como espiral da morte .

Abordagem tática:

Venda a descoberto em momentos de diluição inicial, quando formadores de mercado como VFIN e CDEL dominarem o preço de venda.

Análise técnica avançada e microestrutura de mercado de produtos de venda livre

Para obter um desempenho superior nos mercados OTC, os gráficos por si só não bastam. É preciso analisar o livro de ofertas de Nível 2 para compreender as intenções dos formadores de mercado e identificar sinais ocultos.

A. microanálise de formadores de mercado de nível 2

1. Reconhecendo os MMIDs e seus comportamentos

Cada cotação de compra ou venda é identificada com um ID de formador de mercado:

Atacadistas: NITE, CDEL

Quando atualizam a solicitação repetidamente → Sinal de Diluição .

Diluentes proprietários: VFIN

Presença excessiva do lado da oferta = venda de conversão tóxica.

2. Identificando "O Machado"

O Ax é o formador de mercado que controla o comportamento dos preços.

Eles aparecem constantemente tanto no preço de compra quanto no de venda.

Eles "definem a faixa " — a variação de preço efetiva do dia.

Regra:

Negocie na mesma direção que o Machado; nunca negocie contra ele.

B. Inteligência em volume — A verdade oculta por trás das velas

1. VWAP ancorado para detecção de pegada institucional

Instituições utilizam algoritmos baseados no VWAP para acumular ações sem alterar o preço.

2. Divergência de acumulação/distribuição (A/D)

Durante a consolidação:

C. Padrões de gráficos exclusivos para produtos de balcão

Padrão "Escada em Degrau" (Baixista)

Caracterizado por aumentos perfeitamente incrementais ao longo de vários dias com baixo volume.

Pegadas algorítmicas OTC e precisão de execução

1. Identificando linhas de algoritmo

As operações de negociação de alta frequência (HFTs, na sigla em inglês) criam uma falsa sensação de liquidez ao dispararem negociações de lotes fracionários muito pequenos (100 a 200 ações) dentro de uma faixa de preço muito estreita.

2. Bid-Whacking — A entrada profissional

Ordens de mercado são suicidas no mercado OTC devido às diferenças instantâneas de preço.

Técnica:

Defina ordens de compra com limite inferior ao preço de compra atual durante liquidações em pânico.

Por que funciona:

Os investidores de varejo que usam ordens de venda a mercado podem derrubar o preço, executando sua oferta mínima antes de uma recuperação imediata.

Gestão quantitativa de riscos no cenário de negociação de balcão (OTC)

O risco nos mercados de balcão (OTC) se acumula mais rapidamente do que em ações de grandes empresas. A disciplina matemática adequada é o que diferencia a longevidade da ruína.

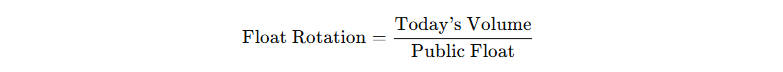

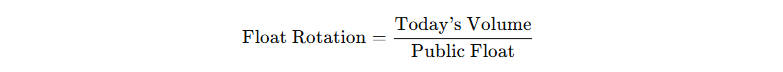

1. Análise de rotação de flutuadores

Um indicador crucial de sobreaquecimento:

Interpretação:

| Rotação Flutuante |

Significado |

Implicação |

| < 0,5 |

Atividade moderada |

Movimento saudável |

| 0,5–1,0 |

Rotatividade elevada |

É preciso cautela |

| > 1.0 |

Superaquecido |

Alto risco de reversão |

Se toda a moeda flutuante girar em um único dia, a probabilidade de reversão aumenta drasticamente.

2. Dimensionamento de posição baseado na liquidez

O tamanho da posição não deve depender do tamanho da conta — apenas da liquidez.

3. Navegando pelas armadilhas do assentamento T+1

Com T+1, o capital é liberado mais rapidamente, mas as violações de boa-fé (GFVs) são mais severas.

Comprar com fundos não liquidados significa que você não pode vender até que a liquidação seja concluída.

Em empresas de balcão (OTC) com alta volatilidade, a impossibilidade de sair da posição por 24 horas pode causar perdas catastróficas.

Perguntas frequentes sobre negociação OTC

P1: Por que minha ordem limite não é executada mesmo que o preço a tenha atingido?

O mercado OTC não possui um mecanismo de correspondência único. Sua ordem precisa ser aceita pelo formador de mercado que detém o estoque. Caso ele recuse, sua ordem não será executada.

P2: O que é Caveat Emptor (CE)?

Um aviso regulamentar indicando risco de fraude, promoção ou investigação. As corretoras geralmente restringem as negociações imediatamente. Considere como um aviso de "Não toque".

P3: Devo usar ordens Stop Loss?

Extremamente arriscado. As lacunas de preço em operações de balcão (OTC) podem abrir com quedas de 20 a 40%, acionando ordens de stop no preço mais baixo. Use stops mentais e ordens limite rígidas.

P4: Como identifico o carregamento frontal?

Procure por picos acentuados de volume sem movimentação de preço nos dias que antecedem campanhas promocionais. Investidores com informações privilegiadas costumam acumular ações antes do início das promoções.

Conclusão

O sucesso no mercado de balcão (OTC) não vem de hype, sorte ou de perseguir a próxima "jogada de sucesso". Ele vem de disciplina sistemática, repetível e baseada em dados.

Uma verdadeira vantagem se constrói sobre três pilares:

Domínio da Microestrutura:

Interpretando o Nível 2 como um mapa comportamental dos formadores de mercado, da liquidez oculta e das intenções reais do fluxo de ordens.

Inteligência de Diluição:

Analisar minuciosamente os documentos apresentados, identificar estruturas de financiamento tóxicas e prever a oferta antes que ela chegue ao mercado.

Engenharia de Liquidez:

Compreender o comportamento dos floats, os ciclos de rotação e os limites de execução que separam as configurações de alta probabilidade das armadilhas.

Os indicadores mostram o que aconteceu. O fluxo de ordens mostra o que está acontecendo. Mas o especialista de elite em OTC combina ambos com análise forense para antecipar o que acontecerá a seguir.

Aviso: Este material destina-se apenas a fins informativos gerais e não constitui (nem deve ser considerado como) aconselhamento financeiro, de investimento ou de qualquer outra natureza que deva ser levado em consideração. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.