ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-04-04

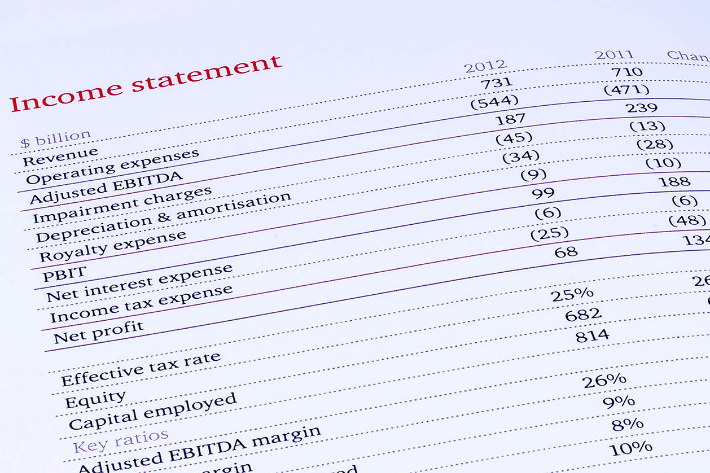

कहा जाता है कि निवेश में जोखिम होता है और यह जोखिम वास्तव में शेयर बाजार में होने वाले तेज़ बदलावों में निहित है। कई निवेशक उम्मीद करते हैं कि उनके पास पूर्वानुमान लगाने की क्षमता हो सकती है, ताकि वे अप्रत्याशित शेयर बाजार में धन प्राप्त करने के पहले अवसर को समझ सकें। उनमें से कुछ तकनीकी विश्लेषण उपकरणों का उपयोग करना चुनते हैं, जबकि अन्य कंपनी की वास्तविक परिचालन क्षमता से भविष्य की भविष्यवाणी करना चुनते हैं। राजस्व, सकल मार्जिन, आदि कुछ सामान्य संकेतक हैं जिनका उपयोग कई लोग करते हैं, लेकिन ये संकेतक केवल व्यवसाय की पिछली या वर्तमान स्थिति को देख सकते हैं, लेकिन बाद के विकास की प्रवृत्ति की भविष्यवाणी करने के लिए लागू नहीं होते हैं। आय रिपोर्ट में प्रमुख संकेतक इन्वेंट्री टर्नओवर होना चाहिए, जो गहन अंतर्दृष्टि प्रदान करता है और निवेशकों को यह समझने में मदद करता है कि व्यवसाय कैसे चल रहा है। अब आइए इन्वेंट्री टर्नओवर अनुपात के विश्लेषण और अनुप्रयोग पर करीब से नज़र डालें।

इन्वेंटरी टर्नओवर अनुपात क्या है

इसे इन्वेंट्री टर्नओवर चक्र के रूप में भी जाना जाता है, जो किसी व्यवसाय द्वारा बेची गई इन्वेंट्री के कुल मूल्य और एक विशिष्ट अवधि में औसत इन्वेंट्री मूल्य का अनुपात है। यह एक निश्चित अवधि के भीतर इन्वेंट्री को बिक्री राजस्व में बदलने की उद्यम की क्षमता का प्रतिनिधित्व करता है, और यह उद्यम के इन्वेंट्री प्रबंधन की दक्षता का एक महत्वपूर्ण संकेतक है। आमतौर पर उद्यम इन्वेंट्री प्रबंधन की दक्षता और व्यावसायिक गतिविधियों की आवृत्ति को मापने के लिए समय या दिनों के संदर्भ में व्यक्त किया जाता है।

उदाहरण के लिए, अगर हम किसी रेस्टोरेंट में खाना खाने जाते हैं, अगर रेस्टोरेंट में लाइन में ज़्यादा लोग हैं और साथ ही हम देखते हैं कि इसका टर्नओवर रेट ज़्यादा है, तो हम सोचेंगे कि यह एक अच्छा रेस्टोरेंट है और खाने के लिए इसी रेस्टोरेंट को चुनेंगे। इसी तरह, अगर आप रेस्टोरेंट संचालक हैं, तो यह मापने के लिए कि रेस्टोरेंट मुनाफ़ा कमा रहा है या नहीं, आप टर्नओवर रेट भी देखेंगे, यानी यह देखेंगे कि एक दिन में रेस्टोरेंट में सीटों से कितने ग्राहकों को सेवा दी जा सकती है।

यानी अगर आज 20 टेबल हैं और 40 ग्राहक हैं, तो प्रत्येक टेबल और कुर्सी दिन में दो बार कारोबार कर सकती है। आम तौर पर, एक रेस्टोरेंट भाग्यशाली होता है कि उसे दिन में 3-4 टेबल टर्न मिल जाते हैं। रेस्टोरेंट की टेबल और कुर्सियाँ कंपनी के लिए एक परिसंपत्ति हैं, जो बैठने की क्षमता को अधिक ग्राहकों की सेवा करने की अनुमति देती हैं। इसलिए, टेबल टर्नओवर दर बढ़ाने से रेस्टोरेंट के लिए अधिक राजस्व उत्पन्न होने की उम्मीद है।

इन्वेंटरी टर्नओवर, जो किसी व्यवसाय की "टेबल टर्नओवर दर" है, व्यवसाय राजस्व की कुंजी है। किसी रेस्तरां की टर्नओवर दर जितनी अधिक होगी, सीटों का टर्नओवर उतना ही तेज़ होगा, ग्राहक उतने ही अधिक होंगे और टर्नओवर भी उतना ही अधिक होगा। इसी तरह, किसी उद्यम का इन्वेंट्री टर्नओवर चक्र जितना अधिक होगा, इसका मतलब है कि इन्वेंट्री का टर्नओवर जितना तेज़ होगा, बिक्री क्षमता उतनी ही मजबूत होगी, जिससे उद्यम के लिए अधिक बिक्री राजस्व आएगा।

यह न केवल इन्वेंट्री प्रबंधन की दक्षता का प्रतिबिंब है, बल्कि किसी उद्यम की परिचालन क्षमता का आकलन करने के लिए एक महत्वपूर्ण संकेतक भी है। इन्वेंट्री टर्नओवर अनुपात का स्तर सीधे उद्यम की लाभप्रदता और तरलता को प्रभावित करता है। एक उच्च इन्वेंट्री टर्नओवर अनुपात का मतलब है कि एक उद्यम इन्वेंट्री को जल्दी से नकदी में बदल सकता है, जिससे इसकी परिचालन दक्षता और पूंजी उपयोग दक्षता में सुधार होता है।

साथ ही, एक साल में इन्वेंट्री की बिक्री की औसत संख्या को देखकर भी कंपनी की संचालन क्षमता का पता लगाया जा सकता है। जब बिक्री की संख्या जितनी तेज़ होती है, इसका मतलब है कि बिक्री क्षमता भी मजबूत है। इसलिए हम कहते हैं कि इन्वेंट्री टर्नओवर अनुपात, एक प्रमुख संकेतक है, जिसका उपयोग इन्वेंट्री टर्नओवर की गति, उत्पादन और बिक्री की दक्षता और इन्वेंट्री के स्तर को मापने के लिए किया जा सकता है ताकि प्रबंधकों को कंपनी के संचालन के विकास की निगरानी करने की क्षमता प्रदान की जा सके।

मान लीजिए कि कोई कंपनी हर महीने 3 बैच के पुर्जे बनाती है, लेकिन सिर्फ़ एक बैच बेचती है। इसका मतलब है कि गोदाम में मौजूद माल की मात्रा बढ़ती रहेगी क्योंकि बेचे जाने वाले पुर्जों की तुलना में ज़्यादा पुर्जे बनाए जाएँगे। अगर बेचे जाने वाले माल की कीमत नहीं बढ़ रही है, तो इसका मतलब यह हो सकता है कि माल पूरी तरह से नहीं बिक रहा है।

यह भी ध्यान दिया जाना चाहिए कि, निश्चित रूप से, इन्वेंट्री टर्नओवर अनुपात मानक उद्योग से उद्योग में भिन्न होते हैं, जो उद्योग की विशेषताओं और उत्पाद के जीवन चक्र पर निर्भर करता है। खाद्य उद्योग जैसे नाशवान उद्योगों में, समाप्ति हानि से बचने के लिए इन्वेंट्री टर्नओवर चक्र आमतौर पर उच्च होना आवश्यक है। जबकि, उपभोक्ता टिकाऊ उद्योग या कच्चे माल की आपूर्ति श्रृंखला में, उत्पादों के लंबे जीवन चक्र के कारण इन्वेंट्री टर्नओवर चक्र अपेक्षाकृत कम होता है।

संक्षेप में, इन्वेंट्री टर्नओवर उन महत्वपूर्ण संकेतकों में से एक है, जिन पर निवेशकों को किसी उद्यम की वित्तीय स्थिति और भविष्य के विकास की प्रवृत्ति का मूल्यांकन करते समय विचार करना चाहिए। यह न केवल किसी उद्यम की लाभप्रदता और तरलता से संबंधित है, बल्कि इसकी परिचालन दक्षता और प्रतिस्पर्धात्मकता का भी प्रतिबिंब है।

इन्वेंटरी टर्नओवर अनुपात गणना सूत्र

किसी कंपनी की इन्वेंट्री लिक्विडिटी और ऑपरेशनल दक्षता के एक महत्वपूर्ण संकेतक के रूप में, इसका सूत्र भी बहुत सरल है, मूल रूप से बिक्री को औसत इन्वेंट्री से विभाजित किया जाता है। उदाहरण के लिए, एक कंपनी अपने मुख्य व्यवसाय आइटम के रूप में स्मार्ट फोन का निर्माण और बिक्री कर रही है। प्रत्येक सेल फोन की बिक्री मूल्य और लागत समान रहने पर, मान लें कि औसत इन्वेंट्री 50,000 सेल फोन है।

अगर एक पूरे साल में कुल 200,000 सेल फोन बेचे जा सकते हैं, तो इसका मतलब है कि कंपनी एक साल में औसत इन्वेंट्री की चार गुना बिक्री कर सकती है, और इन्वेंट्री टर्नओवर चक्र चार गुना के बराबर है। दूसरे शब्दों में, औसतन, लगभग 90 दिनों में 50,000 फोन की औसत इन्वेंट्री बेची जा सकती है।

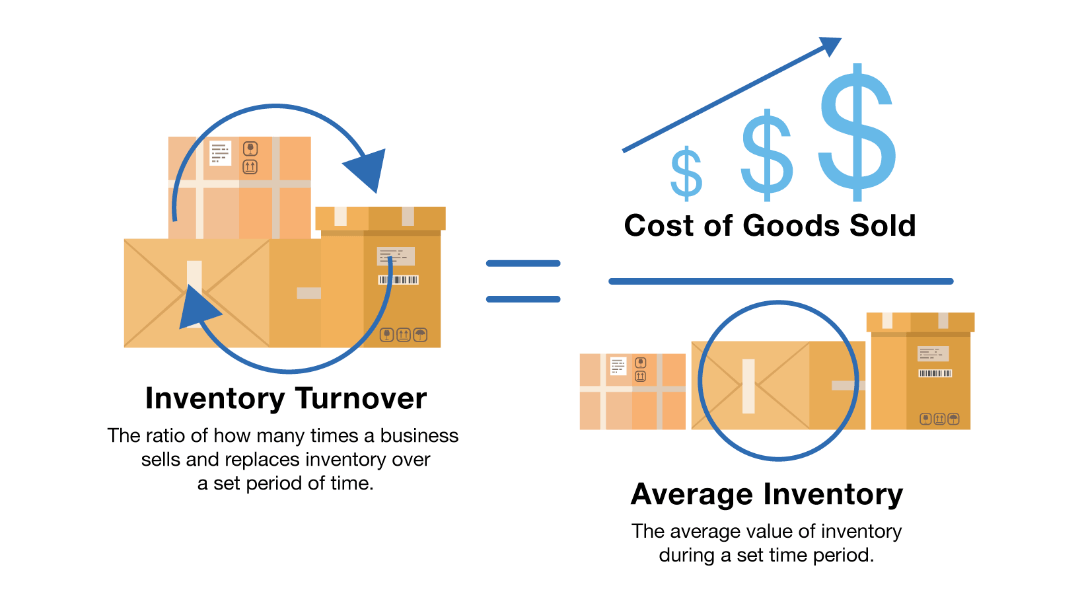

लेकिन यह थोड़ी आलसी गणना है, क्योंकि इसमें वास्तव में इस बात को ध्यान में रखना चाहिए कि उत्पाद की बिक्री कीमत और लागत कभी भी बदल सकती है। इसलिए सही सूत्र है: इन्वेंट्री टर्नओवर अनुपात = बेची गई वस्तुओं की लागत / औसत इन्वेंट्री। यानी, इसे गणना करने के लिए मूल्य की राशि पर वापस लौटना चाहिए, ताकि परिणामी मूल्य अधिक सटीक हो।

बेचे गए माल की लागत से तात्पर्य किसी निश्चित अवधि में बेचे गए माल की लागत से है, जिसमें प्रत्यक्ष सामग्री लागत, प्रत्यक्ष श्रम लागत और विनिर्माण लागत शामिल है। दूसरी ओर, औसत इन्वेंट्री किसी निश्चित अवधि की शुरुआत और अंत में इन्वेंट्री का औसत मूल्य है, और क्योंकि किसी कंपनी के इन्वेंट्री स्तर लगातार बदल रहे हैं।

इसलिए एक सरल एल्गोरिथ्म यह होगा कि अवधि की शुरुआत में इन्वेंट्री की मात्रा लें और इसे अवधि के अंत में इन्वेंट्री की मात्रा में जोड़ें और दो से विभाजित करें। विशिष्ट सूत्र: (प्रारंभिक इन्वेंट्री + समापन इन्वेंट्री) / 2. दूसरे शब्दों में, इन्वेंट्री टर्नओवर सूत्र: [बेची गई वस्तुओं की लागत / (प्रारंभिक इन्वेंट्री + समापन इन्वेंट्री)] / 2

उदाहरण के लिए, इस वर्ष कंपनी की बेची गई वस्तुओं की लागत 10 मिलियन डॉलर है, और इन्वेंट्री इन्वेंट्री राशि की शुरुआत 2 मिलियन डॉलर है, वर्ष का अंत 3 मिलियन डॉलर है, फिर इन्वेंट्री टर्नओवर अनुपात 10 मिलियन को 2 मिलियन से विभाजित करने के बराबर है और 3 मिलियन को 2 = 4 गुना से विभाजित किया गया है।

तथाकथित इन्वेंट्री टर्नओवर दिनों के लिए, इसका मतलब है कि औसत इन्वेंट्री को बेचने में कुछ दिन लगते हैं। ऊपर बताई गई कंपनी के मामले में, यह 365 दिनों को 4 बार से विभाजित करने के बराबर है, और औसत इन्वेंट्री को बेचने में लगभग 90 दिन लगते हैं।

उपयुक्त इन्वेंट्री टर्नओवर अनुपात क्या है?

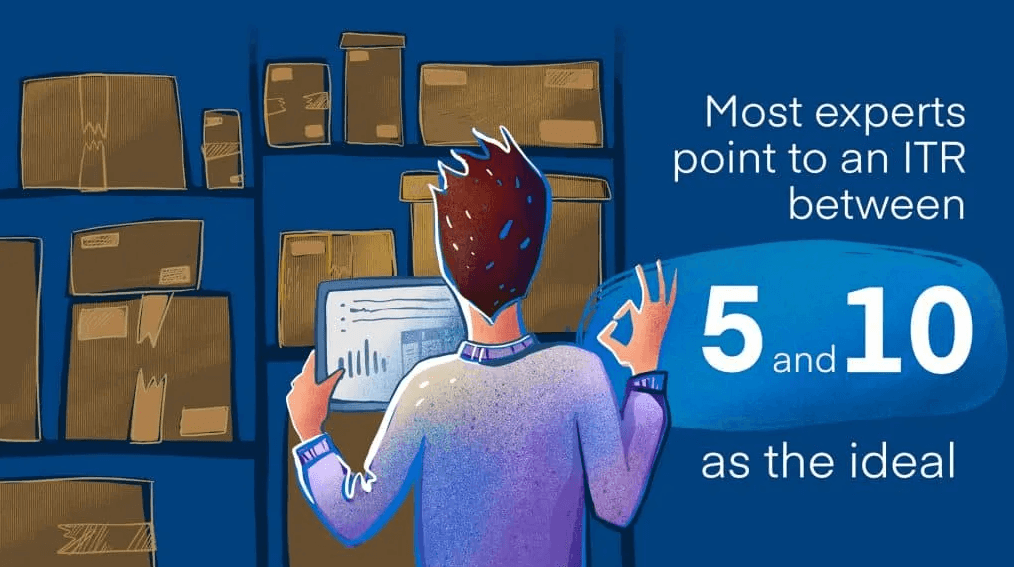

यह आम तौर पर स्वीकार किया जाता है कि उच्च इन्वेंट्री टर्नओवर अनुपात बेहतर है। एक उच्च अनुपात आमतौर पर इंगित करता है कि एक कंपनी अपनी इन्वेंट्री का अधिक कुशलता से उपयोग कर रही है और इन्वेंट्री को बिक्री राजस्व में तेज़ी से परिवर्तित कर रही है, जिससे पूंजी टर्नओवर की गति बढ़ जाती है। यह इन्वेंट्री बैकलॉग को कम करने, इन्वेंट्री लागत को कम करने, तरलता बढ़ाने और उद्यम की लाभप्रदता और प्रतिस्पर्धात्मकता में सुधार करने में मदद करता है। इसलिए, आम तौर पर, एक उच्च इन्वेंट्री टर्नओवर अनुपात उद्यमों द्वारा मांगा जाने वाला लक्ष्य है।

सीधे शब्दों में कहें तो, अगर अनुपात अधिक है, तो इसका मतलब है कि इन्वेंट्री कम समय के लिए गोदाम में रहती है, जिसका मतलब है कि इन्वेंट्री को ज़्यादा तेज़ी से बेचा जा सकता है। इसलिए, इसे अक्सर निवेशकों द्वारा कंपनी की बिक्री या संचालन की क्षमता के रूप में समझा जाता है।

आम तौर पर, टर्नओवर दर जितनी अधिक होगी, व्यवसाय उतना ही अधिक सक्षम होगा, और व्यवसाय उतना ही बेहतर होगा। इसके विपरीत, यदि किसी कंपनी की इन्वेंट्री टर्नओवर चक्र दर उसके साथियों की तुलना में कम है, या हाल के वर्षों में घट रही है। खराब बिक्री के अलावा, कुछ उद्योगों को इन्वेंट्री मूल्यह्रास के जोखिम का सामना करना पड़ता है।

उदाहरण के लिए, स्मार्टफोन जैसे उपभोक्ता इलेक्ट्रॉनिक्स के मामले में, यदि इन्वेंट्री बहुत लंबे समय तक बनी रहती है, तो उपभोक्ता नवीनता खत्म हो सकती है या प्रतिस्पर्धियों की तकनीक इसे पीछे छोड़ सकती है। इस मामले में, इन्वेंट्री का मूल्य काफी कम हो सकता है, जिससे कंपनी को नुकसान हो सकता है, जो बदले में इसके शेयर मूल्य को प्रभावित करता है। यह देखा जा सकता है कि औसत व्यवसाय के लिए, एक उच्च इन्वेंट्री टर्नओवर अनुपात यह दर्शाता है कि वे बिक्री के मामले में बेहतर प्रदर्शन कर रहे हैं।

हालांकि, यह ध्यान रखना महत्वपूर्ण है कि इन्वेंट्री टर्नओवर चक्र में वृद्धि का सीधा मतलब यह नहीं है कि कंपनी बेहतर बिक्री कर रही है। चूंकि इन्वेंट्री टर्नओवर अनुपात में वृद्धि उद्योग भर में मांग में वृद्धि के कारण हो सकती है, इसका मतलब यह है कि जब मांग आपूर्ति से अधिक हो तो किसी भी व्यवसाय के लिए इन्वेंट्री बेचना आसान होता है। इसके अलावा बहुत अधिक इन्वेंट्री टर्नओवर अनुपात का मतलब है कि इन्वेंट्री का स्तर बहुत कम है, जिसके परिणामस्वरूप ग्राहक की मांग को पूरा करने के लिए अपर्याप्त स्टॉक है।

इसलिए सही इन्वेंट्री टर्नओवर अनुपात इन्वेंट्री प्रबंधन और पूंजी प्रवाह के संतुलन का परिणाम होना चाहिए, और यह व्यवसाय और उद्योग मानकों की बारीकियों पर भी निर्भर करता है। एक अच्छा इन्वेंट्री टर्नओवर अनुपात क्या माना जाता है, इसके लिए कोई एक-आकार-फिट-सभी आंकड़ा नहीं है। बल्कि, यह विभिन्न उद्योगों की इन्वेंट्री, समय उत्पाद जीवन चक्र की लंबाई और अलग-अलग पर आधारित होना चाहिए। विभिन्न उद्योगों के लिए इन्वेंट्री टर्नओवर अनुपात के अलग-अलग मानक हैं।

हाल के वर्षों में सेमीकंडक्टर उद्योग को एक उदाहरण के रूप में लेते हुए, एक उत्कृष्ट इन्वेंट्री टर्नओवर अनुपात लगभग 2.3 गुना है, जो 159 दिनों में एक बार इन्वेंट्री बेचने के बराबर है। एक बार जब किसी कंपनी का इन्वेंट्री टर्नओवर अनुपात 0.73 गुना से कम होता है, तो इसका मतलब है कि इन्वेंट्री टर्नओवर दिन 500 दिनों तक लंबे होते हैं, और बिक्री दर उद्योग से गंभीर रूप से पिछड़ रही है।

और ऑटोमोटिव उद्योग में, एक उत्कृष्ट इन्वेंट्री टर्नओवर अनुपात लगभग 4.53 गुना है। यदि यह 1.05 गुना से कम है, तो यह उसी उद्योग से गंभीर रूप से पिछड़ रहा है। एक बार जब कोई उत्पाद बहुत लंबे समय तक स्टॉक में रहता है, और उपभोक्ता की ताजगी खत्म हो जाती है या तकनीक प्रतिद्वंद्वियों से आगे निकल जाती है, तो इन्वेंट्री के ढेर और स्थिर होने का खतरा होता है, जिसके परिणामस्वरूप कंपनी को नुकसान होता है।

उदाहरण के लिए, खाद्य उद्योग में, कच्चे माल को बहुत लंबे समय तक रखना असंभव है, इन्वेंट्री टर्नओवर की खोज तेज होनी चाहिए, इसलिए टर्नओवर के दिन कम होने चाहिए। इसलिए इन्वेंट्री टर्नओवर अनुपात अन्य उद्योगों की तुलना में अधिक है, लगभग दो गुना, यानी एक इन्वेंट्री के माध्यम से बेचने के लिए औसतन 180 दिन। स्टील उद्योग में, लंबे उत्पाद जीवन चक्र और लंबे विनिर्माण समय के कारण, इन्वेंट्री टर्नओवर के दिन 6 महीने या उससे अधिक तक होंगे। इन्वेंट्री टर्नओवर अनुपात लगभग 0.8 गुना है, इन्वेंट्री को एक बार बेचने में सक्षम होने के लिए 450 दिन हैं।

दोनों की तुलना करने पर, स्टील उद्योग अन्य उद्योगों की तुलना में इन्वेंट्री टर्नओवर के बारे में कम चिंतित है। निवेशकों के लिए, वे एक ही उद्योग में प्रतिस्पर्धियों से तुलना करके या उद्योग के औसत का हवाला देकर किसी कंपनी के इन्वेंट्री टर्नओवर अनुपात की उपयुक्तता का आकलन कर सकते हैं।

इन्वेंटरी टर्नओवर अनुपात का उपयोग करने के लिए सुझाव

हालाँकि इन्वेंट्री टर्नओवर चक्र का उपयोग किसी कंपनी की परिचालन क्षमता का आकलन करने के लिए एक संकेतक के रूप में किया जा सकता है, लेकिन विभिन्न उद्योगों में इन्वेंट्री की प्रकृति में अंतर के कारण इसकी तुलना सावधानी से की जानी चाहिए। दूसरे शब्दों में, यदि कोई निवेशक इन्वेंट्री टर्नओवर अनुपात के माध्यम से दो कंपनियों की परिचालन क्षमता का आकलन करना चाहता है, तो उसे यह सुनिश्चित करना चाहिए कि दोनों कंपनियाँ एक ही उद्योग से संबंधित हों ताकि तुलना सार्थक हो।

उदाहरण के लिए, कंपनी ए का इन्वेंट्री टर्नओवर अनुपात 1.5 गुना है, जबकि कंपनी बी का 1.2 गुना है। हालांकि, यह निष्कर्ष नहीं निकाला जा सकता है कि कंपनी ए की परिचालन स्थितियां कंपनी बी से बेहतर होनी चाहिए, बल्कि यह दोनों कंपनियों के विभिन्न उद्योगों पर भी निर्भर करता है। यदि दोनों कंपनियां एक ही उद्योग से संबंधित हैं, तो निश्चित रूप से संदर्भ महत्व की एक निश्चित डिग्री है। लेकिन अगर ए, बी दो कंपनियां अलग-अलग उद्योगों से संबंधित हैं, तो यह निर्धारित करना बहुत मुश्किल है, उदाहरण के लिए, खाद्य उद्योग और इस्पात उद्योग।

ऐसा इसलिए है क्योंकि खाद्य उद्योग में, इसका समान औसत इन्वेंट्री टर्नओवर अनुपात दो गुना हो सकता है। और स्टील उद्योग में, इसका इन्वेंट्री टर्नओवर अनुपात 0.8 गुना हो सकता है। इसलिए, अकेले इन्वेंट्री टर्नओवर चक्र यह संकेत नहीं देता है कि दोनों कंपनियों में से कौन सी, ए और बी, बेहतर परिचालन स्थिति में है।

प्रतिस्पर्धा के अलावा, फ़र्म कभी-कभी इन्वेंट्री के स्तर को बढ़ाने के लिए तरकीबें अपनाती हैं, जिससे समय के साथ उनके इन्वेंट्री टर्नओवर अनुपात में तेज़ गिरावट आ सकती है। ये कुशल तरीके अल्पावधि में उद्यम के इन्वेंट्री स्तर को बढ़ा सकते हैं, लेकिन अगर इन्वेंट्री को जल्दी से बिक्री राजस्व में परिवर्तित नहीं किया जा सकता है, तो इससे इन्वेंट्री टर्नओवर अनुपात में गिरावट आएगी, जो उद्यम की तरलता और परिचालन दक्षता को प्रभावित करेगी।

उदाहरण के लिए, किसी उद्यम ने वर्ष की पहली छमाही में कच्चे माल की कम कीमत का लाभ उठाया, बड़ी संख्या में कच्चे माल खरीदे और इन्वेंट्री में जमा किए, जिसके कारण वर्ष की पहली छमाही में इन्वेंट्री टर्नओवर अनुपात में उल्लेखनीय गिरावट आई। और इस अभ्यास के कारण उद्यम बड़ी मात्रा में कच्चे माल की लागत बचा सकता है, लेकिन उसे बड़ा लाभ कमा सकता है।

निवेशक इन्वेंट्री टर्नओवर अनुपात को कंपनी के संचालन के एक प्रमुख संकेतक के रूप में देखते हैं क्योंकि यह राजस्व में परिवर्तन की तुलना में अधिक समय पर होता है और सीधे इन्वेंट्री टर्नओवर की गति और कंपनी की बिक्री करने की क्षमता को दर्शाता है। साथ ही, इन्वेंट्री टर्नओवर अनुपात में तेज़ बदलाव व्यावसायिक स्थितियों में बदलाव का संकेत दे सकता है।

यदि इन्वेंट्री टर्नओवर अनुपात अचानक गिरता है, तो इसका मतलब यह हो सकता है कि उद्यम बिक्री कठिनाइयों, इन्वेंट्री बैकलॉग या उत्पादन समस्याओं का सामना कर रहा है, जो उद्यम की लाभप्रदता और वित्तीय स्थिति को प्रभावित कर सकता है। इसके विपरीत, यदि इन्वेंट्री टर्नओवर अनुपात में सुधार होता है, तो यह संकेत दे सकता है कि उद्यम की बिक्री क्षमता और परिचालन दक्षता में सुधार हुआ है, जो उद्यम की लाभप्रदता और बाजार प्रतिस्पर्धात्मकता में सुधार के लिए अनुकूल है।

उदाहरण के लिए, दो कंपनियों में से एक, कंपनी ए, का इन्वेंट्री टर्नओवर अनुपात वर्ष की तीसरी तिमाही में लगभग 1.27 गुना था, और फिर धीरे-धीरे बढ़ता गया। अगले वर्ष की चौथी तिमाही तक, यह 2.3 गुना तक पहुँच गया था, जो टर्नओवर दर से लगभग तीन गुना अधिक था। इस अवधि के दौरान, मासिक राजस्व भी 400 मिलियन युआन से बढ़कर 1.2 बिलियन युआन हो गया, जो तीन गुना वृद्धि थी।

इससे हम देख सकते हैं कि कुल राजस्व में वृद्धि जारी रही है क्योंकि इस अवधि के दौरान बिक्री की स्थिति बेहतर से बेहतर होती जा रही है। इसलिए, उनके शेयर की कीमत स्वाभाविक रूप से मूल $46.4 से बढ़कर $174 हो गई।

दूसरी ओर, कंपनी बी का इन्वेंट्री टर्नओवर अनुपात उस वर्ष की तीसरी तिमाही में उसके राजस्व के अनुरूप घट गया, जो उस वर्ष के अंत में 3.11 गुना $44 बिलियन से 1.42 गुना $12 बिलियन हो गया। इन्वेंट्री टर्नओवर अनुपात में लगभग 50% की गिरावट के साथ, इन्वेंट्री गिरावट का संकट भी बहुत बढ़ गया, जो अप्रत्यक्ष रूप से स्टोर राजस्व के प्रदर्शन को भी प्रभावित करता है। नतीजतन, स्टॉक की कीमत मूल 700 डॉलर से गिरकर 140.140 डॉलर या उससे कम हो गई।

अगर किसी कंपनी का इन्वेंट्री टर्नओवर अनुपात और राजस्व बढ़ रहा है, तो संभवतः संचालन अच्छी स्थिति में है। हालाँकि, अगर आप पाते हैं कि इन्वेंट्री टर्नओवर अनुपात घट रहा है जबकि राजस्व बढ़ रहा है। इसका मतलब है कि हालाँकि कंपनी का राजस्व अभी भी बढ़ रहा है, लेकिन इसकी बिक्री पहले जैसी नहीं हो सकती है।

अपने आप में विचार किया जाए तो इन्वेंट्री टर्नओवर अनुपात में बदलाव अक्सर कई कंपनियों के लिए परिचालन प्रवृत्तियों में उलटफेर का संकेत होता है। यह संकेत दे सकता है कि व्यवसाय अच्छा प्रदर्शन नहीं कर रहा है या बाजार की चुनौतियों का सामना कर रहा है, जो लाभप्रदता और शेयर मूल्य प्रदर्शन को प्रभावित कर सकता है। इसलिए यदि ऐसा पता चलता है तो बाद की स्थिति का गंभीरता से आकलन करना महत्वपूर्ण है।

हालाँकि कंपनियाँ अपनी आय रिपोर्ट को बार-बार अपडेट नहीं करती हैं और अपनी व्यावसायिक स्थितियों के बारे में अक्सर प्रेस विज्ञप्तियाँ जारी नहीं करती हैं। हालाँकि, सीमित जानकारी के साथ भी, निवेशकों के लिए अपनी निवेश रणनीतियों को पहले से समायोजित करना असंभव नहीं है, अगर वे दूसरों की तुलना में बाज़ार के विकास को अधिक तीव्रता से समझ पाते हैं। इसलिए, स्टॉक-होल्डिंग कंपनी की परिचालन क्षमता का आकलन करते समय इन्वेंट्री टर्नओवर में बदलाव और उसी उद्योग के स्तर के साथ तुलना को ध्यान में रखना अधिक मजबूत निवेश निर्णय की ओर ले जा सकता है।

| इंडस्ट्रीज | औसत वार्षिक इन्वेंट्री टर्नओवर |

| टिकाऊ सामान थोक व्यापार | 21 |

| थोक व्यापार: गैर-टिकाऊ सामान | 18 |

| किराने की दुकान | 16 |

| कपड़ा स्टोर | 24 |

| लकड़ी और लकड़ी के उत्पाद | १३ |

| कोयला खनन | 9 |

| तेल और गैस खनन | 4 |

| कंप्यूटर उपकरण | 25 |

| बार और रेस्तरां | 30 |

| गृह सुधार स्टोर | 27 |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।