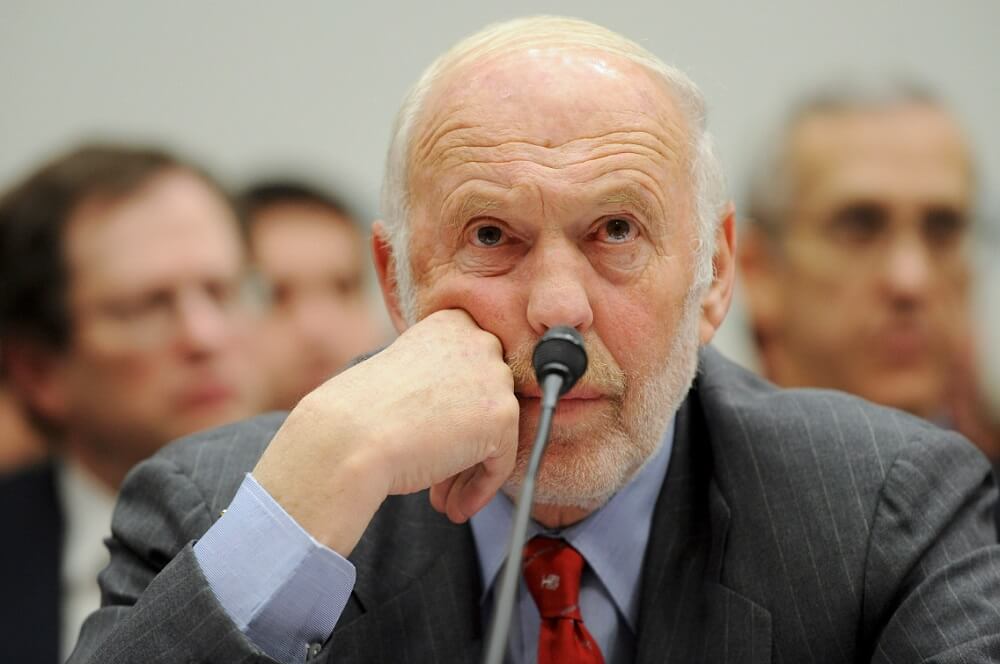

Las finanzas se describen a menudo como un juego de números, pero pocos aprovechan realmente el poder de las matemáticas para navegar por el mundo financiero. James Simons, fallecido el 10 de mayo de 2024, fue una de las raras excepciones. Con su excepcional destreza matemática y su profunda visión del mercado, logró resultados de inversión notables, lo que le valió el título de padrino de las inversiones cuantitativas. Profundicemos en los logros financieros y las estrategias cuantitativas de Simons.

Perfil personal de James Simons

James Simons es un destacado matemático y gestor de fondos de cobertura estadounidense conocido por sus contribuciones al campo de las matemáticas y su éxito en el mundo de las finanzas. Alcanzó la excelencia en los campos de las matemáticas y la estadística matemática y aplicó con éxito estos profundos conocimientos matemáticos a las inversiones financieras y la gestión de riesgos.

James Simons nació el 25 de abril 1938. y creció en el seno de una familia de clase media en Newton, Massachusetts. Mostrando un gran interés por las matemáticas desde una edad temprana, se matriculó en el Departamento de Matemáticas del Instituto Tecnológico de Massachusetts (MIT) a los 17 años. Como una de las principales instituciones científicas y tecnológicas del mundo, el MIT proporcionó a Simons recursos académicos de alta calidad y un entorno de aprendizaje favorable.

Aquí recibió una rigurosa formación matemática, adquirió una sólida base en matemáticas y desarrolló un profundo entendimiento y amor por las matemáticas. Esta experiencia marcó su entrada formal en las matemáticas y sentó unas bases académicas sólidas para su futura excelencia en el mundo académico y de las finanzas.

Otro hito importante en su carrera académica se produjo en 1961. cuando James Simons obtuvo su doctorado en matemáticas por la Universidad de California, Berkeley. En Berkeley, tuvo como mentor al renombrado matemático Bertram Kostant, bajo cuya tutela estudió temas de vanguardia en matemáticas y participó activamente en debates académicos y proyectos de investigación. Este periodo de estudio e investigación no sólo le permitió profundizar en el conocimiento de las teorías matemáticas, sino también desarrollar una sólida capacidad de investigación matemática y un pensamiento innovador.

A continuación, James Simons enseñó en el Instituto Tecnológico de Massachusetts y en la Universidad de Harvard antes de incorporarse a la Universidad Brown en 1964. A continuación pasó a formar parte del departamento de matemáticas de la Universidad de Stanford. Al mismo tiempo, a la edad de 26 años, se incorporó a la Organización Nacional de Inteligencia de la Ida de EE.UU. como analista superior de inteligencia. En este campo, demostró un talento y una perspicacia únicos e hizo contribuciones sobresalientes a la labor de inteligencia del país.

En 1968 James Simons asumió la presidencia del Departamento de Matemáticas de la Universidad Estatal de Nueva York en la Universidad de Stony Brook. En este cargo, demostró una extraordinaria capacidad de liderazgo y mejoró enormemente la reputación del departamento. Gracias a sus esfuerzos, el Departamento de Matemáticas de Stony Brook alcanzó un éxito notable en erudición y enseñanza, atrayendo a más profesores, personal y estudiantes destacados.

En 1975 James Simons colaboró con el renombrado matemático Shen-Shen Chen para desarrollar la teoría de Chern-Simons, una teoría que ha tenido un gran impacto en la topología y la teoría cuántica de campos en física y le ha valido una reputación internacional.Combinando conceptos de la topología y la teoría cuántica de campos, la teoría de Chern-Simons ha proporcionado un marco teórico para explicar áreas como las transiciones de fase topológicas y la computación cuántica topológica. Se convirtió en uno de los temas de investigación más importantes de las matemáticas y la física teórica contemporáneas.

James Simons también publicó varios artículos matemáticos influyentes, especialmente en los campos de la geometría diferencial y la topología. Los resultados de sus investigaciones aportaron nuevas perspectivas y teorías a la comunidad matemática, promovieron el desarrollo de campos relacionados e hicieron importantes contribuciones al progreso de la investigación matemática.

Debido a que sus investigaciones matemáticas y sus resultados teóricos han supuesto grandes avances en el campo de las matemáticas y han tenido un profundo impacto en el desarrollo de las matemáticas modernas, James Simons fue galardonado con el Premio Oswald Veblen, el Premio Nobel de las matemáticas estadounidenses. Esta distinción marcó el momento cumbre de su carrera académica y supuso un reconocimiento y una afirmación de sus largas contribuciones al campo de las matemáticas.

Desde entonces, ha dirigido su atención al mundo de las finanzas. En 1978, James Simons descubrió las oportunidades del mercado de divisas y comenzó a operar con divisas. Este paso marcó su transición del mundo de las matemáticas al de las finanzas. Entonces fundó una empresa llamada Monemetrics, que más tarde se convirtió en la precursora del fondo de cobertura Renaissance Technologies.

En 1982, James Simons fundó Renaissance Technologies, una conocida firma de fondos de cobertura. Tras abandonar el mundo académico, aprovechó sus conocimientos de matemáticas e informática para centrarse en las inversiones cuantitativas y el trading algorítmico. Renaissance Technologies se dio a conocer en el sector por sus innovadoras estrategias de trading cuantitativo y su avanzada tecnología, y se convirtió en una de las principales empresas del mundo financiero.

En 1988 James Simons pasó a fundar el Medallion Fund. Este fondo es el buque insignia de Renaissance Technologies, Inc., es conocido por sus excepcionales rendimientos de las inversiones y está considerado como uno de los fondos de cobertura con más éxito del mundo.

En general, James Simons es un matemático brillante, un destacado gestor de fondos de cobertura y un innovador en el mundo financiero, que ha logrado grandes éxitos tanto en el mundo académico como en el financiero. Sus logros son evidentes no sólo en sus contribuciones a la teoría matemática, sino también en su capacidad para aplicar las matemáticas a la práctica de las finanzas y lograr resultados sobresalientes.

Logros financieros de James Simons

James Simons ha alcanzado la excelencia en el campo de las matemáticas y ha aplicado con éxito sus conocimientos matemáticos a las inversiones financieras y la gestión de riesgos. Como uno de los fundadores de Renaissance Technologies, fue pionero en el trading cuantitativo y convirtió a la empresa en líder de la comunidad de inversiones gracias a sus excepcionales estrategias de inversión y su capacidad de liderazgo.

Fundada en 1982, Renaissance Technologies es conocida en la comunidad financiera por sus innovadoras estrategias de trading cuantitativo y su avanzada tecnología. Fundada por James Simons, la empresa se centra en la inversión cuantitativa y el trading algorítmico, utilizando modelos matemáticos y algoritmos informáticos para tomar decisiones de trading y lograr un rendimiento fenomenal de las inversiones. También emplea modelos de negociación únicos, incluida la negociación de ultra alta frecuencia, que le permiten captar rápidamente las oportunidades del mercado y lograr un trading eficaz, lo que la convierte en una de las empresas líderes en el mundo de las inversiones.

El éxito de Renaissance no sólo se refleja en sus eficaces estrategias de trading y su avanzada tecnología, sino también en su rentabilidad. La empresa, bajo el liderazgo de James Simons, ha logrado captar la comisión del 5% más alta del sector, al tiempo que es conocida por sus magníficos rendimientos anualizados del 66%. Su modelo de trading de alta frecuencia de más de 10.000 operaciones al día también le ha valido una gran atención y reconocimiento.

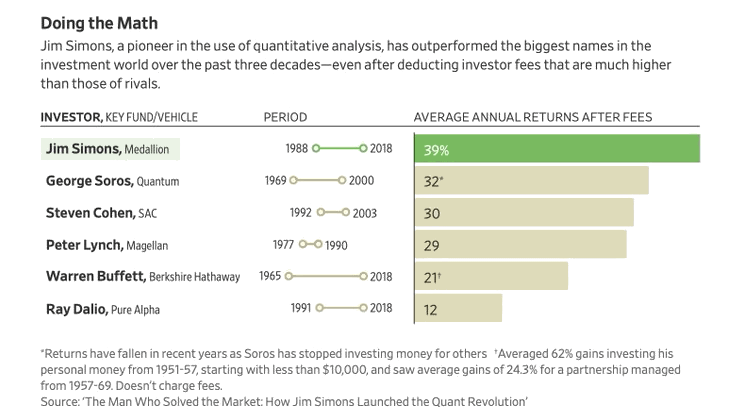

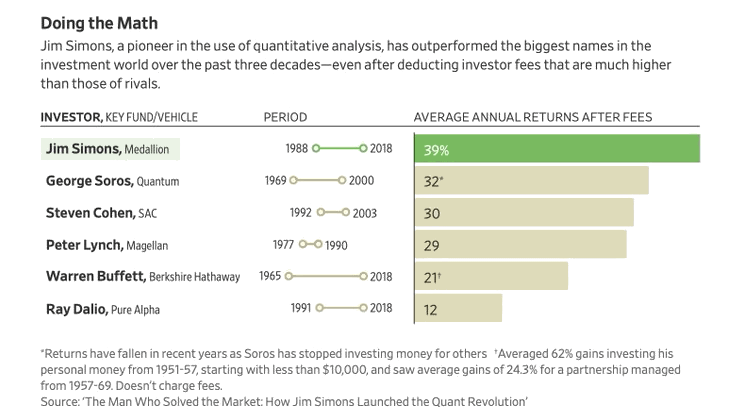

La empresa ha generado unas magníficas ganancias de más de 100.000 millones de dólares gracias a sus eficaces estrategias de trading y a su extraordinario rendimiento. Este récord no sólo supera con creces el de otros inversores y gestores de fondos, sino que es aún más difícil de igualar por magnates de la inversión tan conocidos como Warren Buffett, George Soros, Peter Lynch, Steven Cohen y gestores de fondos de primer orden como Rui Dalio. Este logro pionero subraya la extraordinaria posición de Renaissance Technologies en el mundo financiero y su liderazgo en el trading cuantitativo, cimentado desde los inicios por la visión de James Simons.

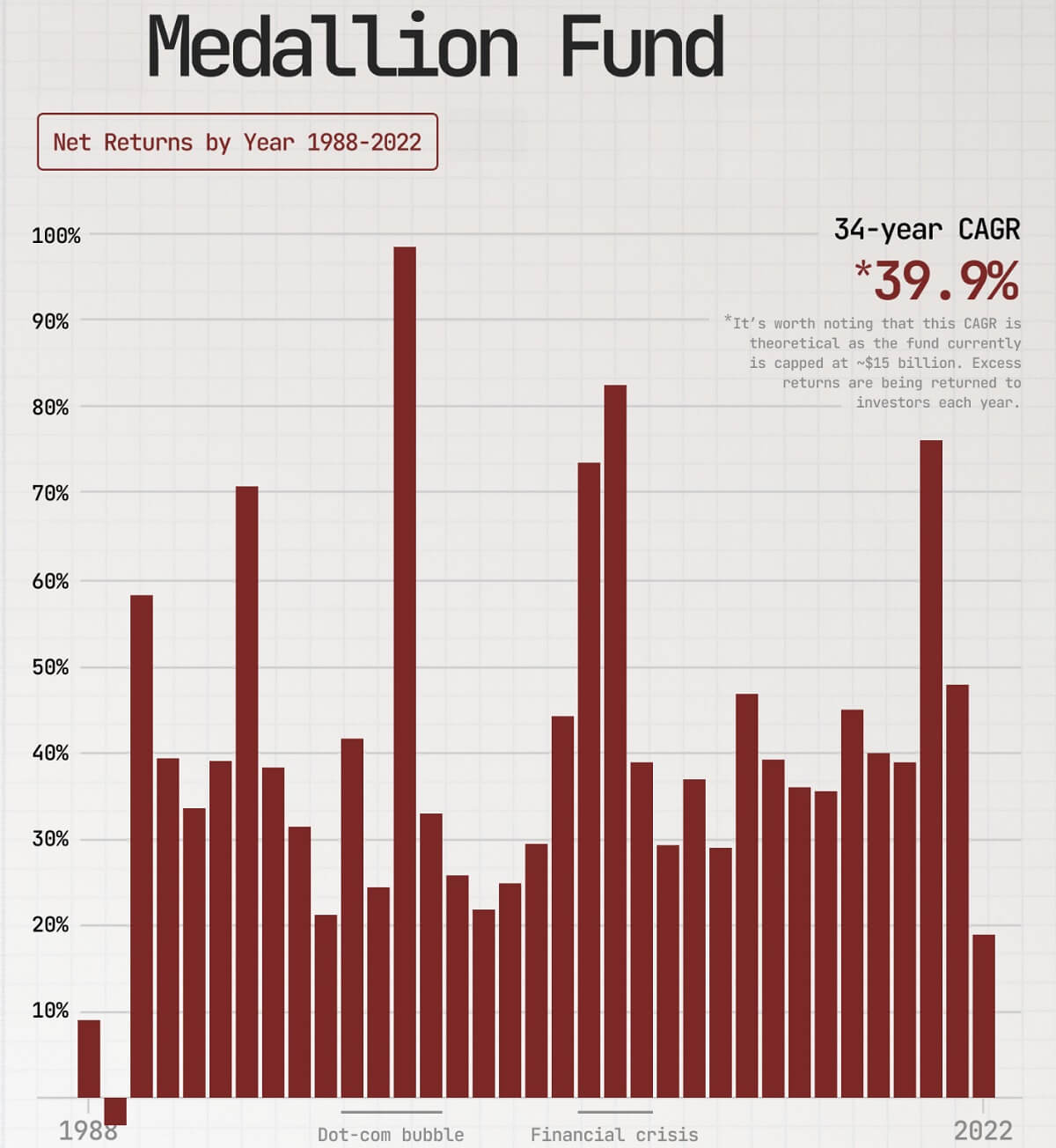

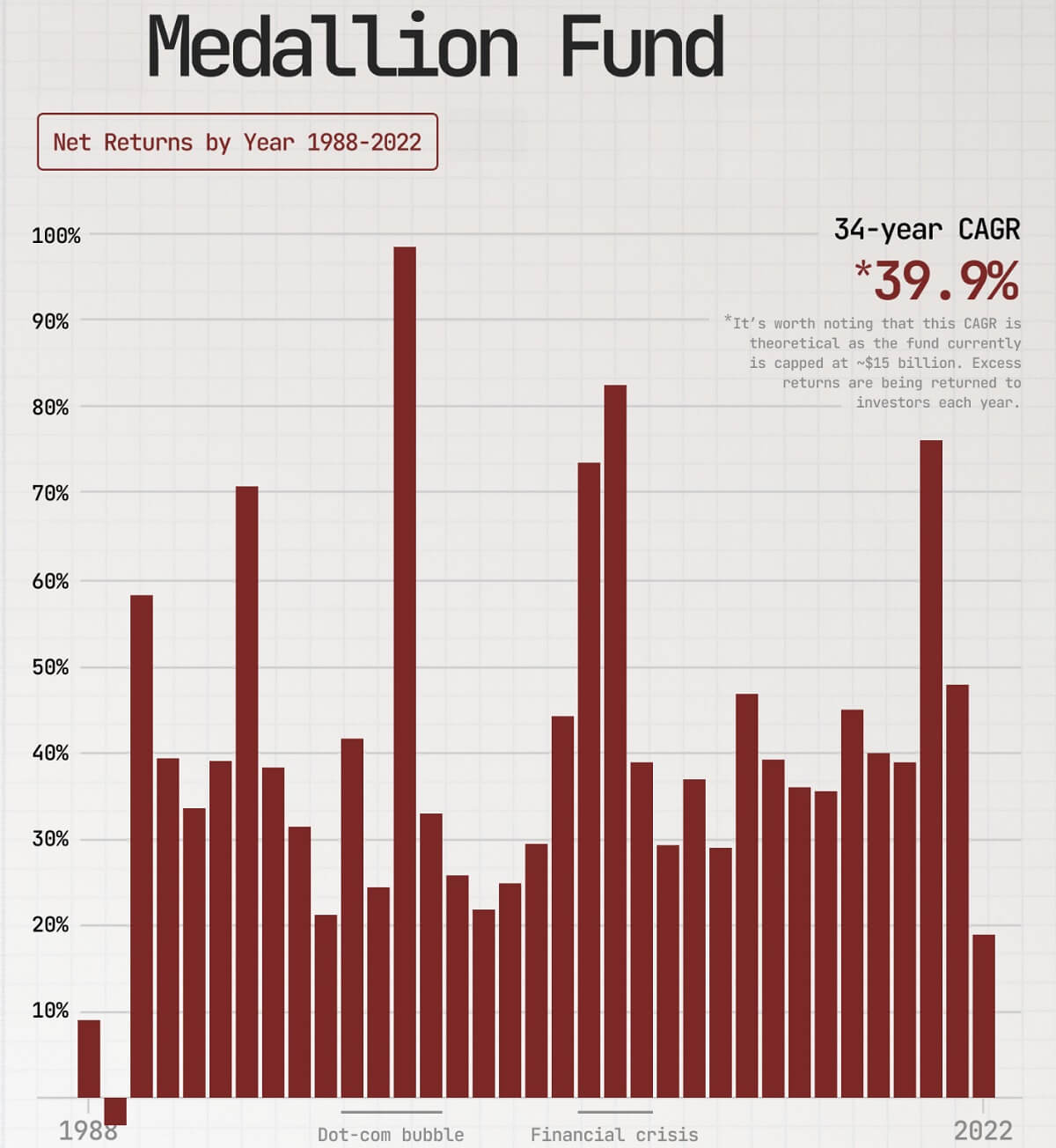

El Grand Medallion Fund, creado en 1988, es otro ejemplo de un sector que ha atraído la atención y el seguimiento de muchos inversores. Este fondo es el buque insignia de Renaissance Technologies, Inc., fundado por James Simons. Conocido por sus excepcionales rendimientos de las inversiones, está reconocido como uno de los fondos de cobertura con más éxito del mundo.

Su mayor rendimiento neto se produjo en 2000, durante el estallido de la burbuja de Internet. En este turbulento entorno de mercado, el Grand Medallion Fund logró una asombrosa rentabilidad neta del 98,5%, lo que subraya su extraordinario rendimiento y su capacidad para capitalizar las oportunidades del mercado en tiempos de turbulencias.

Este rendimiento no sólo superó con creces el de otros vehículos de inversión durante el mismo periodo, sino que también demostró la capacidad superior del Fondo para responder a los cambios del mercado y gestionar el riesgo. Este rendimiento sobresaliente ha reforzado aún más la posición del Fondo Grand Medallion como líder dentro del sector de los fondos de inversión libre y le ha valido la aclamación y el reconocimiento generalizados.

No por casualidad, cuando la crisis financiera arrasó el mundo en 2008, el Grand Medallion Fund volvió a demostrar su extraordinaria fortaleza en materia de inversiones. Mientras que la mayoría de los inversores sufrieron graves pérdidas, el Grand Medallion Fund logró una asombrosa rentabilidad del 80%, demostrando su solidez y su rendimiento superior en entornos de mercado extremos. Este rendimiento anticíclico de las inversiones, herencia de los modelos desarrollados por James Simons, se ha ganado un alto nivel de confianza y respeto por parte de los inversores, poniendo de relieve la extraordinaria capacidad del Grand Medallion Fund en la gestión del riesgo y la asignación de activos.

Los fondos Grand Medallion también han demostrado un rendimiento impresionante en términos de rentabilidad de las inversiones a largo plazo. Si echamos la vista atrás a los últimos 20 años de historia de inversiones, de 1994 a 2014, la rentabilidad media anualizada del fondo alcanzó el 71,8%, superando con creces la media del mercado. Y lo que es aún más sorprendente, de 1988 a 2023, la rentabilidad anual media del Grand Medallion Fund fue de casi el 40%, lo que pone de relieve la estabilidad y el éxito de su estrategia de inversiones.

Esta tasa de rentabilidad elevada y constante no sólo es bastante rara en el sector de los fondos de inversión libre, sino que supera con creces a la mayoría de los demás vehículos de inversión. Gracias a sus estrategias de inversión superiores y a su capacidad de gestión del riesgo, el Grand Medallion Fund, inspirado por las innovaciones matemáticas de James Simons, ha generado rendimientos lucrativos para sus inversores, consolidando su posición como una de las mejores opciones del mundo financiero a los ojos de los inversores.

Además de su enorme éxito en las inversiones, una de las contribuciones más destacadas de James Simons al mundo financiero ha sido el avance y la popularización del trading cuantitativo. Aplicando las matemáticas y las técnicas computacionales a las finanzas, ha sido pionero en nuevos métodos y estrategias de trading que han aportado innovación y cambio a los mercados financieros. Y a través del éxito de Renaissance Technologies y del Grand Medallion Fund, ha tenido un profundo impacto en la industria mundial de los fondos de cobertura.

Las ideas y métodos de James Simons se han convertido en objeto de estudio y fuente de referencia para muchos fondos de alto riesgo, y han tenido un impacto significativo en el funcionamiento y desarrollo de los mercados financieros. Con su pensamiento vanguardista y su capacidad de ejecución superior, ha abierto un nuevo camino para el desarrollo del trading cuantitativo en el ámbito financiero, ha servido de ejemplo para la comunidad de inversiones y se ha convertido en un importante líder del sector.

Estrategia de inversión cuantitativa de James Simons

El trading cuantitativo es un método para tomar decisiones de trading utilizando modelos matemáticos sistemáticos y algoritmos, con el objetivo de descubrir patrones en el mercado y obtener rendimientos estables. Simons, pionero del trading cuantitativo, es conocido por su enfoque innovador y sus operaciones de alta frecuencia.

Conocido como el padre del trading cuantitativo, la contribución de James Simons no sólo radica en la aplicación de modelos matemáticos a las finanzas, sino también en su amplio uso de las operaciones de alta frecuencia. El trading de alta frecuencia es una estrategia de trading que consiste en comprar y vender a un ritmo extremadamente rápido, utilizando algoritmos informáticos para completar las operaciones en un periodo de tiempo muy corto y obtener ganancias con diferenciales pequeños.

Simons es un inversor que se centra en el trading de alta frecuencia a corto plazo, persiguiendo esos pequeños pero reproducibles momentos de ganancia en lugar de apostar a que el mercado volverá a la normalidad. Es un firme creyente de que cada operación debe tener un objetivo claro de stop-loss y take-profit, de modo que las posiciones puedan cerrarse en un periodo de tiempo muy corto para controlar la magnitud de las pérdidas.

Para James Simons, aunque puede haber pérdidas en cada operación, el impacto de estas pérdidas es relativamente pequeño porque opera mucho con operaciones de alta frecuencia. Cree que mientras haya más operaciones rentables que perdedoras, podrá obtener una ganancia global. Este enfoque del trading, basado en estadísticas y modelos matemáticos, le permite captar las fluctuaciones del mercado con mayor eficacia y obtener ganancias en poco tiempo.

Por ejemplo, Renaissance Technologies fue capaz de convertirse rápidamente en una de las empresas de inversiones cuantitativas más rentables de Wall Street utilizando modelos matemáticos y algoritmos informáticos para el trading de alta frecuencia, y por eso logró un asombroso rendimiento de la inversión. Estos modelos se basan en técnicas computacionales y métodos estadísticos avanzados que incorporan las herramientas tecnológicas del aprendizaje automático y la inteligencia artificial para una previsión eficaz del mercado y la ejecución de las operaciones.

Este enfoque permite a Renaissance Technologies tomar decisiones rápidas y operar con eficacia y precisión en los mercados financieros. Como resultado, la empresa tiene una rentabilidad compuesta anualizada del 39,1% y fue capaz de mantener rentabilidades positivas incluso durante la crisis financiera de 2008. Y la capacidad de la empresa para obtener buenos resultados en medio de la agitación y las crisis del mercado se debió a su análisis en profundidad de los datos y a su rápida reacción a los cambios del mercado.

James Simons también ha creado un «enfoque de inversiones gecko» inspirado en la forma en que las salamanquesas cazan su comida. El concepto central de esta estrategia consiste en esperar a que aparezcan oportunidades en el mercado, igual que el geco se tumba en la pared a la espera de que aparezcan mosquitos. Una vez encontradas en el mercado, las oportunidades de trading deben aprovecharse rápidamente.

Al igual que el geco espera a que aparezca un mosquito, el inversor, inspirado por los métodos innovadores de James Simons, también esperará a que aparezcan condiciones o señales específicas en el mercado, que pueden incluir cambios de precios, condiciones de tendencia, indicadores técnicos, etc. Una vez que se cumplan estas condiciones, los inversores actuarán con rapidez para ejecutar la estrategia de trading adecuada.

La idea central reside en el uso de modelos matemáticos y de trading de alta frecuencia para analizar el mercado, con una respuesta rápida a los cambios del mercado como característica principal. El método hace hincapié en la previsión direccional a corto plazo y en el aprovechamiento de las oportunidades de fluctuación de los precios para obtener ganancias al tiempo que se protege el capital mediante un estricto control del riesgo y la diversificación multiespecífica.

El método de inversiones Gecko es único por su dependencia de modelos matemáticos y análisis estadísticos, inspirados en las técnicas de James Simons, para identificar las pautas y tendencias del mercado con el fin de tomar decisiones de trading precisas. Además, la estrategia se centra en una estricta gestión del riesgo para minimizar el riesgo de las inversiones mediante el control de las posiciones y el establecimiento de stop-losses. La adopción de una estrategia de trading a corto plazo le permite entrar y salir del mercado con rapidez y responder con flexibilidad a las fluctuaciones del mercado, obteniendo así un sólido rendimiento de las inversiones.

El núcleo de esta estrategia es la capacidad de permanecer alerta y flexible en el mercado para captar rápidamente las oportunidades fugaces. Al igual que el geco, los inversores deben ser pacientes y estar preparados para ser flexibles y actuar con rapidez en el mercado. La flexibilidad y la perspicacia son fundamentales para ejecutar con éxito esta estrategia, ya que las condiciones del mercado pueden cambiar en cualquier momento y los inversores necesitan reaccionar con rapidez para aprovechar al máximo la volatilidad del mercado.

En general, la estrategia de trading cuantitativo de James Simons se basa en modelos matemáticos y análisis estadísticos diseñados para identificar fenómenos no aleatorios en el mercado y explotarlos para obtener ganancias. Su estrategia se centra en la previsión direccional a corto plazo y en las oportunidades para capitalizar las fluctuaciones de los precios, con el trading de alta frecuencia como núcleo. Este enfoque hace hincapié en entrar y salir rápidamente del mercado y en reaccionar con rapidez cuando se identifican oportunidades de trading rentables con el fin de maximizar la volatilidad del mercado a corto plazo.

Milagro financiero y estrategias cuantitativas de James Simons

| Temas |

Datos específicos |

| Antecedentes personales |

Doctor en Matemáticas, impartió clases en el MIT, Harvard, etc. |

| Renaissance Technologies, Inc. |

Fundado en 1982, especializado en quant y algo trading. |

| Fondo Gran Medallón |

Establecido en 1988, presume de una notable rentabilidad anual del 40%. |

| Estrategia de trading de alta frecuencia |

Trading de alta velocidad con modelos matemáticos y algoritmos informáticos. |

| Método de inversiones Gecko |

Aplica modelos matemáticos para analizar el mercado y operar con rapidez. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.