Costuma-se dizer que finanças são um jogo de números, mas não há muitas pessoas que realmente confiem na matemática para navegar no mundo financeiro. E James Simmons, que morreu em 10 de maio de 2024. foi um dos melhores. Com a sua excepcional perspicácia matemática e profundo conhecimento dos mercados, produziu resultados de investimento impressionantes e tornou-se um padrinho no campo do investimento quantitativo. Agora vamos explorar as maravilhas financeiras e as estratégias quantitativas de Simons.

Perfil pessoal de Simon

James Simons é um proeminente matemático americano e gestor de fundos de hedge conhecido por suas contribuições ao campo da matemática e seu sucesso no mundo das finanças. Ele alcançou excelência nas áreas de matemática e estatística matemática e aplicou com sucesso esse profundo conhecimento matemático a investimentos financeiros e gestão de risco.

Ele nasceu em 25 de abril de 1938 e cresceu em uma família de classe média em Newton, Massachusetts. Demonstrando grande interesse pela matemática desde cedo, ele se matriculou no Departamento de Matemática do Instituto de Tecnologia de Massachusetts (MIT) aos 17 anos. Como uma das principais instituições de ciência e tecnologia do mundo, o MIT forneceu a Simons recursos de alta qualidade recursos acadêmicos e um ambiente de aprendizagem favorável.

Aqui, ele recebeu treinamento matemático rigoroso, adquiriu uma base sólida em matemática e desenvolveu uma profunda compreensão e amor pela matemática. Esta experiência marcou a sua entrada formal na matemática e estabeleceu uma base académica sólida para a sua futura excelência académica e financeira.

Outro marco importante em sua carreira acadêmica ocorreu em 1961, quando James Simmons obteve seu doutorado em matemática pela Universidade da Califórnia, Berkeley. Em Berkeley, ele foi orientado pelo renomado matemático Bertram Kostant, com quem estudou tópicos de ponta em matemática e participou ativamente de discussões acadêmicas e projetos de pesquisa. Este período de estudo e investigação não só lhe permitiu aprofundar a sua compreensão das teorias matemáticas, mas também desenvolver sólidas competências de investigação matemática e pensamento inovador.

Ele então lecionou no Instituto de Tecnologia de Massachusetts e na Universidade de Harvard antes de ingressar na Brown University em 1964. Em seguida, tornou-se membro do departamento de matemática da Universidade de Stanford. Ao mesmo tempo, aos 26 anos, ingressou na Organização Nacional de Inteligência Ida dos EUA como analista sênior de inteligência. Neste campo, demonstrou talento e conhecimentos únicos e fez contribuições notáveis para o trabalho de inteligência do país.

Em 1968. Simons assumiu a presidência do Departamento de Matemática da Universidade Estadual de Nova York na Stony Brook University. Nesta posição, demonstrou extraordinárias capacidades de liderança e melhorou enormemente a reputação do departamento. Através de seus esforços, o Departamento de Matemática de Stony Brook alcançou um sucesso notável em termos de bolsa de estudos e ensino, atraindo mais professores, funcionários e alunos de destaque.

Em 1975, ele colaborou com o renomado matemático Shen-Shen Chen para desenvolver a teoria de Chern-Simons, uma teoria que teve um grande impacto na topologia e na teoria quântica de campos na física e lhe rendeu uma reputação internacional.Combinando conceitos de topologia e campo quântico teoria, a teoria de Chern-Simons forneceu uma estrutura teórica para explicar áreas como transições de fase topológicas e computação quântica topológica. Tornou-se um dos tópicos de pesquisa mais importantes da matemática e da física teórica contemporâneas.

Simons também publicou vários artigos matemáticos influentes, especialmente nas áreas de geometria diferencial e topologia. Os resultados de sua pesquisa trouxeram novas perspectivas e teorias para a comunidade matemática, promoveram o desenvolvimento de campos relacionados e fizeram contribuições importantes para o progresso da pesquisa matemática.

Como a sua investigação matemática e os seus resultados teóricos trouxeram grandes avanços no campo da matemática e tiveram um impacto profundo no desenvolvimento da matemática moderna, Simons foi galardoado com o Prémio Oswald Veblen, o Prémio Nobel da matemática americana. Esta distinção marcou o auge da sua carreira académica e foi um reconhecimento e afirmação das suas contribuições de longa data para o campo da matemática.

Desde então, ele voltou sua atenção para o mundo das finanças. Em 1978, descobriu as oportunidades no mercado de câmbio e começou a negociar câmbio. Este movimento marcou sua transição do mundo da matemática para o mundo das finanças. Ele então fundou uma empresa chamada Monemetrics, que mais tarde se tornou a precursora do fundo de hedge Renaissance Technologies.

Em 1982, ele fundou a Renaissance Technologies, uma conhecida empresa de fundos de hedge. Depois de deixar a academia, ele aproveitou suas habilidades em matemática e computação para se concentrar em investimentos quantitativos e negociações algorítmicas. A Renaissance Technologies tornou-se conhecida na indústria pelas suas estratégias comerciais quantitativas inovadoras e tecnologia avançada, e tornou-se uma das empresas líderes no mundo financeiro.

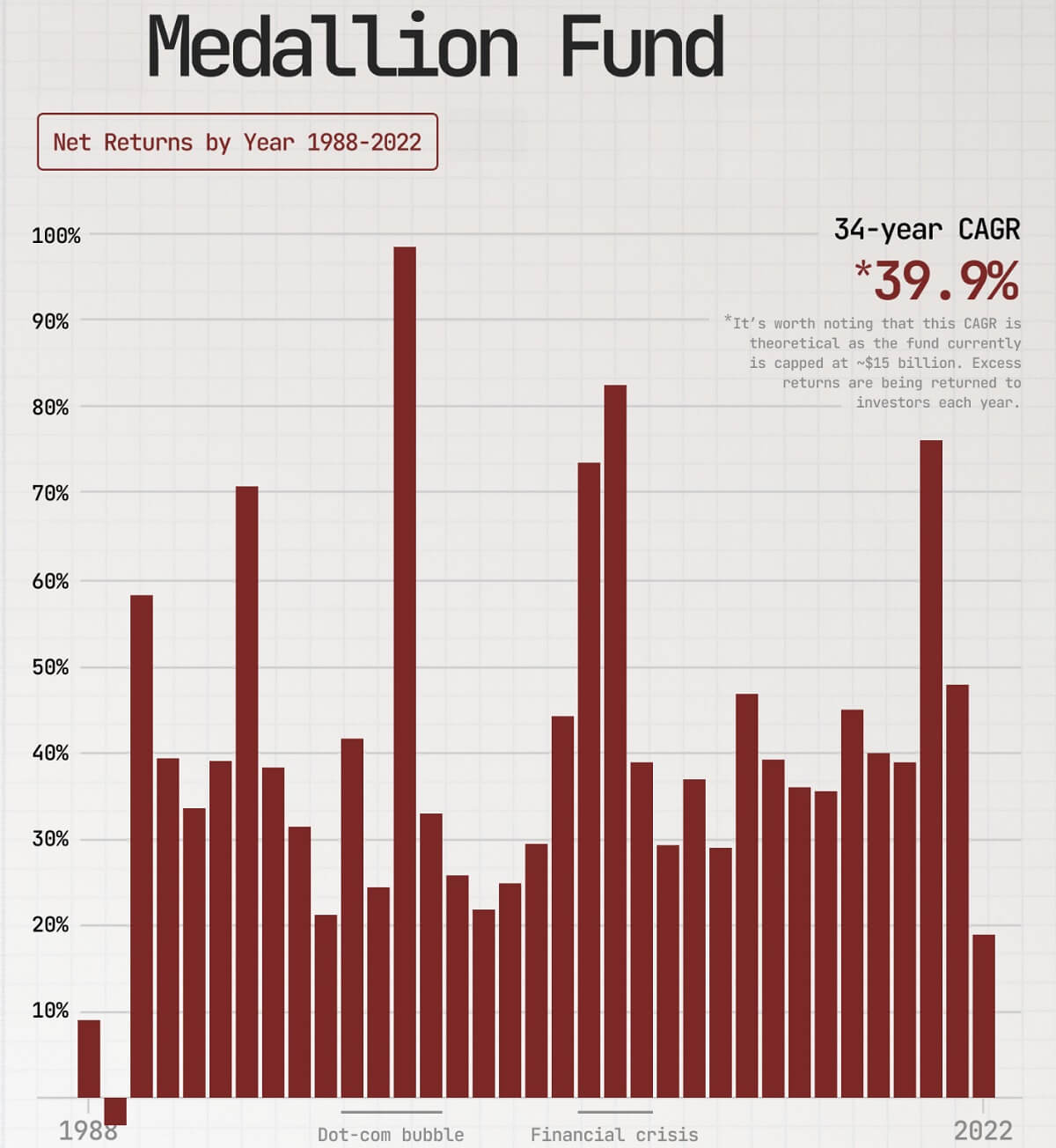

Em 1988, James Simmons fundou o Medallion Fund. Este fundo é o principal fundo da Renaissance Technologies, Inc., é conhecido pelos seus retornos de investimento excepcionais e é considerado um dos fundos de hedge de maior sucesso do mundo.

No geral, James Simmons é um matemático brilhante, gestor líder de fundos de hedge e inovador no mundo financeiro, tendo alcançado grande sucesso tanto na academia quanto nas finanças. Suas realizações são evidentes não apenas em suas contribuições para a teoria matemática, mas também em sua capacidade de aplicar a matemática à prática financeira e alcançar resultados notáveis.

Conquistas financeiras de Simons

Ele alcançou excelência na área de matemática e aplicou com sucesso seu conhecimento matemático em investimentos financeiros e gestão de risco. Como um dos fundadores da Renaissance Technologies, ele foi pioneiro na negociação quantitativa e transformou a empresa em líder na comunidade de investimentos com suas estratégias de investimento e habilidades de liderança excepcionais.

Fundada em 1982. A Renaissance Technologies é conhecida na comunidade financeira por suas estratégias de negociação quantitativas inovadoras e tecnologia avançada. A empresa se concentra em investimentos quantitativos e negociações algorítmicas, utilizando modelos matemáticos e algoritmos de computador para tomar decisões comerciais e alcançar um desempenho de investimento fenomenal. Também emprega modelos de negociação únicos, incluindo negociação de frequência ultra-alta, que lhe permitem capturar rapidamente oportunidades de mercado e alcançar negociações eficientes, tornando-a uma das empresas líderes no mundo dos investimentos.

O sucesso da Renaissance não se reflete apenas nas suas estratégias comerciais eficientes e tecnologia avançada, mas também na sua rentabilidade. A empresa conseguiu obter a comissão de 5% mais alta do setor, ao mesmo tempo em que é conhecida por seus excelentes retornos anualizados de 66%. O seu modelo de negociação de alta frequência de mais de 10.000 negociações por dia também lhe rendeu ampla atenção e reconhecimento.

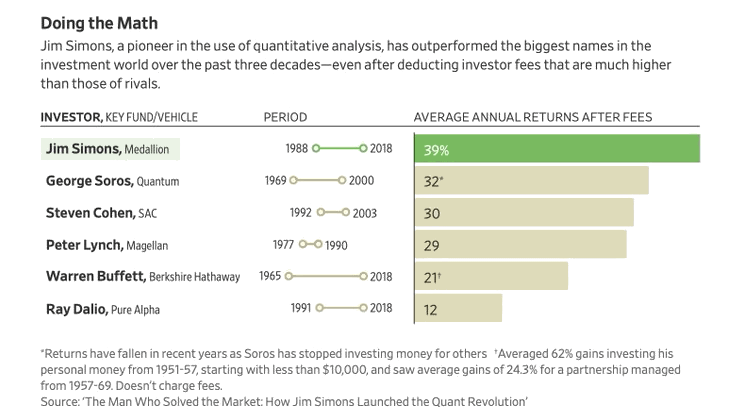

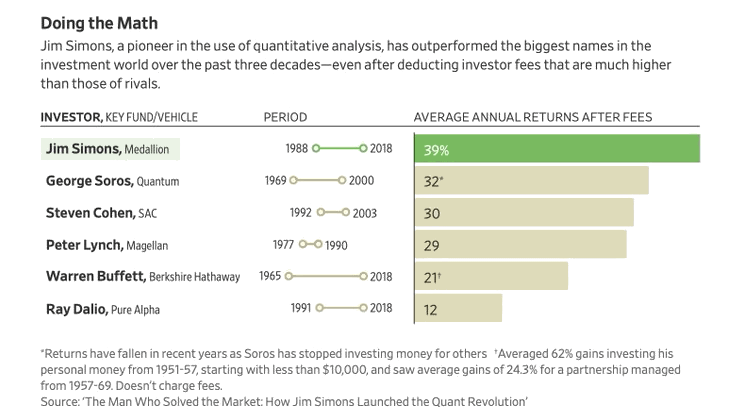

A empresa gerou lucros excelentes de mais de 100 mil milhões de dólares com as suas estratégias de negociação eficientes e desempenho excepcional. Este registo não só excede em muito o de outros investidores e gestores de fundos, mas é ainda mais difícil de igualar por magnatas do investimento bem conhecidos como Warren Buffett, George Soros, Peter Lynch, Steven Cohen e gestores de fundos de topo como Rui Dalio. Esta conquista inovadora sublinha a posição extraordinária da Renaissance Technologies no mundo financeiro e a sua liderança no comércio quantitativo.

O Grand Medallion Fund, criado em 1988, é outro exemplo de indústria que tem atraído a atenção e o acompanhamento de muitos investidores. Este fundo é o principal fundo da Renaissance Technologies, Inc. Conhecido pelos seus retornos de investimento excepcionais, é reconhecido como um dos fundos de hedge de maior sucesso no mundo.

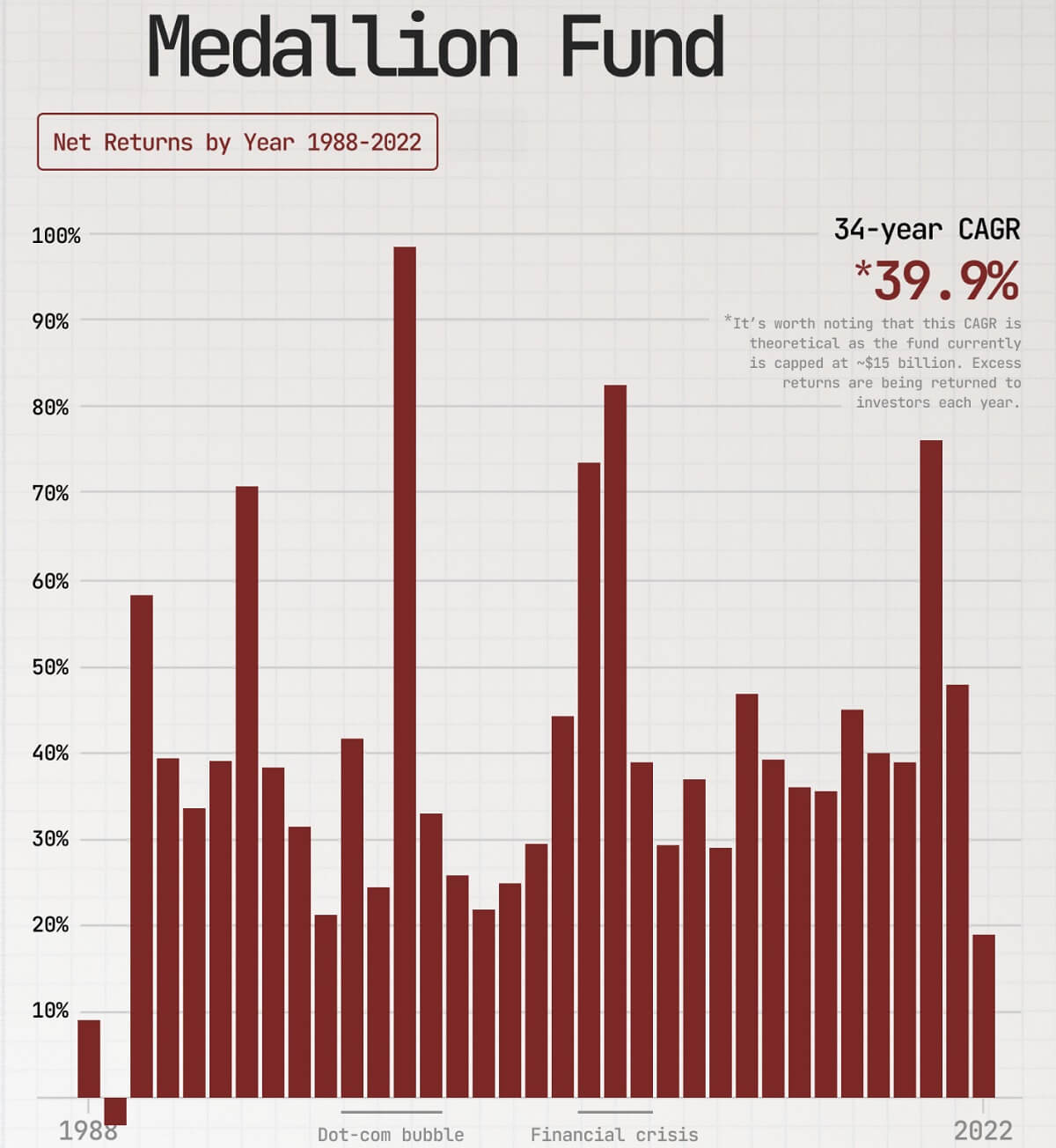

Seu maior retorno líquido ocorreu em 2000, durante o estouro da bolha da Internet. Neste ambiente de mercado turbulento, o Grand Medallion Fund alcançou um surpreendente retorno líquido de 98,5%, sublinhando o seu excelente desempenho e capacidade de capitalizar oportunidades de mercado em tempos de turbulência do mercado.

Este desempenho não só excedeu largamente o de outros veículos de investimento durante o mesmo período, mas também demonstrou a capacidade superior do Fundo para responder às mudanças do mercado e gerir o risco. Este excelente desempenho fortaleceu ainda mais a posição do Grand Medallion Fund como líder na indústria de fundos de hedge e lhe rendeu amplo reconhecimento e aclamação.

Não por coincidência, quando a crise financeira varreu o mundo em 2008, o Grand Medallion Fund demonstrou mais uma vez a sua extraordinária força de investimento. Embora a maioria dos investidores tenha sofrido perdas graves, o Grand Medallion Fund alcançou um retorno surpreendente de 80%, demonstrando a sua robustez e desempenho superior em ambientes de mercado extremos. Este desempenho de investimento anticíclico conquistou um elevado nível de confiança e respeito por parte dos investidores, destacando a notável capacidade do Grand Medallion Fund na gestão de riscos e na alocação de activos.

Os Fundos Grand Medallion também demonstraram um desempenho impressionante em termos de retornos de investimento a longo prazo. Olhando para os últimos 20 anos de história de investimento, de 1994 a 2014, o retorno médio anualizado do fundo chegou a 71,8%, excedendo largamente a média do mercado. Ainda mais surpreendente, de 1988 a 2023, o retorno médio anual do Grand Medallion Fund foi de quase 40%, destacando a estabilidade e o sucesso da sua estratégia de investimento.

Esta taxa de retorno consistentemente elevada não só é bastante rara na indústria de fundos de cobertura, como também supera de longe a maioria dos outros veículos de investimento. Através das suas estratégias de investimento superiores e capacidades de gestão de risco, o Grand Medallion Fund gerou retornos lucrativos para os seus investidores, consolidando a sua posição como uma das principais escolhas no mundo financeiro aos olhos dos investidores.

Além do seu tremendo sucesso em investimentos, uma das contribuições notáveis de Simons para o mundo financeiro foi o avanço e a popularização da negociação quantitativa. Ao aplicar técnicas matemáticas e computacionais às finanças, foi pioneiro em novos métodos e estratégias de negociação que trouxeram inovação e mudança aos mercados financeiros. E através do sucesso da Renaissance Technologies e do Grand Medallion Fund, ele teve um impacto profundo na indústria global de fundos de hedge.

As ideias e métodos de Simons tornaram-se objeto de estudo e fonte de referência para muitos fundos de hedge e tiveram um impacto significativo no funcionamento e no desenvolvimento dos mercados financeiros. Com o seu pensamento de vanguarda e capacidade de execução superior, ele abriu um novo caminho para o desenvolvimento do comércio quantitativo na área financeira, estabeleceu um exemplo para a comunidade de investimentos e tornou-se um líder importante na indústria.

Estratégia de investimento quantitativo de James Simmons

Estratégia de investimento quantitativo de James Simmons

A negociação quantitativa é um método de tomada de decisões comerciais utilizando modelos matemáticos sistemáticos e algoritmos, com o objetivo de descobrir padrões no mercado e obter retornos estáveis. Simons, um pioneiro da negociação quantitativa, é conhecido pela sua abordagem inovadora e operações de alta frequência.

Conhecido como o pai da negociação quantitativa, a contribuição de Simons reside não apenas na aplicação de modelos matemáticos às finanças, mas também na sua utilização extensiva de operações de alta frequência. A negociação de alta frequência é uma estratégia de negociação que envolve comprar e vender a um ritmo extremamente rápido, utilizando algoritmos informáticos para concluir negociações num período de tempo muito curto e lucrar com pequenos spreads.

Simons é um investidor que se concentra em negociações de alta frequência de curto prazo, perseguindo aqueles momentos de lucro minúsculos, mas replicáveis, em vez de apostar que o mercado voltará ao normal. Ele acredita firmemente que cada negociação deve ter uma meta clara de stop-loss e take-profit para que as posições possam ser fechadas em um período de tempo muito curto para controlar a magnitude das perdas.

Para Simons, embora possa haver perdas em cada negociação, o impacto destas perdas é relativamente pequeno porque ele negocia muitas negociações de alta frequência. Ele acredita que, enquanto houver negociações mais lucrativas do que perdas, ele será capaz de obter lucro geral. Esta abordagem à negociação, baseada em estatísticas e modelos matemáticos, permite-lhe captar as flutuações do mercado de forma mais eficaz e obter lucros num curto período de tempo.

Por exemplo, a Renaissance Technologies conseguiu tornar-se rapidamente uma das empresas de investimento quantitativo mais lucrativas em Wall Street, utilizando modelos matemáticos e algoritmos de computador para negociações de alta frequência, e é por isso que alcançou um ROI incrível. Esses modelos contam com técnicas computacionais avançadas e métodos estatísticos que incorporam as ferramentas tecnológicas de aprendizado de máquina e inteligência artificial para previsões de mercado e execução de negociações eficientes.

Esta abordagem permite que a Renaissance Technologies tome decisões rápidas e negocie com eficiência e precisão nos mercados financeiros. Como resultado, a empresa obteve um retorno composto anualizado de 39,1% e conseguiu manter retornos positivos mesmo durante a crise financeira de 2008. E a capacidade da empresa de ter um bom desempenho em meio às turbulências e crises do mercado deveu-se à sua análise aprofundada dos dados e à rápida reação às mudanças do mercado.

Simons também criou uma “abordagem de investimento em lagartixas” inspirada na forma como as lagartixas caçam comida. O conceito central desta estratégia é esperar pelas oportunidades do mercado, tal como a lagartixa deitada na parede à espera do aparecimento dos mosquitos. Uma vez encontradas no mercado, as oportunidades de negociação devem ser aproveitadas rapidamente.

Semelhante à forma como uma lagartixa espera o aparecimento de um mosquito, um investidor também aguardará o aparecimento de condições ou sinais específicos no mercado, que podem incluir alterações de preços, condições de tendência, indicadores técnicos, etc. agirá rapidamente para executar a estratégia de negociação apropriada.

A ideia central reside na utilização de modelos matemáticos e de negociação de alta frequência para analisar o mercado, tendo como principal característica a resposta rápida às mudanças do mercado. O método enfatiza a previsão direccional de curto prazo e a utilização de oportunidades de flutuação de preços para obter lucros, protegendo ao mesmo tempo o capital através de um controlo rigoroso do risco e da diversificação multi-espécies.

O Método de Investimento Gecko é único por confiar em modelos matemáticos e análises estatísticas para identificar padrões e tendências de mercado, a fim de tomar decisões comerciais precisas. Além disso, a estratégia centra-se numa gestão de risco rigorosa para minimizar o risco de investimento através do controlo de posições e da definição de stop-loss. A adopção de uma estratégia comercial de curto prazo permite-lhe entrar e sair do mercado rapidamente e responder com flexibilidade às flutuações do mercado, obtendo assim retornos de investimento sólidos.

No centro desta estratégia está a capacidade de permanecer alerta e flexível no mercado, a fim de capturar rapidamente oportunidades passageiras. Assim como a lagartixa, os investidores precisam ser pacientes e estar prontos para serem flexíveis e agirem rapidamente no mercado. A flexibilidade e a perspicácia são fundamentais para executar esta estratégia com sucesso, uma vez que as condições do mercado podem mudar a qualquer momento e os investidores precisam de reagir rapidamente para maximizar a volatilidade do mercado.

No geral, a estratégia de negociação quantitativa da Simons baseia-se em modelos matemáticos e análises estatísticas concebidas para identificar fenómenos não aleatórios no mercado e explorá-los para obter lucro. A sua estratégia centra-se na previsão direccional de curto prazo e nas oportunidades de capitalizar as flutuações de preços, tendo como núcleo a negociação de alta frequência. Esta abordagem enfatiza a entrada e saída rápida do mercado e a reação rápida quando são identificadas oportunidades de negociação lucrativas, a fim de maximizar a volatilidade do mercado a curto prazo.

O milagre financeiro e as estratégias quantitativas de Simons

| Tópicos

|

Especificidades

|

| Histórico pessoal

|

Doutor em Matemática, lecionado no MIT, Harvard, etc.

|

| Renascença Technologies, Inc.

|

Fundada em 1982, é especializada em negociação quant e algorítmica.

|

| Fundo Grande Medalhão

|

Fundada em 1988, apresenta um notável retorno anual de 40%.

|

| Estratégia de negociação de alta frequência

|

Negociação de alta velocidade com modelos matemáticos e algoritmos de computador.

|

| Método de investimento Gecko

|

Aplica modelos matemáticos para análises e negociações de mercado rápidas.

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Estratégia de investimento quantitativo de James Simmons

Estratégia de investimento quantitativo de James Simmons