El yen japonés se debilitó el miércoles debido a que datos internos decepcionantes se combinaron con un repunte del dólar estadounidense, lo que llevó al USDJPY a probar nuevamente el nivel de 147,00.

Los datos japoneses son decepcionantes

Nuevas cifras mostraron que los pedidos de maquinaria básica de Japón en julio cayeron un 4,6% mes a mes, una caída mucho más pronunciada de lo que los mercados habían anticipado.

En términos anuales, el crecimiento se desaceleró al 4,9%, frente al 7,6% de junio. Esta débil lectura subrayó la persistente fragilidad de las perspectivas de inversión corporativa en Japón, lo que presionó al yen.

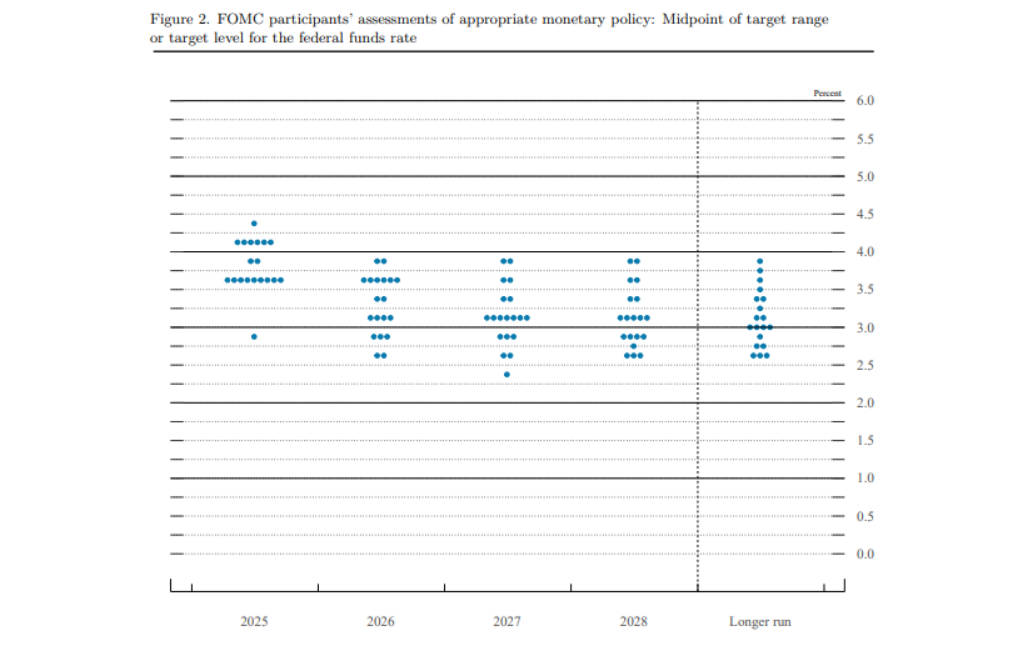

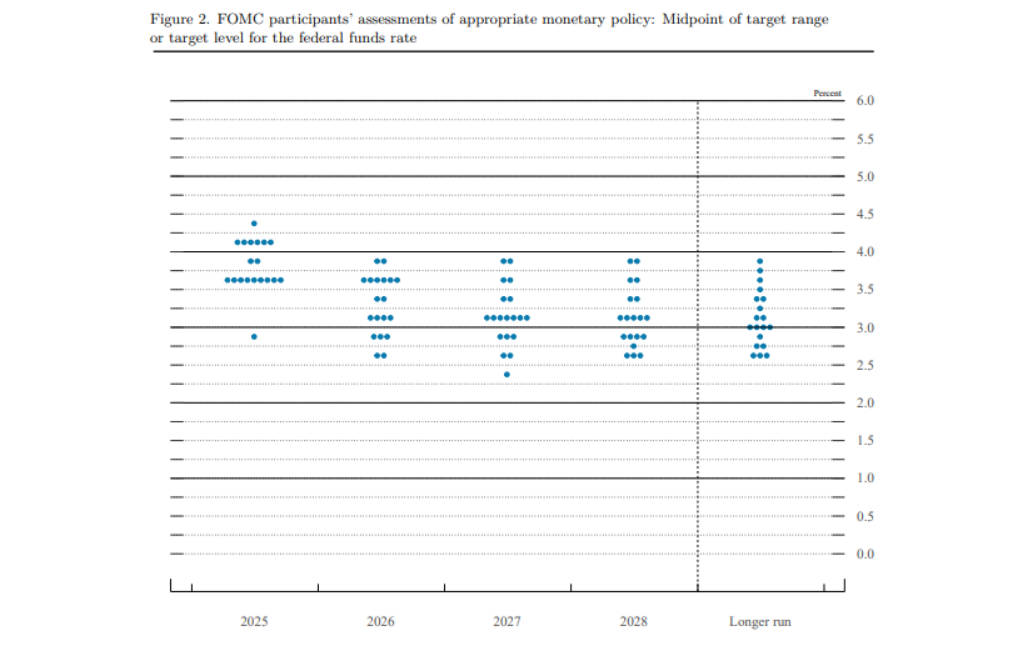

La Fed aplica el primer recorte de tasas desde diciembre de 2024

En contraste, la Reserva Federal anunció su primer recorte de tasas desde diciembre de 2024, reduciendo la tasa de los fondos federales en 25 puntos básicos a un rango de 4,00%–4,25%.

A pesar de la medida de flexibilización, el presidente de la Fed, Jerome Powell, enfatizó que "los riesgos de inflación siguen sesgados al alza", una observación que provocó una importante cobertura de cortos en el dólar.

Como resultado, el USDJPY rebotó bruscamente desde 145,50 a más de 147,00, ganando más de 150 pips en cuestión de horas.

Perspectivas del mercado: caminos de política divergentes

Si bien el yen se debilitó a corto plazo, los inversores aún esperan que el Banco de Japón (BoJ) considere endurecer su política monetaria a finales de este año. El aumento de las presiones salariales, la resiliencia del mercado laboral y el repunte de la inflación alimentan la especulación de que Japón finalmente podría abandonar su política monetaria ultraflexible.

Al mismo tiempo, la reciente distensión de las fricciones comerciales entre Estados Unidos y Japón ha reducido los riesgos a la baja para las perspectivas de crecimiento de Japón, lo que proporciona cierto margen de maniobra al Banco de Japón. Estas expectativas están ayudando a limitar la magnitud de la depreciación del yen.

Niveles técnicos a tener en cuenta

La acción diaria del precio muestra que el USDJPY cayó brevemente por debajo de 146,20 antes de rebotar con fuerza, lo que sugiere una posible ruptura falsa. Desde entonces, el par ha recuperado el nivel de 147.

Niveles técnicos a tener en cuenta respecto al USDJPY

|

Nivel |

Tipo |

Implicación en el mercado |

| 147,40–147,50 |

Resistencia |

Una ruptura aquí podría tener como objetivo 148,00 y el promedio móvil de 200 días cerca de 148,75. |

| 149.00–149.15 |

Resistencia |

Máximos mensuales; potencial si el impulso se extiende |

| 146.2 |

Apoyo |

Una ruptura decisiva podría acelerar las pérdidas hacia 145,50-145,00. |

| 145 |

Apoyo |

Nivel psicológico y potencial piso a medio plazo |

Los indicadores técnicos como MACD y RSI aún no han confirmado un impulso alcista sostenido, por lo que el potencial alcista está sujeto a una mayor validación.

Visión a corto plazo vs. a mediano plazo

A corto plazo (días a una semana): Se espera que el USDJPY se consolide en un rango de 146,00 a 148,00. Una ruptura clara por encima de 147,50 podría abrir el camino hacia 148,75 y más, mientras que una caída por debajo de 146,00 expondría al dólar a 145,00.

A medio plazo (semanas a meses): La fortaleza del dólar podría persistir si los datos estadounidenses se mantienen sólidos y la inflación se mantiene estable. Sin embargo, si el Banco de Japón sorprende con subidas de tipos o si se acelera la flexibilización monetaria en EE. UU., el yen podría recuperar el terreno perdido.

Conclusión

El repunte actual del USDJPY refleja tanto la resiliencia del dólar tras la decisión de la Fed sobre los tipos de interés como la vulnerabilidad del yen tras los débiles datos internos. Si bien el impulso a corto plazo favorece al dólar, la perspectiva de una normalización de la política monetaria del Banco de Japón y el papel del yen como refugio seguro sugieren que es probable que se contenga una mayor depreciación.

Los operadores del USDJPY deben prepararse para una volatilidad continua, con 146,00 y 147,50 actuando como niveles pivote clave en los próximos días.

Preguntas frecuentes clave sobre el USDJPY

1. ¿Qué representa el par USDJPY?

Muestra cuántos yenes japoneses se necesitan para comprar un dólar estadounidense, lo que lo convierte en uno de los pares de divisas más negociados a nivel mundial.

2. ¿Qué es lo que más impulsa al USDJPY?

La brecha de tasas de interés entre la Reserva Federal y el Banco de Japón, junto con los datos de inflación y el sentimiento de riesgo global.

3. ¿Por qué se considera al yen una moneda de refugio seguro?

En períodos de incertidumbre global, los inversores a menudo compran yenes debido al sistema financiero estable de Japón y al fuerte superávit de cuenta corriente.

4. ¿Cómo afectan las decisiones de la Fed al USDJPY?

Las subas de tasas en EE.UU. generalmente fortalecen al dólar e impulsan al USDJPY al alza, mientras que los recortes de tasas generalmente lo debilitan.

5. ¿Cuál es la perspectiva a corto plazo para el USDJPY?

Se espera que el par se negocie entre 146,00 y 148,00, con una ruptura por encima de 147,50 abriendo espacio hacia 148,75–149,00.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.