El trading de índices ha ganado una popularidad masiva entre los traders minoristas e institucionales en 2025. Ya sea que esté siguiendo el S&P 500, el NASDAQ 100 o el FTSE 100, el trading de índices ofrece una amplia exposición a los mercados con menos complejidades que administrar una canasta de acciones individuales.

Sin embargo, la oportunidad conlleva riesgos, especialmente al incluir margen y apalancamiento. Estas dos poderosas herramientas pueden aumentar las ganancias, pero también pueden generar pérdidas significativas si se malinterpretan o se utilizan incorrectamente.

En esta guía completa, aprenderá qué son el margen y el apalancamiento, cómo se aplican al trading de índices, sus ventajas y desventajas, prácticas clave de gestión de riesgos y ejemplos del mundo real.

¿Qué son margen y apalancamiento en el trading de índices?

Antes de profundizar en ellos, es fundamental comprender qué implica operar con índices. Un índice es una cesta de acciones que representa un segmento específico del mercado financiero. Por ejemplo:

El S&P 500 sigue a 500 empresas estadounidenses de gran capitalización

El NASDAQ 100 rastrea las 100 principales acciones no financieras que cotizan en el NASDAQ

El Promedio Industrial Dow Jones (DJIA) incluye 30 empresas estadounidenses de primera línea

El FTSE 100 abarca las 100 empresas más grandes de la Bolsa de Valores de Londres.

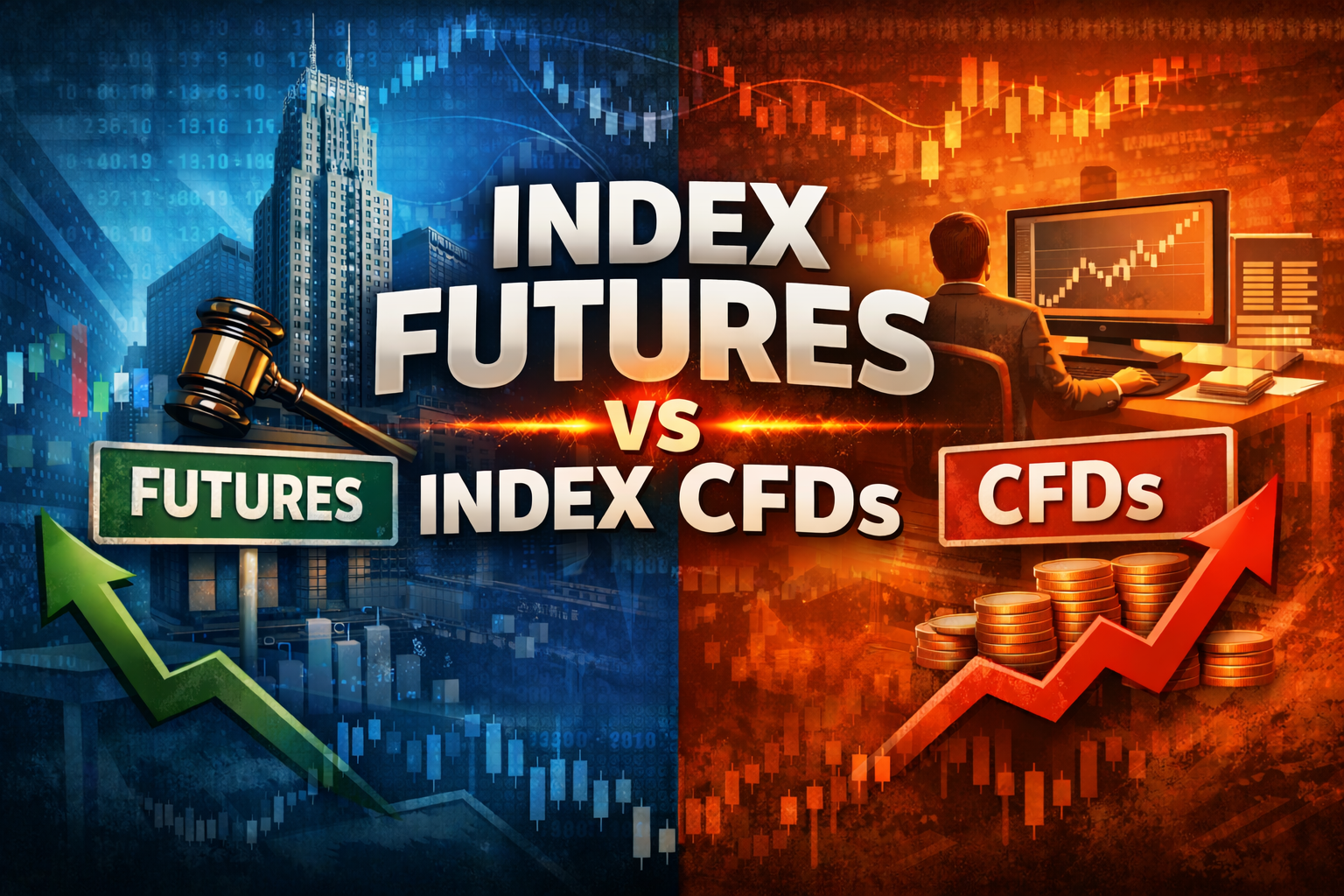

En lugar de comprar las 500 acciones del S&P 500, puede negociar derivados de índices como:

Muchos traders optan por los CFD y futuros debido a su flexibilidad y su estructura comercial basada en márgenes.

¿Qué es el margen?

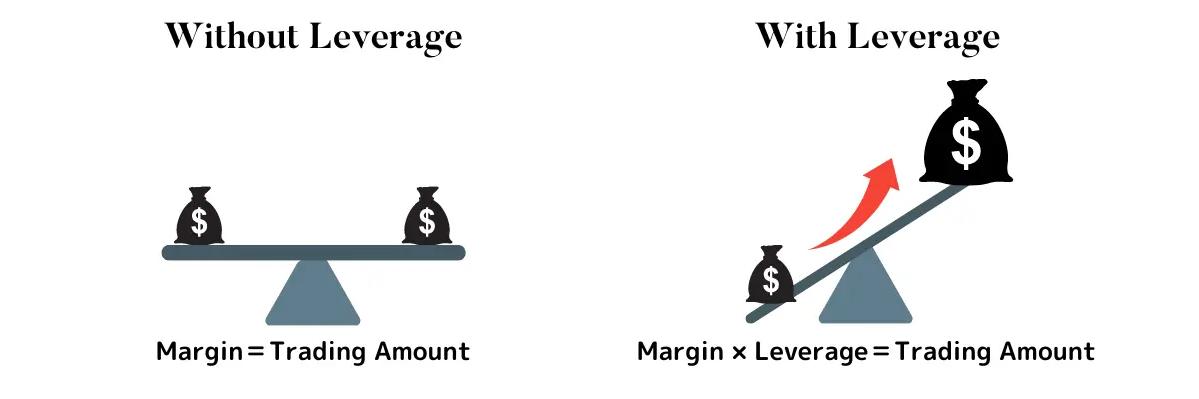

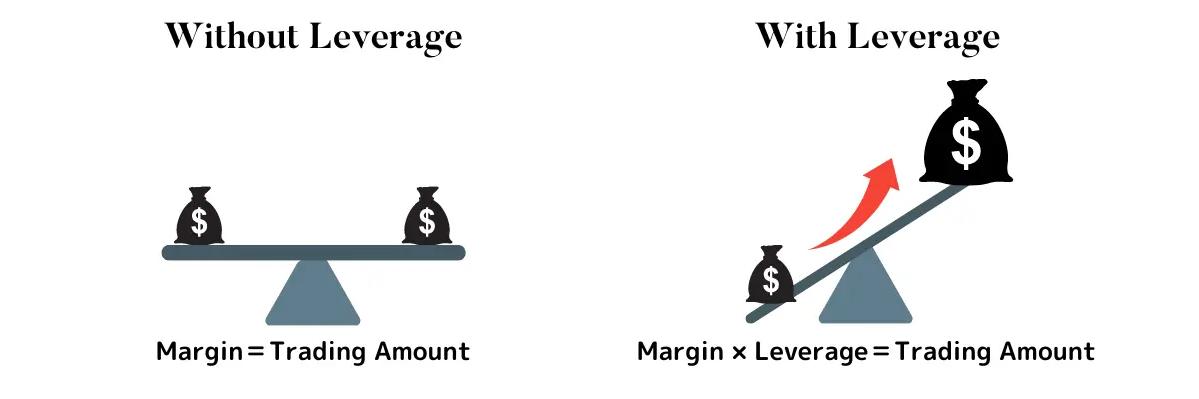

El margen es la cantidad de dinero que un operador debe depositar en un bróker para abrir una posición apalancada. Actúa como garantía para la operación.

Tipos de margen :

1) Margen inicial

El depósito mínimo requerido para abrir una operación.

2) Margen de mantenimiento

El capital mínimo requerido para mantener abierta su operación. Si cae por debajo de este nivel, podría activarse una llamada de margen.

Ejemplo :

Supongamos que opera con el índice S&P 500 mediante CFD. Si el valor del contrato es de $10,000 y su corredor exige un margen del 5%, necesitaría depositar $500 para controlar una posición de $10,000.

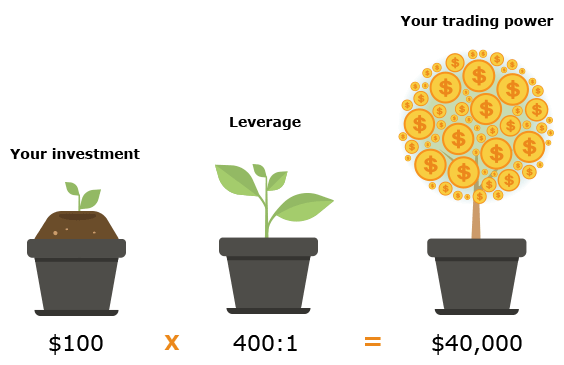

¿Qué es el apalancamiento?

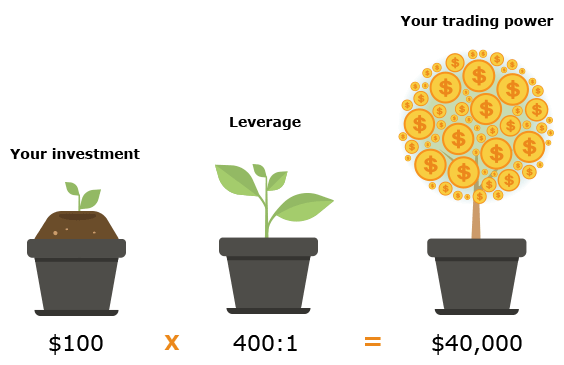

El apalancamiento permite controlar una posición grande con una cantidad relativamente pequeña de capital. Se expresa como un ratio, como por ejemplo:

1:10 (apalancamiento 10x)

1:50 (apalancamiento 50x)

1:100 (apalancamiento de 100x)

El apalancamiento puede magnificar tanto las ganancias como las pérdidas. Si bien es una herramienta poderosa, debe usarse con extrema precaución.

Fórmula de apalancamiento :

Apalancamiento = Tamaño total de la posición / Margen utilizado

Diferencias entre margen y apalancamiento

| Característica |

Margen |

Aprovechar |

| Definición |

La cantidad de capital necesaria para abrir una operación |

La relación entre la exposición y el capital invertido |

| Ejemplo |

Margen de $1,000 para una posición de $20,000 |

Apalancamiento de 20:1 |

| Control del comerciante |

Determina cuánto capital está inmovilizado |

Determina el nivel de exposición |

Cómo funcionan margen y apalancamiento en el trading de índices

Vamos a desglosarlo con un ejemplo:

Índice: NASDAQ 100

Valor del índice: 15.000

Tamaño del contrato: $10 por punto

Tamaño de la posición: 1 contrato = $150,000

Apalancamiento ofrecido: 1:50

Margen requerido: $3,000

Con solo $3,000, controlas una posición de $150,000. Una variación del 1% en el índice (150 puntos) resulta en:

Ganancia/Pérdida = 150 x $10 = $1,500

Un movimiento del 1% puede generar una rentabilidad o pérdida del 50% en su margen. Este ejemplo muestra el efecto amplificador del apalancamiento.

Ejemplos del mundo real: escenarios de pérdidas y ganancias

Ejemplo 1: Beneficio apalancado

Índice: S&P 500 sube de 4.000 a 4.050

Contrato: $10 por punto

Posición: 2 contratos (4.000 = exposición de $80.000)

Margen: $2,000

Ganancia: 50 puntos x 2 contratos x $10 = $1,000

Retorno sobre el margen: 50%

Ejemplo 2: Pérdida apalancada

Mismo escenario, pero el índice cae a 3.950

¿La conclusión clave? Incluso una variación del 1,25 % en el índice provocó una variación del 50 % en la rentabilidad basada en el margen.

Mejores prácticas para el trading de índices con margen y apalancamiento

1. Utilice un stop loss en cada operación

Proteja sus pérdidas definiendo un stop loss antes de ingresar a la operación.

2. Comience con un apalancamiento menor

Incluso si su corredor ofrece un apalancamiento de 1:100, es aconsejable utilizar un apalancamiento menor, como 1:5 o 1:10, para minimizar el riesgo.

3. Calcule el tamaño de la posición cuidadosamente

Utilice fórmulas de gestión de riesgos para determinar la cantidad de contratos a negociar.

4. Monitoree el nivel del margen regularmente

Evite las llamadas de margen manteniendo su capital por encima de los niveles de mantenimiento.

5. Evite la sobreexposición

Evite utilizar margen para abrir múltiples operaciones simultáneamente sin el capital adecuado.

Riesgos del margen y el apalancamiento en el trading de índices

1. Pérdidas magnificadas

Así como las ganancias se amplifican, también lo hacen las pérdidas. Un pequeño movimiento adverso puede arruinar su cuenta.

2. Llamadas de margen

Si el capital de su cuenta cae por debajo del margen de mantenimiento, su corredor puede emitir un llamado de margen, requiriéndole que deposite más fondos o cierre su posición con pérdidas.

3. Liquidación forzosa

Si no cumple con un llamado de margen, su corredor puede cerrar automáticamente su posición para evitar pérdidas adicionales.

4. Comercio excesivo

El apalancamiento puede tentar a los operadores a realizar más operaciones de las que les permite su tolerancia al riesgo, lo que conduce a decisiones impulsivas.

Herramientas para gestionar el riesgo de apalancamiento

| Herramienta |

Objetivo |

| Calculadora de tamaño de posición |

Determina cuántos contratos puedes permitirte |

| Calculadora de margen |

Estima el margen requerido para cada operación |

| Stop Loss/Take Profit |

Automatiza la estrategia de salida |

| Diario de operaciones |

Realiza un seguimiento del rendimiento y los patrones de riesgo |

¿Son margen y apalancamiento adecuados para principiantes?

Si bien el apalancamiento abre posibilidades interesantes, generalmente no se recomienda para principiantes sin conocimientos adecuados y habilidades de control de riesgos.

Alternativas para principiantes:

Opere con ETF de índices sin apalancamiento

Utilice cuentas de demostración para simular operaciones apalancadas

Comience con posiciones pequeñas y con bajo apalancamiento.

La educación, la disciplina y la gestión de riesgos deben preceder a la búsqueda de beneficios.

Conclusión

En conclusión, margen y apalancamiento son fundamentales para la negociación moderna de índices, ya que permiten controlar grandes posiciones con un capital mínimo. Si se utilizan con prudencia, permiten a los operadores multiplicar las ganancias y aprovechar las oportunidades a corto plazo. Sin embargo, un gran poder conlleva un gran riesgo.

Al operar con el S&P 500, el NASDAQ 100 o índices globales, considere el apalancamiento como una herramienta, no como un atajo. Utilizar niveles de apalancamiento adecuados y aplicar una gestión de riesgos sólida son esenciales para el éxito a largo plazo.

Aviso legal: Este material tiene fines meramente informativos y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.