تجارة

حول إي بي سي

اريخ النشر: 2026-01-30

لم يعد اختيار أفضل صندوق استثماري متداول في قطاع النفط والغاز لعام 2026 قرارًا يقتصر على "قطاع الطاقة" فحسب، بل يعتمد على هيكل الصندوق الذي يتوافق مع حركة أسعار الطاقة في أواخر دورة السوق: فأسعار النفط تتأثر بالأحداث الجيوسياسية وسياسات أوبك+، بينما قد ترتفع أسعار أسهم الطاقة نتيجة لعمليات إعادة شراء الأسهم، وتوزيعات الأرباح، وإدارة رأس المال بكفاءة. ويتوقف الاختيار الأمثل على الهدف، سواء كان عائد النفط الخام، أو توزيعات أرباح أسهم الطاقة، أو استقرار التدفقات النقدية لشركات النقل والتخزين.

يدخل قطاع الطاقة عام 2026 بوضع مختلط ولكنه لا يزال جذاباً. وقد تباين الأداء حسب القطاع الفرعي، لكن توزيعات الأرباح على المساهمين، والانضباط في إدارة رأس المال، وتوليد التدفقات النقدية تظل عوامل رئيسية يجب مراقبتها.

| رتبة | مؤشر الأسعار | تمويل | نوع التعرض | أوم | نسبة المصاريف | عائد التوزيع السنوي |

|---|---|---|---|---|---|---|

| 1 | XLE | مؤشر قطاع الطاقة المختار SPDR (قطاع الطاقة في مؤشر ستاندرد آند بورز 500) | أسهم شركات الطاقة الأمريكية | 31.30 مليار دولار | 0.08% | 2.55% |

| 2 | VDE | صندوق فانجارد للطاقة المتداول في البورصة | أسهم الطاقة الأمريكية الواسعة | 7.94 مليار دولار | 0.09% | 2.77% |

| 3 | IXC | صندوق iShares العالمي للطاقة المتداول في البورصة | أسهم الطاقة المتكاملة العالمية | 2.10 مليار دولار | 0.40% | 3.30% |

| 4 | MLPX | Global X MLP والبنية التحتية للطاقة | البنية التحتية لقطاع نقل وتخزين النفط والغاز (مزيج من شركات الشراكة المحدودة الرئيسية والشركات المساهمة العامة) | 2.79 مليار دولار | 0.45% | 4.54% |

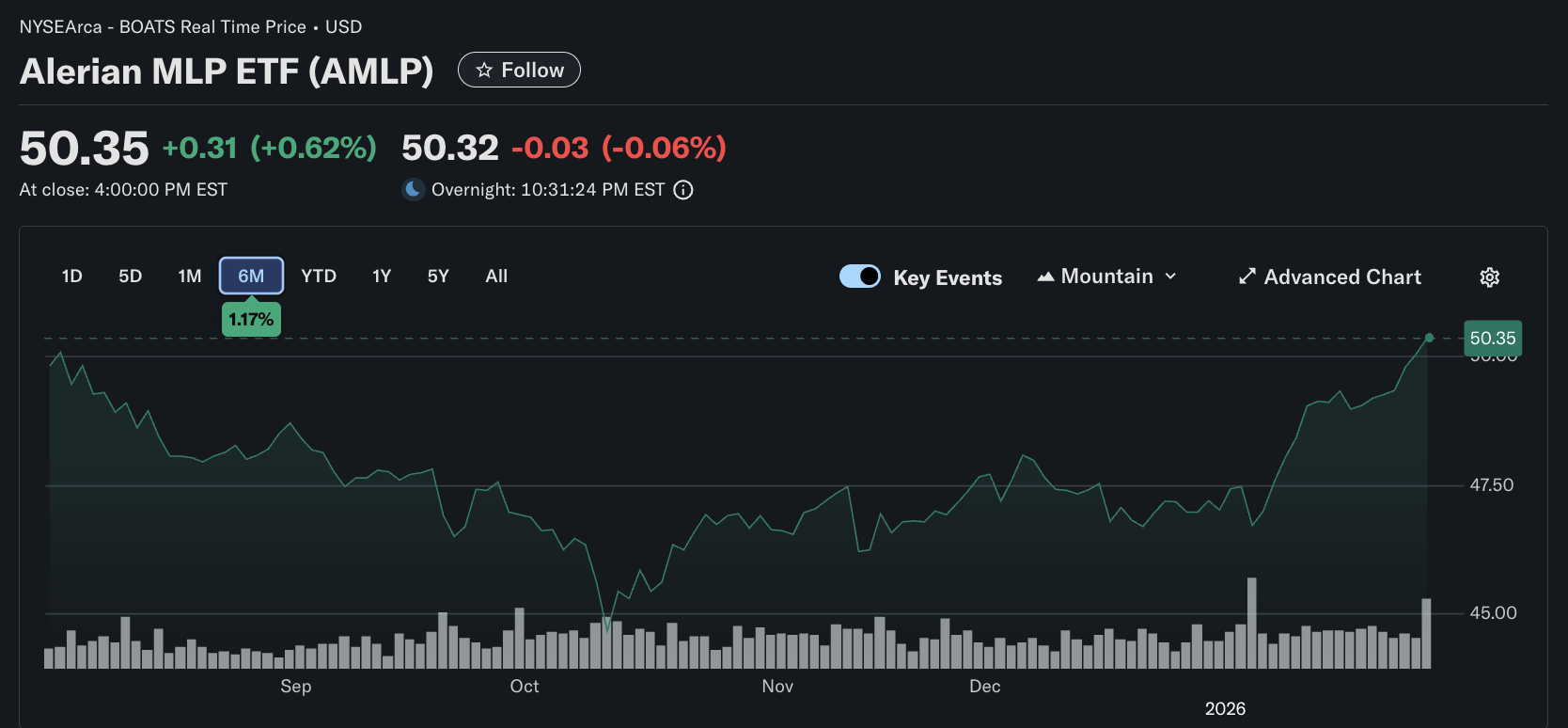

| 5 | AMLP | صندوق Alerian MLP المتداول في البورصة | شركات نقل وتخزين النفط والغاز في الولايات المتحدة | 11.14 مليار دولار | 0.85% | 7.85% |

| 6 | إكس أو بي | صندوق SPDR S&P المتداول في البورصة لاستخراج وإنتاج النفط والغاز | أسهم شركات التنقيب والإنتاج الأمريكية | 2.00 مليار دولار | 0.35% | 2.41% |

| 7 | منظمة USO | صندوق النفط الأمريكي | العقود الآجلة لخام غرب تكساس الوسيط (بيتا النفط الخام) للشهر القريب | 1.73 مليار دولار | 0.60% | غير متوفر |

| 8 | BNO | صندوق برنت للنفط بالولايات المتحدة | العقود الآجلة لخام برنت للأشهر القريبة (معامل بيتا العالمي للنفط الخام) | 178.7 مليون دولار | 1.00% | غير متوفر |

| 9 | USL | صندوق النفط الأمريكي لمدة 12 شهرًا | سلم العقود الآجلة لخام غرب تكساس الوسيط (مزيج لمدة 12 شهرًا) | 23.6 مليون دولار | 0.85% | غير متوفر |

| 10 | PXE | شركة إنفيسكو لاستكشاف وإنتاج الطاقة | أسهم شركات التنقيب والإنتاج الأمريكية (اختيار قائم على القواعد) | 73.8 مليون دولار | 0.61% | 2.81% |

لماذا تختاره؟: يُعدّ XLE صندوق المؤشرات المتداولة المؤسسي "الأساسي" لقطاع الطاقة، حيث يوفر تنويعًا في التعرض لشركات الطاقة الأمريكية الكبرى ضمن مؤشر S&P 500 لقطاع الطاقة. فهو يجمع بين الحجم الكبير والرسوم المنخفضة والسيولة، وهو أمر بالغ الأهمية في سوق متقلب.

نسبة المصاريف / النمو: رسوم 0.08%، أصول مدارة بقيمة 31.30 مليار دولار، عائد 2.55%.

زاوية 2026: الأفضل للمستثمرين الذين يرغبون في الحصول على بيتا طاقة واسعة مع توزيعات أرباح وعمليات إعادة شراء الأسهم، وليس آليات العقود الآجلة للنفط.

لماذا تختارها: VDE عبارة عن محفظة أسهم طاقة أمريكية واسعة النطاق تصل عادة إلى أعماق القطاع أكثر من الصناديق الضخمة ذات رأس المال الكبير، مما يوفر تعرضًا أكبر للشركات متوسطة رأس المال.

نسبة المصاريف / النمو: رسوم 0.09%، أصول مدارة 7.94 مليار دولار، عائد 2.77%.

زاوية 2026: الأفضل للمستثمرين الذين يرغبون في تغطية واسعة لقطاع الطاقة الأمريكي بتكلفة منخفضة.

لماذا تختارها: تضيف IXC شركات كبرى غير أمريكية وتعرضًا عالميًا للطاقة، مما يقلل من مخاطر دولة واحدة عندما تؤدي التحولات الجيوسياسية أو الضريبية أو التنظيمية إلى تشتت الاستثمارات.

نسبة المصاريف / النمو: رسوم 0.40%، أصول مدارة بقيمة 2.10 مليار دولار، عائد 3.30%.

زاوية عام 2026: الأفضل لحزمة "الطاقة العالمية" المرتبطة بالشركات المرتبطة ببرنت والطلب الدولي.

لماذا تختارها؟: تستهدف MLPX قطاع البنية التحتية في صناعة النفط والغاز، بما في ذلك النقل والتخزين والمعالجة. وهذا القطاع يتميز بثبات أكبر من تقلبات قطاع التنقيب والإنتاج.

نسبة المصاريف / النمو: رسوم 0.45%، أصول مدارة 2.79 مليار دولار، عائد 4.54%.

زاوية 2026: الأفضل للمستثمرين الذين يرغبون في التعرض لقطاع نقل وتخزين النفط والغاز دون التركيز فقط على هياكل الشراكة المحدودة الرئيسية.

نسبة المصاريف / النمو: رسوم 0.85%، أصول مدارة بقيمة 11.14 مليار دولار، عائد 7.85%.

زاوية 2026: الأفضل للباحثين عن العائد، مع المقايضة بأن هياكل صناديق MLP والخصائص الضريبية تتطلب مراجعة دقيقة.

لماذا تختارها؟: تركز XOP على شركات التنقيب والإنتاج، وهي استثمار ذو مخاطر عالية في ربحية قطاع التنقيب والإنتاج. يمكن أن تتفوق بشكل ملحوظ في فترات ارتفاع أسعار النفط، وتتراجع في فترات انخفاضها.

نسبة المصاريف / النمو: رسوم 0.35%، أصول مدارة بقيمة 2.00 مليار دولار، عائد 2.41%.

زاوية 2026: الأفضل كموقع تابع عندما يكون الهدف هو التحدب الصاعد للنفط.

لماذا تختاره؟: يستهدف صندوق USO تحركات أسعار النفط الخام الأمريكي (WTI) اليومية المرتبطة بعقود آجلة قصيرة الأجل. وهو صندوق متداول في البورصة (ETP) قائم على العقود الآجلة (ويُصمم عادةً كصندوق سلع)، لذا قد تختلف العوائد عن أسعار النفط الفورية تبعًا لديناميكيات التجديد.

نسبة المصاريف / الأصول المدارة: رسوم 0.60%، 1.73 مليار دولار أمريكي أصول مدارة.

زاوية 2026: الأفضل للتعرض التكتيكي للنفط الخام، مع التذكير الهيكلي بأن ديناميكيات تداول العقود الآجلة يمكن أن تغير النتائج مقابل النفط الفوري.

لماذا تختارها: يتتبع BNO معيار النفط العالمي، برنت، والذي يمكن أن يسعر الأساسيات بشكل مختلف عن خام غرب تكساس الوسيط عندما تكون تدفقات التجارة المنقولة بحراً والصدمات الإقليمية مهمة.

نسبة المصاريف / الأصول المدارة: رسوم بنسبة 1.00%، وأصول مدارة بقيمة 178.7 مليون دولار.

زاوية عام 2026: الأفضل عندما تكون الفرضية هي "ضيق النفط الخام العالمي" بدلاً من ديناميكيات العرض التي تتمحور حول الولايات المتحدة فقط.

لماذا تختارها: تقوم USL بتوزيع التعرض على مدى 12 شهرًا من العقود الآجلة لخام غرب تكساس الوسيط، ساعيةً إلى مسار أكثر سلاسة من التركيز على شهر واحد فقط.

نسبة المصاريف / الأصول المدارة: رسوم 0.85%، 23.6 مليون دولار أمريكي أصول مدارة.

زاوية 2026: الأفضل للمستثمرين الذين يحاولون تقليل تأثير التجديد في الشهر الأمامي، مع الإقرار بأن "مخاطر التجديد الأقل" لا تعني "انعدام مخاطر التجديد".

لماذا تختارها: تستهدف PXE أسهم شركات التنقيب والإنتاج باستخدام نهج قائم على القواعد مرتبط بمنهجية المؤشر الخاصة بها، مما يوفر سلة استثمارية متميزة في قطاع التنقيب والإنتاج مقارنة بصناديق التنقيب والإنتاج الأوسع نطاقًا.

نسبة المصاريف / الأصول المدارة / عائد توزيعات الأرباح السنوية: رسوم 0.61%، أصول مدارة بقيمة 73.8 مليون دولار، عائد 2.81%.

زاوية 2026: الأفضل كتخصيص ثانوي للاستكشاف والإنتاج عندما يتم تفضيل اختيار العوامل وقواعد إعادة التوازن على التعرض لوزن القطاع البحت.

هناك سؤالان يؤثران على معظم النتائج.

1) أولاً: هل ترغب في الاستثمار في تقلبات أسعار النفط أم في التدفقات النقدية للشركات؟ إذا كان الهدف هو تتبع تحركات أسعار النفط الخام اليومية، فإن صناديق المؤشرات المتداولة لعقود خام غرب تكساس الوسيط وخام برنت الآجلة هي الخيار الأمثل. أما إذا كان الهدف هو الاستفادة من توزيعات الأرباح وعمليات إعادة شراء الأسهم وتعزيز قوة الميزانية العمومية، فإن صناديق المؤشرات المتداولة لأسهم الطاقة تُعدّ الخيار الأنسب والأكثر موثوقية.

ثانيًا: أين تريد أن يكون تقلب السوق؟ تميل صناديق التنقيب والإنتاج في قطاع النفط والغاز إلى تضخيم تحركات أسعار النفط. أما البنية التحتية لقطاع النقل والتخزين فتميل إلى الحد منها والتركيز أكثر على الدخل. غالبًا ما تتوسط الشركات الكبرى المتكاملة، حيث تمتلك عمليات تكرير وتجارة قادرة على تخفيف تقلبات أسعار النفط في قطاع التنقيب والإنتاج.

تُحقق هذه الاستراتيجيات نتائج جيدة عندما يُكافئ السوق التدفق النقدي الحر، وعوائد رأس المال، وقوة الميزانية العمومية. كما أنها تندمج بشكل أفضل في تخصيصات الأسهم التقليدية لأنها أسهم وليست عقودًا آجلة.

غالباً ما تُستخدم هذه الأدوات كغطاء "للحمل" في قطاع الطاقة، حيث يمكن أن تكون توزيعات الأموال واقتصاديات البنية التحتية المتعاقد عليها بنفس أهمية اتجاه النفط.

تُعدّ هذه الاستراتيجيات الأنسب للتحليلات التكتيكية لخام غرب تكساس الوسيط وخام برنت، بالإضافة إلى محفزات الأسعار قصيرة الأجل. وتتطلب هذه الاستراتيجيات مزيدًا من الاهتمام بعائد التجديد، والتقلبات، والالتزام بفترة الاحتفاظ.

من المؤشرات العملية لإدارة المخاطر: عندما تتحرك أسعار الطاقة بسرعة، تُبسّط العديد من منصات التداول قرارها بالتركيز على التعرض "المدفوع بالسعر الفوري" مقابل التعرض "المدفوع بالأسهم"، وتُحدد حجم المراكز وفقًا لذلك. وتتوافق لغة التنفيذ التي يستخدمها المتداولون عادةً فيما يتعلق بالاختراقات والتراجعات ومستويات المخاطر مع استراتيجيات التداول الشائعة في بنية السوق الدقيقة.

توفر صناديق المؤشرات المتداولة في قطاع الطاقة، مثل XLE وVDE، عادةً أفضل وأكثر أنواع التعرض تنوعًا لشركات النفط والغاز، مع توزيعات أرباح وسيولة تتناسب مع محافظ الاستثمار طويلة الأجل. وهي أقل تأثرًا بتأثيرات تجديد العقود الآجلة مقارنةً بصناديق النفط الخام.

يُفضّل عادةً التعامل مع صناديق المؤشرات المتداولة لعقود النفط الخام الآجلة كأدوات تكتيكية. فعلى المدى الطويل، قد تؤدي عمليات تجديد العقود وتغير منحنى العائد إلى اختلاف العوائد بشكل كبير عن أسعار النفط الفورية. وهي مصممة للتعبير عن توقعات الأسعار، لا لتحل محل ملكية أسهم شركات الطاقة.

تتبع صناديق المؤشرات المتداولة التي تركز على خام غرب تكساس الوسيط، مثل صندوق USO، أسعار النفط الخام المرتبط بالولايات المتحدة، بينما تعكس صناديق أخرى تركز على هذا النوع من الخام، مثل صندوق BNO، المؤشر العالمي القياسي المنقول بحراً. وقد يختلف هذان المؤشران عندما تؤدي قيود العرض الإقليمية، أو ديناميكيات المصافي، أو الاضطرابات الجيوسياسية إلى تحول التوازن من المحلي إلى العالمي.

تُقدّم مجموعة EBC المالية تداول عقود الفروقات على صناديق المؤشرات المتداولة (ETFs) عبر مجموعة مختارة من صناديق المؤشرات المتداولة العالمية، مما يُتيح فتح مراكز شراء أو بيع مع رافعة مالية، وذلك حسب الاختصاص القضائي وشروط الحساب. يُرجى مراجعة وثائق المنتج وإفصاحات المخاطر ذات الصلة قبل التداول، حيث يُمكن أن تُضاعف الرافعة المالية الخسائر.

ليس تمامًا. غالبًا ما تتأثر صناديق الاستثمار في قطاع النقل والتخزين بكميات الإنتاج والعقود وشروط التمويل وسياسة التوزيع أكثر من تأثرها بتقلبات أسعار النفط الخام اليومية. قد تظل هذه الصناديق مرتبطة بأسعار النفط خلال فترات الضغط، لكن تدفقاتها النقدية عادةً ما تكون أقل حساسية لتقلبات الأسعار الفورية مقارنةً بصناديق الإنتاج في قطاع التنقيب والإنتاج.

يُعدّ اختيار أفضل صندوق متداول في البورصة (ETF) لقطاع النفط والغاز في عام 2026 بمثابة اختيار آلية النقل المناسبة. فصناديق الأسهم في قطاع الطاقة، مثل XLE وVDE وIXC، تُترجم أساسيات النفط والغاز إلى أرباح موزعة، وعمليات إعادة شراء أسهم، وقدرة على تحقيق الأرباح. أما صناديق قطاع النقل والتخزين، مثل MLPX وAMLP، فتركز على التدفقات النقدية والدخل من البنية التحتية.

توفر الصناديق القائمة على العقود الآجلة، مثل USO وBNO وUSL، تعرضاً مباشراً أكبر للنفط الخام، لكنها تتطلب مراعاة ديناميكيات التجديد. وعادةً ما تتحقق أفضل النتائج من خلال مواءمة هيكل الصندوق المتداول في البورصة مع فترة الاحتفاظ المقصودة، وميزانية المخاطر، وفرضية الطاقة المحددة المطروحة.

تنويه: هذه المعلومات مُخصصة لأغراض إعلامية عامة فقط، ولا تُعتبر (ولا ينبغي اعتبارها) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُشكل أي رأي وارد في هذه المعلومات توصية من شركة EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُحددة مناسبة لأي شخص بعينه.