تجارة

حول إي بي سي

اريخ النشر: 2025-10-21

لقد مرّ كل متداول بلحظة بدا فيها السوق وكأنه يُكافئ الصبر، ثم انقلب عليه في شمعة واحدة. ففي لحظة، يبدو الوضع مثاليًا، وفي اللحظة التالية، ينهار، مُخلّفًا حالة من الارتباك والإحباط. وراء هذه العشوائية الظاهرية، يكمن إيقاع سيولة. فالسوق لا يتحرك بدافع الانفعال، بل بدافع الضرورة، ساعيًا باستمرار إلى تنفيذ أوامر التداول. وفي خضم هذا المد والجزر، تبرز بصمتان هيكليتان لدقتهما: كتلة الرفض وكتلة الكسر.

اعتبرهما حوار السوق بين التلاعب والتأكيد. كتلة الرفض هي همسة انعكاس، إشارة مبكرة على أن السعر قد تجاوز الحد. كتلة الكسر هي المتابعة، إعلان السوق بأن التحول حقيقي. معًا، تُشكلان خارطة طريق للمتداولين الذين يرغبون في قراءة النية بدلًا من رد الفعل.

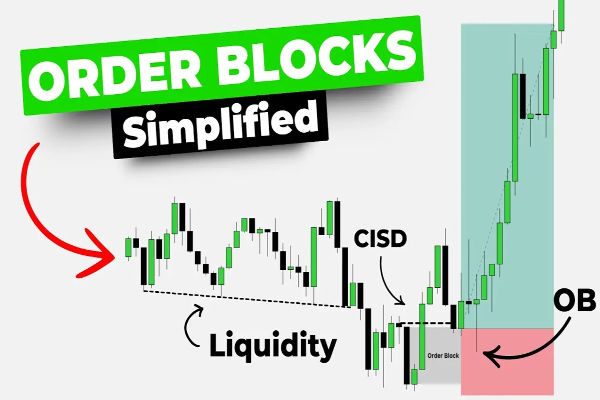

يحدث حاجز الرفض عندما يخترق السعر مستوىً رئيسيًا، ويدفع السيولة التي تستقر فوقه أو تحته، ثم يعود بسرعة إلى نطاقه السابق. يُمثل هذا الرفض لهذه الحدود القصوى، ويشير إلى أن المشاركين المؤسسيين قد انتهوا من جمع الطلبات.

تظهر كتلة كسر بعد أن يكسر السعر هيكلًا بشكل حاسم ويعيد اختباره من الجانب المعاكس. يصبح نفس المستوى الذي كان بمثابة دعم مقاومة، أو العكس. يؤكد هذا الاختبار المتجدد أن التوجهات قد تغيرت.

يصف كلا النمطين مراحل مختلفة من حركة السيولة. تلتقط كتلة الرفض نقطة التحول، بينما تؤكد كتلة الكسر استمراريتها. معًا، يتيح هذان النمطان للمتداولين تحديد توقيت الدخول بثقة أكبر وبأقل قدر من التخمين.

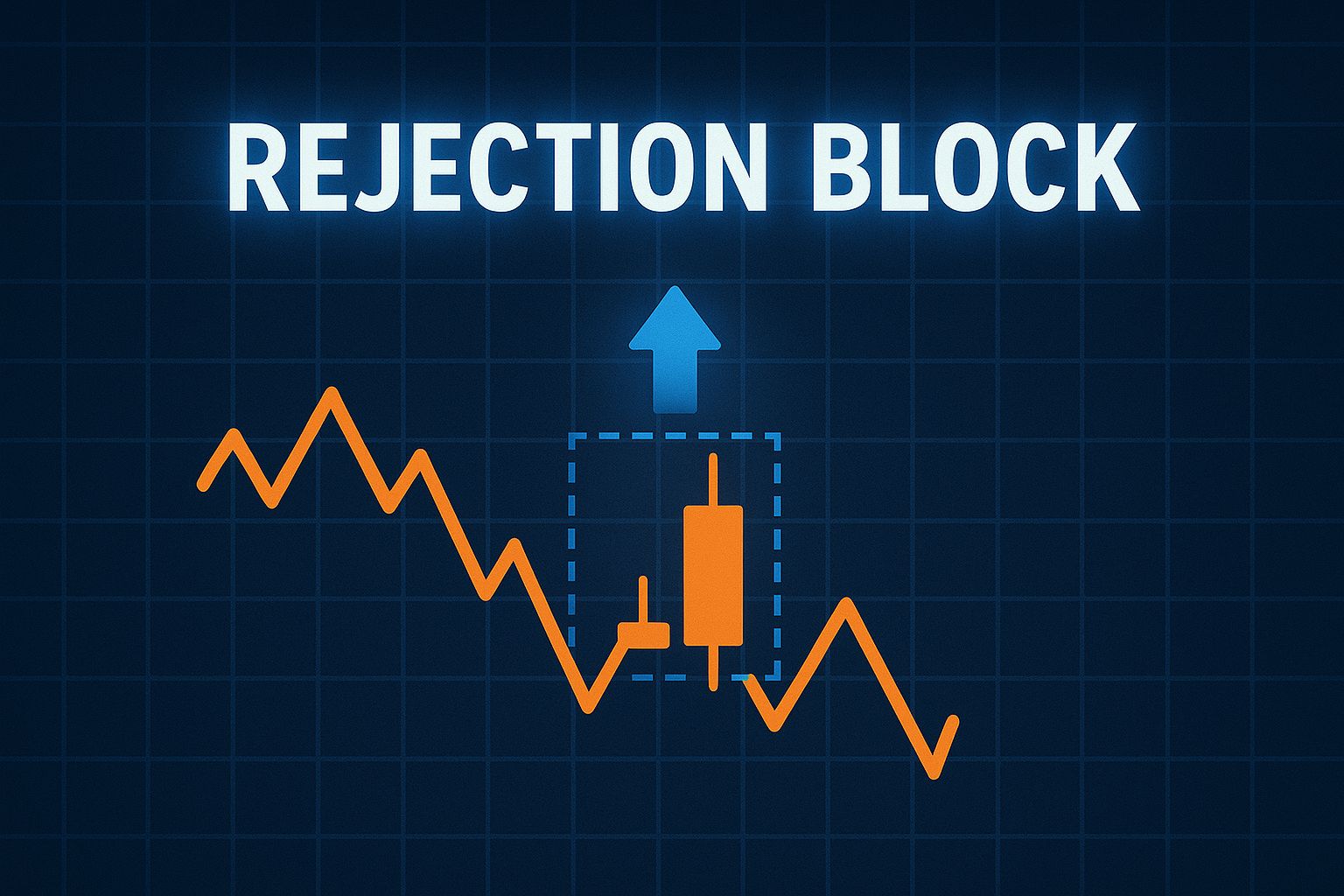

عند النظر إلى كتلة الرفض على الرسم البياني، تبدو بسيطة بشكل خادع: فتيل طويل يخترق الهيكل ويغلق ضمن النطاق السابق. لكن وراءه تكمن نية مؤسسية. غالبًا ما تُنشئ البنوك والصناديق الكبيرة عمليات مسح كهذه لاصطياد المتداولين الذين يكسرون السعر وتفعيل أوامر وقف الخسائر. بمجرد جمع سيولة كافية، تعكس الأسعار لملء الجانب الآخر من دفاترها.

يقترب السعر من منطقة السيولة الرئيسية مثل المستويات المرتفعة المتساوية، أو المستويات المنخفضة المتساوية، أو المستويات النفسية المستديرة.

يتم كسر المستوى لفترة وجيزة، مما يؤدي إلى إطلاق أوامر البيع بالتجزئة ووقف الخسائر.

تحدث زيادة كبيرة في الحجم عندما تمتص المؤسسات تلك الطلبات.

ينعكس السعر بسرعة ويغلق مرة أخرى ضمن النطاق السابق.

يصبح الفتيل وجسم هذه الشمعة منطقة كتلة الرفض.

وفي زيارة لاحقة، غالبًا ما تعمل المنطقة كمغناطيس لردود الفعل المستقبلية.

تعكس كتلة الرفض اللحظة التي يصبح فيها الاختلال غير قابل للاستمرار. بعد تنفيذ آخر الأوامر، يجب أن يعود السعر إلى حالة التوازن.

يعتمد المتداولون المؤسسيون على السيولة لتنفيذ صفقات كبيرة. غالبًا ما يرى المتداولون الأفراد هذه الحركة تلاعبًا، لكنها ببساطة تدفق أوامر فعال. يساعد إدراك نقاط الرفض المتداولين الأفراد على التوافق مع هذا المنطق بدلًا من مقاومته. يمكن للدخول في الوقت المناسب عند نقطة الرفض أن يرصد نقاط التحول قبل ظهور تأكيد أوسع.

أظهرت الاختبارات السابقة، التي أُجريت بين عامي 2018 و2024 على أزواج العملات EUR/USD وGBP/USD والذهب، أن حوالي 63% من كتل الرفض النظيفة أدت إلى انعكاسات لا تقل عن ضعف ونصف حجم الكتلة خلال 24 ساعة. وحققت الكتل التي تشكلت خلال جلسات لندن أو نيويورك أفضل أداء. وعند دمجها مع عمليات مسح السيولة على أطر زمنية أطول، ارتفعت احتمالية النجاح إلى 75%.

خلال إصدار مؤشر أسعار المستهلك الأمريكي لعام ٢٠٢٤، انخفض زوج اليورو/دولار أمريكي إلى ما دون ١.٠٨٠٠، ووصل إلى ١.٠٧٨٢، ثم أغلق عند ١.٠٨٤٥. شكّلت هذه الشمعة حاجز رفض صعودي. وعند إعادة اختباره قرب ١.٠٨٠٥، ارتفع الزوج بأكثر من ١٩٠ نقطة. وأوضح هذا التفاعل كيف تستغل المؤسسات تقلبات الاقتصاد الكلي لإخفاء بحثها عن السيولة.

يُكمل حاجز الكسر القصة التي يبدأ بها حاجز الرفض. يتشكل عندما ينهار مستوى رئيسي أخيرًا ويقلب دوره، مؤكدًا أن التحيز قد تغير.

حدد مستوى دعم أو مقاومة قوي تم اختباره بشكل متكرر.

راقب شمعة حاسمة تغلق عند مستوى أعلى من هذا المستوى.

تأكد من أن هيكل السوق قد تحول في إطار زمني أعلى.

انتظر حتى يتراجع السعر ويعيد اختبار المستوى المكسور.

راقب علامات الرفض أو تباطؤ الزخم.

ادخل في الاتجاه الجديد، بما يتماشى مع التحول الهيكلي.

يُشير كسر الحاجز إلى قبول السوق لتقييم جديد. بمجرد أن تُجمّع المؤسسات مراكزها من خلال الرفض والامتصاص السابقين، تدفع السعر إلى ما يتجاوز مستوى المقاومة أو الدعم. يُتيح إعادة الاختبار فرصةً للعودة إلى السوق أو التوسع.

وبعبارات بسيطة، فإن كتلة الرفض هي المكان الذي تبني فيه المؤسسات مواقفها؛ أما كتلة الكسر فهي المكان الذي تدافع فيه المؤسسات عن مواقفها.

في 300 حالة مدروسة في ناسداك والذهب وأزواج العملات الرئيسية، حققت الكتل المكسورة استمرارية بنسبة 71% تقريبًا. وعندما حدث إعادة الاختبار خلال ثلاث شموع من الاختراق، ارتفع الاحتمال إلى 74%. وامتد متوسط الحركة بمقدار 2.3 ضعف نطاق الكتل، مؤكدًا قوتها كإشارة استمرارية.

في يونيو 2023، اخترق الذهب مستوى المقاومة عند 1,950، وأغلق فوقه عند 1,970، ثم أعاد اختبار مستوى 1,952 قبل أن يرتفع إلى 2,015. شكّل هذا الاختبار حاجز كسر نموذجي. كشف تحليل حجم التداول عن تراجع في النشاط خلال فترة التصحيح، وتجدد القوة خلال المرحلة التالية، في إشارة واضحة إلى مشاركة المؤسسات.

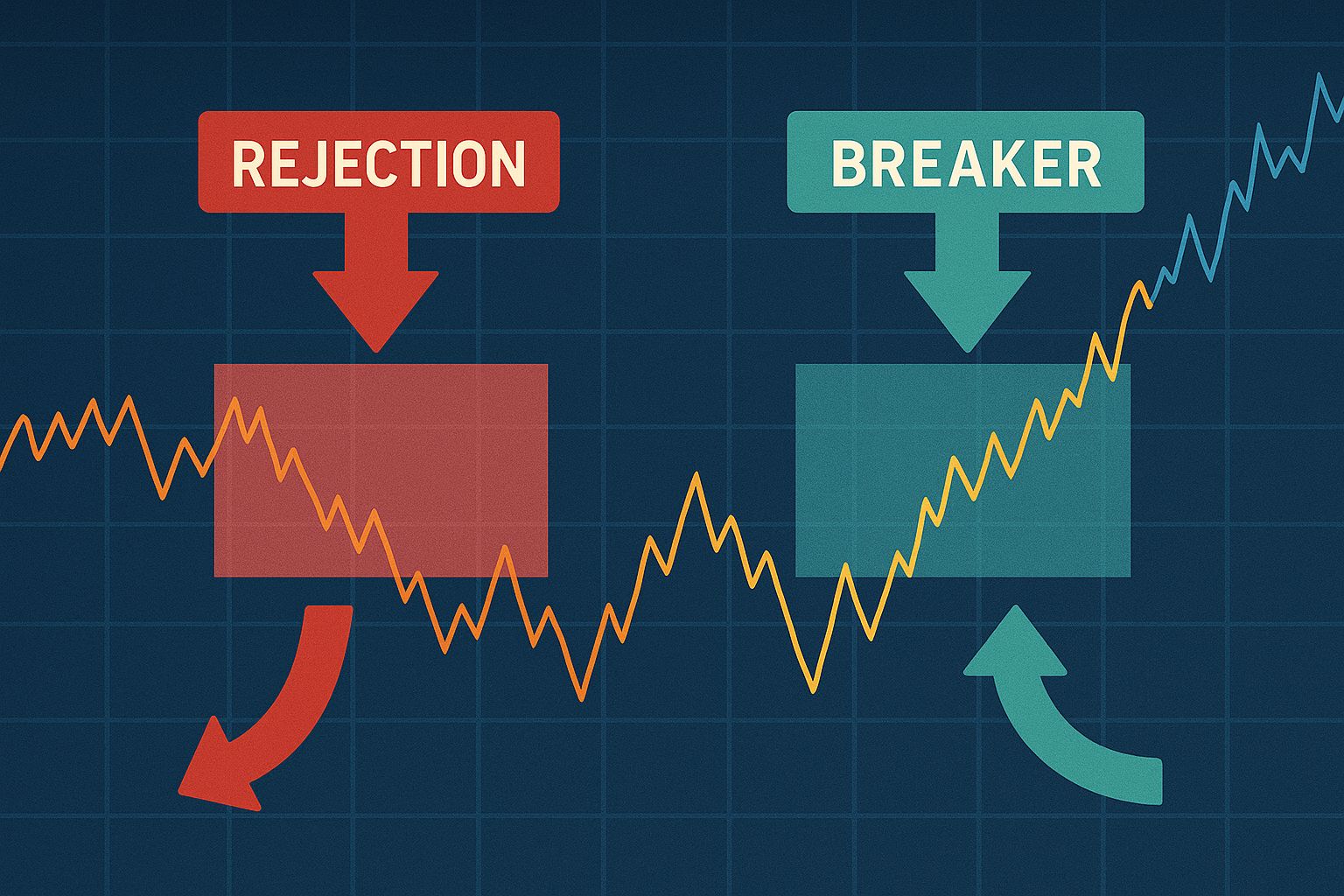

رغم ظهورهما معًا في كثير من الأحيان، إلا أن فهم اختلافهما الوظيفي ضروري. كتلة الرفض تلتقط الحركة الخاطئة، بينما تُؤكد كتلة الكسر الحركة الحقيقية.

تُفضّل كتل الرفض الدخول المبكر وإمكانية ربح أكبر، ولكن مع مخاطر أعلى. تُناسب كتل الكسر المتداولين الذين يبحثون عن تأكيد ونتائج أكثر استقرارًا. أظهرت بيانات الفترة 2021-2024 أن دمج كلتا الإشارتين في إطار عمل واحد يُحسّن الدقة بنحو 10% مقارنةً بتداولهما بشكل منفصل.

السيولة هي نبض كل سوق. مع تجاوز حجم تداول الفوركس العالمي 7.5 تريليون دولار أمريكي يوميًا، لا يمكن لكبار المشاركين دخول صفقات دون إحداث تموجات. تُمثل كتلة الرفض نقطة بدء هذه الصفقات من خلال الاستيلاء على السيولة. بينما تكشف كتلة الكسر عن مكان حماية هذه الدخولات لاحقًا.

يساعد إدراك هذه الآثار المتداولين على الانتقال من متابعة الرسوم البيانية التفاعلية إلى التوقع الاستراتيجي. فبدلاً من مطاردة الشموع، يبدأون بقراءة النوايا الكامنة وراءها.

التداول الدقيق ينبع من اتباع الهيكل التنظيمي بدلاً من العاطفة. يوفر حاجز الرفض نافذة مبكرة على تغير الزخم.

تحديد الارتفاعات أو الانخفاضات الرئيسية التي من المرجح أن تحافظ على السيولة.

انتظر اكتساح السيولة لما بعد تلك المستويات.

تأكد من إغلاق الشمعة داخل النطاق القديم.

قم بتحديد فتيل شمعة الرفض وجسمها كمنطقة رئيسية.

انتظر إعادة اختبار تلك المنطقة.

في الأطر الزمنية المنخفضة، ابحث عن تغيير في الشخصية أو نمط انعكاس صغير.

ضع نقطة التوقف خلف الفتيل مباشرة واستهدف المستوى الهيكلي التالي.

إن إضافة الصبر بين عملية المسح الأولية والتأكيد يُحسّن احتمالية الربح بشكل كبير. تحدث العديد من الصفقات الفاشلة عندما يتصرف المتداولون بسرعة كبيرة بعد الارتفاع المفاجئ.

خلال بيانات رواتب القطاعات غير الزراعية لشهر يوليو 2023، ارتفع زوج الجنيه الإسترليني/الدولار الأمريكي فوق مستوى 1.2800، وبلغ ذروته عند 1.2828، وأغلق عند 1.2770. أصبحت الشمعة كتلة رفض هبوطية. عندما عاد السوق لزيارة مستوى 1.2810، انعكس بمقدار 160 نقطة. أوضح هذا التسلسل كيف أن الاختراقات الوهمية حول الأخبار الرئيسية غالبًا ما تكون مصائد سيولة مُخطط لها.

تعتبر كتلة الكسارة مثالية للمتداولين الذين يفضلون انتظار التأكيد بدلاً من التنبؤ بالانعكاسات.

تحديد مستوى الدعم أو المقاومة المحترم.

راقب شمعة قوية تغلق عند مستوى أعلى منها.

تأكيد تحول الهيكل على إطار زمني أعلى.

انتظر حتى يعود السعر إلى مساره ويختبر المنطقة المكسورة.

ابحث عن زخم منخفض أو شمعة رفض أصغر.

ادخل في الاتجاه الجديد وقم بإدارة التوقفات بعناية.

غالبًا ما يُكافئ هذا النمط الصبر بدخولٍ أنظف وانخفاضاتٍ أقل. مع أن الحركة قد تكون بدأت، إلا أن هناك عادةً مجالًا واسعًا للاستمرار.

في عام ٢٠٢٣، اخترقت عقود ناسداك الآجلة مستوى المقاومة عند ١٤,٠٠٠ نقطة، وارتفعت إلى ١٤,٢٥٠ نقطة قبل أن تتراجع لتعيد اختبار ١٤,٠٠٠ نقطة. وظلت هذه المنطقة حاجزًا فاصلًا صعوديًا. وخلال الأسبوع التالي، ارتفع المؤشر إلى ١٤,٨٥٠ نقطة. وأظهرت بيانات السوق تداول أكثر من مليوني عقد خلال هذا الارتفاع، مما يؤكد مشاركة المؤسسات على نطاق واسع.

غالبًا ما يستخدم المتداولون المحترفون كتل الرفض والكسر معًا لالتقاط كل من أصل وتأكيد حركة السعر.

حدد كتلة الرفض حيث يتم مسح السيولة وعكسها.

انتظر حتى تتشكل كتلة الكسارة، مما يؤكد التغيير الهيكلي.

أدخل جزئيًا في كتلة الرفض، وأضف الحجم في كتلة الكسارة.

استخدم مخارج متعددة الطبقات عندما يقترب السعر من مناطق السيولة المعاكسة.

تعكس هذه الاستراتيجية ثنائية المراحل التنفيذ المؤسسي، الذي يبني المراكز تدريجيًا بدلًا من دفعات متتالية. بين عامي 2020 و2024، سجلت عمليات الإعداد المتسلسلة التي استخدمت كلا النمطين معدل نجاح إجمالي بلغ 76%، ومتوسط نسبة عائد إلى مخاطرة 1:4.

في مايو 2022، حقق زوج الجنيه الإسترليني/الدولار الأمريكي ارتفاعات مماثلة قرب 1.2300. وشهد ارتفاعًا حادًا وصل إلى 1.2335 قبل أن ينعكس ليغلق دون 1.2280. أصبحت تلك الشمعة حاجز رفض هبوطي. بعد يومين، عاد السعر لزيارة 1.2320 وانخفض 300 نقطة. عندما انكسر مستوى 1.2250 وأعاد اختباره، شكّل حاجزًا مانعًا هبوطيًا مؤكدًا استمرار الاتجاه. انخفض الزوج 550 نقطة خلال أسبوع.

شكّل اختراق الذهب لمستوى 1,950 في منتصف عام 2023 حاجزًا للكسر عند إعادة اختبار مستوى 1,952. واصل السعر ارتفاعه إلى 2,030 مع ازدياد تدفقات صناديق الاستثمار المتداولة وانخفاض عوائد سندات الخزانة. وقد أظهرت هذه الخطوة كيف يتوافق التأكيد الفني غالبًا مع أساسيات الاقتصاد الكلي.

ارتفعت قيمة بيتكوين إلى 48,500، ثم رفضتها بشدة، ثم انخفضت إلى 45,000، مما أدى إلى ظهور كتلة رفض رئيسية. وعندما اخترق مستوى 46,000 لاحقًا وأعاد اختبار تلك المنطقة، أكد هذا الكسر الزخم الهبوطي. انخفضت العملة بنسبة 15% على مدار ثلاثة أسابيع. أظهرت بيانات سجل طلبات بينانس عمليات بيع كثيفة فوق مستوى 46,000، مما يؤكد التفسير الهيكلي.

لامس زوج الدولار الأمريكي/الين الياباني مستوى 152.40 قبل أن يتراجع إلى 150.20، مشكلاً حاجز رفض عند أعلى مستوياته في عقود. بعد أسابيع، أدى كسر وإعادة اختبار قرب 150.00 إلى حاجز كسر مؤكداً استمرار الاتجاه الهبوطي. حمل هذا التحرك الزوج إلى 146.80، وهو تصحيح بنسبة 3% على الرغم من استقرار السياسة النقدية في اليابان.

تحديد خاطئ للفتائل: ليس كل فتيلة طويلة تُعتبر كتلة رفض. ابحث عن عمليات مسح السيولة والتقاء السياق.

تجاهل اتجاه الاتجاه: يؤدي تداول الكتل ضد التحيز في الإطار الزمني الأعلى إلى تقليل معدل الفوز.

إهمال التوقيت: تظهر الإشارات الأكثر موثوقية أثناء الجلسات ذات الحجم الكبير.

الإفراط في الاستفادة من الدخول المبكرة: انتظر تأكيدًا واحدًا على الأقل قبل التوسع.

الفشل في تسجيل النتائج: بدون البيانات، يكون التحسين مستحيلاً.

كل خطأ يُضعف احتمالية النجاح. المتداولون الذين يتابعون النتائج ويحترمون الهيكل التنظيمي يشهدون تحسنًا مستمرًا مع مرور الوقت.

بين عامي 2018 و2024، كشف التحليل عبر الفوركس والأسهم والسلع والعملات المشفرة عن المتوسطات التالية:

نسبة المخاطرة إلى المكافأة في كتلة الرفض: 1:3.8

نسبة المخاطرة إلى المكافأة لكسر الكتلة: 1:2.5

الإعدادات المتسلسلة المجمعة: 1:4.3

معدل الفوز: أكثر من 75 بالمائة مع ثلاثة ملتقى داعم

متوسط وقت الانتظار: 22 ساعة لكتل الرفض، و38 ساعة لكتل الكسارة

أهم الأسواق: GBP/USD، الذهب، NASDAQ، BTC/USD

تسلط هذه الإحصائيات الضوء على مدى ثبات أداء الإعدادات القائمة على السيولة عند تداولها مع الهيكل والانضباط.

إن إنشاء استراتيجية مستدامة يعني دمج هذه المفاهيم في إطار قابل للتكرار.

ابدأ بالتحيز في الإطار الزمني الأعلى لتحديد الاتجاه.

حدد مجمعات السيولة حيث من المرجح أن تستقر نقاط التوقف.

راقب الرفض أو العقبات التي تعترض طريقك بما يتماشى مع هذا التحيز.

يتم الجمع بين توقيت الجلسة وتحليل الحجم للحصول على دقة إضافية.

حافظ على ثبات المخاطر وحدد سقفًا للتعرض لكل صفقة.

سجل كل عملية تداول لتحسين الأداء.

إن الخطة المنظمة تحول الغريزة إلى استراتيجية والتخمين إلى تنفيذ قائم على الأدلة.

تتشكل كتلة الرفض عندما يكتسح السعر السيولة وينعكس، مما يدل على الإرهاق ورفض المؤسسات. تتشكل كتلة كسر لاحقًا، بعد كسر الهيكل وإعادة اختباره من الجانب المعاكس، مؤكدةً الاستمرارية. كتلة الرفض هي التحذير؛ وكتلة الكسر هي الدليل.

تميل كتل الكسر إلى تحقيق نتائج أكثر اتساقًا لأنها تؤكد الاتجاه قبل الدخول. أما كتل الرفض، فتُتيح فرصًا مبكرة وعوائد أعلى، لكنها تنطوي على مخاطرة أكبر. يمزج العديد من المتداولين بين الاثنين، مستخدمين كتلة الرفض للتوقع وكتلة الكسر للتأكيد.

ابحث عن نقطة التقاء. أفضل الإعدادات تُبنى على فجوات القيمة العادلة، أو افتتاحات الجلسة، أو الأرقام التقريبية، وتدعمها طفرات واضحة في أحجام التداول أو تحولات في طبيعة التداول. يُعدّ تحليل الأطر الزمنية المتعددة والصبر قبل الدخول أساسيين لتصفية الإشارات الخاطئة.

كتلة الرفض وكتلة الكسر تعبيران عن إيقاع السوق نفسه. إحداهما تُجسّد خداع البحث عن السيولة، بينما تُؤكّد الأخرى حقيقة التدفق الاتجاهي. ويصفان معًا كيف تُشكّل المؤسسات السعر لتحقيق التوازن في بحثها المستمر عن الأوامر.

بالنسبة للمتداولين، إتقان هذه الأنماط يتجاوز مجرد حفظ الأشكال، بل يتعلق بفهم النية، وإدراك متى يرفض السعر الاختلال ومتى يتقبل التغيير. مع الخبرة، تتوقف الرسوم البيانية عن كونها ألغازًا، بل تتحول إلى خرائط سلوكية.

دقة التداول لا تعني التنبؤ بالمستقبل، بل تفسير الحاضر. عندما تفهم الرفض وكسر الحواجز، تبدأ التداول بتناغم مع اتجاه السوق لا بعكسه.

إخلاء مسؤولية: هذه المادة لأغراض إعلامية عامة فقط، وليست (ولا ينبغي اعتبارها كذلك) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُمثل أي رأي مُقدم في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُعينة مُناسبة لأي شخص مُحدد.