發布日期: 2025年08月14日

更新日期: 2025年09月09日

美國7月CPI數據發布後,市場一度陷入狂歡——整體通膨年增2.7%,持平6月且低於預期,美股應聲創下新高。然而,盛宴之下暗流湧動,核心通膨的持續攀升與經濟數據的顯著惡化,正將美元推向一個充滿挑戰的下半年。

2025年1–6 月,美元指數(DXY)累計下跌10.8%,創下1973 年浮動匯率以來最差半年表現。具體原因還是「關稅—赤字—降息—去美元化」四維共振的結果。

①關稅政策從「利多」變成「利空」:市場發現關稅抬升的是美國自身通膨與融資成本,而非貿易夥伴的屈服。川普政府5 月將基準關稅再提10%,引發全球供應鏈二次擾動,市場反而拋售美元計價資產。

②財政赤字與評等下調:36 兆的存量債務與7.8% 的赤字率,讓「美元信用」這一底層邏輯首次出現裂痕。

③降息預期:核心PCE 連續3 個月低於2.3%,期貨市場提前押注9 月起累計降息50–75bp。

④亞洲的「去美元化」共振:

4–6 月,全球央行官方儲備中美元佔比從58.4% 降至56.7%,半年降幅1.7 個百分點,為2008 年以來最快。

中國央行連續18 個月暫停增持美債,6 月單月減持210 億,創2016 年以來最大;同期增持黃金29 噸,為2023 年11 月以來單月新高。

日本GPIF 在5–6 月將外匯對沖比例從50% 下調至35%,釋放4.5 兆日圓美元賣盤。

韓國、泰國、印尼等央行透過遠期市場「掉期換美元」操作,壓低本地美元流動性,導致離岸USD/KRW、USD/THB 掉期換美元」操作,壓低本地美元流動性,導致離岸USD/KRW、USD/THB 掉期點6 月底分別升至40bp、55bp,為2022 年以來新高,進一步放大美元拋壓。

在「降息+財政赤字+去美元化」的三重壓力下,2025 年下半年美元大概率延續弱勢震盪,DXY 中樞可能下移至98 甚至更低。

滯脹是核心矛盾: 頑固核心通膨與經濟快速失速並存,構成宏觀主線。

聯準會別無選擇: 政策重心已從抗通膨徹底轉向防衰退,降息週期即將開啟。

美元趨勢性走弱: 「美國例外論」終結與利差優勢崩塌將驅動美元指數有序下行,基準目標看向95-96區間。重大風險事件是主要上行風險。

美債迎來機遇: 收益率將全面下行,短端領跌,曲線呈現“牛市陡峭化”,10年期收益率預計跌破4%。

美元基本面也正受兩大力量侵蝕:美國經濟放緩削弱其作為成長避風港的吸引力+聯準會轉向降息蠶食其收益率優勢。

以投資人來說,我們還是要緊跟核心變數。持續關注美國通膨(尤其核心PCE)、非農就業、零售銷售數據;美聯儲官員講話及點陣圖變化;歐元區和日本的關鍵經濟數據及其央行政策信號;重大地緣政治事件。

| 策略類型 | 具體措施 | 適用場景 |

| 風險對沖 | 外匯遠期合約/選擇權(如買進EURUSD買權) | 進出口企業鎖定匯率成本 |

| 資產配置 | 增配非美資產(歐元、日圓、黃金) | 降低美元敞口至總資產≤50% |

| 交易策略 | 美元指數區間操作(98-102震盪區高拋低吸) | 短期波段交易 |

▶總結

2025年下半年美元走勢預測:將繼續承壓走弱,但美元作為全球儲備貨幣的「網路外部性」仍未瓦解,任何地緣政治或流動性衝擊都可能觸發短線急升。因此,投資人需摒棄單邊押注,採用區間交易與尾部風險對沖並重的策略,在弱美元共識中保留對「灰天鵝」的敬畏。

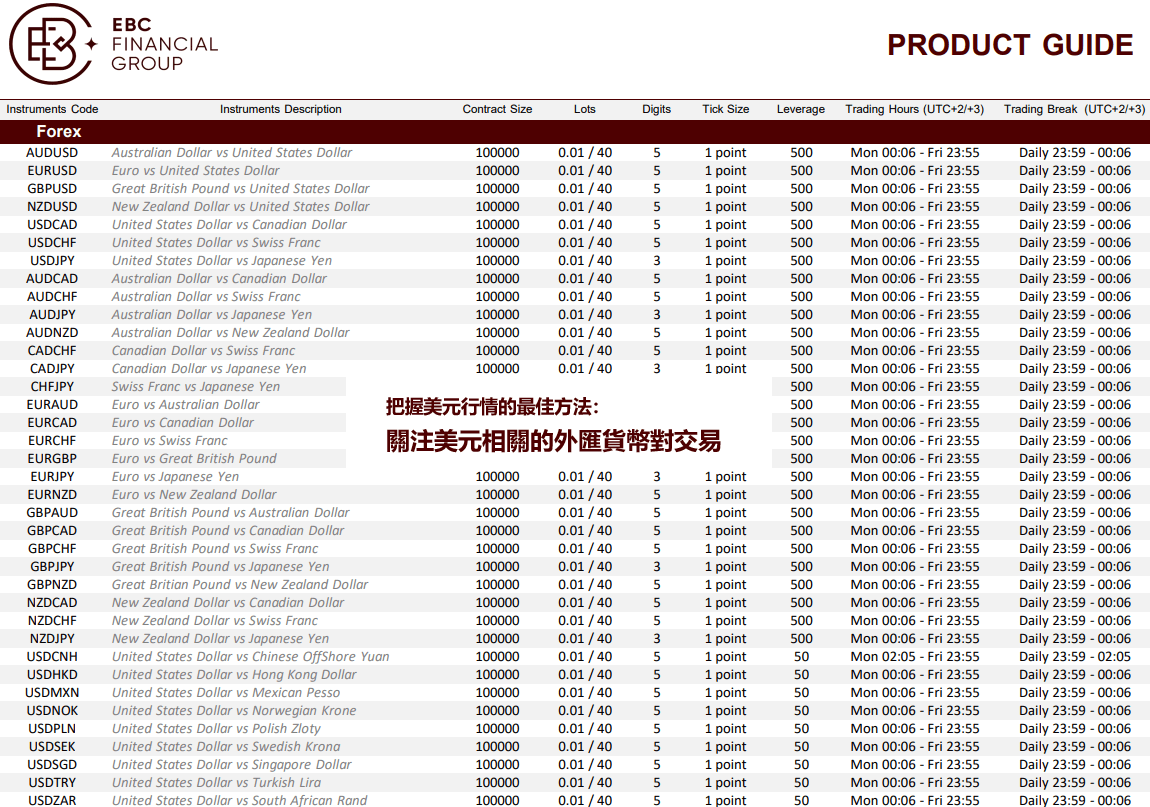

想要及時、準確掌握美元行情的最佳途徑,就是專注於美元相關主要外匯貨幣對交易。 EBC金融集團提供全線美元貨幣對選擇,從歐元/美元到英鎊/美元、美元/日圓等,讓交易者能夠靈活應對市場的每一個波動。無論美元走強或走弱,都能幫助你快速抓住行情變化,找到合適的交易機會。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。