發布日期: 2025年08月21日

黃金現貨兌美元在過去52週內的價格區間一直介於2,470.86至3,500.33美元/盎司,今年漲跌幅已達32.94%。這一寬幅震盪顯示市場多空賽局激烈,但整體趨勢偏強。

從技術型態來看,黃金已突破長期震盪區間上沿,且多次在關鍵支撐位穩定。若2025年下半年黃金價格能站穩3,300美元以上,就有可能打開向上空間,目標位看向3,600-3700美元區間。不過投資仍需警惕,若價格跌破3000美元心理關口,短期或回探2800美元支撐。

過去52週內,黃金呈現顯著的寬幅震盪上行格局,波幅達1,030美元。

▶支撐金價上漲的核心因素

聯準會政策拐點奠定底層邏輯:2024年9月終端利率見頂後,掉期市場提前計價2025年累計降息100bp,實際利率從+1.9%快速滑向0附近,美元全年貶值逾6%,為黃金提供了「無息資產」最友善的宏觀土壤。

央行持續「囤貨」形成硬支撐:官方部門連續18個月淨買入,2024全年購金量達1100噸,佔全球礦產金的28%,中國、波蘭、土耳其等國家在2800美元以下逢低掃貨,相當於給市場植入了一個「無限回購」的隱形底。

地緣與財政風險溢價把每一次回檔都變成了加倉窗口:從紅海危機到美歐關稅摩擦,再到美國大選年的財政擴張預期,黃金ETF持倉在2025年二季度重返2020年高點,巨量資金把金價從3300美元一路推升至3500美元上方的歷史峰值。

基於當前美元走弱行情,預計下半年黃金兌美元走勢仍能維持震盪上行趨勢。

聯準會在6月FOMC下調年內GDP與PCE預期,掉期市場定價9月啟動首次降息、12月前累積50bp。考慮到美國核心PCE已連降三月至2.6%,失業率抬升至4.2%,實質利率(10Y TIPS)自5月高點2.1%回落至1.6%。

根據過去20年統計,實際利率每下降10bp,黃金平均上漲0.8%–1.2%。若下半年實質利率再降30–40bp,可帶來240–480美元的潛在升幅,足以推動金價挑戰3600–3700區間。

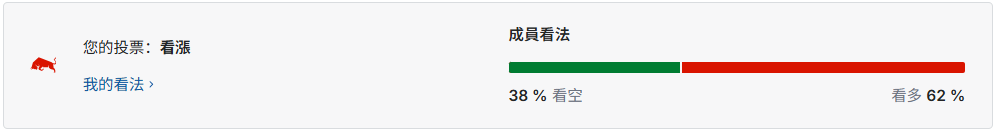

目前,市場多數參與者也是更傾向看漲黃金。根據美國商品期貨交易委員會(CFTC)的最新持股報告,資產管理機構和其他大型投機者的黃金期貨淨多頭部位已處於歷史高點區域。

這顯示「聰明錢」早已佈局黃金多頭,市場看漲情緒高度一致。持續的資本流入也將是推動金價上漲的直接燃料。

▶黃金現貨兌美元投資策略與風險提示

對於趨勢交易者:可採取逢低分批買入的策略,重點關注金價回調至3200-3300美元支撐區域時的建倉機會,中長期目標設定在3700-4000美元區間。

對於穩健投資者:可採用「核心-衛星」配置策略,將黃金ETF(如GLD)或實體金條作為資產配置中的「核心」保值部分,長期持有以對沖系統性風險。

風險控制:務必設定停損位,可將停損設定在關鍵支撐位3000美元下方,以防範小機率的黑天鵝事件。

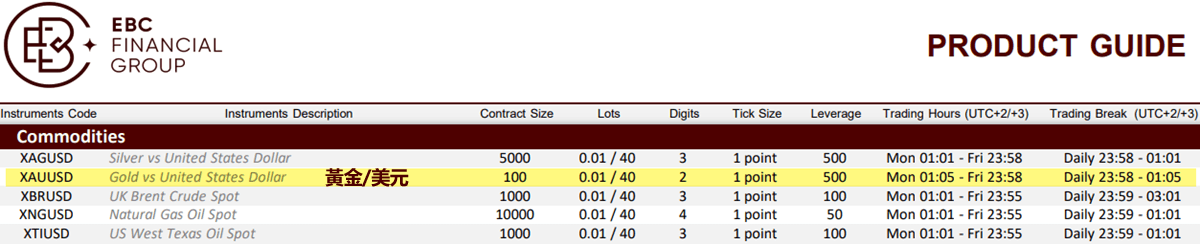

2025年下半年黃金走勢前景光明。如果想要隨時了解最新行情趨勢,有計畫參與黃金/美元交易,EBC金融集團為投資人提供專業的黃金兌美元(XAU/USD)交易服務,協助投資人精準捕捉黃金波動中的交易機會。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。