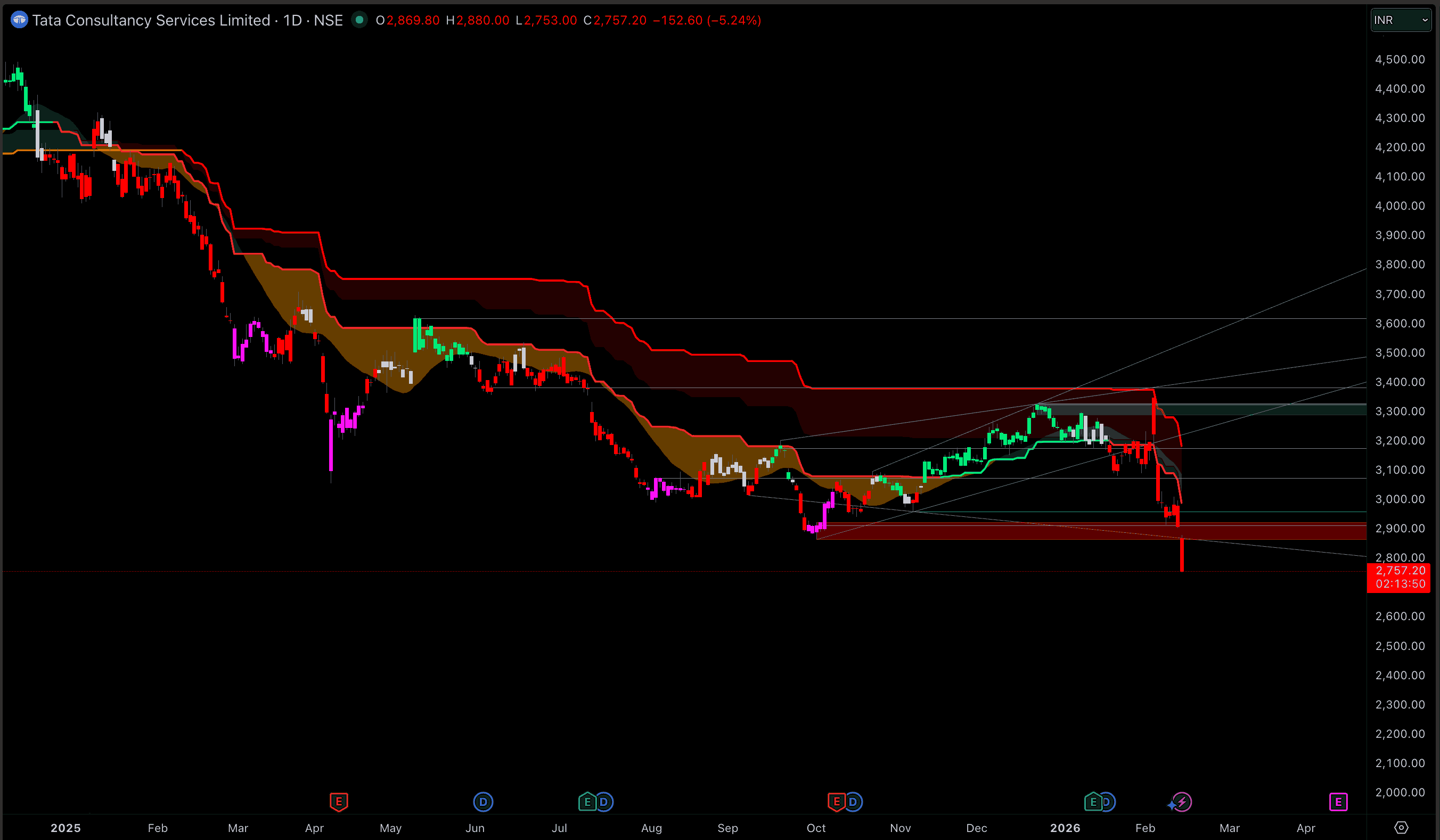

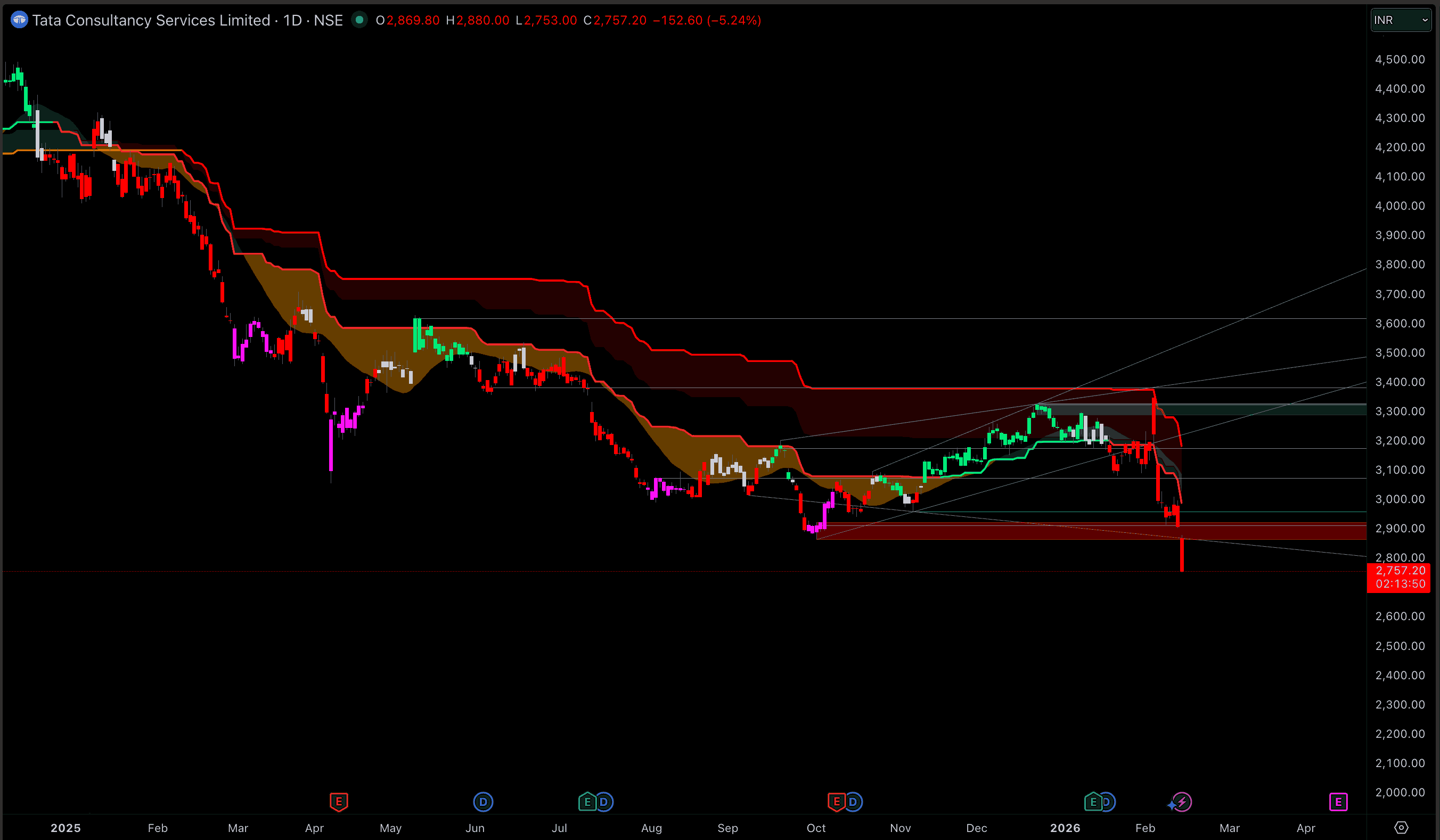

O preço das ações da TCS caiu para uma nova baixa de 52 semanas em 12 de fevereiro de 2026, empurrando o papel para uma zona de preço que obriga investidores e traders a fazerem a mesma pergunta ao mesmo tempo: "Isso é uma pechincha, ou o mercado está me avisando que a história mudou?"

Em 12 de fevereiro de 2026, as ações da TCS caíram para uma baixa de 52 semanas, sendo negociadas tão baixo quanto ₹2,753 e oscilando entre aproximadamente ₹2,753 e ₹2,780 ao longo da sessão. A faixa de negociação do dia foi ampla, com compradores tentando sustentar as mínimas enquanto vendedores continuavam a pressionar contra qualquer rali.

Uma combinação de nervosismo macro, medo setorial em torno da produtividade impulsionada por IA e uma ruptura técnica que transformou quedas em oportunidades de venda está impulsionando essa baixa.

O papel também está reagindo a uma realidade que os traders não gostam: os resultados podem parecer "ok" em receita, mas se o momentum de lucro enfraquecer ou os custos subirem, o mercado ainda punirá o preço.

O que aconteceu com o preço das ações da TCS hoje?

Preço: cerca de ₹2,757

Mínima intradiária: cerca de ₹2,753

Faixa de 52 semanas: ₹2,753 a ₹3,984

Faixa do dia: ₹2,753 a ₹2,880

Isso coloca a TCS quase no fundo absoluto da sua faixa do último ano.

Com base no preço de hoje, o papel está apenas cerca de 0,3% acima da sua baixa de 52 semanas, o que é o mais próximo de "negociação no fundo da faixa" sem quebrar novas mínimas.

Além disso, o preço das ações da TCS está agora cerca de 31% abaixo da sua máxima de 52 semanas. E porque a matemática é cruel, seria necessário um rali de aproximadamente 45% a partir daqui para voltar àquele pico.

Por que o preço das ações da TCS está em baixa de 52 semanas: os fatores reais

1) O mercado está reprecificando o risco das horas faturadas por causa da IA

Uma parte importante dessa venda é o sentimento. Investidores estão se perguntando se a IA reduz a quantidade de trabalho que pode ser faturada nos modelos tradicionais de serviços. Mesmo que a IA crie nova demanda, a primeira reação do mercado costuma ser descontar a demanda antiga primeiro e só depois fazer perguntas.

Esse medo reacendeu esta semana depois que notícias sobre novas ferramentas de produtividade com IA desencadearam uma venda mais ampla entre empresas indianas de TI. A TCS foi impactada negativamente porque é uma posição central em muitos portfólios. Quando os investidores reduzem a exposição ao setor, a TCS costuma ser a primeira a ser vendida devido à sua liquidez.

Principais conclusões para o investidor:

Isso tem menos a ver com os números trimestrais de uma empresa e mais com um reajuste de preço nas métricas de economia por unidade de longo prazo do setor. Quando o mercado começa a debater "quantas pessoas são necessárias para entregar o mesmo resultado", também começa a debater qual deveria ser um múltiplo de avaliação justo.

2) Dados fortes dos EUA esfriaram as esperanças de corte de juros, pressionando valorizações ao estilo 'tech'

Outro fator relevante são as taxas globais. Quando os dados dos EUA vêm fortes, os traders tendem a adiar expectativas de cortes de juros. Isso normalmente eleva os rendimentos e prejudica partes do mercado acionário sensíveis a taxas, incluindo tecnologia e serviços de TI.

Mesmo que a TCS fature em múltiplas moedas e tenha reputação defensiva, o papel ainda é negociado como um ativo de fluxo de caixa de longa duração em momentos de aversão ao risco. Assim, o cenário macro pode sobrepor-se a aspectos positivos específicos da empresa por dias ou até semanas.

3) O último trimestre foi estável na superfície, mas a ótica do lucro foi fraca

A TCS divulgou os números do 3º trimestre do FY26 com:

Receita: $7,509 million

Margem operacional: 25.2%

Lucro líquido: $1,503 million

Valor total de contratos (TCV): $9.3 billion

Dividendo: ₹57 per share (including a special dividend)

Isso parece aceitável na superfície. Mas o lucro também sofreu pressão ano a ano devido a impactos de custos e itens relacionados à reestruturação mencionados em vários relatórios sobre os resultados.

Por que isto é importante:

Quando o humor no setor está incerto, o mercado fica seletivo. Deixa de pagar um prêmio por "estabilidade" e começa a perguntar: "Estável em comparação com o quê, e por quanto tempo?"

4) O Dano Técnico Reforçou as Vendas

Quando uma ação rompe médias-chave e mínimos anteriores, tende a atrair venda sistemática e redução de risco. O gráfico agora faz parte do trabalho narrativo.

Em 12 de fevereiro, o painel técnico mostrou uma configuração ampla de "Venda Forte" entre médias móveis e indicadores, com leituras de momentum profundamente em território sobrevendido.

O que a análise técnica do preço da ação da TCS está indicando agora

| Indicador |

Valor |

O que implica |

| RSI (14) |

12.552 |

Sobrevendido, pressão vendedora intensa |

| MACD (12,26) |

-53.87 |

Impulso de baixa ainda forte |

| ADX (14) |

57.541 |

Tendência forte (controle dos vendedores) |

| Stoch (9,6) |

26.601 |

Momentum fraco |

| Williams %R |

-97.778 |

Sobrevendido profundo |

| CCI (14) |

-163.0004 |

Forte pressão de queda |

| ATR (14) |

24.7 |

Maior risco de oscilações diárias |

Tecnicamente, a TCS está em uma forte tendência de baixa e profundamente esticada.

O sinal mais claro é o RSI. O RSI diário(14) está por volta de 12.6, o que é um território extremamente sobrevendido. Isso não garante um rebote amanhã. Diz apenas que a venda tem sido agressiva e unilateral.

Ao mesmo tempo, a força da tendência não diminuiu. O ADX(14) está acima de 57, o que sinaliza uma tendência forte (neste momento, essa tendência é de baixa).

O que tende a acontecer depois de um RSI tão baixo

Um RSI perto de 12 é raro. Normalmente conduz a um de dois caminhos:

A cobertura de posições vendidas empurra o preço para cima, mas o primeiro repique frequentemente falha perto da MA5 ou MA10. É aí que os vendedores testam a demanda.

O preço para de cair, o volume acalma e surge uma faixa lateral desorganizada. Isso costuma ser mais saudável do que um V acentuado porque permite que a oferta fique clara.

Com o ADX alto, a tendência de baixa permanece forte, então o caminho "repique e depois venda" é mais comum, a menos que o tom do mercado amplo melhore.

Médias Móveis (Diário)

| Média Móvel |

Simples (SMA) |

Exponencial (EMA) |

Sinal |

| MA5 |

2810.12 |

2809.74 |

Venda |

| MA10 |

2875.84 |

2855.26 |

Venda |

| MA20 |

2925.62 |

2898.02 |

Venda |

| MA50 |

2975.50 |

2967.84 |

Venda |

| MA100 |

3067.24 |

3036.61 |

Venda |

| MA200 |

3134.42 |

3097.97 |

Venda |

Todas as principais médias móveis estão acima do preço. Essa é a definição de uma tendência de baixa.

Ponto-chave:

O preço da ação da TCS está aproximadamente 12% abaixo da média móvel de 200 dias e cerca de 7% abaixo da média móvel de 50 dias, então quaisquer repiques potenciais podem encontrar pressão vendedora nessas zonas de oferta acima.

Níveis-chave que importam agora (Suporte e Resistência)

1) A Grande Zona de Suporte: ₹2,753 a ₹2,750

O ponto pivô clássico para S3 é aproximadamente ₹2,747.60, que fica logo abaixo do mínimo recente.

Se essa área romper de forma limpa e a ação não conseguir recuperá-la rapidamente, os traders frequentemente a tratam como um nível de "chão falso".

2) Primeira Resistência: ₹2,810 a ₹2,880

A faixa superior em torno de ₹2,880 também é um ponto onde repiques frustrados podem reverter.

3) Resistência da "Zona de Decisão": ₹2,875 a ₹2,926

MA10 ~ ₹2,875 e MA20 ~ ₹2,926 são níveis-chave onde os rali frequentemente estacionam, a menos que o sentimento melhore.

4) Resistência Maior: ₹2,975 a ₹3,135

MA50 ~ ₹2,975

MA200 ~ ₹3,134

Para traders de swing, a média de 200 dias é a linha que altera o comportamento dos fundos. Até que o preço volte a se manter acima dela, o mercado continuará a tratar os ralis com desconfiança.

Perguntas Frequentes

Por que o preço da ação da TCS atingiu uma mínima de 52 semanas hoje?

A TCS alcançou uma nova mínima de 52 semanas à medida que investidores vendem ações de TI indianas em meio a preocupações renovadas sobre rupturas causadas por IA e uma mudança macroeconômica que adiou as expectativas de cortes nas taxas de juros. Essa combinação prejudicou tanto o sentimento do setor quanto os múltiplos de avaliação.

A ação da TCS está sobrevendida no gráfico diário?

Sim. O RSI diário (14) estava em torno de 12.55, o que é uma leitura de sobrevenda extrema.

Quais foram os principais números do Q3 FY26 que atraíram a atenção dos traders?

A receita subiu para ₹67,087 crore, enquanto o lucro líquido ficou em ₹10,657 crore, queda de cerca de 14% YoY.

Quais são os níveis mais importantes a observar em seguida?

O suporte está próximo de ₹2,753, com a próxima referência em torno de ₹2,748 (S3 clássico). Os níveis de resistência ficam em torno de ₹2,810, seguidos por ₹2,875 e ₹2,926 (que correspondem às médias móveis de 10 e 20 dias).

Conclusão

Em conclusão, o fato de o preço da ação da TCS ter atingido uma mínima de 52 semanas sugere que o mercado está apreensivo e que os investidores estão adotando uma postura defensiva. A ação está sobrevendida, mas a tendência de baixa permanece forte, portanto os traders devem estar atentos ao risco de oscilações bruscas.

O roteiro claro é simples: manter a zona de ₹2,753 a ₹2,750 e recuperar as médias móveis passo a passo para uma recuperação mais duradoura. Se o preço perder essa base e não conseguir se recuperar rapidamente, o mercado geralmente procura a próxima área onde compradores reais estejam dispostos a aparecer.

Aviso Legal: Este material é apenas para fins informativos gerais e não se destina a ser (e não deve ser considerado como) aconselhamento financeiro, de investimento ou de outra natureza em que se deva confiar. Nenhuma opinião apresentada no material constitui uma recomendação por parte da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.