取引

EBCについて

公開日: 2024-04-19

更新日: 2024-11-08

金と銀の価格が大幅に上昇する傾向にあるため、人々は貴金属への投資にますます熱心になっています。ほとんどの投資家は貴金属の価値保存特性、つまり現物保有投資の選択を重視していますが、データによると、非現物保有投資家の選択の方が大きい状態です。とりわけ、銀が約20年ぶりに急上昇したため、いわゆるペーパーシルバーの取引市場は大幅に増加しました。それでは、銀取引のリスクとメリットを見てみましょう。

銀取引とは?

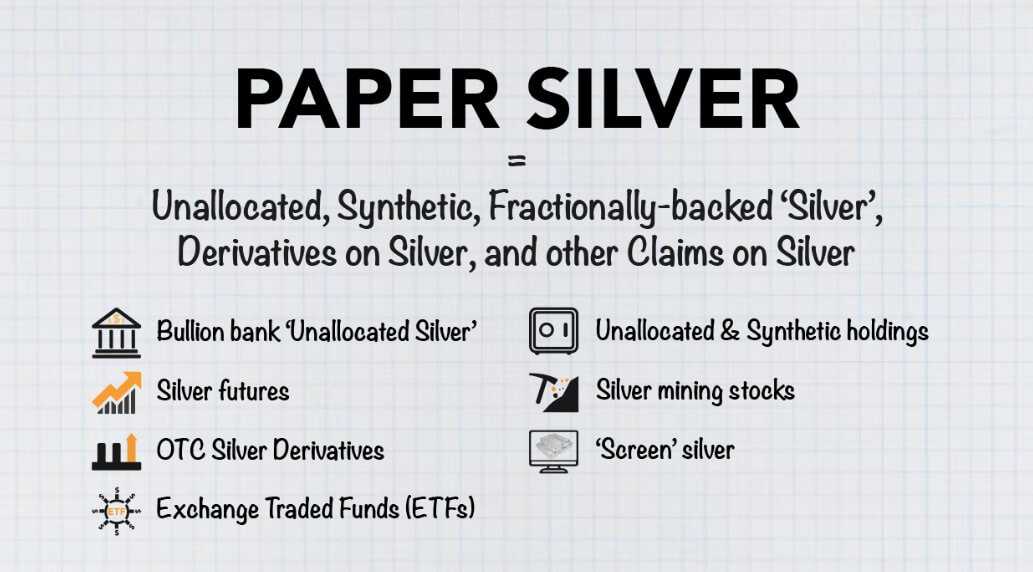

これは通常、実際の銀ではなく金融商品の形で取引される銀を指します。投資家はこれらの金融商品を売買して銀市場に参加し、銀の現物を直接保有したり引き渡したりすることなく、投資の収益を得ようとします。この投資形態は柔軟かつ便利で、取引の流動性も高いため、投資家はいつでも売買できます。

銀に投資する場合、選択できる方向性は大きく分けて 2 つあります。物理的な銀と紙の銀(ペーパーシルバー)です。物理的な銀への投資は一般的に価値の保存手段として使用され、投資に使用すると価値の保存性は同等ですが、コストが高くなります。そのため、非物理的な銀取引として誕生しました。

物理的な銀に比べて、より便利で柔軟性があり、投資家は物理的な銀を実際に保有・保管することなく、証券取引所、取引プラットフォーム、金融機関を通じて取引することができます。これにより、投資家は銀市場に参加しやすくなり、市場の変化に応じてタイムリーに取引できるようになり、物理的な銀の保有に伴う保管リスクやセキュリティリスクも軽減されます。

さらに、取引所による銀取引はより流動性が高いです。投資家は、物理的な銀の売買やアクセス時間の制限なしに、取引日中いつでも売買できます。つまり、投資家は市場の変化に合わせて投資戦略をより迅速に調整し、必要に応じてすぐに市場に参入または退出できるため、投資ポートフォリオの管理の柔軟性が高まります。

同時に、その価格は市場の需要と供給、取引所のルールの影響を受けるため、より透明性が高くオープンです。投資家は価格情報に簡単にアクセスでき、取引所が提供するリアルタイムの相場と市場の深さの情報により、より正確な取引決定を行うことができます。

銀に投資することで、投資家は資産をより簡単に分散することができます。株式、債券、不動産など、さまざまな種類の投資に資金を配分できるため、投資ポートフォリオ全体のリスクを軽減できます。この分散戦略により、投資家は市場のボラティリティが高いときにより安定した投資収益を維持し、単一の資産またはセクターのリスクがポートフォリオに与える影響を軽減できます。

また、レバレッジ取引も可能になり、投資家の投資収益を拡大することができます。レバレッジ取引により、投資家はより少ない資本でより大きなポジションを保有できるため、市場の変動時により大きな収益を得ることができます。もちろん、これにより投資損失のリスクも高まることに留意する必要があります。

銀取引には、銀先物、銀オプション、上場投資信託(ETF)、証券など、投資家が利益を得るため、またはリスクを取るためにさまざまな取引商品を選択できます。市場でのこれらの商品の流動性は通常高く、投資家は売買操作においてより柔軟に行動できます。

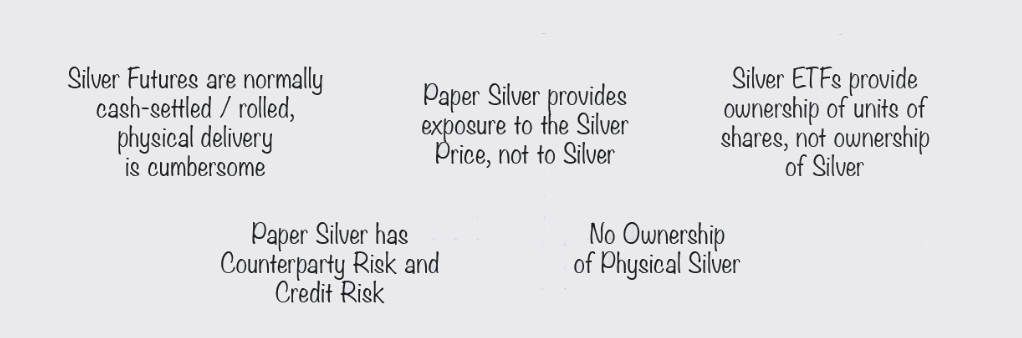

そうした商品の 1 つである銀先物は、投資家が将来のある特定の時点で特定の価格で一定量の銀を売買できる標準化された契約です。これは先物取引所で取引できます。投資家は先物取引を通じて、将来の合意された時点、合意された価格で銀を売買できます。先物取引では通常、証拠金の支払いが必要で、契約満了時に引き渡しのリスクを負います。

金融派生商品としての銀オプションは、特定の時期に合意した価格で銀を購入または売却する義務ではなく、権利を買い手に提供します。つまり、買い手はより低いコストで銀市場に参加し、価格変動から利益を得ることができます。

銀 ETF (上場投資信託) は、銀を原資産として証券取引所で取引されるファンドです。銀の価格変動を追跡するように設計されており、投資家は銀の現物を直接保有することなく、ETF の株式を購入することで銀市場のパフォーマンスを捉えることができます。

銀先物オプション・ポートフォリオ戦略は、銀価格の変動を利用するために銀先物取引とオプション取引を組み合わせた投資戦略です。この戦略では通常、銀先物取引とオプション取引の両方を売買して、市場のさまざまなシナリオをヘッジしたり利益を得たりします。

銀先物オプション・ポートフォリオ戦略は、銀価格の変動を利用するために銀先物取引とオプション取引を組み合わせた投資戦略です。この戦略では通常、銀先物取引とオプション取引の両方を売買して、市場のさまざまなシナリオをヘッジしたり利益を得たりします。

銀への投資は、実物の銀をそのまま保有するよりも柔軟かつ便利で、流動性と取引の透明性も高くなります。また、より多様化されているため、投資家はポートフォリオの決定をより適切に行うことができます。ただし、投資家は、市場のボラティリティ、流動性リスク、ヘッジファンドや金融機関による操縦されるリスクなど、関連するリスクがあることにも注意する必要があります。

銀取引の安全性は?

実は、銀は工業的価値が高く市場での需要も高いのですが、需要に比べて価格が抑えられており、銀の価格が操作されているのではないかと疑う人が多く、その結果、銀の価格の変動性とリスクが高まり、銀取引の安全性も疑問視されています。

したがって、投資をする際には、価格操縦のリスクに注意する必要があります。一部の金融機関は、高頻度取引や取引の虚偽表示を利用して自社商品の価格を操作し、市場の公正性に影響を与える可能性があります。このような行為により、投資家は公正な市場価格にアクセスできなくなり、投資損失が発生する可能性があります。

加えて、その価格は需要と供給、経済データ、地政学的状況など、さまざまな要因の影響を受けます。これらの要因の変化は市場のボラティリティにつながり、価格に影響を与え、資本損失につながります。投資家は、投資リスクを最小限に抑えるために、これらの要因に細心の注意を払い、投資決定を行う際にその影響を考慮する必要があります。

上場投資信託(ETF)や銀デリバティブなど、特定の商品には金融機関との取引が含まれる場合もあります。これらの商品への投資を選択する場合、投資家は投資の安全性を確保するために金融機関の信用力と安定性を評価する必要があります。投資リスクを最小限に抑えるために、評判が良く規制に準拠している金融機関を選択してください。

また、流動性の低下という重大なリスクもあります。これは、市場の需要が低下したり、価格が急激に変動したりした場合に、投資家が契約や証券の売買に困難を要する可能性を意味します。市場での売買注文が少なくなるため、取引相手が少なくなります。その結果、投資家は保有する契約や証券を適時に売却できないか、望ましくない価格で取引をせざるを得ないでしょう。

さらに、注意すべきなのが管理手数料とロールオーバーリスクですがあります。管理手数料とは、投資家が商品を保有するために支払う手数料で、通常は投資額より低い割合で支払われます。また、先物ベースの ETF では、定期的な契約ロールオーバー操作が行われる場合があり、これにより追加の取引コストが発生し、適切に行われないと損失が発生する可能性があります。

最後に、為替リスクも大きな懸念事項といえます。このような商品は通常、実際の銀ではなく金融商品の形で担保されているため、金融危機や通貨リセットなどの極端な状況下では、投資家は価値交換の困難に直面し、損失を被ること可能性があります。これは、投資家が商品を物理的な銀に変換しようとしたときに発生する可能性があり、市場のボラティリティや金融機関の問題により、投資家は商品を適切なタイミングで物理的な銀に交換できなかったり、その機会自体を逃す可能性があります。

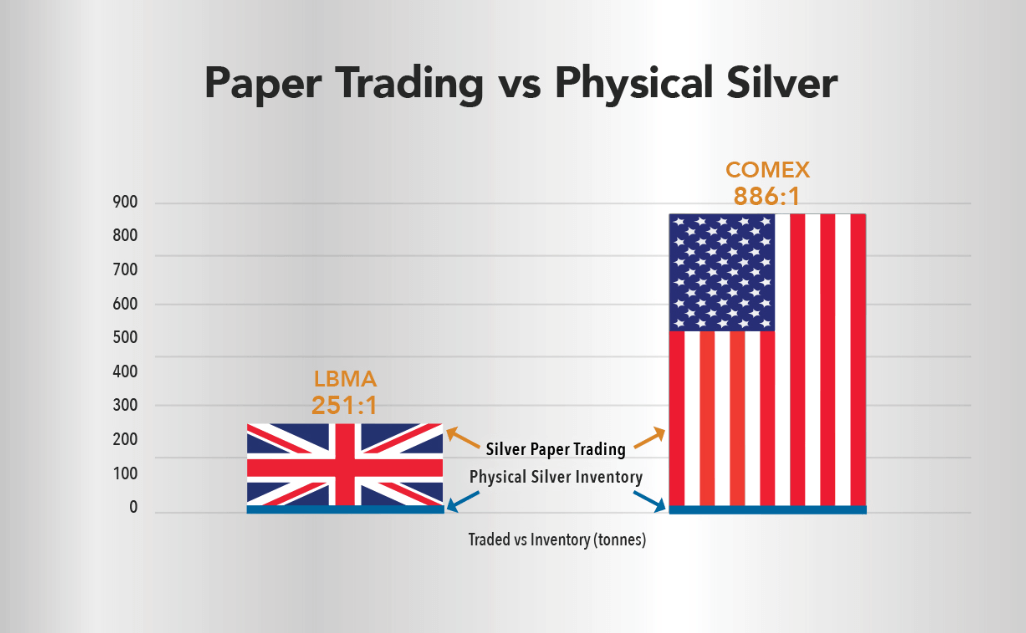

結局のところ、取引市場は実物銀市場の 200 ~ 300 倍の規模です。上のグラフに示されているように、この比率は市場の巨大なレバレッジと投機的な性質を示しています。つまり、その市場で実際に取引される実物銀の量は、実際に存在する実物銀の量をはるかに上回っているということです。

この状況は、実際の需要と供給よりも投機家や金融機関による取引が多くなるため、市場で急激な価格変動を引き起こします。これにより市場の不安定性が高まり、投資家がより大きなリスクにさらされることになります。

商品の種類によってリスク特性も異なります。たとえば、銀の先物やオプションの取引は、価格変動率が高く、損失が大きくなる可能性があるデリバティブであるため、通常はリスクが高くなります。一方、銀 ETF や銀証券への投資は比較的安定しているかもしれませんが、それでも市場リスクはあります。

要約すると、取引所による銀への投資には、さまざまなリスクに注意し、市場を十分に理解する必要があります。同時に、実物の金や銀などの物理的な投資を検討するなど、ポートフォリオを多様化することで、投資ポートフォリオの堅牢性を向上させることができます。さまざまな種類の資産のバランスをとることで、投資家は市場のボラティリティに耐え、全体的な投資リスクを軽減し、長期的な投資目標を達成することができます。

銀取引は利益を生むのか?

実物の銀を長期間保有すれば、その価値を維持することができます。銀取引を選ぶ投資家は、より多くの方法で利益を得ることができます。一般的に、先物取引における一般的な取引戦略は、買い増しと売り下げによって利益を上げることです。

これは、予想価格よりも安い価格で契約を購入し、価格が上昇したときに売却するか、予想価格よりも高い価格で契約を売却し、価格が下落したときに買い戻すことによって利益を得ることを意味します。市場価格の変動を利用して利益を得るこの方法は、低価格での契約を購入、高価格で売却する裁定取引として知られています。

たとえば長期投資戦略は、価格が低いときに銀を購入し、それを長期間保有して市場が動くのを辛抱強く待ち、価格が満足できるレベルまで上昇したら売却して、より高い利益を得るというものです。市場のボラティリティによって価格が長期間にわたって変動する可能性があるため、この戦略には通常、忍耐と確信が必要です。

一方、短期トレーダーは、短期的な市場変動に関心があるため、テクニカル分析やファンダメンタル分析などの手法を使用して取引機会を探ります。テクニカル分析は、価格変動や取引量などの市場データのチャートパターンと傾向、およびさまざまなテクニカル指標を使用して将来の価格変動を予測することに重点を置いています。

ファンダメンタル分析は、長期的なトレンドと価格の変化を判断するために、経済データ、需要と供給、地政学的要因が市場に与える影響、および銀の基本的な価値に重点を置いています。これらの分析方法を組み合わせて利用することで、短期トレーダーは取引のタイミングをより正確に計り、適切な取引戦略を採用して利益を獲得することができます。

実際、銀の価格が上昇しているか下落しているかにかかわらず、投資家はファンダメンタル分析を使用して将来の傾向を判断し、それに応じて取引戦略を利用することができます。

一部の取引商品について、レバレッジ取引を行えるため、利益または損失は拡大します。適度なレバレッジの使用により、投資家は少額の資本でより大規模な取引が可能になり、より高い利益を得ることができます。もちろん、投資リスクも増加するので、市場が予想に反して動くと、レバレッジ取引はより大きな損失につながる可能性があります。

取引プラットフォームや商品によって取引手数料や潜在コストが異なる場合があり、投資収益性に影響を与えます。投資家は取引プラットフォームを選択する際に、取引手数料、手数料、ポジションコストなどの取引コストに特に注意する必要があります。さらに、取引実行価格、スリッページ、ポジションのスワップなどの潜在的なコストも考慮することが重要です。

取引コストを最小限に抑えるには、投資家は低コストの取引プラットフォームや銘柄を選択し、頻繁な取引を避けるように努めるとよいでしょうことができます。また、ボラティリティの高い時間帯の取引を避け、長期保有戦略を採用するなど、適切な取引時間と取引戦略を選択することでコストを削減することもできます。取引手数料と潜在コストを総合的に考慮し、投資家は収益性を高められます。

銀投資は利益を生む可能性がありますが、一定のリスクも伴います。他の投資と同様に、市場の変動性、価格リスク、流動性リスクなど、さまざまなリスク要因にさらされています。したがって、投資するかどうかを決定する際には、投資家は市場状況を十分に理解し、適切な投資戦略を策定し、リスクを厳密に管理する必要があります。

| リスクの種類 | 詳細 | リターンのパターン | 詳細 |

| 価格変動リスク | 市場の変化による価格変動 | 価格上昇 | 上昇トレンドで安く買い、高く売る。 |

| 流動性リスク | 市場の需要の低下により取引の妨げ | 長期保有 | 長期保有し、価格が上昇したら売却する。 |

| 為替変動リスク | 金融危機による取引の妨げ | 短期取引 | 分析技術を使用し、ボラティリティを検出する。 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。