取引

EBCについて

公開日: 2025-11-27

更新日: 2025-12-04

2025年のINR/USD下落を理解する

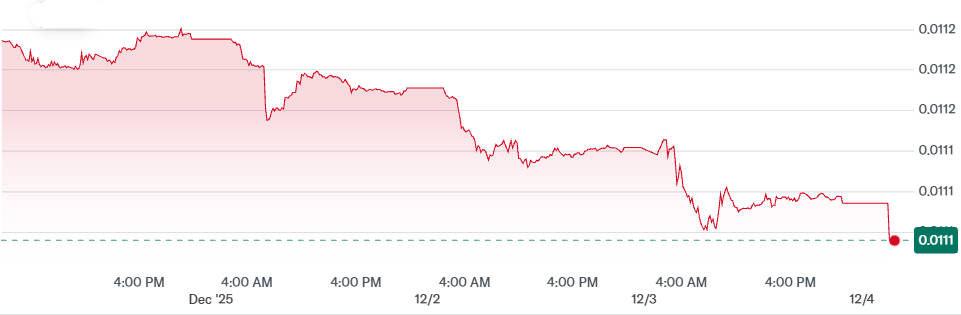

2025年のインドルピーの対米ドル下落は、アジアで最も注目される通貨動向の一つとなっています。2025年12月4日現在、為替レートは約1インドルピー=0.0111米ドルです。

しかし、この一見控えめな数字は、より深い話を隠しています。インドの目覚ましい成長軌道にもかかわらず、2025/26年度のGDP拡大率は6.6%から7%と予測されています。インド・ルピーは米ドルに対して下落し続けています。

堅固な国内ファンダメンタルズと通貨下落の乖離は、核心的な現実を強調しています。つまり、世界的なマクロ経済の動向とインドの構造的脆弱性が、国内経済成長のみよりもはるかに大きな影響をINR/USD為替レートに及ぼしているのです。

この記事では、ルピーの軌道を形成する主な世界的な逆風、国内の経済的圧力、中央銀行の政策対応、安定化要因、そしてそれが近い将来に何を意味するのかを探ります。

米ドルの優位性:インドルピー安の背後にある世界的な力

1. 米国連邦準備制度と金利差

2025年のINR/USDのトレンドに最も影響を与えている要因は、FRB(連邦準備制度理事会)による長期高金利政策です。米国債利回りが高止まりする中、世界中の投資家はより安全で高利回りの米国債に資金を集中させています。

インドのような新興市場では、次のようなメリットが生まれます。

特に外国ポートフォリオ投資家(FPI)からの資本流出

国内の米ドル流動性の減少

インドルピーへの下落圧力

レート差が米国に大きく有利である限り、ルピーは構造的に不利な状況のままです。

2. 世界的なリスクオフ環境の継続

貿易紛争、地域紛争、インドの輸出に影響を及ぼす米国の長期にわたる関税措置など、地政学的な断片化により、リスク回避の動きが強まっています。

このような環境では、世界の資本は当然安全資産、特に米ドルに引き寄せられ、INR/USD の下落圧力が強まります。

3. 市場のボラティリティと突然のショック

2025年にルピーが1日で急落したことは、米国のデータ発表、原油価格の急騰、リスクオフの動きなど、世界的なサプライズに対してルピーがいかに敏感になっているかを浮き彫りにしています。

この変動によりドルの優位性が強化され、INR はさらに弱まります。

インドの経済構造の弱点

1. 持続的な経常収支赤字

インドは、以下の理由により、継続的に経常収支赤字(CAD)を抱えています。

拡大する貿易赤字

原油輸入への依存度が高い

世界のエネルギー価格の変動

輸入石油に費やされる追加ドルごとに、INR/USD ペアに下向きの圧力がかかります。

2. 外国投資フロー:FPI流出とFDI流入

2025年には、インドの株式市場と債券市場から断続的ではあるが顕著なFPI(海外個人投資家)の流出が見られました。こうした資金流出は、世界的なリスクセンチメントと米国金利の予想に連動する傾向があります。

FDI流入は安定しているが、以下の要因を完全に相殺できるほどではありません。

貿易赤字

FPIからの資金流出

企業からの季節的な米ドル需要

その結果、純外貨流入額はルピーを支えるには依然として不十分となっています。

3. 評価に関する懸念とREERの議論

インドの実質実効為替レート(REER)はしばしば割高に見え、断続的な市場調整を促しています。

ルピーが他の通貨に比べて過大評価されていると認識された場合、トレーダーは通貨の下落を予想し、INR/USD の下落傾向を強めます。

RBIの役割:強さよりも安定性

1. RBIの介入戦略

RBIの目的は、特定の水準を守ることではなく、 「急激かつ無秩序な」動きを防ぐことです。RBIは以下の方法で介入します。

外貨準備から米ドルを売却

ボラティリティの平滑化

日中の変動を管理する

しかし、たとえ相当な額の準備金を持っていたとしても、インド準備銀行が世界的なドル高サイクルに無期限に対抗することはできません。

2. IMFの再分類:柔軟性への転換

IMFは最近、インドの事実上の為替レート体制を「安定」から「不安定」に再分類しました。

これは、インド準備銀行がインドルピーのより緩やかな切り下げを許可し、特に外部からのストレスがある時期にルピーがショック吸収装置として機能できるようにすることを意味しています。

3. 金融政策のバランスをとる行為

ルピー安は、特に以下の輸入インフレを上昇させます。

エネルギー

エレクトロニクス

工業用投入物

しかし、積極的な引き締め政策は国内経済の成長を抑制する可能性があります。そのため、インド準備銀行は綱渡りを強いられています。

インフレ抑制

成長を支援する

INR/USDの過度な変動を避ける

国内のプラス要因:ルピーが急落しない理由

1. 堅調な経済成長

インドでは、力強い GDP 軌道、力強い国内消費、公共投資サイクルにより、通貨が下落してもマクロ経済の安定が保たれています。

2. 抑制されたインフレ

総合インフレ率は、世界的に見て比較的良好に管理されています。これにより、インド準備銀行(RBI)は貴重な政策運営余地を確保し、インドルピーのパニック売りを防いでいます。

3. 強靭な金融システム

インドの規制された銀行・金融セクターは、資産の質が向上し、資本の適正性が強固であるため、長期的な経済見通しへの信頼が高まり、INR の下落を緩和します。

2025 年の INR/USD の今後はどうなるでしょうか?

2025年のルピーの苦戦は、基本的に強固な国内ファンダメンタルズと強力な世界的勢力とのせめぎ合いとなります。インドの成長ストーリーは依然として魅力的ですが、米ドルの優位性、高い米国利回り、地政学的緊張、そして根強い輸入依存といった外部環境が、これらのプラス要因を覆い隠しています。

短期的な見通し

ほとんどの機関投資家の予測では、INR は 2026 年度まで圧力を受け続けるものの、以下の場合にはさらに緩やかに下落する可能性があると示唆しています。

米国の金利は高止まり

原油価格上昇

FPIの流出が激化

ルピー高を支えるものは何でしょうか?

中期から長期にわたる INR の安定性は、次の要素に依存します。

構造改革の加速

サプライチェーンの競争力強化

主要貿易協定の締結

石油輸入依存度の低減

米連邦準備制度理事会による将来の潜在的な転換

よくある質問

1. 2025 年にインド ルピーが米ドルに対して下落するのはなぜですか?

ルピーが下落しているのは、力強い国内経済成長よりも、高い米国金利、リスク回避の感情、石油への依存、そして持続的な資本流出といった世界的な要因が米ドル需要を増大させているためです。

2. 米国連邦準備制度は INR/USD 為替レートにどのような影響を与えますか?

米国金利の長期高騰は、世界中の資金を米国資産に引き寄せ、ドル高を招きます。これにより金利差が拡大し、インドからの海外投資家(FPI)の流出が促進され、2025年を通じてルピーに継続的な下落圧力がかかります。

3. インドの経済成長はルピーの安定に貢献していますか?

インドの力強いGDP成長はある程度の支えとなっているものの、外的圧力を完全に相殺することはできません。堅調な国内需要と投資はボラティリティの抑制に寄与しているものの、世界的な金融引き締めとエネルギー輸入コストは依然として為替変動を左右しています。

4. RBI はルピーの値動きを管理する上でどのような役割を果たしていますか?

RBIは、固定水準を維持するのではなく、急激な変動を防ぐことを目指しています。戦略的に介入し、変動を緩和するために米ドルを売り、インフレ抑制と成長のバランスを取っていますが、世界的なドル高の勢いに無期限に対抗することはできません。

5. 今後数か月間、ルピー安は続くでしょうか?

ほとんどの予測は、ルピー安が緩やかに続くと示唆しています。米国の金融引き締めの継続、地政学的リスク、そしてインドの輸入依存度は依然として課題ですが、連邦準備制度理事会(FRB)の政策転換やFDI流入の増加は、INR/USDの軌道を安定させる可能性があります。

6. 長期的にルピー高を促す要因は何でしょうか?

石油依存度の低減、サプライチェーンの競争力強化、輸出の増加、貿易協定の締結、そして長期的な外国直接投資(FDI)の誘致は、ルピー相場を支えるでしょう。また、米国の金融政策の将来的な転換も、ルピー相場に実質的な緩和をもたらす可能性があります。

結論

2025年のルピー安は、インドの堅固な国内ファンダメンタルズを圧倒する世界的な逆風を反映しています。米ドル優位性、高金利、そしてインドの輸入依存度の高さは、INR/USDペアに引き続き圧力をかけています。今後、ルピーは緩やかに下落する可能性が高いものの、構造改革、輸出の伸び、そして米国の金融政策の将来的な転換が、ルピーの長期的な安定につながる可能性があります。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。