取引

EBCについて

公開日: 2025-08-20

原油投資は、依然として世界金融において最もダイナミックで影響力のある分野の一つであり、そのボラティリティと長期的な価格トレンドから利益を得ようとするトレーダーを惹きつけています。この市場で成功するには、単に価格変動に反応するだけでは不十分です。ファンダメンタル分析、テクニカル分析、そして規律あるリスク管理を融合させた、体系的なアプローチが不可欠です。

明確に定義された原油投資戦略は、急激な価格変動による不確実性を機会へと転換し、ヘッドラインニュース、供給変動、地政学的緊張といったノイズを乗り越えてトレーダーを導きます。実践的な手法と実証済みの指標、そしてシナリオベースのプランニングを組み合わせることで、トレーダーはエネルギー市場の複雑な局面を乗り切るために必要な自信と回復力を構築することができます。

市場構造と金融商品

原油投資を始める前に、利用可能なツールを把握する必要があります。

ベンチマーク:

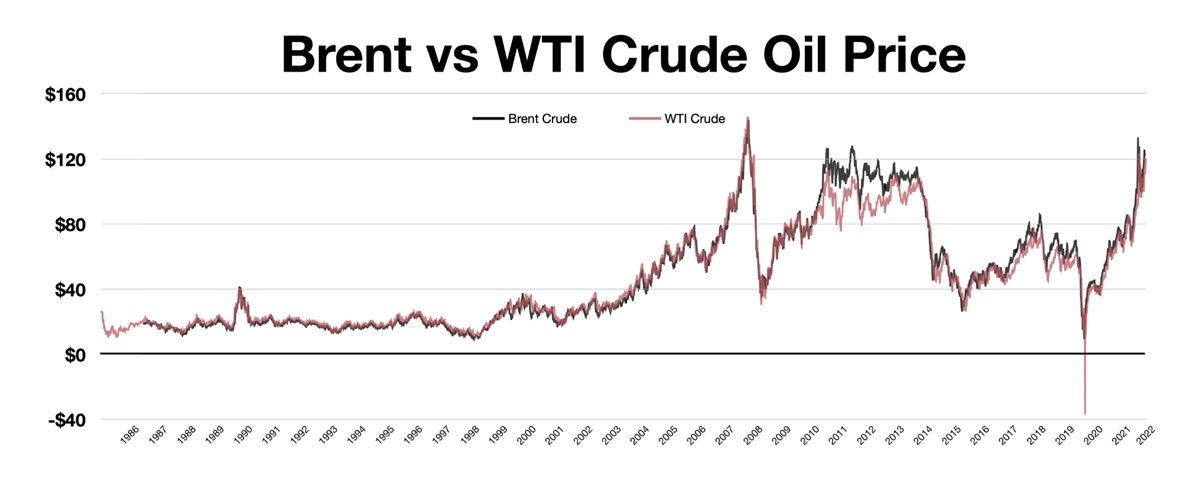

WTI (ウエスト・テキサス・インターミディエイト) — NYMEX で取引される米国の軽質スイート原油。

ブレント原油— ICE で取引される世界的な基準価格。

価格スプレッド(WTI-ブレント)は、輸送コスト、供給ボトルネック、需要の違いにより、拡大したり縮小したりすることがあります。

取引商品:

先物契約(1.000 バレルごと) — 流動性が高く、取引所で取引され、方向性のある取引に最適です。

オプション— ボラティリティをヘッジしたり、定義されたリスクで方向性バイアスを実行したりするために使用されます。

CFD — 少額口座でも柔軟に対応、低い証拠金での取引は可能です。

石油 ETF — 先物ロールオーバーの管理を望まない長期投資家に役立ちます。

例:ブレント原油に強気なトレーダーは、ICEブレント原油先物をロングするかもしれません。別のトレーダーは、より少ない資金エクスポージャーのためにCFDを利用するかもしれません。一方、リスク回避志向のトレーダーは、コールオプションを購入するかもしれません。

原油価格を動かすもの:主要なファンダメンタルズ要因

原油価格は、供給、需要、地政学的な影響により常に変動しています。

供給要因:

OPEC+の割り当て — 生産削減はしばしば強気の動きを引き起こします。

米国のシェール — 生産量の急増により下押し圧力が加わる。

在庫 — EIA および API の週次データは短期的な触媒として機能します。

需要要因:

世界のGDP成長率 — 産業活動の増加 = 石油消費量の増加。

季節的な需要 - ガソリンの需要は夏にピークを迎え、暖房用オイルの需要は冬にピークを迎えます。

地政学的要因:

石油生産地域(中東など)での戦争は、しばしば価格の高騰を引き起こします。

制裁 — ロシア、イラン、ベネズエラに対する制限により供給が制限されます。

シナリオ例:

水曜日、EIAは米国の原油在庫が予想以上に減少したと発表した。トレーダーはこれを供給逼迫と捉え、原油価格は数時間で2ドル急騰しました。短期トレーダーは、発表直後に先物を買い、損切りをニュース前のサポートラインより下に設定することで、この動きを捉えることができるだろう。

会場とセッションのタイミングの選択

取引所:

NYMEXではWTI、ICEではブレントになります。どちらも米国と欧州のセッション中に最も流動性が高い取引所です。

流動性時間:

最も流動性の高い重複は、GMT 午後 1 時から午後 5 時の間に発生します (ロンドンとニューヨークの重複)。

アジア時間は取引時間が短いため、スリッページが大きくなるが、ブレイクアウトの可能性もあります。

ヒント:デイトレーダーは、取引量とボラティリティが急増する米国の在庫発表時 (水曜日の 15:30 GMT) に取引することを好むことが多いです。

テクニカルベースライン:トレンドと主要レベルの特定

テクニカル分析は、エントリーとエグジットのタイミングを決める構造を提供します。

トレンドフォロー

シンプルなシステムでは、50 日移動平均と 200 日移動平均を使用します。

「ゴールデン クロス」(50 日線が 200 日線を上回る)は、多くの場合、強気相場の継続を示唆します。

チャートシナリオの例: 2020 年半ば。コロナ後の需要回復により WTI の 50 日線が 200 日線を超え、数か月にわたる上昇が引き起こされました。

レンジ取引

水平方向のサポートゾーンとレジスタンスゾーンを特定します。

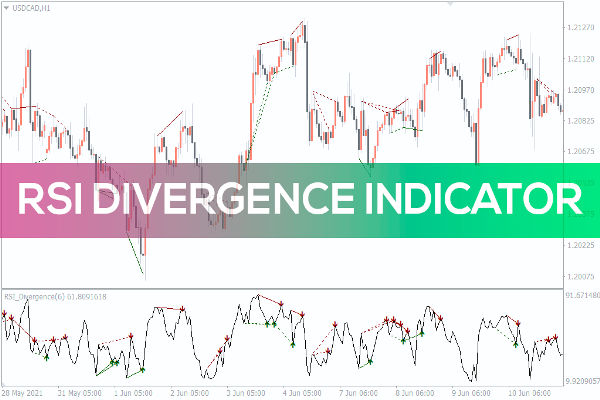

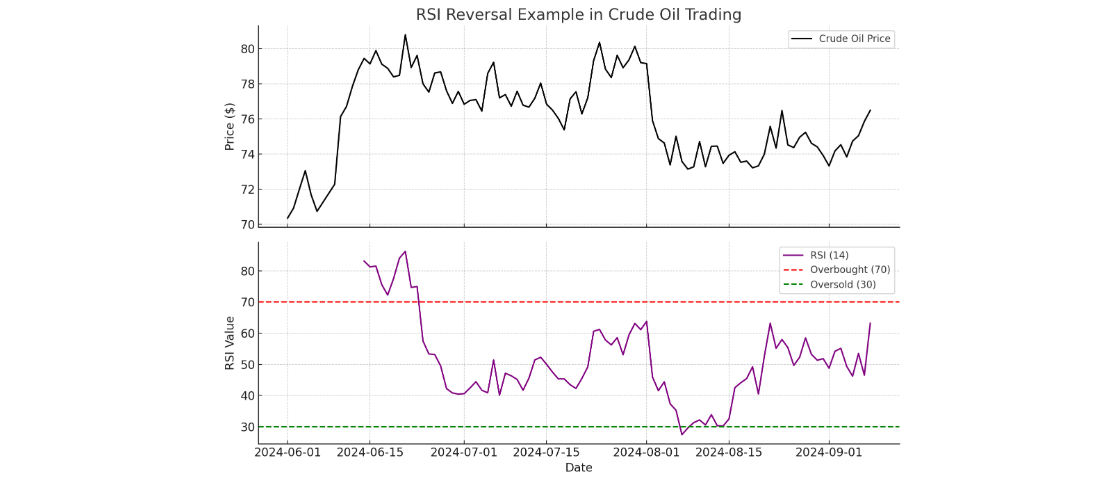

RSI のようなオシレーターは反転を確認するのに役立ちます。

シナリオ:原油価格は70ドルから75ドルの間で上下に変動します。レンジトレーダーはRSIが70を超える75ドル付近でショートポジションを取り、71~72ドルをターゲットとします。

ブレイクアウトとボラティリティ

ボリンジャーバンドまたはATRを使用してボラティリティを追跡します。

ボリンジャー バンドの縮小は、多くの場合、大きな動きの前に発生します。

シナリオ: WTIは78ドル付近で縮小。ボリンジャーバンドは縮小。高出来高で79ドルを上抜ければ、82ドル超へのトレンド転換が期待されます。

リスクと取引管理

石油市場は1回のセッションで3〜5ドル変動する可能性があるため、原油投資にはリスク管理が最も重要になります。

ポジションサイジング

1 回の取引につき、口座残高の 1 ~ 2% のみをリスクにさらします。

5万ドルの口座の場合、1%のリスクは500ドルです。先物取引の場合、原油先物取引で1ドル動くと、1契約あたり1.000ドルの損失となります。したがって、トレーダーはリスク管理のためにポジションを縮小する必要があります。

損切りと利確

論理的なストップ配置: 最近のスイング高値/安値または ATR 倍数を超える。

部分的な利益確定により一貫性が向上します。

保護としてのオプション

リスクの高いイベント(例:OPEC 会議)を通じて長期先物を保有する場合は、保護プットを購入します。

シナリオ:トレーダーはWTI原油を80ドルでロング。損切りは78ドル。ターゲットは85ドル。OPEC発表を前にボラティリティが上昇した場合、翌日物ギャップリスクを抑えるため、78ドルの短期プットオプションも購入する可能性があります。

プレイブックから実行まで:コンセプトからジャーナルまで

一貫して取引するには、構造化されたアプローチに従ってください。

市場前の準備:

基本的なカレンダー(EIA、OPEC、FRB の声明)を確認します。

夜間のニュース(中東紛争、パイプライン停止)を確認します。

分析:

1 時間チャートと日足チャートで主要なテクニカル レベルを特定します。

トレンドと主要な移動平均に合わせます。

設定:

例:ブレント原油は上昇傾向にあり、RSIは支持的、EIAは下落が予想されます。セットアップは85ドルを上抜けた時点でロング。

実行:

トリガーでエントリーし、損切り($83.50)、ターゲット($88)を設定します。

取引管理:

価格が 86 ドルに達したら損益分岐点までトレイルストップします。

半分を $87 でスケールアウトします。残りは実行します。

レビュー:

ジャーナル: 計画通りに進みましたか?基本的な方針は一致していましたか?実行規律は維持されましたか?

経験豊富なトレーダーのためのバリアント戦略

スプレッド取引(ブレント・WTI裁定取引)

ブレント原油とWTI原油のスプレッドを取引します。WTI原油がブレント原油より5ドル安く取引され、米国の供給が逼迫した場合、スプレッドは縮小する可能性があります。

トレーダーはWTIを買い、同時にブレントを売ることができます。

日中スキャルピング

在庫リリース時に 1 分足チャートを使用して 0.20 ~ 0.40 ドルの動きに注目します。

厳格なリスク管理と迅速な実行が必要です。

オプションのボラティリティプレイ

OPECや米国の消費者物価指数の発表を前に、インプライドボラティリティは急上昇する。

トレーダーは、方向に関係なく、急激な動きから利益を得るためにストラドル(ロングコール + ロングプット)を購入することがあります。

結論

原油投資には、ファンダメンタルズへの理解、テクニカル分析、そして規律あるリスク管理のバランスが求められます。マルチファクター要因と体系化されたプレイブックを組み合わせることで、トレーダーはノイズをフィルタリングし、高確率の取引機会に集中することができます。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。