ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-08-20

कच्चे तेल का व्यापार वैश्विक वित्त के सबसे गतिशील और प्रभावशाली क्षेत्रों में से एक बना हुआ है, जो ऐसे व्यापारियों को आकर्षित करता है जो इसकी अस्थिरता और दीर्घकालिक मूल्य प्रवृत्तियों से लाभ कमाना चाहते हैं। इस बाजार में सफलता के लिए केवल मूल्य परिवर्तनों पर प्रतिक्रिया देने से कहीं अधिक की आवश्यकता होती है; इसके लिए एक संरचित दृष्टिकोण की आवश्यकता होती है जिसमें मौलिक विश्लेषण, तकनीकी उपकरण और अनुशासित जोखिम प्रबंधन का मिश्रण हो।

एक सुविचारित ट्रेडिंग रणनीति कीमतों में अचानक होने वाले उतार-चढ़ाव की अनिश्चितता को अवसर में बदल सकती है, और व्यापारियों को सुर्खियों, आपूर्ति में बदलाव और भू-राजनीतिक तनावों के शोरगुल से निपटने में मदद कर सकती है। व्यावहारिक तकनीकों को परखे हुए संकेतकों और परिदृश्य-आधारित योजना के साथ जोड़कर, व्यापारी ऊर्जा बाजार की जटिलताओं से निपटने के लिए आवश्यक आत्मविश्वास और लचीलापन विकसित कर सकते हैं।

व्यापार करने से पहले, उपलब्ध उपकरणों को समझना आवश्यक है:

बेंचमार्क:

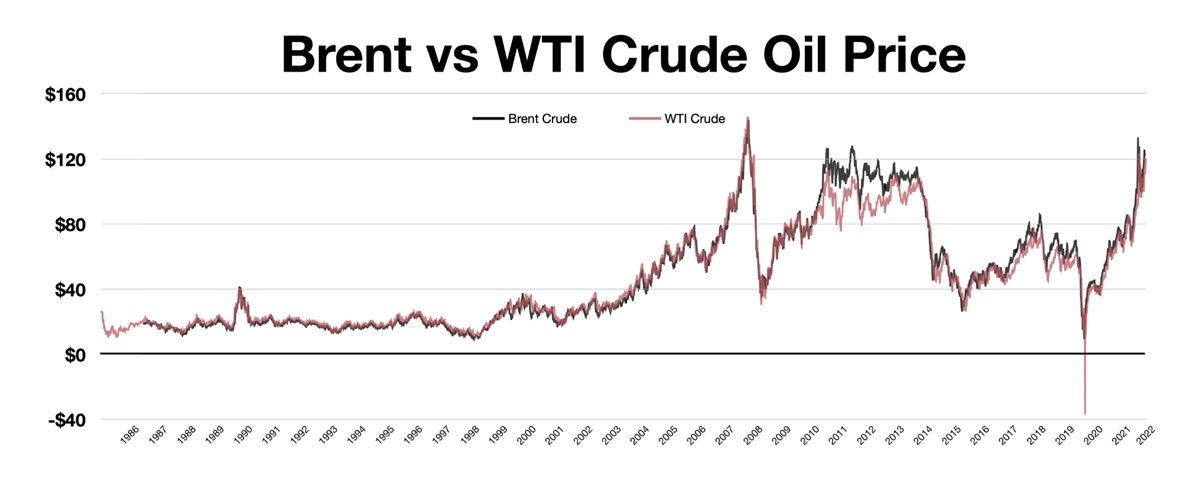

डब्ल्यूटीआई (वेस्ट टेक्सास इंटरमीडिएट) - अमेरिकी लाइट, स्वीट क्रूड, एनवाईएमईएक्स पर कारोबार किया जाता है।

ब्रेंट क्रूड - वैश्विक संदर्भ मूल्य, आईसीई पर कारोबार किया जाता है।

मूल्य प्रसार (WTI-ब्रेंट) कभी-कभी परिवहन लागत, आपूर्ति बाधाओं या मांग में अंतर के कारण बढ़ या कम हो जाता है।

ट्रेडिंग उपकरण:

वायदा अनुबंध (1.000 बैरल प्रत्येक) - उच्च तरलता, एक्सचेंज-ट्रेडेड, दिशात्मक खेलों के लिए आदर्श।

विकल्प - अस्थिरता से बचाव या परिभाषित जोखिम के साथ दिशात्मक पूर्वाग्रह को नियंत्रित करने के लिए उपयोग किया जाता है।

सीएफडी - छोटे खातों के लिए लचीला, मार्जिन-अनुकूल।

तेल ईटीएफ - दीर्घकालिक निवेशकों के लिए उपयोगी है जो वायदा रोलओवर का प्रबंधन नहीं करना चाहते हैं।

उदाहरण: ब्रेंट पर तेजी का रुख रखने वाला एक व्यापारी आईसीई ब्रेंट फ्यूचर्स में लॉन्ग पोजीशन ले सकता है। दूसरा व्यापारी कम पूँजी निवेश के लिए सीएफडी का इस्तेमाल कर सकता है, जबकि जोखिम से बचने वाला व्यापारी इसके बजाय कॉल ऑप्शन खरीद सकता है।

कच्चे तेल की कीमतें आपूर्ति, मांग और भू-राजनीति के प्रभाव में लगातार बदलती रहती हैं।

आपूर्ति कारक:

ओपेक+ कोटा - उत्पादन में कटौती से अक्सर तेजी की चाल चलती है।

अमेरिकी शेल - उत्पादन में अचानक वृद्धि से नीचे की ओर दबाव बढ़ जाता है।

इन्वेंटरी - ईआईए और एपीआई साप्ताहिक डेटा निकट अवधि उत्प्रेरक के रूप में कार्य करते हैं।

मांग कारक:

वैश्विक सकल घरेलू उत्पाद वृद्धि - अधिक औद्योगिक गतिविधि = अधिक तेल खपत।

मौसमी मांग - गैसोलीन की मांग गर्मियों में चरम पर होती है; हीटिंग तेल की मांग सर्दियों में चरम पर होती है।

भू-राजनीतिक चालक:

तेल उत्पादक क्षेत्रों (जैसे, मध्य पूर्व) में युद्धों के कारण अक्सर कीमतों में तेजी आ जाती है।

प्रतिबंध - रूस, ईरान या वेनेजुएला पर प्रतिबंध से आपूर्ति बाधित होती है।

परिदृश्य उदाहरण:

बुधवार को, EIA ने अमेरिकी कच्चे तेल के भंडार में उम्मीद से ज़्यादा गिरावट की सूचना दी। कुछ ही घंटों में तेल की कीमत 2 डॉलर बढ़ गई, क्योंकि व्यापारियों ने इसे आपूर्ति में कमी के रूप में देखा। एक अल्पकालिक व्यापारी इस बदलाव को समाचार जारी होने के तुरंत बाद वायदा बाज़ार में लॉन्ग करके, समाचार-पूर्व समर्थन से नीचे स्टॉप-लॉस रखकर, पकड़ सकता है।

एक्सचेंज:

NYMEX पर WTI, ICE पर ब्रेंट। दोनों ही अमेरिकी और यूरोपीय सत्रों के दौरान सबसे ज़्यादा तरल होते हैं।

तरलता घंटे:

उच्चतम तरलता ओवरलैप 1 बजे से 5 बजे GMT (लंदन-न्यूयॉर्क ओवरलैप) के बीच होता है।

एशियाई घंटे कम हैं, जिससे बड़ी फिसलन पैदा हो रही है, लेकिन ब्रेकआउट की भी संभावना है।

टिप: डे ट्रेडर्स अक्सर अमेरिकी इन्वेंट्री रिलीज (बुधवार को 15:30 GMT) के दौरान ट्रेडिंग करना पसंद करते हैं, जब वॉल्यूम और अस्थिरता बढ़ जाती है।

तकनीकी विश्लेषण समय प्रविष्टियों और निकासों के लिए संरचना प्रदान करता है:

रुझान का अनुसरण

एक सरल प्रणाली 50-दिवसीय और 200-दिवसीय चलती औसत का उपयोग करती है।

"गोल्डन क्रॉस" (200-दिवसीय से ऊपर 50-दिवसीय क्रॉसिंग) अक्सर तेजी जारी रहने का संकेत देता है।

उदाहरण चार्ट परिदृश्य: 2020 के मध्य में, COVID के बाद मांग में सुधार के कारण WTI का 50-दिवसीय स्तर 200-दिवसीय स्तर को पार कर गया, जिससे कई महीनों की तेजी शुरू हो गई।

रेंज ट्रेडिंग

क्षैतिज समर्थन और प्रतिरोध क्षेत्रों की पहचान करें।

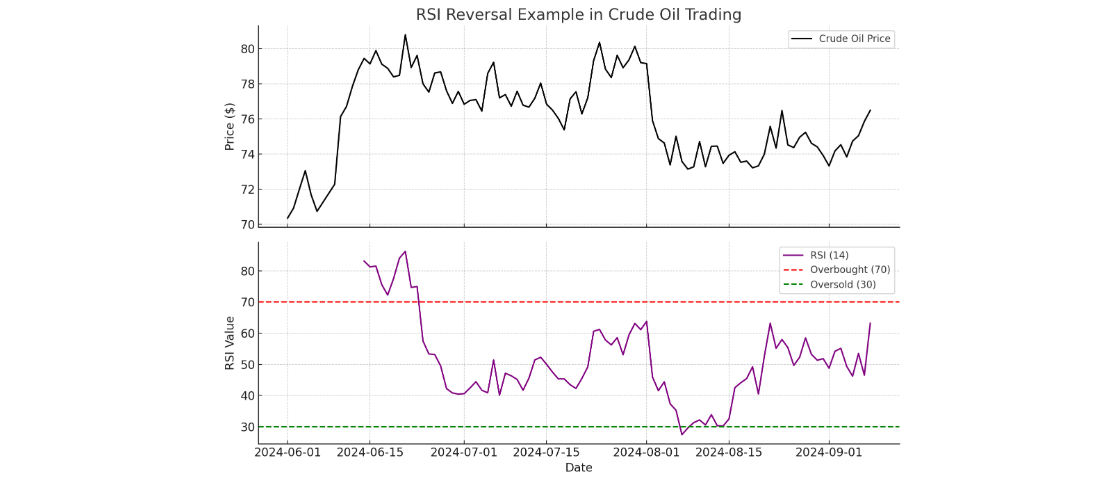

आरएसआई जैसे ऑसिलेटर्स रिवर्सल की पुष्टि करने में मदद करते हैं।

परिदृश्य: तेल बार-बार $70 और $75 के बीच उछल रहा है। एक रेंज ट्रेडर $75 के आसपास शॉर्ट कर रहा है, RSI > 70 पर। $71-72 का लक्ष्य।

ब्रेकआउट और अस्थिरता

अस्थिरता पर नज़र रखने के लिए बोलिंगर बैंड या एटीआर का उपयोग करें।

बोलिंगर बैंड का दबाव अक्सर प्रमुख गतिविधियों से पहले होता है।

परिदृश्य: WTI $78 के पास सिकुड़ता है। बोलिंगर बैंड कड़े होते हैं। उच्च मात्रा के साथ $79 से ऊपर का ब्रेकआउट $82+ तक की प्रवृत्ति को जन्म दे सकता है।

तेल बाजार एक ही सत्र में 3-5 डॉलर तक उतार-चढ़ाव कर सकता है, जिससे जोखिम प्रबंधन अत्यंत महत्वपूर्ण हो जाता है।

स्थिति आकार

प्रति ट्रेड खाता इक्विटी का केवल 1-2% जोखिम।

$50,000 के खाते के लिए, 1% जोखिम = $500। अगर आप फ्यूचर्स का इस्तेमाल कर रहे हैं, तो तेल में $1 की चाल = प्रति अनुबंध $1,000। इसलिए, एक ट्रेडर को जोखिम प्रबंधन के लिए आकार कम करना चाहिए।

स्टॉप-लॉस और टेक-प्रॉफिट

तार्किक स्टॉप प्लेसमेंट: हाल के स्विंग उच्च/निम्न या एटीआर गुणकों से परे।

आंशिक लाभ लेने से स्थिरता में सुधार होता है।

सुरक्षा के रूप में विकल्प

यदि जोखिमपूर्ण घटनाओं (जैसे, ओपेक बैठक) के दौरान लंबे वायदा को धारण किया जाए तो सुरक्षात्मक पुट खरीदें।

परिदृश्य: एक व्यापारी WTI में $80 पर लॉन्ग-डेट रखता है। $78 पर स्टॉप लॉस रखता है। लक्ष्य $85 है। अगर ओपेक से पहले अस्थिरता बढ़ती है, तो वे ओवरनाइट गैप जोखिम को कम करने के लिए $78 का शॉर्ट-डेटेड पुट भी खरीद सकते हैं।

लगातार व्यापार करने के लिए, एक संरचित दृष्टिकोण का पालन करें:

बाजार-पूर्व तैयारी:

मौलिक कैलेंडर (ईआईए, ओपेक, फेड वक्तव्य) की समीक्षा करें।

रात भर की खबरें देखें (मध्य पूर्व संघर्ष, पाइपलाइन व्यवधान)।

विश्लेषण:

1-घंटे और दैनिक चार्ट पर प्रमुख तकनीकी स्तरों की पहचान करें।

प्रवृत्ति और प्रमुख चलती औसत के साथ संरेखित करें।

स्थापित करना:

उदाहरण: ब्रेंट का रुझान ऊपर की ओर है, RSI सहायक है, EIA में गिरावट की उम्मीद है। सेटअप = $85 से ऊपर लॉन्ग ब्रेकआउट।

कार्यान्वयन:

ट्रिगर पर प्रवेश करें, स्टॉप-लॉस ($83.50) निर्धारित करें, लक्ष्य ($88) निर्धारित करें।

व्यापार प्रबंधन:

यदि कीमत 86 डॉलर तक पहुंच जाए तो ट्रेल स्टॉप ब्रेकईवन पर पहुंच जाएगा।

आधे को 87 डॉलर पर स्केल आउट करें। शेष को चलने दें।

समीक्षा:

जर्नल: क्या आपने अपनी योजना का पालन किया? क्या बुनियादी बातें एक जैसी थीं? क्या क्रियान्वयन अनुशासन में रहा?

स्प्रेड ट्रेडिंग (ब्रेंट-डब्ल्यूटीआई आर्बिट्रेज)

ब्रेंट और WTI के बीच के अंतर पर ट्रेड करें। अगर WTI ब्रेंट से 5 डॉलर कम पर ट्रेड करता है और अमेरिका में सप्लाई कम हो जाती है, तो अंतर कम हो सकता है।

व्यापारी एक साथ WTI में लॉन्ग और ब्रेंट में शॉर्ट कर सकते हैं।

इंट्राडे स्केल्पिंग

इन्वेंट्री रिलीज के दौरान 1-मिनट चार्ट का उपयोग करके $0.20–$0.40 की चाल पर ध्यान केंद्रित करें।

कड़े जोखिम नियंत्रण और तीव्र निष्पादन की आवश्यकता है।

विकल्प अस्थिरता खेल

ओपेक या अमेरिकी सीपीआई जारी होने से पहले, निहित अस्थिरता बढ़ जाती है।

व्यापारी दिशा की परवाह किए बिना तीव्र चाल से लाभ कमाने के लिए स्ट्रैडल्स (लॉन्ग कॉल + लॉन्ग पुट) खरीद सकते हैं।

कच्चे तेल के व्यापार में बुनियादी जागरूकता, तकनीकी संरचना और अनुशासित जोखिम प्रबंधन के बीच संतुलन की आवश्यकता होती है। बहु-कारक कारकों को एक संरचित रणनीति के साथ जोड़कर, व्यापारी शोर को कम कर सकते हैं और उच्च-संभावना वाले अवसरों पर ध्यान केंद्रित कर सकते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।