取引

EBCについて

公開日: 2025-06-26

更新日: 2025-11-14

FX取引では、一度間違った動きをすると損失が発生する可能性があります。しかし、賢明なトレーダーは、機関投資家が使用する秘密兵器、つまり流動性スイープを知っています。

この現象は一般的に「ストップハント」または「流動性グラブ」と呼ばれます。しかし、賢明なトレーダーにとって、この罠は脅威ではなく、むしろチャンスです。これは戦略であり、市場が本格的に動き出す前にストップロスを洗い出す隠れた罠なのです。

このガイドでは、流動性スイープとは何か、FX市場や金融市場でどのように機能するか、機関投資家が流動性を獲得するためにどのように活用するか、そしてこれらの動きを効果的に特定し、取引する方法を説明します。

本書を読み終える頃には、偽のブレイクアウトを見抜き、市場の反転を予測し、これらの流動性トラップを収益性の高い取引戦略に転換する方法を理解できるでしょう。

FXにおける流動性スイープとは何か?

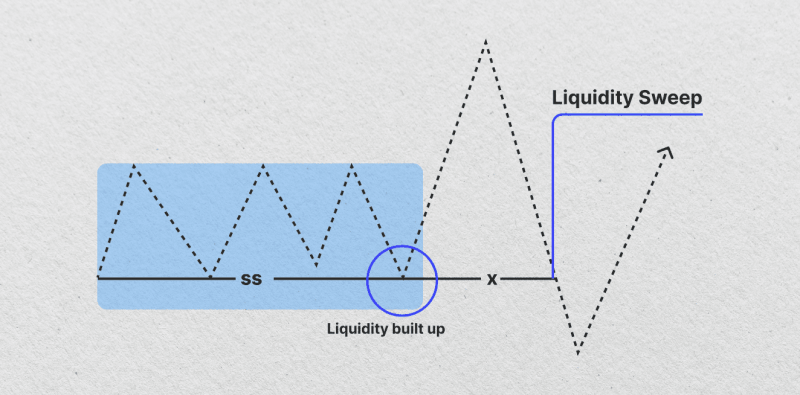

流動性スイープとは、価格が重要な支持線または抵抗線を意図的に突破し、損切り注文をトリガーして市場流動性を獲得する戦略的な市場動向です。

これはしばしば偽のブレイクアウトにつながり、価格が一時的に重要なレベルを突破したものの、その後急激に反転し、トレーダーを罠にかけ、未決済注文を吸収します。

この行動は意図的です。ヘッジファンドや投資銀行などの機関投資家は、大口注文を執行するために十分な流動性を必要とします。個人投資家は、抵抗線のすぐ上または支持線のすぐ下に損切りを設定することが多く、予測可能な流動性のポケットを作り出します。

賢い投資家はこれを利用し、ストップロスをトリガーして流動性を集め、反対方向にポジションを構築します。

流動性スイープは、持続可能なトレンドを示すのではなく、通常、市場の反転を示唆します。

これらのスイープを識別し、タイミングを計ることができるトレーダーは、短期的な価格変動を利用し、罠が仕掛けられた後に発生する急激な動きから利益を得ることができます。流動性スイープを理解することは、デイトレーダー、スイングトレーダー、そして不安定な金融市場を航行するすべての人にとって不可欠です。

流動性スイープの取引手順

流動性スイープの取引は、トラップが発動するのを待ち、拒否を確認した後、タイトなリスクと有利なリターンでエントリーすることになります。

効果的な取引方法を以下にまとめます。

ステップ1:主要な流動性ゾーンをマークする

主要なスイング高値、安値、そして心理的な価格水準を特定します。これらはストップロスを設定する場所です。

ステップ2:スイープを待つ

スイープを期待するのではなく、起こるのを待ちましょう。長いヒゲで水準を急激に突破し、その後に急激な反転ローソク足が続くかどうかに注目してください。

ステップ3:拒否を確認する

スイープ後に形成される強いエングルフィングローソク足またはピンバーを探します。これは、スマートマネーがダマシのブレイクアウトを退けたことを裏付けます。

ステップ4:取引を開始する

スイープの反対方向にエントリーします。例えば、価格が高値を超えて下落した場合、確認後にショートポジションを取ることができます。

ステップ5:ストップとターゲットを設定する

ストップはスイープのヒゲより上に設定し、レンジの反対側、または次の流動性レベルをターゲットにします。リスクリワードレシオは1:2以上とします。

この戦略は、以下の戦略と組み合わせることで効果的です。

フェアバリューギャップ

注文ブロック

スマートマネーコンセプト(SMC)

デイトレードにおける取引量急増

流動性スイープの見分け方

流動性スイープをリアルタイムで認識するには、市場構造、価格動向、そして心理的レベルを鋭く観察する必要があります。支持線と抵抗線付近の価格変動が手がかりとなります。

既知の支持線または抵抗線を上抜けた力強い動きの後、急激な反発が続くかどうかに注目してください。スイープは、多くの場合、ボラティリティの急上昇、急激な下降、そしてモメンタムの転換を示す反転キャンドルまたはエングルフィングパターンを特徴とします。

タイミングも重要です。流動性スイープは、以下の場合に頻繁に発生します。

主要なFX市場の開始(ロンドンおよびニューヨーク)

影響力の大きいニュースイベント

週末または終日の変動

価格スイープを引き起こす流動性は、多くの場合、継続ではありません。ダマシのブレイクアウトが持続できず、以前の構造内に戻った場合、スイープが発生した可能性が高いです。

スマートマネーは流動性スイープをいかに活用するか

機関投資家の取引モデルは、蓄積と分配に重点を置いています。大きな動きをする前に、スマートマネーは流動性を吸収する必要があります。流動性スイープは、スマートマネーにとって罠となり、以下のことを可能にします。

最適な価格で注文を集める

個人投資家を誤った方向に誘導する

偽のブレイクアウトでモメンタムを生み出す

個人投資家が最も脆弱な市場を特定することで、機関投資家は流動性スイープを利用して一時的に価格を操作し、戦略的優位性を獲得します。

スイープが発生すると、機関投資家は多くの個人投資家が予想するのとは逆の動きに乗れるようになります。

流動性スイープに最適なFXペアと時間枠

特定のFXペアと市場状況は、流動性スイープが発生しやすい傾向があります。

流動性の高いペア:EUR/USD、GBP/USD、USD/JPY、XAU/USDは、明確なスイープを示す傾向があります。

セカンダリーペア:USD/CHFとGBP/JPYも、流動性に起因する急騰を示すことがあります。

最適なタイミング:スイープは、ロンドン市場とニューヨーク市場の開始時、または影響力の大きいニュースイベントの前後に最も頻繁に発生します。

チャートの時間枠:デイトレーダーは5~15分足チャートを使用し、スイングトレーダーは1~4時間足チャートで確認することができます。

デイトレーダーは15分足または5分足チャートでスイープを捉え、スイングトレーダーは1時間足または4時間足チャートで確認することができます。時間枠を組み合わせることで、マクロ的な確認とミクロ的な精度を兼ね備えた最適なエントリーが可能になります。

トレーダーが犯しがちなミス

経験豊富なトレーダーでさえ、流動性スイープの取引では陥りやすい罠があります。以下のよくあるミスを避けましょう。

早すぎる参入:スイープが確定する前に取引を開始すると、ダマシのブレイクアウトに巻き込まれることがよくあります。

市場の状況を無視する:全体的なトレンド、セッションのボラティリティ、マクロ要因を考慮せずにスイープを取引すると、損失につながる可能性があります。

リスク管理の不備:ポジションの過大保有や不適切なストップロスの設定は、損失を増幅させる可能性があります。

シグナルの読み間違い:真のブレイクアウトとスイープを混同したり、その逆を行ったりすると、時期尚早なエントリーや決済につながる可能性があります。

実例

EUR/USDが狭いレンジ内で推移し、1.0950に抵抗線があるとします。個人投資家はこのレベルを認識し、以下のいずれかの行動を取ります。

抵抗線で売り、1.0960を上回るストップロスを設定する。

ブレイクアウトを予想し、1.0950をわずかに上回るストップロス注文を設定する。

機関投資家は価格を1.0965まで押し上げ、ストップロス注文とブレイクアウトエントリーを発動させます。

しかし、上昇を続けるどころか、ペアは急激に反転し、レンジを下回ります。これにより、ブレイクアウト買いのストップロス注文が成立し、空売りの売りが圧迫されます。

この一連の動きは流動性スイープであり、方向転換前に大口注文を約定させるために計算された動きです。

リスク管理のヒント

流動性スイープは高確率で発生する設定ですが、ボラティリティが高くなる可能性があります。以下の対策で資金を保護しましょう。

ポジションサイズ:ボラティリティの高い動きの時は、口座残高に応じて小さめのポジションサイズで取引しましょう。

損切りポジションの設定:スイープのウィックのすぐ先に損切りポジションを設定し、早期の決済を避けましょう。

リスクリワードレシオ:長期的に利益を確保するために、少なくとも1:2以上を目指しましょう。

スケールアウト:中間レベルで部分的に決済することで、利益を確保しつつ、残りのポジションを保有し続けることを検討しましょう。

2025年のFX市場で流動性スイープが有効な理由

FX市場ではアルゴリズム取引やスマートマネー戦略がますます普及しており、2025年の個人トレーダーはより高度な操作手法に直面することになります。しかし、ストップハンティングの基本的な行動は変わっておらず、より正確かつ頻繁に行われるようになっています。

プロップファーム、ソーシャルトレーディングプラットフォーム、そして群衆心理の台頭により、ストップクラスターの予測が容易になっています。その結果、流動性スイープは、市場構造を理解している人にとって、依然として最も活用しやすいパターンの一つとなっています。

主要なニュースイベントをトレードする場合でも、日次セッションの開始をトレードする場合でも、流動性スイープのセットアップは、現代のFXトレーダーがプレイブックに追加できる最も強力なツールの一つです。

よくある質問(FAQ)

1. 流動性スイープと真のブレイクアウトの違いは何ですか?

スイープとは、長いヒゲとすぐに反転するダマシブレイクアウトです。真のブレイクアウトは、水準の外側で決定的に終値を付け、トレンド継続前にリテストを行うことがよくあります。

2. スイープで使用する最も重要なSMC(流動性スイープ)の概念は何ですか?

スイープの高値/安値で残されたオーダーブロック。これは、機関投資家の資金が市場に流入した正確なポイントを示します。

3. 流動性スイープはどのくらいの頻度で発生しますか?

最も頻繁に発生するのは、主要なセッションの開始時(ロンドン/ニューヨーク)や、影響力の大きいニュースイベント時など、流動性とボラティリティが最も高くなる時です。

4. この戦略は株式や仮想通貨にも有効ですか?

はい。流動性ストップハンティングの原則は、あらゆる高流動性資産(FX、金、主要指数、仮想通貨)に機能する基本的な市場メカニズムです。

結論

結論として、FXにおける流動性スイープは危険であると同時にチャンスでもあります。素人目には、ブレイクアウトやボラティリティの急上昇のように見えます。しかし、情報に通じたトレーダーは、機関投資家の動きを反転を確実に捉える好機と捉えます。

ですから、忍耐強く、注意深く観察し、市場の動きを待ちましょう。市場が動きを見せた時、あなたはプロのように取引を行い、その動きに乗る方法を知っているはずです。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。