取引

EBCについて

公開日: 2023-12-18

更新日: 2024-10-18

金融業界にいる限り、ウォール街を避けることはできず、投資銀行という言葉にはよく馴染みます。この業界について話すと、一般の人が最初に驚かれるのは、この業界は金の臭いでいっぱいだということです。社内の従業員であろうと顧客であろうと、お金がにじみ出ています。しかし、具体的にどのようなことをするのか、一般の銀行と何が違うのかと言われると、多くの人が理由を説明できないと思います。そのために、この記事では「投資銀行とは何をするのか」というテーマに焦点を当てて、謎を解き明かしていきます。

投資銀行って何をするの?

投資銀行は、英語ではインベストメントバンク(Investment Bank)とも呼ばれます。その主な業務は、企業が株式や債券を発行し、資本市場での資金調達プロセスを完了できるよう支援することです。簡単に言うと、企業の資金調達を支援する仲介業者です。家を買いたい、または売りたい場合、適切な買い手または売り手を見つけるために不動産業者を探すのとほぼ同じです。

この制度は、米国経済が急速に発展し、従来の商業銀行ではもはや政府や企業の資金需要を満たすことができなくなった 19 世紀半ばに米国で始まりました。このような状況で登場した投資銀行は、資金調達を必要とする組織にさまざまなサービスを提供し始めました。投資銀行には投資銀行部門と資本市場部門の 2 つがあります。

投資銀行部門(略して IBD)は、プライマリーマーケット(発行市場)に関連する中核業務を担当しています。同部門は、企業や政府請負業者向けの IPO などのプライマリー市場でのサービスの提供、価格や関連情報の提供に関するアドバイス、または資産再編やそれに伴う合併・買収に関するアドバイザリー サービスの提供といった中核業務を担当しています。

小規模な投資銀行の中には、M&A アドバイザリー サービスに重点を置くおなじみのRothschild Family投資銀行のように、1 つまたはいくつかの主要な市場関連サービスのみに特化しているところもあります。

資本市場部門のサービスはすべてセカンダリー市場取引を中心に展開しています。セカンダリー市場は株式やその他のデリバティブの市場であり、プライマリー市場から由来します。企業がプライマリー市場で新株を発行することで資金調達が行われ、その後の株式の取引は企業の調達額に影響を与えません。

この部門ではセカンダリー市場の商品が取引されており、従来の債券、株式、外国為替に加え、顧客のニーズに応じて作られた多数の複雑なデリバティブやリスク回避商品も取引されています。

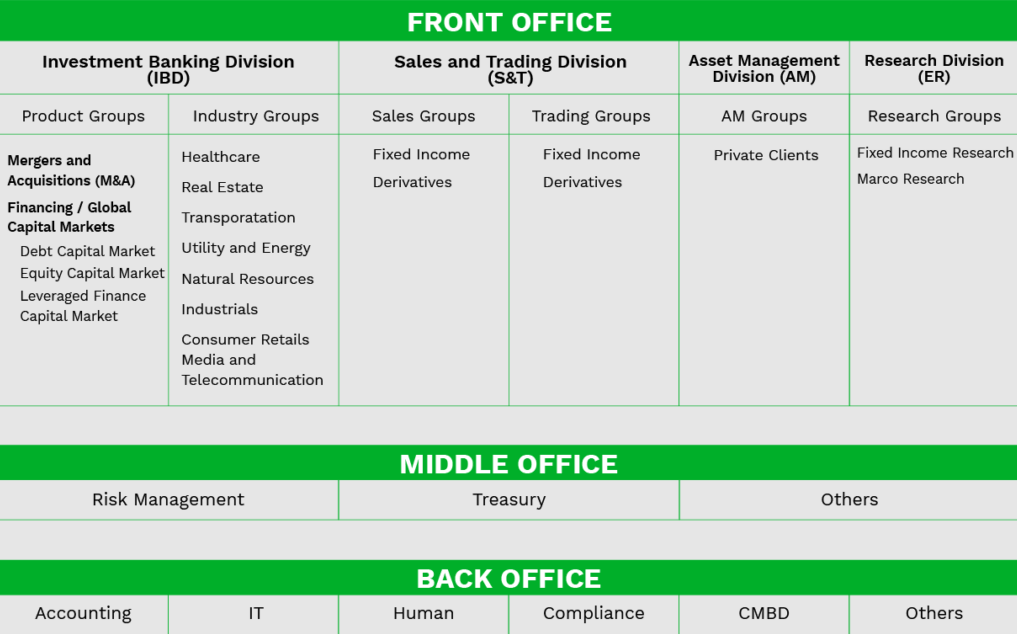

この部門の営業担当者のポジションは、フロントオフィス、ミドルオフィス、バックオフィスに分類されます。顧客に近いポジションは、トレーダーや金融商品の販売などのフロントオフィスです。また、取引のための価格設定と分析を提供する部門は、フロントオフィストレーダーとして分類されることがよくあります。営業のサポートを提供する部門と同様に、ミドルオフィスまたはバックオフィスと呼ばれます。これには、リスク管理、リスク分析、製品管理などのすべてが含まれます。

プライマリー市場とセカンダリー市場の間の利益相反を防ぐために、両者の間にはファイアウォールがあります。これは、セカンダリー市場のアナリストはプライマリー市場のアナリストの分析レポートにアクセスできないことを意味します。プライマリー市場とセカンダリー市場を合わせた業務が広義の投資銀行業務となります。 JPモルガン、モルガンスタンレー、ゴールドマン・サックスなど、最もよく知られた大手投資銀行はプライマリー市場およびセカンダリー市場に関与しています。

| 位置 | プロモーションのタイムライン | 基本給(米ドル) | 報酬総額 (USD) |

| アナリスト(AN) | 2~3年 | 80K – 100K | 150K – 200K |

| アソシエイト(ASC) | 2~3年 | 150K – 180K | 250K – 400K |

ヴァイスプレジデント(VP) |

業績が好調の前提で5年間 | 200K – 300K | 500K – 700K |

| ディレクター(D) | 5~10年 | 250K – 350K | 500K – 1000K |

| マネージングディレクター(MD) | 450K~600K | 100万以上 |

投資銀行業務

非公開企業が上場するために IPO を希望する場合、投資銀行業務はファイナンシャルアドバイザーの形で提供されます。ベルを鳴らして証券を発行して資金を調達することで、企業が証券取引所に上場するのに役立ちます。このプロセスでは、投資銀行は企業の IPO を支援し、非公開企業を株式市場に紹介します。

そしてこのプロセスにおいて、投資銀行はアドバイスを提供します。たとえば、投資銀行は、企業が発行したい株式の数の意思決定を支援しなければなりません。企業がたとえば33億ドルを調達したい場合、投資銀行は発行する株式数や価格などについて大まかに分析する必要があります。

あるいは、企業が上場を希望する場合には、投資銀行が引受会社としての役割を果たします。引受会社はアンダーライター(引受人)とも呼ばれ、投資銀行が一定数の有価証券を引き受けることで新株や社債の発行プロセスに参加し、それらを市場に導入する責任を負います。

つまり、発行者は引受会社と契約を結び、引受会社は有価証券や社債の発行プロセス全体を通じて、発行会社がこれらの有価証券の公開を支援します。このプロセスにおいて、投資銀行はプロセスのあらゆる小さなステップに関与する必要があります。

企業の資金調達を支援するための証券の公開に加え、私募も行うことができる。私募とは、資金調達のために自社の株式を公募する代わりに、何らかの大きな組織に非公開で売却することを選択することを意味します。例えば、アリババやフェイスブックのような大企業に直接投資してもらい、会社の大株主になってもらうなど。

IPO に対する私募の利点は、多くの制限を受ける必要がないこと、つまり、株式公開する必要がないことです。当然のことながら、財務諸表を公開したり、法的文書を常に公開したりする必要はありません。あくまで民間企業への融資であるため、情報は重要な投資家にのみ送信されればよいです。比べると、IPO はより厳しく規制されています。

投資銀行は資金調達のほかに、合併や買収を行うこともあります。合併や買収とは、2 社以上の企業を 1 社に合併することを意味するものの、微妙に意味が違います。合併とは、一般的に、2 つの大企業または異なる業界の 2 つの企業が統合され、より完全な産業チェーンを形成することを指します。水平方向でも垂直方向でも、合併すると 2 つの企業はより多くの市場シェアを獲得できます。

買収とは、大規模なグループが新興企業または小規模企業のビジネスをより高く評価し、大企業の傘下に入れることを指します。買収が完了すると、小規模企業は吸収されたためなくなり、大規模な企業だけが登場します。

商業銀行との違い

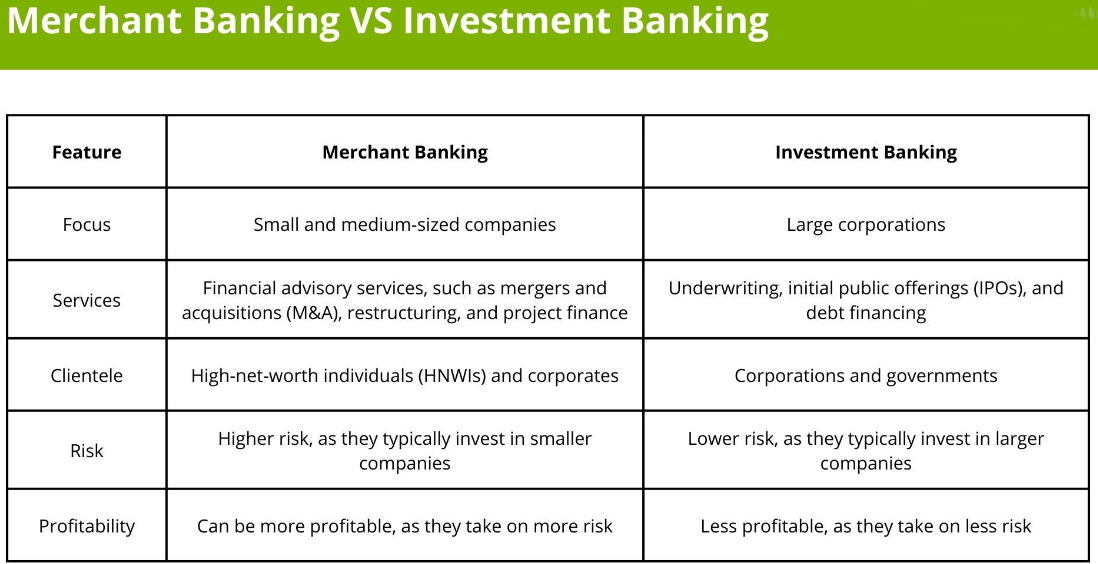

金融システムには 2 つの異なるタイプの組織があり、その機能、ビジネス モデル、サービス対象には明らかな違いがあります。

商業銀行は主に預金、ローン、クレジットカード、決済サービスなどの従来の銀行サービスを提供しています。主な業務は、預金の受け取り、顧客への融資の提供、およびさまざまな決済および貯蓄商品の提供です。投資銀行は主に、証券引受、コーポレートファイナンス、合併・買収、事業再編、資産管理など、資本市場に関連する高度な金融サービスを行っています。その業務はより複雑で、通常は大規模な取引やリスクの高い金融活動が伴います。

商業銀行は、主に個人、世帯、中小企業向けにリテール バンキング サービスの提供を通じて、幅広い社会グループにサービスを提供しています。一方、投資銀行は大企業、政府機関、機関投資家向けに、高度な金融サービスとアドバイスを必要とする顧客にサービスを提供します。

商業銀行のビジネス モデルは預金の受け入れとローン融資に大きく依存しており、預金と融資のスプレッドを通じて利益を上げています。さらに、商業銀行はクレジット カードや決済サービスなどの他の金融サービスを提供することで手数料を稼いでいます。投資銀行のビジネス モデルは、証券引受、トレーディング、資産管理など、はるかに多様化しています。彼らの利益の源は、引受業務、取引、高度な金融サービスの提供を通じて手数料を獲得することです。

商業銀行の業務は比較的に伝統的であり、主なリスクは信用リスクと市場リスクにあります。そのローンポートフォリオと預金事業は比較的安定している。投資銀行の業務はより複雑で、通常はより高いレベルのリスクを伴います。これらには市場リスク、信用リスク、オペレーショナルリスクなどが含まれ、特にブロック取引やデリバティブ市場に参加する場合にはそのリスクが高くなります。

商業銀行は比較的厳格かつ強力な規制の対象となっており、通常は規制当局が資本水準、リスク管理、コンプライアンスを監督しています。投資銀行も規制されていますが、規制要件は比較的複雑になる場合があります。これは、健全な運営を確保するには、投資銀行がより高い資本要件を満たし、より厳しい規制要件に直面する必要があるためです。

つまり、商業銀行は主に従来のリテールバンキングサービスに従事しているのに対し、投資銀行は高度な金融サービスの提供と資本市場活動への参加に重点を置いています。一部の金融機関では、両者の機能が重複する場合もありますが、大部分はそれぞれの独自の特徴は維持されています。

証券会社との違い

この 2 つは、金融分野において異なる機能と業務を遂行する 2 つの組織であり、いくつかの点で重複する可能性もありますが、多くの点で明確に異なります。両者の主な違いは、機能、顧客ベース、ビジネスの焦点、収益源、規制要件にあります。

投資銀行は企業や政府の資本市場活動の仲介者であり、資金調達、取引、投資サービスを提供します。証券会社の主な機能は、株式、債券、デリバティブなどの金融商品の売買において顧客にサービスを提供することにより、取引の仲介者として機能することです。証券会社は、調査レポート、投資アドバイス、その他の関連サービスを提供する場合もあります。

投資銀行の主なサービス対象は大企業、政府機関、機関投資家であり、有価証券の引受やM&Aなどの大口顧客との取引が多くなります。証券会社は個人投資家、機関投資家、企業、その他の証券会社にサービスを提供しており、取引プラットフォームと投資サービスを提供することで幅広い顧客グループにサービスを提供しています。

投資銀行は、資本市場、企業金融、合併・買収などの高度な金融サービスに重点を置き、専門的な財務アドバイスや複雑な取引サービスの提供に重点を置いています。証券会社の業務は、株式、債券、先物などの証券取引に重点を置いています。

投資銀行の主な収入源には、引受手数料、顧問手数料、取引スプレッド、資産管理手数料などが含まれます。通常、顧客に高度な金融サービスを提供すると、より高いサービス手数料を得ることができます。証券会社の主な収入源には、取引手数料、管理手数料、金利スプレッドなどが含まれます。顧客に取引サービスや資産管理サービスを提供することで収入を得ています。

規制の厳しさという点では、投資銀行は複雑な金融取引や業務に関与しているため、より厳しい規制を受けることになる。規制当局は通常、より高い資本要件と透明性基準を満たすことを要求します。証券会社も規制されていますが、証券取引などの比較的伝統的な金融活動を主に行っているため、その規制要件はより柔軟になる可能性があります。

つまり、投資銀行は高度な金融サービスに重点を置いているのに対し、証券会社(ブローカーディーラー)は幅広い顧客に証券取引サービスを提供することに重点を置いています。

| 最優秀投資銀行 |

バンク・オブ・アメリカ |

| 最優秀エクイティ・バンク | 中信証券 |

| 最優秀債務銀行 | JPモルガン |

| 最優秀M&A銀行 | モルガン・スタンレー |

| IPOに最適な銀行 | シティ |

| 新興市場でベストな投資銀行 | ブラデスコ BBI |

| フロンティア・マーケットでベストな投資銀行 | アブサ |

| 持続可能な金融分野で最優秀投資銀行 | ソシエテ ジェネラル |

| 最優秀多国間金融機関 | アフリカ開発銀行 |

| 顧客対応テクノロジーで最優秀銀行 | ネッドバンク |

| 新しい金融商品に最適な銀行 | BTG P 実績 |

免責事項: この資料は一般的な情報提供のみを目的としており、財務、投資、またはその他の信頼すべきアドバイスを意図したものではありません (また、そのようにみなされるべきではありません)。資料に記載されているいかなる意見も、特定の投資、証券、取引、または投資戦略が特定の個人に適しているという EBC または著者による推奨を構成するものではありません。