Desde que se esteja no sector financeiro, não se pode passar ao lado de Wall Street e está-se mais do que familiarizado com o termo "banco de investimento".A primeira coisa que impressiona o cidadão comum quando fala sobre isso é que a indústria cheira a dinheiro. Quer sejam os funcionários internos ou os clientes, isso exala dinheiro. Mas para dizer que é especificamente o que faz e qual é a diferença entre os bancos comuns, acredito que muitas pessoas não conseguem dar uma razão. Para tanto, este artigo se concentrará no tópico “banco de investimento é fazer o quê” para você fazer um mistério abrangente.

O que o banco de investimento faz?

Também é chamado de banco de investimento; em inglês, é chamado de banco de investimento. O seu principal negócio é ajudar as empresas a emitir ações e títulos e a concluir o processo de financiamento no mercado de capitais. Simplificando, é um intermediário que ajuda as empresas a angariar fundos. Se pretende comprar ou vender uma casa, é quase o mesmo que procurar um agente imobiliário para encontrar um comprador ou vendedor adequado.

Começou nos Estados Unidos em meados do século XIX, quando a economia norte-americana se desenvolvia rapidamente e os bancos comerciais tradicionais já não conseguiam satisfazer as necessidades de financiamento do governo e das empresas. Com o seu surgimento nesta situação, passou a prestar uma variedade de serviços a estas organizações com necessidades de financiamento. Possui duas divisões: a divisão de banco de investimento e a divisão de marketing.

A Divisão de Banco de Investimento, ou IBD, é responsável pelo core business, que são os serviços relacionados ao mercado primário. É responsável pelo core business, que é a prestação de serviços no mercado primário, como IPOs para empresas ou contratantes governamentais, prestando consultoria na oferta de preços e informações relacionadas, ou prestando serviços de consultoria para reestruturação de ativos e fusões e aquisições compatíveis.

Alguns bancos de investimento mais pequenos especializam-se em apenas um ou alguns serviços primários relacionados com o mercado, como o conhecido Rothschild Family Investment Bank, que se concentra em serviços de consultoria em fusões e aquisições.

Os serviços do setor de mercado estão todos centrados nas transações do mercado secundário. O mercado secundário é o mercado de títulos de capital e outros derivados, e as mercadorias nele negociadas têm origem no mercado primário. O financiamento é conseguido quando uma empresa emite novas ações no mercado primário, e a subsequente negociação das ações não tem impacto no montante de dinheiro arrecadado pela empresa.

Neste setor são negociadas commodities no mercado secundário, além dos tradicionais títulos e ações e câmbio, bem como um grande número de derivativos complexos e produtos para evitar riscos criados de acordo com as necessidades dos clientes.

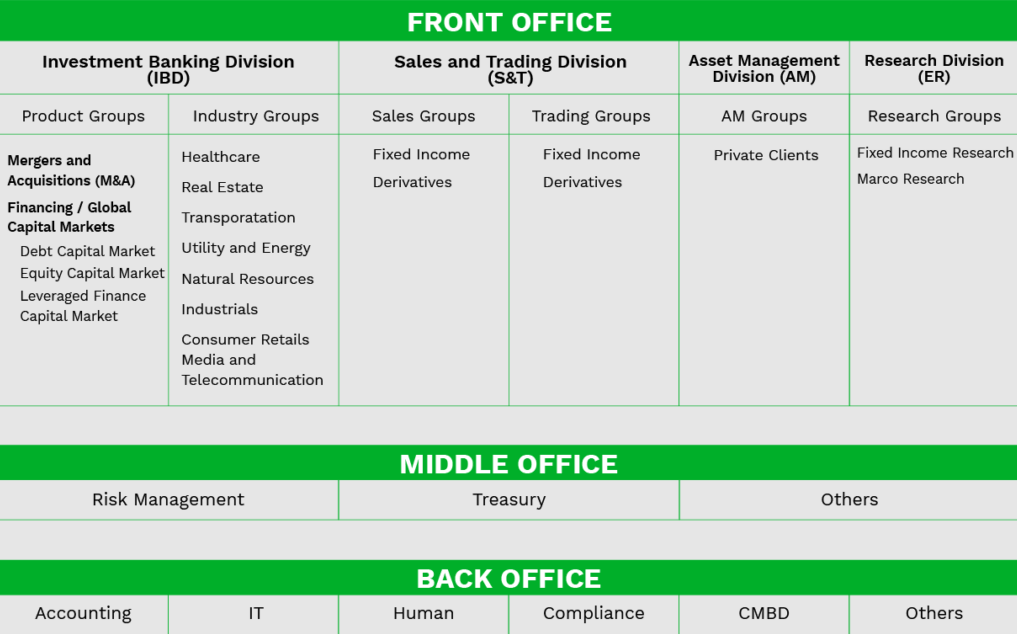

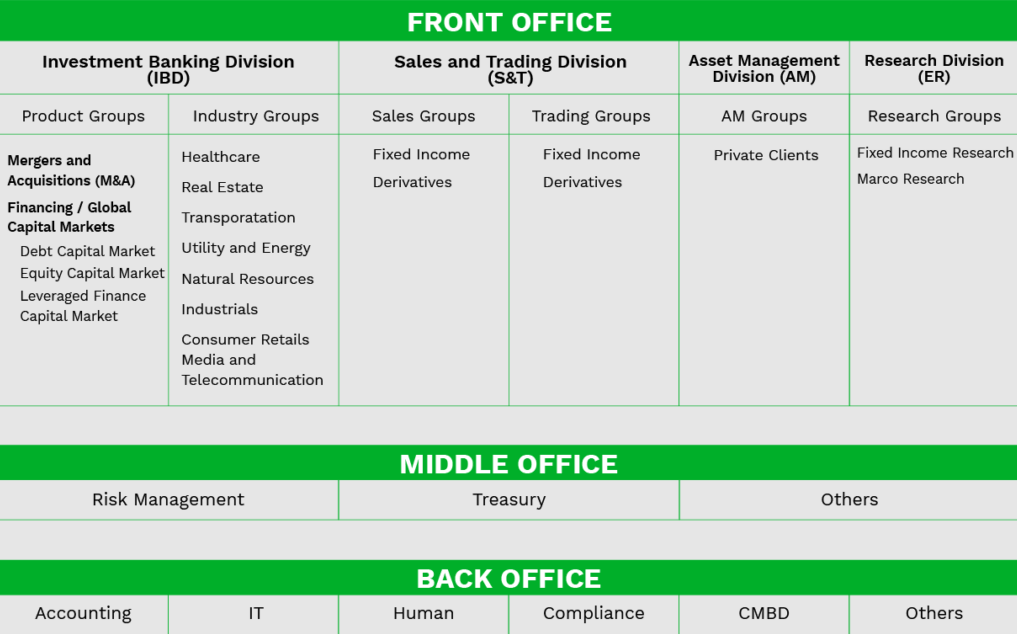

As posições dos vendedores neste departamento são categorizadas em front, middle e back office. As posições próximas aos clientes ficam no front office, como traders e vendas de produtos financeiros. Além disso, os departamentos que fornecem preços e análises para negociação são frequentemente classificados como traders de front-office. Assim como os departamentos que fornecem suporte auxiliar às vendas, eles são chamados de middle ou back office. Isso inclui tudo, desde controle de risco, análise de risco, controle de produto e assim por diante.

Para evitar conflitos de interesses entre os mercados primário e secundário, existe uma barreira de proteção entre os dois. Isso significa que os analistas do mercado secundário não têm acesso aos relatórios analíticos dos analistas do mercado primário. O negócio do mercado primário e do mercado secundário combinados é o negócio de banco de investimento em sentido amplo. Alguns dos grandes bancos de investimento mais conhecidos estão envolvidos nos mercados primários e secundários, como JP Morgan, Stanley, Goldman Sachs e assim por diante.

Níveis de trabalho e salários de banco de investimento

| Posição |

Cronograma da promoção |

Salário Base (USD) |

Remuneração Total (USD) |

| Analista |

23 anos |

80K – 100K |

150 mil – 200 mil |

| Associado |

23 anos |

150K – 180K |

250 mil – 400 mil |

| vice-presidente |

5 anos com forte atuação |

200 mil – 300 mil |

500 mil – 700 mil |

| Diretor/Diretor/Vice-Presidente Sênior |

5 – 10 anos |

250 mil – 350 mil |

500 mil – 1000 mil |

| Diretor-gerente |

|

450 mil – 600 mil |

Mais de 1.000 mil |

Negócio de banco de investimento

Se uma empresa privada deseja fazer um IPO para abrir o capital, o banco de investimento vem na forma de um consultor financeiro. Ajuda a empresa a ser listada na bolsa de valores, tocando a campainha e emitindo títulos para arrecadar fundos. Nesse processo, o banco de investimento auxilia a empresa na realização de um IPO, introduzindo a empresa privada no mercado de ações.

E nesse processo, sua empresa é assessorar. Por exemplo, o banco de investimento tem de ajudar a empresa a decidir quantas ações pretende emitir. Se a empresa quiser levantar, digamos, 3,3 mil milhões de dólares, o banco de investimento precisa de ajudar a analisar aproximadamente quantas ações emitir, quanto definir o preço de cada ação, e assim por diante.

Ou, se a empresa quiser abrir o capital, o banco de investimento também pode atuar como subscritor. Os subscritores são chamados de subscritores, o que significa que o banco de investimento participa do processo de emissão de novas ações ou títulos, assumindo um determinado número de títulos e é responsável por introduzi-los no mercado.

Ou seja, o emissor celebra um acordo com o subscritor, e então o subscritor ajudará o emissor a auxiliar na oferta pública desses títulos ao longo de todo o processo de emissão de títulos ou ações obrigacionistas, no qual o banco de investimento tem que estar envolvido em cada pequena etapa do processo.

Além de ofertas públicas de valores mobiliários para ajudar empresas financeiras, também pode fazer colocações privadas. Uma colocação privada significa que, em vez de oferecer publicamente as ações da empresa para arrecadar dinheiro, ela opta por vendê-las de forma privada para alguma grande organização. Por exemplo, ir diretamente para grandes corporações como Alibaba ou Facebook e fazer com que invistam na empresa para se tornarem grandes acionistas da empresa.

A vantagem de uma colocação privada sobre um IPO é que você não precisa estar sujeito a muitas restrições, ou seja, não precisa ir ao público. Naturalmente, você não precisa tornar públicas suas demonstrações financeiras ou divulgar constantemente documentos legais. Por se tratar apenas de financiamento para uma empresa privada, as informações só precisam ser enviadas aos investidores importantes. Comparativamente falando, os IPOs são regulamentados de forma mais estrita.

Além do financiamento, os bancos de investimento também podem optar por fusões e aquisições, o que significa fundir duas ou mais empresas numa só. Na verdade, existem dois tipos neste conceito, que são fusões e aquisições. As fusões geralmente referem-se à integração de duas empresas maiores ou de duas empresas de setores diferentes, que formam então uma cadeia industrial mais completa. Seja horizontal ou verticalmente, as duas empresas podem ganhar mais participação de mercado quando se fundirem.

Há outra situação em que um grupo maior e uma empresa recém-desenvolvida ou menor. Mas a empresa maior aprecia mais a filosofia empresarial da empresa menor, e então a empresa maior compra a empresa menor, o que é chamado de aquisição. Depois de concluída a aquisição, a pequena empresa não equivale a mais nada, e depois disso só aparece a grande empresa.

Diferenças com bancos

Existem dois tipos diferentes de organizações no sistema financeiro e existem algumas diferenças óbvias nas suas funções, modelos de negócios e objetivos de serviço.

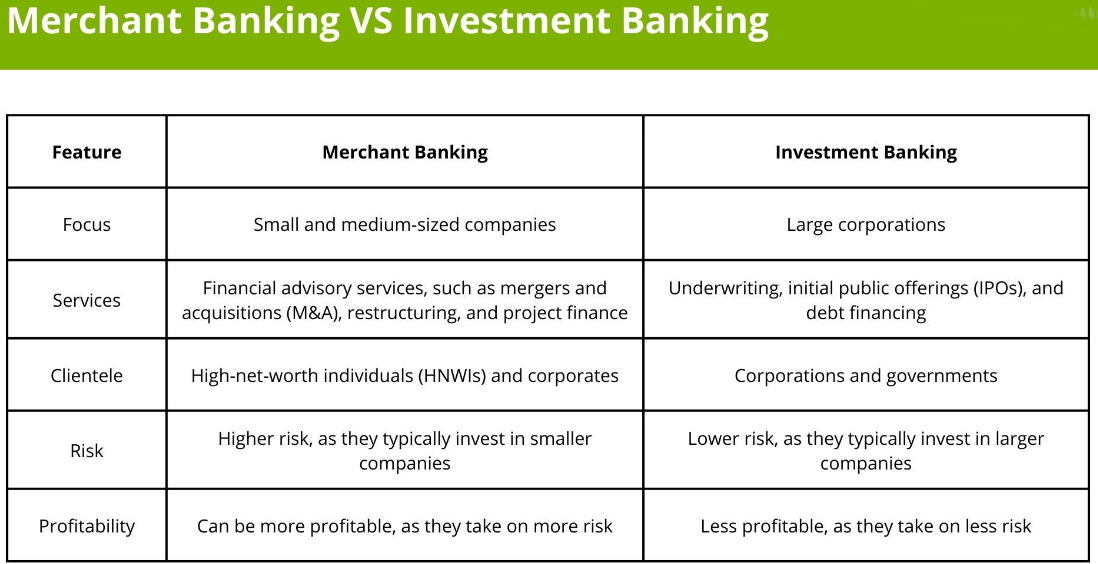

Entre eles, os bancos comerciais prestam principalmente serviços bancários tradicionais, incluindo depósitos, empréstimos, cartões de crédito, serviços de pagamento, e assim por diante. Seu principal negócio é receber depósitos, conceder empréstimos a clientes e oferecer uma variedade de produtos de pagamento e poupança. Os bancos de investimento estão principalmente envolvidos em serviços financeiros avançados relacionados com o mercado de capitais, incluindo subscrição de títulos, finanças corporativas, fusões e aquisições, reestruturação e gestão de activos. Suas operações são mais complexas e geralmente envolvem grandes transações e atividades financeiras de alto risco.

Os bancos comerciais servem uma vasta gama de grupos sociais através da prestação de serviços bancários de retalho, principalmente a indivíduos, famílias e pequenas e médias empresas. Os bancos de investimento, por outro lado, atendem grandes corporações, agências governamentais e investidores institucionais e prestam serviços a clientes que necessitam de serviços e consultoria financeira sofisticados.

O modelo de negócio dos bancos comerciais depende fortemente da captação de depósitos e da concessão de empréstimos, obtendo lucros através do spread entre depósitos e empréstimos. Além disso, os bancos comerciais ganham comissões pela prestação de outros serviços financeiros, tais como cartões de crédito e serviços de pagamento. O modelo de negócios dos bancos de investimento é muito mais diversificado, incluindo subscrição de títulos, negociação e gestão de ativos. Sua fonte de lucro é ganhar comissões e distribuí-las por meio de subscrição, negociação e fornecimento de serviços financeiros avançados.

A actividade dos bancos comerciais é relativamente mais tradicional, sendo os principais riscos provenientes do risco de crédito e do risco de mercado. A sua carteira de empréstimos e negócios de depósitos são relativamente estáveis. O negócio de banco de investimento é mais complexo e geralmente envolve um nível de risco mais elevado. Estes incluem risco de mercado, risco de crédito, risco operacional, etc., e são particularmente elevados quando se participa no comércio em bloco e nos mercados de derivados.

Os bancos comerciais estão sujeitos a uma regulamentação relativamente mais rigorosa e robusta, com os reguladores normalmente a supervisionar os seus níveis de capital, gestão de risco e conformidade. Os bancos de investimento também são regulamentados, mas os requisitos regulamentares podem ser relativamente mais complexos. Isto porque necessitam de cumprir requisitos de capital mais elevados e enfrentar requisitos regulamentares mais rigorosos para garantir as suas operações sólidas.

Ou seja, os bancos comerciais estão principalmente envolvidos em serviços bancários de retalho tradicionais, enquanto os bancos de investimento se concentram na prestação de serviços financeiros avançados e na participação em atividades do mercado de capitais. Em algumas instituições financeiras, as funções dos dois podem cruzar-se, mas mantêm em grande parte as suas características distintivas.

Diferenças com corretoras

São duas entidades com funções e operações diferentes no sector financeiro e, embora possam sobrepor-se em alguns aspectos, também são distintamente diferentes em muitos aspectos. As principais diferenças entre eles estão em suas funções, base de clientes, foco de negócios, fontes de receita e requisitos regulatórios.

Os bancos de investimento são intermediários para as atividades do mercado de capitais de empresas e governos, fornecendo serviços de captação de recursos, negociação e investimento. A principal função de uma corretora é atuar como intermediária em negociações, prestando serviços a clientes na compra e venda de instrumentos financeiros, como ações, títulos e derivativos. As corretoras também podem fornecer relatórios de pesquisa, consultoria de investimento e outros serviços relacionados.

Os principais alvos de serviços dos bancos de investimento são grandes corporações, agências governamentais e investidores institucionais, e eles lidam mais com grandes clientes na subscrição de títulos, fusões e aquisições e outros negócios. As corretoras atendem investidores individuais, investidores institucionais, empresas e outras corretoras, e atendem uma ampla gama de grupos de clientes, fornecendo-lhes plataformas de negociação e serviços de investimento.

Os bancos de investimento concentram-se em serviços financeiros avançados, tais como mercados de capitais, finanças corporativas e fusões e aquisições, com maior ênfase na prestação de aconselhamento financeiro especializado e serviços de transações complexas. O negócio das corretoras concentra-se na negociação de valores mobiliários, incluindo a compra e venda de ações, títulos e futuros.

As principais fontes de receita dos bancos de investimento incluem taxas de subscrição, taxas de consultoria, spreads de negociação, taxas de gestão de ativos, etc. Geralmente, é possível obter taxas de serviço mais elevadas ao fornecer serviços financeiros avançados aos seus clientes. As principais fontes de receita das corretoras incluem comissões de negociação, taxas de administração, spreads de juros, etc. Ela obtém receitas fornecendo serviços de negociação e serviços de gestão de ativos aos seus clientes.

Em termos de intensidade regulatória, os bancos de investimento estarão sujeitos a uma regulamentação mais rigorosa devido às complexas transacções e operações financeiras em que estão envolvidos. Os reguladores normalmente exigem que cumpram requisitos de capital e padrões de transparência mais elevados. As empresas de corretagem também são regulamentadas, mas os seus requisitos regulamentares serão provavelmente mais flexíveis porque estão principalmente envolvidos em atividades financeiras relativamente tradicionais, como a negociação de valores mobiliários.

Ou seja, os bancos de investimento estão mais focados em serviços financeiros avançados, enquanto os corretores estão mais focados na prestação de serviços de negociação de valores mobiliários a uma ampla gama de clientes.

Dez principais empresas de banco de investimento

| Melhor Banco de Investimento |

Títulos do Bank of America |

| Melhor Banco de Ações |

Títulos CITIC |

| Melhor Banco de Dívidas |

JP Morgan |

| Melhor banco de fusões e aquisições |

Morgan Stanley |

| Melhor banco para IPOs |

Citi |

| Melhor em mercados emergentes |

Bradesco BBI |

| Melhor em mercados fronteiriços |

Absa |

| Melhor Banco de Investimento para Financiamento Sustentável |

Sociedade Geral |

| Melhor Instituição Financeira Multilateral |

Banco Africano de Desenvolvimento |

| Melhor banco para tecnologia voltada ao cliente |

Nedbank |

| Melhor Banco para Novos Produtos Financeiros |

BTG P real |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.