Mulai Trading

Tentang EBC

Diterbitkan pada:

2024-09-06

Diperbarui pada: 2024-09-19

Frasa 'perbankan adalah induk dari semua industri' sudah tidak asing lagi, dan karena bank dianggap oleh banyak orang sebagai salah satu industri paling stabil di dunia, saham bank sering dianggap sebagai investasi jangka panjang yang disukai dalam portofolio investasi. Namun, runtuhnya Silicon Valley Bank tentu saja membuat banyak investor skeptis. Meskipun demikian, kinerja laba saham bank yang kuat baru-baru ini telah memperbarui minat investor. Namun sebelum kita bertindak, kita perlu melihat metrik utama kecukupan modal. Selanjutnya, mari selami definisi, dampak, dan standar regulasi kecukupan modal.

Apa arti rasio kecukupan modal?

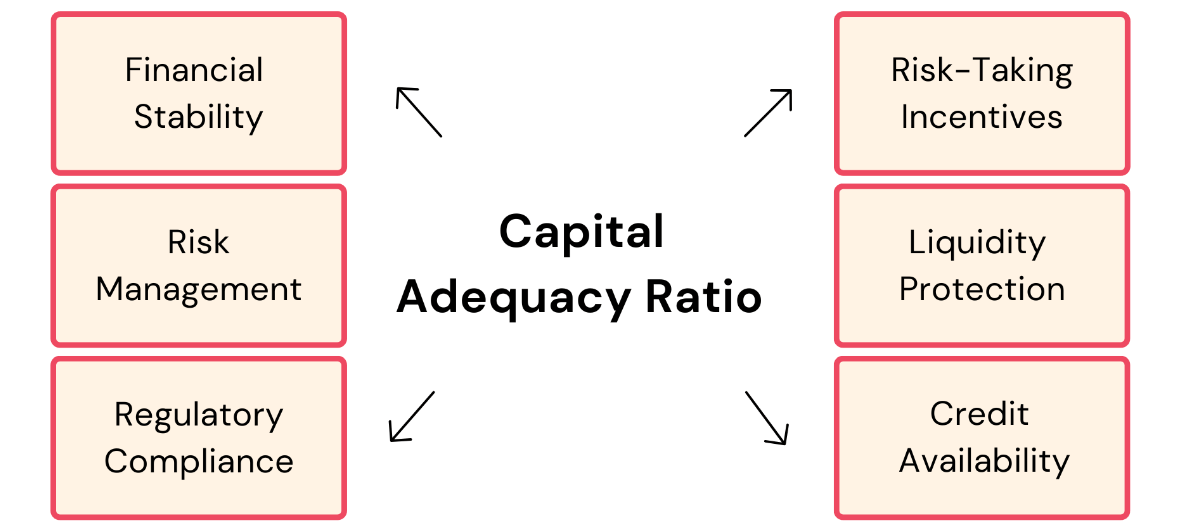

Dikenal sebagai Rasio Kecukupan Modal, atau disingkat CAR, rasio ini merupakan ukuran penting dari kesehatan keuangan dan toleransi risiko bank, yang menunjukkan rasio total modal bank terhadap total aset tertimbang risikonya. Indikator ini mencerminkan apakah bank memiliki modal yang cukup untuk menyerap potensi kerugian, mengatasi risiko, dan mempertahankan operasi yang stabil.

Sebagai komponen penting dari sistem keuangan, kesehatan bank sangatlah penting. Dengan mewajibkan bank untuk mempertahankan rasio kecukupan modal tertentu, regulator memastikan bahwa bank memiliki penyangga yang cukup dalam menghadapi tantangan ekonomi, sehingga terhindar dari kebangkrutan karena modal yang tidak mencukupi. Langkah pengaturan ini tidak hanya menjaga stabilitas masing-masing bank tetapi juga membantu menjaga keamanan dan stabilitas sistem keuangan secara keseluruhan.

Hal ini juga berdampak langsung dan segera pada keputusan peminjaman dan investasi bank. Ketika rasio kecukupan modal rendah, bank mungkin menghadapi kendala regulasi yang membatasi mereka untuk memberikan pinjaman baru atau investasi berisiko guna menghindari peningkatan risiko lebih lanjut. Dalam hal ini, bank mungkin lebih berhati-hati dalam memilih kepada siapa akan meminjamkan dana dan apa yang akan diinvestasikan guna mempertahankan tingkat modal dan memenuhi persyaratan regulasi.

Sebaliknya, bank dengan modal lebih besar memiliki fleksibilitas keuangan dan toleransi risiko yang lebih besar, serta mampu terlibat dalam berbagai aktivitas keuangan, termasuk memperluas bisnis pinjaman dan menjajaki peluang investasi dengan imbal hasil tinggi. Basis modal yang memadai ini tidak hanya meningkatkan daya saing pasar bank, tetapi juga mendorong pertumbuhan ekonomi dan aktivitas pasar keuangan.

Rasio kecukupan modal yang tinggi menyiratkan rendahnya tingkat leverage bagi bank, yang menunjukkan bahwa bank memiliki cadangan modal yang lebih memadai dalam neracanya. Bahkan ketika memegang beberapa aset berisiko (misalnya, obligasi sampah), bank lebih mampu menahan potensi kerugian finansial.

Hal ini karena modal yang memadai menyediakan penyangga bagi bank untuk menahan tingkat kerugian tertentu tanpa mengalami kesulitan keuangan langsung, bahkan jika mereka menghadapi penurunan nilai atau gagal bayar atas aset berisiko tersebut. Dengan cara ini, modal yang tinggi tidak hanya meningkatkan kesehatan bank tetapi juga meningkatkan toleransi risikonya dalam menghadapi volatilitas pasar dan ketidakpastian ekonomi.

Selama krisis keuangan, rasio kecukupan modal yang rendah dapat menyebabkan krisis likuiditas atau bahkan kebangkrutan bank, yang dapat berdampak pada seluruh sistem keuangan. Bagi investor, ini merupakan indikator penting untuk menilai apakah lembaga keuangan memiliki cukup penyangga untuk mengatasi risiko sistemik. Jika modal sistem perbankan rendah, hal itu dapat memicu kepanikan pasar dan memengaruhi alokasi aset serta selera risiko investor.

Misalnya, selama krisis keuangan 2008, banyak bank menghadapi krisis keuangan yang parah akibat penggunaan utang yang berlebihan dan kurangnya kapitalisasi. Regulator di banyak negara dan kawasan telah memperketat regulasi kecukupan modal setelah krisis, yang mengharuskan bank untuk meningkatkan cadangan modal mereka guna meminimalkan risiko keuangan di masa mendatang.

Rasio kecukupan modal merupakan indikator utama bagi investor saat menilai nilai investasi saham bank atau lembaga keuangan. Rasio yang tinggi tidak hanya menunjukkan bahwa bank tersebut sangat tahan terhadap risiko, tetapi juga menyiratkan bahwa bank tersebut tidak akan menghadapi tekanan keuangan yang berlebihan selama krisis ekonomi. Selain itu, investor dapat menganalisis trennya untuk menentukan potensi pertumbuhan dan profitabilitas bank di masa mendatang.

Secara keseluruhan, rasio kecukupan modal merupakan dasar dari operasi bank yang sehat, dan memastikan bahwa bank tetap stabil dalam menghadapi risiko. Indikator ini tidak hanya mencerminkan kesehatan keuangan bank tetapi juga memengaruhi kepercayaan pasar dan potensi pertumbuhannya. Modal yang memadai memungkinkan bank untuk merespons fluktuasi ekonomi dan gagal bayar pinjaman secara efektif, sehingga meningkatkan daya saing dan daya tarik pasarnya.

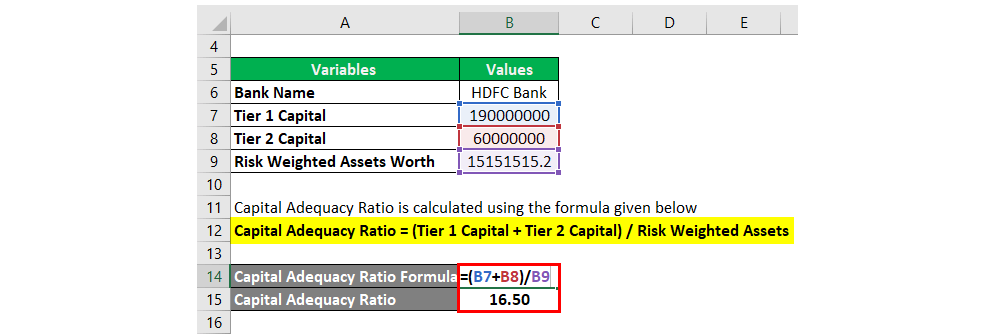

Rumus perhitungan rasio kecukupan modal

Rumus perhitungan rasio kecukupan modal

Dengan membandingkan modal bank dengan aset tertimbang menurut risikonya, rasio kecukupan modal mencerminkan kemampuan bank untuk menahan potensi kerugian. Rasio ini dihitung sebagai Rasio Kecukupan Modal = Modal Bank ÷ Aset Tertimbang Menurut Risiko x 100%, seperti yang ditunjukkan di atas. Rasio ini mencerminkan kesehatan keuangan bank dalam menghadapi volatilitas pasar dan potensi risiko dan merupakan metrik penting yang digunakan oleh regulator untuk menilai kesehatan bank.

Modal bank dikategorikan ke dalam tiga tingkatan utama: Modal Inti Tingkat 1 (CET1), Modal Tingkat 1, dan Modal Tingkat 2. Modal Inti Tingkat 1 adalah modal dengan kualitas tertinggi, termasuk ekuitas umum dan laba ditahan, dan dapat memberikan perlindungan paling cepat jika bank menghadapi kesulitan keuangan. Oleh karena itu, kecukupan modal Inti Tingkat 1 secara langsung memengaruhi toleransi risiko dan stabilitas jangka panjang bank.

Modal Tier 1 tidak hanya mencakup modal inti Tier 1 tetapi juga saham preferen lainnya, dll., sedangkan modal Tier 2, yang mencakup utang subordinasi, dll., memiliki kualitas yang relatif rendah dan berfungsi terutama sebagai penyangga tambahan jika terjadi krisis keuangan besar. Melalui struktur modal bertingkat ini, bank dapat menangani berbagai risiko secara lebih komprehensif dan memastikan kesehatan dan keamanan keuangan.

Aset yang dibobot berdasarkan risiko adalah jumlah total aset bank yang dibobot menurut tingkat risikonya. Aset berisiko tinggi seperti obligasi sampah diberi bobot lebih tinggi, sementara aset berisiko rendah seperti obligasi pemerintah diberi bobot lebih rendah. Bobot ini membantu menilai tingkat risiko keseluruhan bank secara lebih akurat dan memastikan bahwa modalnya mampu mengatasi risiko potensial.

Rasio kecukupan modal yang lebih tinggi berarti bahwa bank lebih toleran terhadap risiko dan lebih mampu mengatasi volatilitas pasar dan potensi kerugian. Modal yang memadai memungkinkan bank untuk mempertahankan operasi yang sehat di tengah ketidakpastian ekonomi dan turbulensi pasar keuangan, sehingga meningkatkan kemampuan mereka untuk mengatasi risiko. Kinerja yang kuat tersebut meningkatkan kepercayaan investor dan nasabah, membuat bank lebih dapat diandalkan di pasar dan lebih efektif dalam menarik investasi dan kerja sama bisnis.

Sebaliknya, rasio kecukupan modal yang lebih rendah dapat mengindikasikan bahwa bank mengalami tekanan keuangan yang lebih besar dan memiliki selera risiko yang lebih lemah. Dalam kasus seperti itu, bank mungkin perlu mengambil tindakan, seperti menambah modal atau mengurangi aset berisiko, untuk meningkatkan tingkat modal mereka dan memastikan stabilitas operasi mereka.

Misalnya, jika sebuah bank mempunyai aset total sebesar $10 juta, yang mencakup $8 juta aset berisiko tinggi (misalnya, obligasi sampah) dan $2 juta aset berisiko rendah (misalnya, obligasi Treasury), jika modal bank adalah $2 juta, rasio kecukupan modalnya adalah $2 juta ÷ $8 juta = 25 persen.

Tingkat 25% biasanya menunjukkan bahwa rasio kecukupan modal bank jauh di atas persyaratan minimum, yang menunjukkan bahwa bank sangat sehat dalam pengelolaan modal, dengan toleransi risiko yang kuat dan margin keamanan yang tinggi. Hal ini dapat meningkatkan toleransi risiko bank dalam menghadapi turbulensi pasar atau kemerosotan ekonomi dan meningkatkan kesehatan keuangannya secara keseluruhan.

Apakah rasio kecukupan modal yang lebih tinggi lebih baik?

Apakah rasio kecukupan modal yang lebih tinggi lebih baik?

Sebagai indikator penting ketahanan risiko dan kesehatan keuangan bank. Secara umum, semakin tinggi tingkatnya berarti bank lebih mampu menyerap potensi kerugian dan melindungi kepentingan deposan dan investor. Namun, rasio kecukupan modal yang lebih tinggi tidak jauh lebih baik, dan keseimbangan perlu ditemukan antara keamanan dan profitabilitas.

Semakin tinggi rasionya, semakin baik dalam hal meningkatkan ketahanan terhadap risiko. Hal ini memungkinkan bank menyerap potensi kerugian kredit secara lebih efektif dan merespons secara proaktif terhadap gagal bayar pinjaman dan volatilitas pasar. Selain itu, bank dengan rasio yang lebih tinggi menunjukkan ketahanan yang lebih besar dalam resesi dan krisis keuangan, sehingga mengurangi risiko kebangkrutan.

Dan dalam hal meningkatkan kepercayaan pasar, rasio kecukupan modal yang lebih tinggi juga dapat meningkatkan kepercayaan investor dan kreditor, karena bank-bank ini berada dalam posisi keuangan yang lebih kuat. Selain itu, rasio kecukupan modal yang lebih tinggi juga dapat menjadi keunggulan kompetitif dalam menarik pelanggan dan bisnis di pasar yang sangat kompetitif.

Pada saat yang sama, mempertahankan rasio kecukupan modal yang lebih tinggi dari persyaratan peraturan tidak hanya memastikan kepatuhan dan menghindari kendala peraturan seperti pembatasan dividen atau ekspansi bisnis, tetapi juga memberikan bantalan tambahan yang memberi bank fleksibilitas operasional yang lebih besar dalam menghadapi risiko yang tidak terduga.

Namun, dalam hal mengurangi efisiensi pemanfaatan modal, modal yang berlebihan dapat menimbulkan biaya peluang karena tidak diinvestasikan pada pinjaman dan investasi yang menghasilkan lebih tinggi, sehingga mengurangi efisiensi pemanfaatan modal. Selain itu, terlalu banyak modal juga dapat mengurangi laba atas investasi (ROE) bagi pemegang saham dengan menghasilkan lebih sedikit pendapatan per unit modal.

Selain itu, memiliki lebih banyak modal dapat meningkatkan biaya modal bank, karena biaya ekuitas biasanya lebih tinggi daripada biaya utang, yang dapat menyebabkan penurunan profitabilitas secara keseluruhan. Selain itu, dalam lingkungan suku bunga yang dipasarkan, rasio kecukupan modal yang terlalu tinggi dapat membuat bank berada pada posisi yang kurang menguntungkan dalam hal suku bunga dan biaya, sehingga melemahkan daya saing pasar mereka.

Pada saat yang sama, pengejaran rasio kecukupan modal yang tinggi secara berlebihan dapat menyebabkan alokasi sumber daya bank yang tidak rasional, sehingga membuat mereka terlalu konservatif di pasar dan kehilangan peluang untuk mendukung pengembangan ekonomi riil. Selain itu, strategi semacam itu dapat membuat struktur bisnis bank condong ke arah ketahanan, yang memengaruhi fleksibilitas dan keseimbangannya dalam mencapai tujuan strategis jangka panjangnya.

Oleh karena itu, rasio antara modal bank dan aset tertimbang menurut risiko tidak setinggi mungkin. Bank harus memposisikan tingkat modalnya secara wajar sesuai dengan selera risiko, lingkungan pasar, dan tujuan strategisnya, sambil memaksimalkan efisiensi penggunaan modal dengan mengoptimalkan campuran aset dan meningkatkan kemampuan manajemen risikonya. Dengan menanggapi siklus ekonomi dan perubahan pasar secara fleksibel, bank harus menyesuaikan strategi modalnya secara dinamis untuk mencapai keseimbangan terbaik antara keamanan dan profitabilitas.

Pada gilirannya, ketika menilai nilai investasi bank, investor perlu memperhitungkan keseimbangan antara modal dan profitabilitas daripada sekadar mengejar rasio kecukupan modal yang tinggi. Sementara modal yang lebih tinggi meningkatkan kemampuan bank untuk menahan risiko, tingkat modal yang terlalu tinggi dapat mengurangi efisiensi pemanfaatan modal dan profitabilitas. Oleh karena itu, investor harus fokus pada bagaimana bank dapat mencapai keseimbangan yang efektif antara kesehatan modal dan pertumbuhan laba.

Tentu saja, meskipun rasio kecukupan modal yang lebih tinggi tidak selalu lebih baik, hal itu tetap menjadi kriteria mendasar untuk menilai kesehatan keuangan bank. Jika rasio tersebut berada di bawah minimum yang ditentukan, bank mungkin akan menghadapi risiko keuangan yang lebih besar dan mungkin tidak dapat menyerap potensi kerugian secara efektif. Situasi seperti itu akan memengaruhi stabilitas dan kemampuan bank untuk beroperasi, membuatnya lebih rentan terhadap kesulitan keuangan di bawah tekanan ekonomi atau volatilitas pasar, dan bahkan dapat memicu tindakan atau pembatasan regulasi.

Standar regulasi tentang kecukupan modal

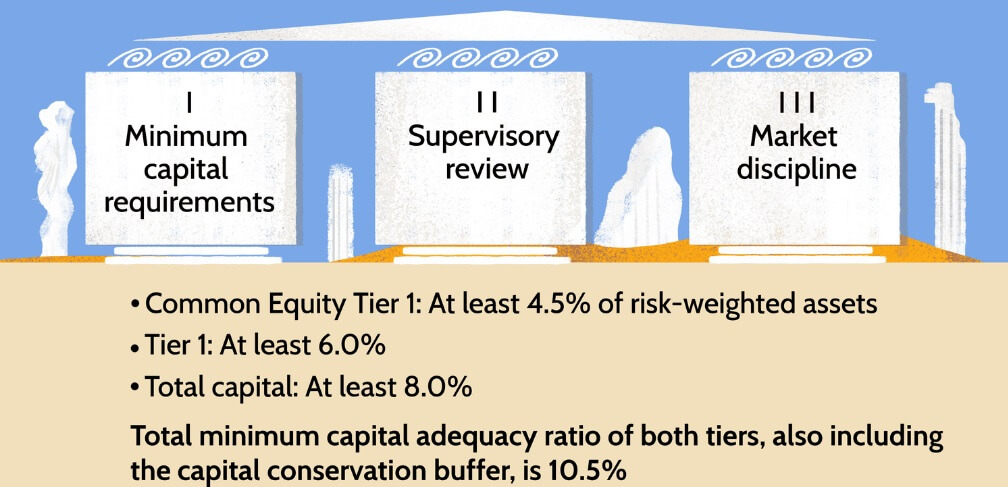

Standar regulasi untuk kecukupan modal terutama ditetapkan oleh Basel Accords, kerangka regulasi internasional untuk industri perbankan. Basel Accords dirancang untuk memastikan bahwa bank mempertahankan modal yang cukup untuk menghadapi risiko yang mereka ambil, dengan demikian melindungi stabilitas sistem keuangan secara keseluruhan. Melalui standar ini, regulator dapat secara efektif memantau posisi modal bank dan mengurangi risiko keuangan sistemik.

Standar regulasi utama adalah: Basel I, dikeluarkan pada tahun 1988. merupakan awal dari kerangka regulasi keuangan global. Accord merupakan yang pertama mengusulkan agar bank perlu mempertahankan rasio kecukupan modal minimal 8 persen. Ini berarti bahwa bank harus memiliki modal minimal 8 persen dari aset tertimbang menurut risiko dan dirancang untuk memastikan bahwa bank memiliki cadangan modal yang cukup untuk menyerap potensi kerugian, sehingga meningkatkan stabilitas dan ketahanan sistem keuangan. Persyaratan ini menandai harmonisasi pertama standar manajemen modal di sektor perbankan global dan meletakkan dasar bagi regulasi modal berikutnya.

Basel II, yang diterapkan pada tahun 2004, dibangun berdasarkan Basel I dan memperkenalkan standar penilaian risiko yang lebih rinci. Kesepakatan tersebut tidak hanya mengharuskan bank untuk terus mempertahankan rasio kecukupan modal minimum sebesar 8 persen, tetapi juga membangunnya dengan bobot yang lebih tepat untuk risiko kredit, risiko pasar, dan risiko operasional. Dengan memperkenalkan metode pengukuran risiko yang canggih dan persyaratan regulasi yang lebih baik, Basel II bertujuan untuk meningkatkan akurasi dan efektivitas manajemen risiko bank, sehingga semakin memperkuat ketahanan dan stabilitas sistem perbankan.

Basel III, yang diperkenalkan setelah krisis keuangan 2009, memperkenalkan peningkatan signifikan pada persyaratan modal bank. Selain mempertahankan persyaratan minimum 8 persen, Accord memperkenalkan standar modal yang lebih tinggi dan persyaratan manajemen likuiditas yang lebih ketat untuk meningkatkan ketahanan sistem perbankan. Dengan mensyaratkan modal berkualitas lebih tinggi dan meningkatkan rasio cakupan likuiditas, Basel III bertujuan untuk meningkatkan ketahanan bank terhadap guncangan ekonomi dan mencegah krisis keuangan di masa mendatang.

Bank juga diharuskan memiliki modal inti tingkat 1 (yang sebagian besar terdiri dari ekuitas umum dan laba ditahan) minimal 4,5 persen dari aset tertimbang risikonya. Selain itu, rasio kecukupan modal tingkat 1, yang mencakup modal inti tingkat 1 dan modal tingkat 1 tambahan (misalnya, saham preferen), harus minimal 6 persen dari aset tertimbang risiko. Standar ini memastikan bahwa bank memiliki modal berkualitas tinggi yang cukup untuk menyerap potensi kerugian dan meningkatkan kesehatan dan ketahanan mereka secara keseluruhan.

Selain itu, perjanjian tersebut mengharuskan bank untuk mempertahankan penyangga modal tambahan sebesar 2,5 persen di atas rasio kecukupan modal minimum sebesar 8 persen. Persyaratan ini bertujuan untuk meningkatkan kemampuan bank dalam menghadapi ketidakpastian ekonomi dan tekanan keuangan sehingga mereka dapat mempertahankan operasi yang baik di saat terjadi penurunan ekonomi atau volatilitas pasar. Penyangga modal menyediakan cadangan modal tambahan bagi bank untuk menyerap kemungkinan kerugian dan melindungi stabilitas serta kelangsungan operasi mereka.

Penyangga modal kontrasiklis adalah ketentuan yang memungkinkan regulator untuk mewajibkan bank mempertahankan cadangan modal tambahan pada masa kemakmuran ekonomi. Persyaratannya, yang biasanya berkisar antara 0 persen hingga 2,5 persen, disesuaikan menurut kondisi ekonomi dan stabilitas sistem keuangan untuk memastikan bahwa bank memiliki modal yang cukup untuk menyerap kerugian dan mempertahankan operasi yang stabil selama masa krisis ekonomi. Langkah ini dimaksudkan untuk meningkatkan ketahanan bank selama fluktuasi siklus ekonomi sebagai respons terhadap risiko potensi krisis ekonomi.

Persyaratan rasio leverage merupakan metrik penting yang diperkenalkan oleh Basel III, yang mengharuskan bank untuk mempertahankan rasio leverage minimal 3 persen. Ini berarti bahwa modal bank relatif terhadap total asetnya tidak boleh turun di bawah 3 persen. Persyaratan ini bertujuan untuk membatasi penggunaan leverage oleh bank dan mencegah pinjaman yang berlebihan, sehingga meningkatkan stabilitas sistem keuangan dan memastikan bahwa bank mempertahankan modal yang cukup untuk menghadapi potensi risiko bahkan ketika neraca mereka bertambah.

Meskipun Basel Accord menyediakan standar regulasi global, regulator nasional dapat menetapkan persyaratan modal yang lebih tinggi berdasarkan kondisi ekonomi dan karakteristik sistem keuangan mereka sendiri. Misalnya, Tiongkok mengharuskan bank komersial untuk mempertahankan rasio kecukupan modal minimal 11,5 persen, yang mencakup persyaratan penyangga tambahan untuk memastikan stabilitas sistem keuangan dan ketahanan bank.

Di yurisdiksi lain, seperti Uni Eropa dan AS, regulator bank juga menetapkan persyaratan kecukupan modal yang berbeda, tergantung pada ukuran dan kepentingan sistemik bank dan faktor-faktor lainnya. Persyaratan ini mungkin lebih tinggi daripada standar minimum Basel III untuk mengatasi risiko keuangan dan kondisi ekonomi khusus di negara tersebut guna menjaga stabilitas keuangan dan melindungi kepentingan investor.

Standar kecukupan modal yang ditetapkan ini bertujuan untuk memastikan bahwa bank memiliki modal yang cukup untuk menghadapi ketidakpastian ekonomi dan volatilitas pasar, sehingga mengurangi risiko krisis keuangan, melindungi deposan, dan menjaga stabilitas sistem keuangan. Melalui langkah-langkah ini, regulator meningkatkan ketahanan bank dan mencegah penyebaran risiko sistemik.

| Dampak | Standar peraturan |

| Kecukupannya meningkatkan penyangga risiko. | Basel I Setidaknya 8 persen. |

| Rendah bersifat membatasi; tinggi menyediakan lebih banyak ruang. | Basel II: 8% dengan standar penilaian risiko. |

| Kecukupan meningkatkan kepercayaan dan daya saing. | Basel III: Inti Tingkat 1 4,5%, Tingkat 1 6%, total modal 8% + buffer 2,5%. |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.