ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-08-18

ऑप्शन स्प्रेड एक ऐसी रणनीति है जिसमें एक ही अंतर्निहित परिसंपत्ति पर, आमतौर पर अलग-अलग स्ट्राइक मूल्यों या समाप्ति तिथियों के साथ, विकल्पों की खरीद और बिक्री शामिल होती है। किसी एक कॉल या पुट ऑप्शन के पूरे जोखिम और संभावित लाभ को उठाने के बजाय, स्प्रेड व्यापारियों को निर्धारित भुगतान प्रोफ़ाइल बनाने की अनुमति देते हैं।

मूलतः, स्प्रेड का मतलब होता है ट्रेड-ऑफ़: व्यापारी कम जोखिम या कम अग्रिम लागत के बदले सीमित लाभ स्वीकार करता है। यह उन्हें न केवल सट्टा व्यापारियों के लिए, बल्कि उन हेजर्स के लिए भी लोकप्रिय बनाता है जो अपने जोखिम पर सटीक नियंत्रण चाहते हैं।

लंबी और छोटी स्थितियों को मिलाकर, विकल्प प्रसार पेशेवर विकल्प व्यापार के केंद्र में होता है - लागत दक्षता, जोखिम नियंत्रण और दिशात्मक या अस्थिरता-आधारित बाजार विचारों के बीच संतुलन बनाना।

ऊर्ध्वाधर फैलाव

वर्टिकल स्प्रेड में एक ही प्रकार (कॉल या पुट) और एक ही समाप्ति तिथि के विकल्पों को खरीदना और बेचना शामिल होता है, लेकिन अलग-अलग स्ट्राइक मूल्यों के साथ।

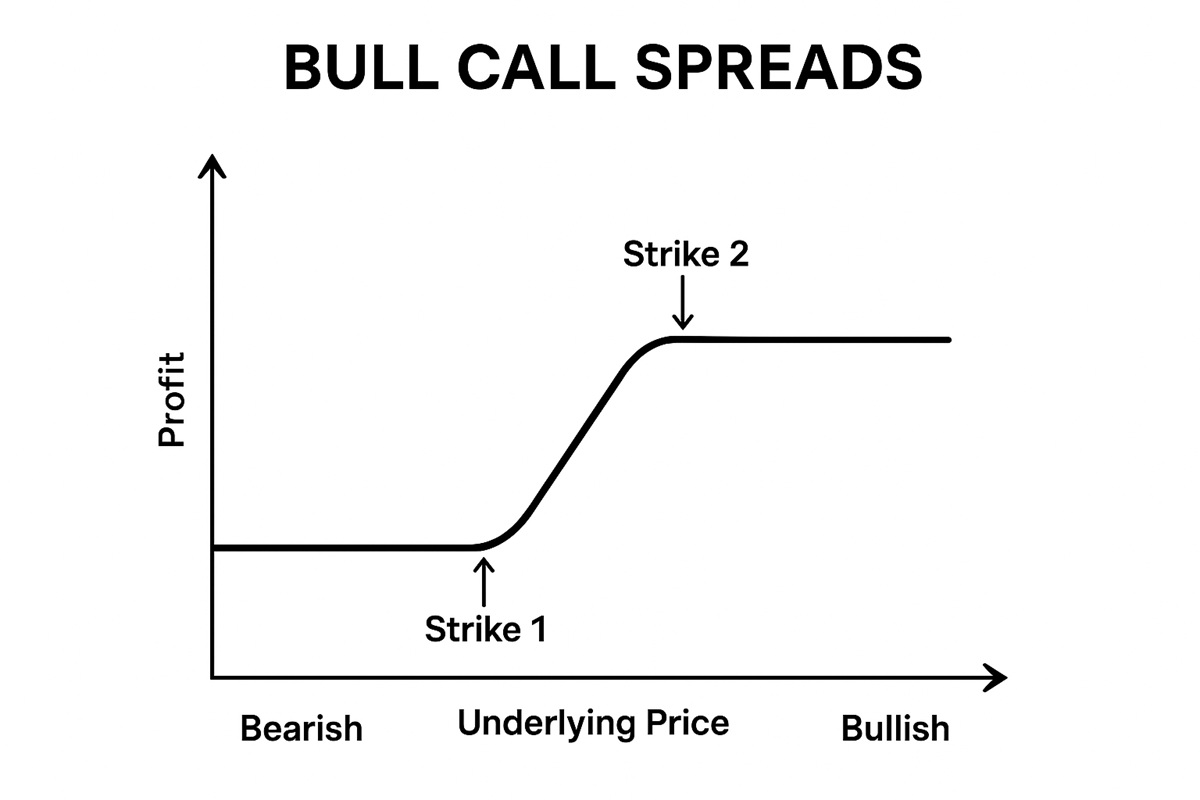

बुल कॉल स्प्रेड: कम स्ट्राइक पर एक कॉल खरीदें, और ज़्यादा स्ट्राइक पर दूसरी कॉल बेचें। अंतर्निहित परिसंपत्ति में मामूली वृद्धि से लाभ कमाने के लिए डिज़ाइन किया गया।

बेयर पुट स्प्रेड: एक पुट ऊँची स्ट्राइक पर खरीदें, दूसरी निचली स्ट्राइक पर बेचें। यह उन बाज़ारों के लिए है जहाँ मामूली गिरावट की संभावना है।

ऊर्ध्वाधर स्प्रेड ऊपर और नीचे दोनों तरफ की सीमा तय करते हैं, जिससे वे दिशात्मक व्यापारियों के लिए सरल, लागत-कुशल विकल्प बन जाते हैं।

क्षैतिज (कैलेंडर) स्प्रेड

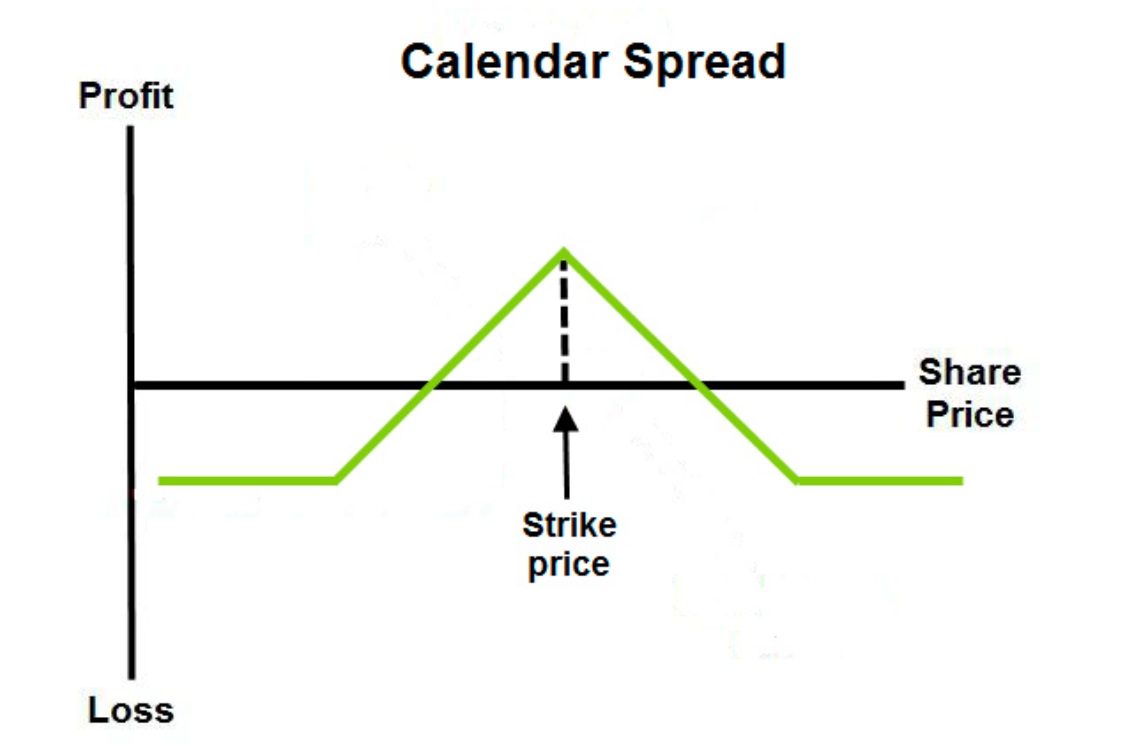

कैलेंडर स्प्रेड (या टाइम स्प्रेड) में समान स्ट्राइक मूल्य लेकिन अलग-अलग समाप्ति तिथियों वाले विकल्पों को खरीदना और बेचना शामिल होता है।

व्यापारी आमतौर पर तेज़ समय क्षय (थीटा) को पकड़ने के लिए निकट-अवधि विकल्प बेचता है, जबकि सुरक्षा के तौर पर दीर्घकालिक विकल्प को अपने पास रखता है। यदि अंतर्निहित स्ट्राइक के पास रहता है और अल्पकालिक समय क्षय तेज़ होता है, तो भुगतान में लाभ होता है।

कैलेंडर स्प्रेड का उपयोग व्यापक रूप से तटस्थ रणनीतियों और परिपक्वताओं में निहित अस्थिरता में अंतर के व्यापार के लिए किया जाता है।

विकर्ण फैलाव

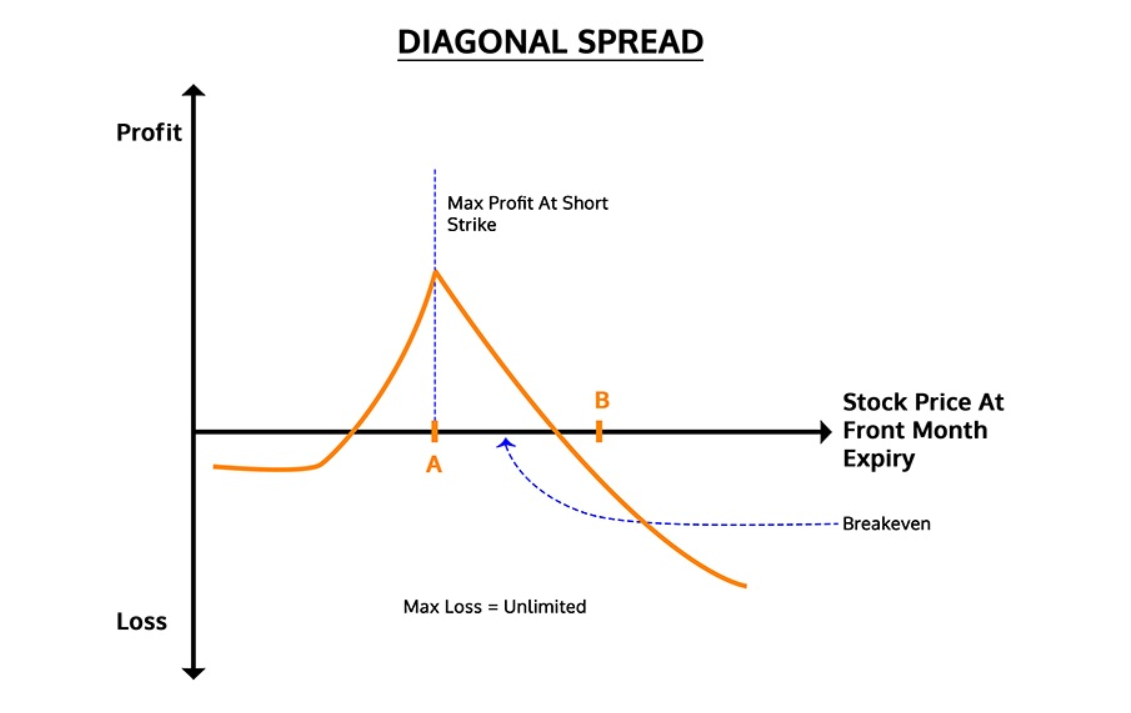

विकर्ण स्प्रेड, ऊर्ध्वाधर और कैलेंडर स्प्रेड के बीच का एक संकर है, जिसमें विभिन्न स्ट्राइक और विभिन्न समाप्ति का संयोजन होता है।

इससे व्यापारियों को ज़्यादा लचीलापन मिलता है: वे दिशा और समय, दोनों पर अपनी राय व्यक्त कर सकते हैं। उदाहरण के लिए, एक व्यापारी एक स्ट्राइक पर निकट-अवधि का कॉल बेच सकता है, जबकि एक अलग स्ट्राइक पर दीर्घकालिक कॉल खरीद सकता है, जिससे स्प्रेड बाज़ार की चाल पर एक ज़्यादा सूक्ष्म दृष्टिकोण के साथ संरेखित हो जाता है।

परिभाषित जोखिम

संरचना के अनुसार, स्प्रेड अधिकतम लाभ और अधिकतम हानि, दोनों को सीमित करते हैं। जो ट्रेडर नियंत्रित जोखिम चाहते हैं, उनके लिए यह नेकेड ऑप्शंस की तुलना में एक बड़ा लाभ है।

कम लागत

स्प्रेड के एक हिस्से को बेचने से दूसरे हिस्से के लिए चुकाए गए प्रीमियम का कुछ हिस्सा संतुलित हो जाता है, जिससे शुरुआती पूंजीगत व्यय कम हो जाता है। यह स्प्रेड को विशेष रूप से तब आकर्षक बनाता है जब अस्थिरता अधिक हो, क्योंकि विकल्प प्रीमियम महंगे हो जाते हैं।

दिशात्मक लचीलापन

स्प्रेड को विभिन्न दृष्टिकोणों के अनुरूप बनाया जा सकता है:

तेजी (जैसे बुल कॉल स्प्रेड)

मंदी (जैसे कि मंदी का प्रसार)

तटस्थ (जैसे कैलेंडर या तितली स्प्रेड)

अस्थिरता-संचालित (उदाहरण के लिए लॉन्ग स्ट्रैडल्स बनाम कोंडोर्स, हालांकि तकनीकी रूप से सरल स्प्रेड से बाहर)

विविध बाजारों के लिए उपयुक्तता

चाहे बाजार में मजबूती से रुझान हो या सीमित दायरे में, परिस्थितियों का लाभ उठाने के लिए एक प्रसार रणनीति तैयार की गई है।

यूनानीयों, यूनानी

किसी विकल्प प्रसार की सफलता इस बात पर निर्भर करती है कि वह ग्रीक्स के प्रति कैसी प्रतिक्रिया देता है:

डेल्टा: अंतर्निहित मूल्य चालों के प्रति संवेदनशीलता को मापता है। ऊर्ध्वाधर स्प्रेड आमतौर पर एक दिशात्मक डेल्टा पूर्वाग्रह के साथ बनाए जाते हैं।

थीटा: समय क्षय को दर्शाता है। कैलेंडर स्प्रेड को निकट और दीर्घ समाप्ति के बीच थीटा अंतर से लाभ उठाने के लिए डिज़ाइन किया गया है।

वेगा: अस्थिरता के प्रति जोखिम दर्शाता है। विकर्ण और कैलेंडर स्प्रेड या तो बढ़ती हुई निहित अस्थिरता से लाभ कमा सकते हैं या इसके गिरने पर नुकसान उठा सकते हैं।

अदला - बदली

हर स्प्रेड एक समझौता है। शुरुआती लागत और जोखिम कम करके, ट्रेडर्स असीमित लाभ की संभावना खो देते हैं। यह अनिवार्य रूप से एक कमज़ोरी नहीं है—कई सफल रणनीतियाँ अधिकतम लाभ के बजाय निरंतरता और जोखिम नियंत्रण पर निर्भर करती हैं।

उदाहरण के लिए, यदि परिसंपत्ति में जोरदार तेजी आती है तो बुल कॉल स्प्रेड, एकल लॉन्ग कॉल की तुलना में कम लाभ उत्पन्न कर सकता है, लेकिन इसमें प्रवेश करने की लागत भी कम होती है और यदि तेजी कभी साकार नहीं होती है तो नुकसान भी कम होता है।

ऑप्शन स्प्रेड, ऑप्शन ट्रेडर्स के लिए उपलब्ध सबसे बहुमुखी और शक्तिशाली रणनीतियों में से एक हैं। लॉन्ग और शॉर्ट पोजीशन को मिलाकर, ये अलग-अलग बाज़ार स्थितियों—चाहे ट्रेंडिंग हो, रेंज-बाउंड हो, या अस्थिर—के अनुकूल परिभाषित जोखिम-इनाम परिदृश्य बनाते हैं।

कुंजी उनकी संरचना, सीमाओं और यूनानियों के प्रति संवेदनशीलता को समझने में निहित है। जो व्यापारी सोच-समझकर इनसे संपर्क करते हैं, उनके लिए स्प्रेड विकल्प व्यापार को एक जोखिम भरे सट्टा प्रयास से एक अनुशासित, संरचित अवसर की खोज में बदल सकते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।